卖房炒股还是卖股炒房,这到底是不是一个问题!

一边是房地产市场火爆得让人无法直视,一边是股票市场3000点附近的来回拉锯。纷繁复杂的局势面前,未来究竟何去何从让无数人有了“雾里看花”之感。

不过,尽管形势异常错综复杂,华泰证券研究所房地产行业首席分析师谢皓宇仍然接受了记者独家专访,并对一系列“刁钻”给出了坚定的答复。

1

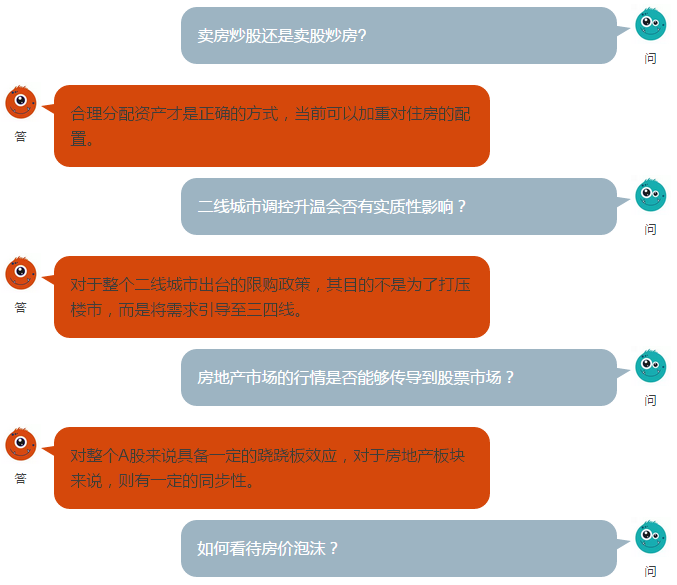

记者:目前房地产市场火爆,相比之下,前段时间股市胶着成交清淡,于是业界也有了卖房炒股还是卖股炒房的争议,您如何看待?

谢皓宇:

首先,卖房炒股和卖股炒房从逻辑上均不完全正确。特别是2015年以前,对于住房来说,供需关系没有发生根本改变,住房的投资属性都大于居住属性,而股票的投资属性(获得价差)也超过了持有属性(获得分红收益),所以二者均属于资产价格,即在经济周期当中,二者的表现具备一定的同步性,也即同涨同跌。

其次,在2015年之后住房的供需关系略有变化,呈现出的情况是住房以去库存为主,也就是说开始出现供大于求。这种情况之下,住房的需求变为了配置型需求,居住属性进一步下降。这时期,住房的价格变化开始和股票脱节,原因在于住宅开始变为了抵御通胀的品种;而股票并非抵御通胀的品种,所以在低CPI之下,我们看到2016年住宅的价格急剧上行,却并没有伴随着股票市场的上行。同时,2015年也没有看到互联网驱动下的股市牛市带动同步的地产牛市。也就是说,在大类资产配置之下,住房和股票的价格变为了跷跷板效应,这在2015年以来的市场中体现得十分明显。

那么,对于具备跷跷板效应的市场,我们需要考虑3个变量:一是总量货币,二是时间,三是配置比例。其中,总量货币是决定是否能够有跷跷板的关键变量。如果总量收缩,则跷跷板也是下行。我们认为接下来的货币政策在去库存达到一定成果之前,都将进一步宽松。而且一旦逆转,将同时发生库存风险和房价风险。这也就意味着,总量货币宽松的趋势仍会保持不变,这就构成了跷跷板的前提条件。

对于时间来说,则是看不同的维度。我们认为,当前属于楼市强势期,在其接近尾声之前,股票市场获取高额收益较难。然而,目前以投资为主的楼市,在其结束预期上涨的周期之后,出来的资金将重新配置到股市当中,带来股市牛市。

另外,由于目前是配置的时代,所以并不赞同极端的卖房炒股或者卖股炒房,合理分配资产才是正确的方式,当前可以加重对住房的配置。

2

记者:房地产市场中短期怎么看?杭州、南京等二线城市调控升温会否有实质性影响?

谢皓宇:

历史上看,房地产市场的短周期都是货币周期,而这一次的货币周期失灵了,因为经济上行期需要货币逐步紧缩来防止过热,经济下行期则需要宽松来刺激需求。而目前货币开始没有周期了,原因就在于目前是经济转型期。这一时期的特点,就是需要持续的营造一个较为宽松的环境来让产业结构进行调整,并非简单让经济增速重新提起来。

相对于其他国家来说,我们的经济转型期会更加宽松一些,因为中国政府在货币政策的最终目标中比他国少了两个,其中最重要的就是保证就业,要在经济转型中去保就业。这就需要创造更加宽松的货币环境。基于此,楼市的短周期被磨平,呈现边际上持续宽松的状态,而且出现紧缩的概率极低。

从中期角度来看,这一轮小周期的调控目标目前以去库存为衡量,这里需要区分的是总量库存和结构库存。而且,去库存是表象目标,实际目标则为去产能,也即完成行业整合。首先,总量库存上目前是非常大的,然而结构分布极其不均,能够真正意义称得上库存的几乎均在三四线城市,所以要去是去这类城市的库存。而从楼市复苏的传导来看,一定是一线到二线、再到三四线的过程。

我们认为,目前是去三四线城市库存的起点,我们对三四线城市的定义也就是库存较多的城市,例如近期表现较好的成都、重庆、长沙等城市。所以,尽管楼市复苏已经接近一年,而且一二线城市的房价接近翻倍,但去库存才刚刚开始,从中期维度来看,目前的趋势还将得以维持。

杭州、南京等库存较少的二线城市升温,一定会导致提高购房门槛的限购政策出台,但这样的政策不会配合出台全国性的紧缩政策。也就是说,全国仍然是宽松状态,但一二线城市需要提高购房门槛,以使得需求向三四线城市引导。短期来看,即便这类需求是投资性需求也可以忍受,因为依靠三四线城市的内生需求去库存,效果肯定会很差,一定需要外来的投资需求去库存。所以对于整个二线城市出台的限购政策,其目的不是为了打压楼市,而是将需求引导至三四线。

3

记者:房地产市场的行情是否能够传导到股票市场?

谢皓宇:

对于股票市场来说,需要区分对房地产板块和对于整个A股。我们前面提到了对整个A股来说具备一定的跷跷板效应,而对于房地产板块来说,则有一定的同步性,也就是所谓的相对收益。

我们对影响股票市场的分析主要是从基本面角度分两大类,一类是量价基本面,第二类则是政策,政策还进一步区分为行政政策和货币政策。

历史来看,楼市的销量上行完全同步于房地产板块的上行,而价格上行到一定程度,则会引发调控,而带来后续的销量下行,并进一步造成股价下跌,也就是说,房地产板块的表现和销量完全一致。那么基于此,我们去分析会影响到销量的因素,目前行政政策对于销量的影响极小。因为在总量宽松情况下,局部城市的限购只会让其他城市的销量更火热,那么从总量来看仍然是销量好转的情况。对于货币调控,在历史上都是和行政调控同步出台的,唯一不同步的就是当前这轮楼市调控,所以,也就带来了基本面的预期差,并直接推动了6月份以来的地产行情。市场上认为的保险、产业资本等,其仅仅是催化剂,其背后的逻辑仍然是对于楼市基本面的判断。

4

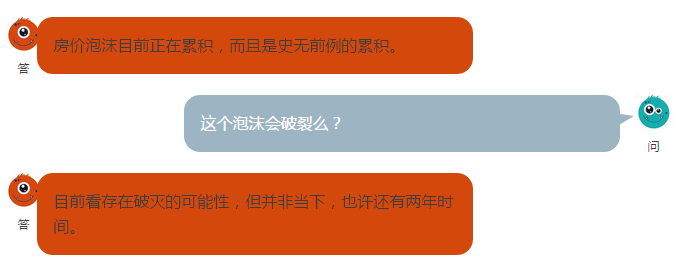

记者:如何看待房价泡沫?

谢皓宇:

房价泡沫目前正在累积,而且是史无前例的累积。我们对房价泡沫用房价收入比来考量,并进一步分为名义房价、名义收入、实际收入这3个指标。

过往几个周期,最终房价收入比的高企都因名义收入的提升而得以化解。而且,从“名义收入=实际收入+水分”来看,过去因为效率提升带来的实际收入增长是非常明显的。而近两年以来,整体的经济增长速度下降,效率提升幅度放缓,也就对应了实际收入增速放缓,那么名义房价的上涨,就意味着泡沫的累积。而且,即便未来通过名义收入上涨来得以缓解,如果名义收入是依靠水分、而非实际收入的提升来得到,就仍然是房价泡沫风险。

5

记者:这个泡沫会破裂么?

谢皓宇:

泡沫是否破灭主要看经济转型,目前看存在破灭的可能性,但并非当下,也许还有两年时间。

实际收入的上涨依赖于经济转型,由于经济转型需要技术创新,所以需要时间沉淀。若不通过研发的形式,则需要进行海外技术并购。目前海外并购的对象大多并非技术公司,而是足球、手游等企业,目的是开发国内市场。这从总量来看是资本外逃型经济转型,最终并不会得到经济转型的成功。因为经济转型成功的标志是国民生产总值(GNP)开始大幅增长,国内需要有增量财富,而这些增量财富都是计入他国的国内生产总值(GDP)的。

举例来说,苹果手机计入中国的GDP,计入美国的GNP,但这部分财富并不能留在中国,而是分配给了美国人。那么再看中国以互联网为主导的经济转型,由于通过国产化的方式,替代掉部分原海外占据的市场,所以走短平快的高效率产业,却并没有导致失业。但随着国产化进程的全面结束,继续当前方式的转型就会带来经济转型的失败。我们认为,泡沫累积的速度是呈几何级数增长的。举例来看,假设中国潜在GDP只有3%,但需要依靠放水的方式来撑住6.5%,假设再需要保持3年,则泡沫堆积的部分则为(1.065/1.03)^3,这是一个几何级数放大的泡沫。

那么如果经济转型失败,则会出现名义收入全部依靠水分来支撑,会带来居民杠杆加到头。今年,居民杠杆的容忍度指标是年初央行行长周小川提出的房贷占银行贷款比重30%。可以测算出来,再过两年时间,中国的房贷占比将达到这个水平,而这将是全世界最高的杠杆比率。

小结:

(来源:证券时报,作者:朱中伟)

(编辑:叶映橙)