近期,百瑞信托博士后科研工作站基于对行业68家信托公司2016年报数据的汇总和研究,从规模、收益等视角对全行业已清算信托项目情况进行了分析。

主动管理类信托规模有所下滑

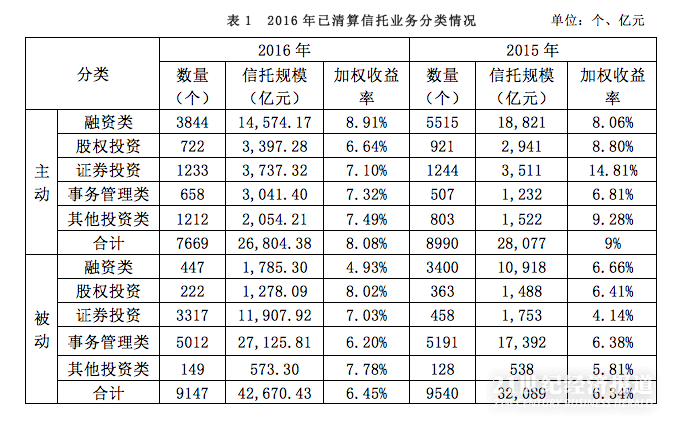

根据年报数据,68家信托公司2016年已清算主动管理类信托项目合计数量为7669个,比2015年(8816个)明显下滑,信托规模为26,804.38亿元,比2015年对应规模(28,077亿元)也有所下降,加权收益率为8.08%,比2015年下降1个百分点。

从数量上来看,2016年已清算信托项目中融资类、股权类数量较2015年有不同程度减少,事务管理类和其他投资类则有明显增加。在规模方面,除了已清算融资类信托规模有小幅下降外,事务管理类、股权投资类、证券投资类、其他投资类都比2015年明显上升。

整体来看,主动管理类信托规模下降是2016年经济下行的一个缩影,一方面实体经济不容乐观,另一方面是对房地产等行业的强力调控,加上风险项目时有发生,不少公司为了防范风险,更加谨慎选择交易对手甚至主动压缩信托规模,以上这些原因促成了2016年主动管理类信托规模的明显下滑。

被动管理类信托规模增幅明显

对于已清算被动管理类信托项目,2016年合计数量为9147个,比2015年的9540个略有下滑,相应信托规模却由2015年的32,089亿元提高至42,670亿元。已清算融资类、股权投资类信托在数量和信托规模上都有明显下滑,尤其是已清算融资类信托规模下滑幅度更是高达83.65%。而与此形成鲜明对比的是已清算证券投资类信托无论在数量还是规模上都呈现出井喷式增长态势,增长率分别达到624.24%、579.29%,已清算事务管理类信托虽然数量略有下滑,但是规模相比2015年增长55.97%。

与2015年融资类和事务管理类占比较大不同,2016年已清算证券投资类和事务管理类信托无论在数量还是在规模方面都占有绝对比重,两类信托数量之和占2016年全部已清算信托数量的91.06%,规模之和则占2016年全部已清算信托规模的91.48%。根据68家公司年报数据,考虑到各家公司的股东背景,可以发现不少银行股东背景的信托公司被动管理类信托规模较大,且相比去年增幅明显,这可能是全行业被动管理类信托规模上扬的重要原因。

主、被动管理类信托加权收益率表现迥异

加权收益率方面,已清算主动管理类信托2016年加权收益率为8.08%,比2015年的9.00%降低了约一个百分点。其中已清算融资类、事务管理类信托加权收益率均比2015年有所提升,而已清算股权投资类、证券投资类、其他事务类信托加权收益率则有所下降。

2016年,已清算被动管理类信托项目加权年化收益率为6.45%,比2015年的6.34%有小幅提升,其中股权投资类、证券投资类、其他投资类均较2015年有明显增加,而融资类、事务管理类的加权年化收益率则比2015年有小幅下降。

证券市场波动拖累主动证券投资类信托报酬率整体下滑

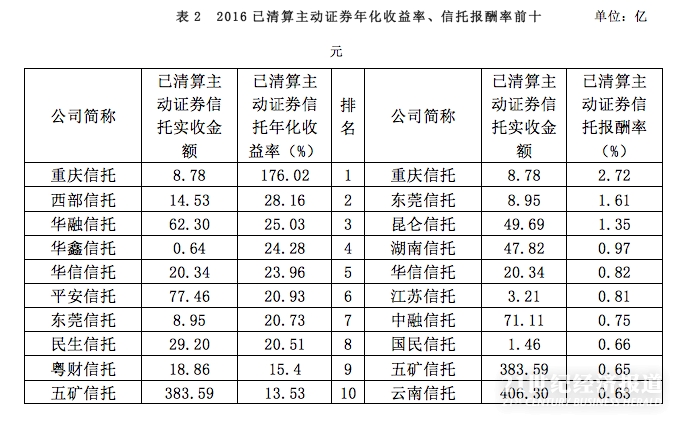

2016年,多家信托公司加强了证券市场投资力度,在年报中披露已清算主动证券投资类信托年化收益率的信托公司达到43家,其中重庆信托已清算主动证券投资类信托年化收益率达176.02%,大幅领先其他信托公司;其次为西部信托,达28.16%。值得关注的是五矿信托,其已清算主动证券投资类信托规模为383.59亿元,但已清算主动证券投资类信托年化收益率依然达到13.53%,体现出了较强的证券投资管理能力。

根据年报数据,尽管有个别公司表现比较抢眼,但43家信托公司已清算主动投资类证券信托加权年化收益率仅为7.10%,比2015年(14.85%)有明显下滑。已清算主动投资类证券信托报酬率方面,有44家公司在年报中给出了具体数据,据此计算信托加权报酬率为0.36%,略低于2015年的0.46%,考虑到2016年证券市场运行的实际情况,出现这样的情况也在情理之中。

(作者就职于百瑞信托博士后科研工作站)

(编辑:马春园)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。

分享成功

分享成功