9月23-24日,21世纪经济报道将在深圳举办21世纪国际财经峰会2017年会,聚焦券商、基金等证券行业的发展与未来,关注新周期、新监管、新驱动下的价值之路。我们一直长期观察证券行业机构的发展,在年会举办之际,我们也将推出券商、基金行业前瞻观察系列报道,此次为我们第一期年会观察报道专题。

如果不是新的合资券商的陆续获批,那些老牌的合资券商仍在被市场所遗忘。

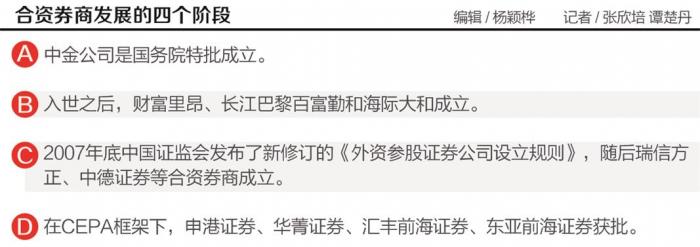

从首家合资券商获批至今已有22年的时间,但合资券商在国内的发展并不顺利。在初尝了联姻喜悦之后,各种矛盾、冲突显现,大多合资券商陷入困境,有些甚至不得不以分手告终。根据记者统计,目前已有5家合资券商成为历史。

剩下的8家老牌券商过着或好或坏的日子,他们的业绩是整个券商行业的“弱势群体”,但从来不言放弃。摩根士丹利、瑞银、高盛等国际大投行都试图通过合资的方式拿到国内券商牌照,作为进军国内市场的前沿阵地。21世纪经济报道记者了解到,摩根士丹利正在股权增持至49%的程序中,瑞银亦在谋求提高持股比例。

随着国内资本市场的不断开放,中国成为任何一家金融机构都想争夺的市场。因此,在CEPA框架下,越来越多的合资券商成立,至今已获批四家,更多仍在路上。不同于老牌合资券商,这些小鲜肉完全突破了牌照限制,不再是单一的投行牌照而是可以申请全牌照。

陆续加入的“小鲜肉”搅动着证券行业,他们的加入又是否会真的带来鲶鱼效应?老牌的券商又是否会崛起?

一切未知,一切仍有可能。

闯入者:“小鲜肉”的加入

合资券商的队伍在不断壮大。7月1日,汇丰前海证券、东亚前海证券拿到“准生”证;而在2016年,申港证券与华菁证券已获批,随后相继开业。目前,待设合资券商近20家。

时代背景发生重大改变,四家合资券商均在《内地与香港关于建立更紧密经贸关系的安排》(CEPA)补充协议十背景下设立的,相较过往合资券商,最大的政策突破在于“牌照”和“持股比例”。

根据记者了解,CEPA框架下的合资券商,首先突破了外资不能控股的限制,例如汇丰银行持有汇丰前海证券51%股权。其二,允许内资非金融机构与外资组建证券公司;三是突破了单一牌照的限制,直接获得了多项业务牌照。

“持股比例决定股东的积极性,有控股权就能加深外资股东参与业务的深度,真正调动其优势资源和管理经验。”华南一名非银分析师向记者解释。

不过,这些新的合资券商,并非马上就有全牌照。根据证监会相关规定,证券公司设立时业务不超过四种。比如申港证券目前涵盖证券经纪、证券承销保荐、证券自营、证券资产管理等四种业务;而华菁证券经营范围相较申港证券而言,少了自营业务,多了投资咨询。他们一年后可以逐渐申请成为牌照齐全的证券公司。

尽管合资券商优势尽显,但成立开展业务并非顺风顺水。

根据Wind统计,申港证券投行今年以来没有项目发行,公司在2016年挖走东海证券投行团队,9名注册保代中共有5名是在2016年从东海证券加盟,目前仍然在储备阶段。

华菁证券的业务开展情况相对较快。根据wind统计,今年以来华菁证券共有7个项目,均为ABS领域,合计募集资金46.03亿元。华菁证券副总经理邓浩在今年年初接受媒体采访时表示,目前固定收益部门也正大力进行各类项目的开发和储备,其中消费金融ABS、商业地产ABS、PPP资产证券化为关注重点。

但华菁证券近期则受到文化磨合的困扰。根据一名接近华菁证券的人士表示,主要因为文化理念有摩擦,公司定位还在摸索中。从股东的背景来讲,华菁证券承担着将华兴资本一些项目在国内落定的使命,但国内资本市场的环境让这样的尝试很难推进,因此又新招入了国内券商的投行团队来开拓国内市场,在这一磨合下也说明了对于新成立合资券商而言,清晰的发展思路尤为重要。

随着越来越多合资券商的获批,其带来的鲶鱼效应也将改变行业格局。尤其对于那些老牌合资券商来说,也充满了危机。

“对于老牌合资券商来说,新合资券商加入肯定会带来危机感。主要是有全牌照,业务链就能打通。比如营业网点不仅仅是股票交易场所,也是深入当地挖掘潜在企业融资服务的抓手。老牌合资券商的优势在于深耕时间长,品牌认可度高,操作项目的经验丰富。”前述非银分析师表示。

离场者:消失的5家合资券商

他们想趁着中国入世的机会抢占国内资本市场发展的先机,却不曾料到与国内券商的结合并不甜蜜,在经历了博弈、冲突之后,面临连年亏损的困境,这些外资终于选择退出。于是,长江巴黎百富勤证券、里昂财富证券、海际大和、一创摩根都成为历史。

2003年11月,长江证券和法国巴黎银行合资成立“长江巴黎百富勤”,但两家的联姻并不愉快,业绩垫底亏损严重。最终因对未来发展方向的不同而选择分手。法国巴黎银行将其持有的股份全部转让给长江证券,后者将其更名为长江证券承销保荐有限公司。这段联姻仅持续三年便匆匆结束,是联姻时间最短的,也是首家解体的合资券商。

从华欧国际到里昂财富再到华信证券,名字变更背后是股权的不断更替。2003年4月10日,湘财证券与法国里昂证券合资成立华欧国际,三年之后,华欧国际66.67%的股权落入财富证券手中,后更名为财富里昂证券。2014年,几经转让后华信能源100%受让了财富里昂,更名为华信证券。至此,其变成了一家纯内资券商。

但华欧国际却有个辉煌的开始。在成立后的首个完成年度2004年,华欧国际完成了7单A股承销和保荐业务,业界排名第一。此后在股权分置改革中以及并购方面也表现出色,曾获多个行业第一。他的总经理陈表示,华欧国际的目标是打造来自中国的世界级投资银行。

但这种辉煌并未持续。2005年,湘财证券陷入亏损泥沼。后几经转手落入财富证券手中,更名“财富里昂”。由此,财富里昂开始了不断的离职风波,再加上经营理念的冲突,导致业绩下滑严重。2011年、2012年连续两年亏损。2014年,华信能源将其收纳旗下,里昂证券成为一家内资的民营券商。

另一家合资券商海际大和则似乎一直是被遗忘的角色。2004年11月,上海证券和日本大和证券合资成立海际大和。但直到2007年才获得一单债券承销,多年来处于亏损状态。为此,在2014年,合作期限到期后,双方便终止合资。上海证券受让海际大和全部股权,将其更名为海际证券。后又成为中天金融子公司。8月3日,中天金融将“海际证券有限公司”更名为“中天国富证券有限公司”

这三家都是中国入世后成立的首批合资券商,却未曾料到也是最先解体的合资券商。

而分手的事件仍在发生。2010年,国际知名投行摩根大通和第一创业组建合资券商一创摩根,7年之后,双方的合作也走到了尽头。7月4日,北京证监局核准第一创业受让一创摩根33.30%股权。交易完成后,一创摩根变为第一创业全资子公司。

至于分手原因,第一创业回复21世纪经济报道记者称,双方经过友好协商一致认为,由第一创业收购一床摩根全部股权,是符合各自股东利益最大化的最佳安排。

记者获悉,另一家合资券商华英证券的外资股东苏格兰皇家银行也正在谋求退出。2010年,国联证券和苏格兰皇家银行成立华英证券。而在2014年初,苏格兰皇家银行就萌生退意。7月6日,港交所信息披露,国联证券同意受让苏格兰皇家银行持有的33.3%股权。

随着外资股东的陆续退出,这五家合资券商也都成为了历史。

坚守者:谋求更多的控股权

目前,剩下的老牌合资券商还有8家,分别是中金公司、高盛高华、瑞银证券、瑞信方正、中德证券、摩根士丹利华鑫摩根、东方花旗。(中银国际证券和光大证券的股东均有港资,但最终持股分别为中国银行和中国光大集团,因此未算作合资券商。)

中金公司是国内第一家合资券商,1995年与摩根士丹利组建。由于其特殊身份和高管背景使其承揽了诸多大项目,曾几何时几乎垄断了大型国企的境外上市业务。在所有券商排名中,曾一度稳居冠军宝座,一时风光无限。

2010年成了中金公司的转折点。IPO重启后创业板和中小板IPO的火爆,让中小券商投行迅速崛起。也让钟情大项目的中金公司开始落后。近几年,中金公司在券商各项业务排名中大幅下滑,已从一梯队跌落至二梯队。数据显示,2016年中金公司实现净利润10.28亿元,排名31位。中金公司被形容成“没落的贵族”。

中金公司曾在摩根士丹利的帮助下获得发展,但随着双方矛盾加剧,大摩对于在合作中被边缘化的不满,最终2010年作别中金,牵手华鑫证券,组建新的合资券商大摩华鑫。

大摩华鑫也在连续几年亏损之后开始有所好转。2016年,大摩华鑫参与完成了63单股权融资和债券融资项目,总承销金额1634.3亿元。其中,获得了历史首单A股IPO和可交换债券项目。2016年实现营业收入5.14亿元,净利润3322万元。今年以来,大摩华鑫主承销项目数量22家。

“中外方合作比较顺利,双方具有比较大的契合度。双方目标一致,所以都会努力朝着一个方向发展。”大摩华鑫人士向记者表示。尽管大摩持股并未控股,但实际上无论在业务架构抑或管理理念上均占据主导地位。“主要是摩根士丹利引领业务方向,而且我们与海外团队的关系也十分密切。”大摩华鑫人士告诉记者。

一位券商人士向记者分析,大摩在国内成立合资的目的绝不仅仅是财务投资,更多是战略投资,他们要具有绝对的管理权。21世纪经济报道记者了解到,目前大摩正在股权增持至49%的审批程序中。

除摩根士丹利外,国际知名投行高盛、瑞银、瑞士方正等也都纷纷瞄准国内券商牌照。2004年11月,中国高华与高盛合资成立高盛高华。但一直以来,发展平平,在业内比较默默无闻。近几年业绩持续下滑。2016年,实现营业收入5.33亿元,净利润887.4万元,同比下滑76%。今年上半年,主承销项目数量也只有6家。截至2016年底,员工人数只有百人。高盛高华亦是一家绝对由外资占主导的合资券商。

瑞银证券是国内第一家由外资参股并由股东会授权瑞银集团经营管理的全牌照证券公司,也曾有过辉煌时刻,但近年来业内地位不断下滑。2016年净利润为0.9亿元,较上年同比下滑69.60%。今年以来,瑞银证券主承销项目数量16家,排名49位。不过,记者获悉,瑞银集团也一直在寻求提高合资券商持股比例。

2008年底才成立的合资券商中德证券是业内一匹黑马,发展迅速。不过,2016年因涉嫌未勤勉尽责,被立案调查,为此25个投行项目按下暂停键。这也是合资券商中唯一一家被调查的合资券商。2016年,中德证券实现净利润1.78亿元,在合资券商中居于前列。今年以来,中德证券主承销数量29家,所有券商中排名35位。除中金公司外,中德证券在合资券商中表现仅次于东方花旗。

东方花旗尽管在2011年才成立,但发展较为顺利。沪上一位券商人士也告诉记者,外方股东花旗亚洲会将客户资源介绍给东方花旗,在业务层面给予一定支持。“外方对我们还是比较看好的,双方沟通上也比较顺畅。更多追求的是发展的稳,而不是规模。”该人士表示。

“除了在跨境业务方面有些提升,在国内业务上基本没有变化。”一位接近东方花旗的投行人士告诉记者,“不过,内控、风控、财务人事制度方面更规范了。”2016年,东方花旗实现营业收入11.55亿元,同比增长63.6%。净利润2.58亿,同比增长104%。2016年完成7单IPO,企业债承销规模业内排名12。

投行精英投名状

在外人看来,由于合资券商具有外资股东背景,其员工言行举止具有浓郁海外气息。华南一家券商人士笑称,合资券商有的员工无论在生意场上还是生活圈中,谈吐多爱“中英夹杂”。

这来源于合资券商的多元化工作环境。成立之初,中资股东在引进外资股东时,也引进了海外人才。海外金融人士在管理经验和技术上为中方提供帮助,带动公司的整体发展。多位合资券商人士告诉记者,公司在选择人才时主要考虑具有海外教育背景或国际型的人才。“不过基本都是中国脸。”一位合资券商人士表示。

据了解,2010年时,中金公司曾引进30多位来自海外的高端人才,有高盛、瑞银、摩根士丹利等外资大行,而且多为MD(董事总经理)、ED(执行总经理)级别。

同时,为了“本土化”,合资券商注重内地人才的建设,以中金公司为例,公司注重“校招”,从应届生培养,唤起“中金人”的归属感。另一更重要的手段则是从各家券商投行挖人,比如东方花旗在当年成立时,从银河证券集中挖人。

而随着今年以来直接融资环境发生重要变化,IPO发行加速,合资券商再度迎来新的窗口期,壮大团队再度成为投行的重中之重。

根据21世纪经济报道记者对今年上半年投行保代流动的统计,共有47名保代跳槽至中德证券、一创摩根、瑞银证券等合资券商。其中,华菁证券的新增团队人数最大,共有8名保代;东方花旗、瑞信方正、中银国际各迎来5名保代。

从保代流动路径来看,加盟的保代来自各类型券商,比如瑞信方正加盟的5名保代中有2名来自瑞银证券、2名来自国海证券;东方花旗有2名来自华西证券。而华菁证券投行团队近期迎来多名中信证券投行人士的加入。

“以前合资券商之间的人才流动大部分来自同类合资券商,主要因为文化相近,工作氛围接近;但近几年来,合资券商的风格打法让同行熟悉,人员和项目本土化,在跳槽时候传统券商的投行员工也会考虑去合资券商。”深圳一家中型券商投行人士表示。在该人士看来,外资券商尤其对于中小券商投行人而言吸引力较大,“外资券商会是一个很好的跳板。”

根据21世纪经济报道记者梳理发现,今年以来多名来自湘财证券、恒泰长财证券、长城国瑞证券、民生证券等中小型券商保代跳槽至合资券商团队中。

华英证券今年也迎来新变化。新任CEO为长江证券承销保荐公司前总裁王世平,其走马上任意味着将在华英证券大刀阔斧改革。

华英证券相关人士向记者表示,随着华英证券今年换帅,新任总裁王世平启动实施综合金融协同战略,推动公司由传统投行向“大投行”转型,即公司作为国联集团金融体系中的投行牌照,将连同国联集团金融板块的其他牌照综合协同发展,形成“大投行”战略体系。

该人士谈到,华英证券将大力拓展IPO项目业务,做大、做强基础业务,这也是综合金融业务之源。

(编辑:杨颖桦)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。

分享成功

分享成功