调查:天价交易背后,谁买走了李嘉诚的中环中心?

这个“国字头”的买家,可能比想象中更神秘。

最近两年,李嘉诚的每一次资产出售都会引起极大关注,而近期香港中环中心的股权转让背后,则隐藏着来自内地的神秘买家。

11月3日,界面新闻曾报道,李嘉诚旗下的香港中环中心以创香港写字楼交易最高纪录的402亿港元(约合342亿元人民币)转手,接盘者为中资为首的财团。在此前的市场消息中,该中资被指向“内地石油系统机构”。

长江实业公告中的买家——“中国港澳台侨和平发展亚洲地产有限公司”为一间根据英属处女群岛(BVI)法律注册成立的公司,是一家为收购目标公司而特别设立的特殊目的公司。简而言之,就是一个专门成立的收购平台。

尽管该公司在英属处女群岛金融服务委员会已注册企业中暂无纪录,但据港媒报道,该财团的最大股东是中国国储能源化工集团股份公司(China Energy Reserve and Chemicals Group Company Limited)(下称国储能源),拥有55%的股权。

这个财团的其他成员还包括一些香港投资者,如有“磁带大王”之称的陈秉志、“小巴大王”马亚木、“物流张”张顺宜及蔡志忠等,这些投资者占股约45%。

天价收购中环中心后,国储能源似乎正在为这次收购寻求融资。11月10日经济通披露称,国储能源牵头本地“福建邦”投资者合组的财团,正与银行商讨160亿至200亿港元融资安排。有意参与承销的银行包括恒生、渣打、一大型中资银行等。

在过去的两年里,国储能源曾多次在香港发行短期债券以融资。2015年4月,国储能源在香港透过其在英属处女群岛的子公司发行总值20亿港元2022年到期债券,票面年利率达6.3%;同年5月,在港发行总值3.5亿美元的2018年到期债券,票面年利率5.25%。

2016年1月,国储能源在新加坡发行总值4亿美元的2019年到期债券,票面年利率6.125%。2016年4月,再次在香港发行总值4亿美元的2021年到期债券,票面年利率5.55%。若按人民币计算,这四次发债总值达到约93.2亿元。

据国储能源官网显示,这家公司是按照国家相关政策精神,于2010年重组成立的集能源勘探、开发、储备、储运、能源化工产业为一体的大型资本产业集团。公司性质并非国有,总部位于北京。

由于并未上市,国储能源披露的财务信息十分有限。界面新闻记者在一份于2016年8月发布的中油金鸿能源投资股份有限公司(000669.SZ)关联交易公告中发现,国储能源作为交易受让方出现,公告显示其2015年度净资产约28.07亿元,这一数字还远不及其两年间发行的债券总值。

比起不甚明朗的公司资产,国储能源的股东则显得更为神秘。

在2015年5月的债券公告中,国储能源表示“我们最大的实益股东包括中石油、北京市商务委员会和中国经济联络中心”。而到了2016年1月的债券公告,该表述中的实益股东又增加了“中国海外控股集团有限公司”。

在上述2016年8月发布的关联交易公告中,国储能源的股东信息显示为中国海外控股集团有限公司持股27%,中国富莱德实业公司持股30%,中国华联国际贸易公司持股15%,国能天然气进出口(北京)有限公司持股28%。

但在最新的工商登记信息中,国储能源的股东则是另外两家公司,分别是北京中油三环科技发展有限公司(下称中油三环)和中远航燃气有限公司(下称中远航)。两者的股权及出资比例并未显示。

作为工商登记中的股东,这两家公司背后错综复杂的股权关系,让国储能源的股权结构更加扑朔迷离。如果将这两家公司分为两条股权分析线路,国储能源复杂的股权关系则可窥见一斑。

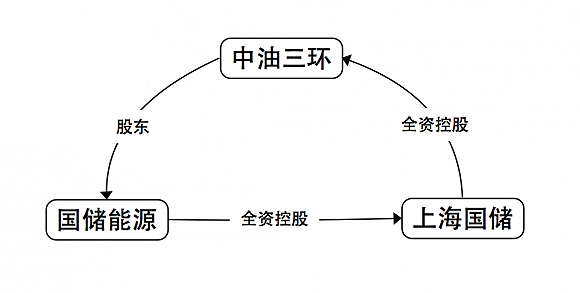

对中油三环这条线路进行股权穿透发现,该公司作为国储能源的股东,由“上海国储能源集团有限公司(下称上海国储)”全资控股,而上海国储又由国储能源全资控股,三家公司形成了三角式的闭环控股结构。

在公司股权结构设计中,母公司与子公司之间互相持有绝对或相对控股权的交叉持股现象并不罕见,这也能在一定程度上增加企业间的协同性、防止恶意收购。但上述三家公司除了交叉持股,似乎也在循环为彼此注资。

中油三环成立于1999年,但可查询的工商信息仅可追溯到2011年。2011年4月,北京国能新兴能源股份公司注资5000万元成为中油三环的最大股东,中油三环的注册资本也由5214万元提升到10124万元。之后的很长一段时间内,中油三环进行了多次人事变动和股权变更,企业法人也由2011年的7家逐渐减少为2家,但注册资本一直未变。

2014年12月,上海国储成为其唯一的法人股东,100%出资比例控股,中油三环也成为法人独资公司。三个月后,中油三环的注册资本由10124万元变更为25000万元。再三个月后的2015年6月,上海国储也增资一倍,注册资本由30000万元变更为60000万元。经过这一轮的运作,上海国储和中油三环共同获得了一倍及以上的增资。

除了国储能源,中油三环还对外投资了4家公司,而这些公司背后也多存在股权交织重叠的情况。如中油三环向青岛加中清洁能源有限公司投资16308.5万元,该公司又向国能白马能源有限公司投资15000万元。而国能白马能源有限公司的最大股东又是国储能源。

类似这样的“环线”操作在国储能源的股权关系网中比比皆是,这样在另一条中远航的股权关系中表现得更加明显。

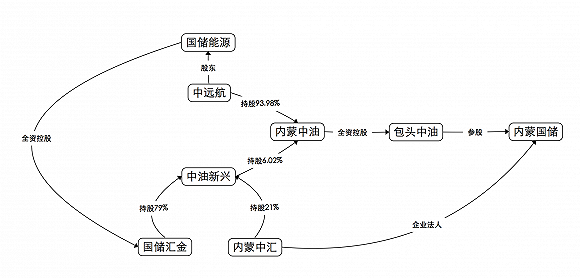

根据公开信息,中远航的全资股东为中国华联国际贸易公司,该公司的全资股东为中国经济联络中心。值得注意的是,中远航与国储能源的公司注册地址虽非一致,但企业电话却相同。

除国储能源外,中远航还与中油新兴能源产业集团有限公司(下称中油新兴)共同控股着一家企业,内蒙古中油新兴能源产业有限公司(下称内蒙中油)。与中油三环线路类似,这三家企业及其背后的控股企业再次呈现出交叉持股的结构。

对内蒙中油进行股权穿透发现,其全资控股着一家企业,即包头中油新兴汽车检测有限公司(下称包头中油)。而包头中油参股了一家有限合伙企业,内蒙古国储新能源创业投资中心(有限合伙)(下称内蒙国储)。

公开信息显示,内蒙国储拥有包括国储能源、包头中油等9个股东。通过股权分析发现,这9个股东里至少有7个与中远航或国储能源有直接或间接的联系。如参股6%的兴安盟中油新兴燃气有限公司,穿透4层股权后为中油金鸿能源投资股份有限公司,即上文提到的与国储能源有过关联交易的A股公司。

金鸿控股的董事长及法人陈义和,也正是国储能源的法人。

同时,内蒙古中汇富瑞投资管理有限公司(下称内蒙中汇)担任内蒙国储的执行事务合伙人职务,该公司也正是中油新兴的股东之一。而中油新兴的另一股东则是国储能源的全资控股子公司国储汇金资本管理有限公司。

至此,中远航的股权线路已呈现出较为清晰的逻辑。如将其再进一步简化,即内蒙国储的执行事务合伙人与国储能源共同控股中油新兴;中油新兴和国储能源的股东中远航,又与内蒙国储有着千丝万缕的联系。

相比于中油三环的三角闭环线路,中远航的股权线路呈现出更为多层次的交叉流动。盘根错节的交叉股权关系,使得国储能源与这些遍布各地的关联企业间的利益关系迷雾重重。

通过股权穿透发现,国储能源的股权结构呈“大环套小环”式,且彼此资金、股权相互流动,无法明确最大或最终的投资人。但在其于香港发布的债券公告中显示的实益股东中,中石油还未与国储能源有直接或间接的关联联系。但多种迹象表明,国储能源和其法人陈义和,似乎与中石油有着千丝万缕的联系。

据《证券市场周刊》此前报道,陈义和曾任法人的中油新兴前身叫中油鸿力资产管理有限公司,根据该公司在《中国证券报》刊登的招聘启示显示,该公司为中石油系统企业改制而成的股份制企业。

此外,翻阅陈义和任法人及董事长的金鸿控股2016年年报发现,金鸿控股的前5名供应商中,有3家隶属于中石油集团,一家隶属于国储能源。

值得注意的是,工商登记信息显示,国储能源曾于2015年12月25日被北京市工商行政管理局列入经营异常名录,原因是“通过登记的住所或经营场所无法联系”。

(来源:界面 记者:牛牧江曲)

(编辑:曾静娇)

分享成功

分享成功