吴九飞:控股型并购未来已来丨亲笔信

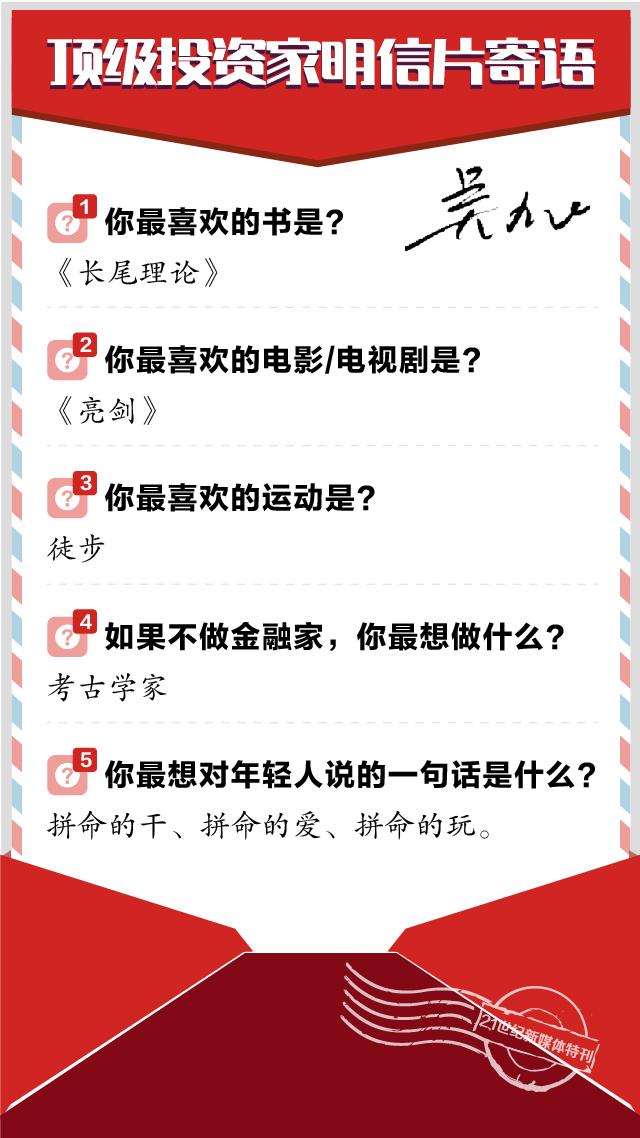

前海创享资本总裁 吴九飞

亲爱的21世纪经济报道读者:

“上下同欲者胜”,“大家撸起袖子加油干!”2017年新年伊始,习近平总书记一番接地气又凸显实干精神的话语给股权市场带来投资前瞻。

实际上,在我看来,坚持稳中求进一定是2017年投资的总基调,全面做好稳增长、调结构、防风险等工作必然是2017年投资的主旋律。

2016年,中国股权投资市场风起云涌,野蛮人与白武士在市场上频频出手,前有如家被首旅酒店110亿纳入麾下,后有沸沸扬扬的平安收购汽车之家事件,越来越多类似的控股型并购案例不断上演,看似偶然实则必然,这是因为控股型并购市场空间已打开,存在巨大机会。

首先是在宏观经济企稳时,并购促进增长。这两年,各行各业都出现了声势浩大的兼并潮,不论是宝武钢合并,创造世界钢铁航母,亦或是美团大众点评合并,带来团购行业寡头,都是大并购时代的最好注脚。

其次是因为财务投资衰退,传统投资式微。过去我国的PE以成长型财务投资为主,虽延伸至Pre-IPO阶段,但投资回报依然来自于企业净利润的增长和上市后估值倍数提升所带来的套利机会。目前上市公司利润增速放缓,“坐享其成”式的投资机会越来越少,相比于资金,企业创始人更在乎投资方的产业资源背景。正如诺曼·霍夫曼在《大并购时代》所阐述的,在此时代中,财务投资根本没有好项目可投。

最后是因为风险难以预测,股权替换资源。对于投资机构来说,向企业注入大量资源的前提必须是风险可控,传统的一票否决权在司法实践层面存在不确定性,董事会决策有可能被股东大会推翻,协议的特殊条款需要高昂的实际监督成本,以上种种原因使得向企业注入资源前,需要企业以更高的股权作为替换。

基于这几个原因,以及2016年并购金额与数量的双重爆发,中国的控股型并购基金会越来越多,投资渐盛。事实上,控股型并购不仅仅是上市公司成长的主流方式,更将衍生到创新创业市场。许多新兴产业还具有非常大的爆发前景,通过并购投资,为中早期企业注入发展资源,导入产业资源,快速孵化,快速成长,并迅速对接资本市场,让新兴产业对经济的影响力不断放大,这也符合我国经济结构转型的需求。

但在,被称为Buyout投资的控股型并购在中国市场仍少有机构将这种投资手法运用自如,这是因为,第一方面,在过去投资机构很少握有控股权,要获取企业的实际控制权实际上也非常困难,释放管控权对企业家来说来说是无法想像的。但随着经济结构逐渐成熟,我们已经接触到许多对“控股型并购”这一投资理念表示认同的新一代企业家,但这样的企业家相对仍占少数。在这个过程中,如何让企业接受控股型并购的投资理念,是非常重要的。

另一方面,过去以财务型投资为主的国内投资市场,懂得控股型并购并且愿意共同加入到这一领域的人才数量还没有到爆发的阶段,除此之外,控股型并购重管理、重运营的特点也远不是财务型投资一进一出,赚利差所需要的人力成本可比的。

这是一个为有准备、有能力的人施展才华而准备的时代,这个时代门槛更高、市场更大,而创享资本也将以穷尽之心做好控股型并购这一事业。

吴九飞

2017年1月

(编辑:见习编辑,毕凤至)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。