中石油之后 又一家央企中国五矿的金融资产整体上市

五矿资本(600390.SH)18日在上交所完成敲钟上市仪式。这也是继中石油之后,又一家实现金融资产整体上市的央企。

5月18日,五矿资本股份有限公司(简称“五矿资本”,股票代码:600390.SH)在A股上市敲钟仪式在上海证券交易所举行。这也是继中石油之后,又一家实现金融资产整体上市的央企。

去年5月,中国五矿旗下*ST金瑞发布重大资产重组预案,拉开了五矿系金融资产借壳上市的序幕。预案发布的同时,还公布了一项总额为150亿元的配套募资计划。

*ST金瑞,即金瑞新材料科技股份有限公司,1999年7月由原冶金工业部厂商矿冶研究院、湖南华菱钢铁集团有限责任公司、电子工业部第四十八研究所、长沙银佳科技有限公司和中国冶金进出口湖南公司共同发起设立,并于2000年12月成功上市。

中国五矿集团董事长何文波

在央企专业化重组的大背景下,为谋求集团金融板块资本化,解决同业竞争等问题,*ST金瑞于去年5月启动了发行股份购买资产并配套募集资金的重大资产重组,主营业务也改变为以金融业务为主,拥有信托、金融租赁、证券、期货等牌照的“金融控股+产业直投”的上市平台。

财报显示,该公司2016年实现归属于上市公司股东的利润总额24.64亿元。

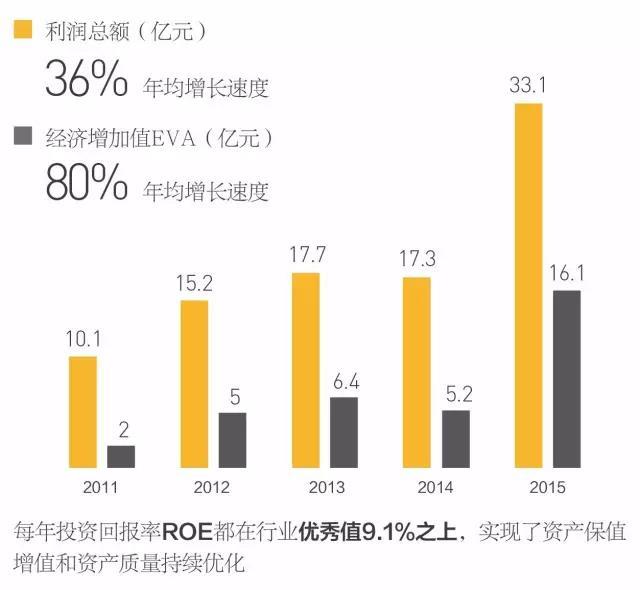

“十二五”期间,五矿资本的业绩情况图表

去年12月,在中油资本这一央企金控平台*ST济柴成功登陆A股消息的次日,*ST金瑞重组方案同样获得无条件通过,全牌照的五矿金融资产也成功实现“借道”上市。重组之后,上市公司的控股股东将由五矿股份的全资子公司长沙矿冶院变更为五矿股份,持股比例为47%,公司实际控制人仍为国务院国资委。

5月18日,中国五矿董事长何文波在仪式上表示,五矿资本重组上市的意义重大。首先,通过上市将显著放大五矿资本金融全牌照的优势,推动企业发展进入快车道;其次,通过建立五矿资本“金融控股+产业直投”的全新架构,形成金融实体相互促进的良性循环,为助推中国实体经济稳健发展探索出一条新路。

何文波还称,金融资产上市也是中国五矿深化国企改革、推进混改的重要举措,将大幅提升中国五矿整体资产证券化水平,显著优化公司治理结构和管理模式。

据中国五矿微信公众号披露信息显示,五矿资本核心业务覆盖了境内外投资、金融租赁、信托、商业银行、证券、期货、基金和保险等领域,形成了金融业务全牌照布局以及“基础支撑业务——重点发展业务——财务性投资业务”的合理梯队,搭建起金融控股公司架构。

中国五矿称,五矿资本近年来发展迅速,离不开中国五矿的实力背书。目前,中国五矿资产总额8139亿元人民币,其中海外资产350亿美元;管理金融资产8142亿元人民币。中国五矿也是国资委批准的金属矿产领域唯一一家国有资本投资公司试点企业。

“五矿资本上市之后,中国五矿旗下金融子公司的净资本实力和市场化机制都将获得大幅改善;内部协同的深度和广度也将进一步增强;五矿资本将助力中国五矿实现更广泛的产融协同,创造更广阔的增量业务空间。”中国五矿在微信公号上如是表示。

(作者:靳颖姝 编辑:贾红辉)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。