又一家城商行即将登陆港股市场。

6月30日,河南省最大的城市商业银行中原银行(1216.HK)开始在港股招股,至7月11日结束,预计于本月中下旬正式在港交所挂牌。

据悉,此次中原银行计划全球发售33亿股港股,发售价介乎于每股2.42港元至2.53港元之间,每手1000股H股,入场费约为2555.5港元。

按建议发售价范围的中位数2.48港元计算,若超额配股权获悉数行使,预计中原银行全球发售所得款项净额(经扣除银行就全球发售应付的承销佣金及估计开支)约为82.94亿港元。这一规模将取代募资约71亿港元的广州农商行,成为2017年以来港股IPO规模第二大的内地企业。

据悉,此次中原银行引入三名基石投资者已认购股份超4成。具体来看,中民投旗下中民未来控股集团间接全资拥有的天堃投资认购7.26亿股H股(约21.92亿港元)、上海华信投资认购14.04亿港元,以及中科创资本认购7.88亿港元。按发售价2.48 港元计算,此次基石投资者认购的H股总数约为16.10亿股,约占发售股份的48.78%(假设超额配股权并无获行使)/42.42%(假设超额配股权获悉数行使)。

据了解,由13家城商行重组而来的中原银行,是河南首家省级法人银行。2014年12月底,中原银行获得银监会批准筹建,由河南省鹤壁银行、开封商业银行等13家城商行通过新设合并的方式共同组建。

基于大规模的合并,以及在筹建期同步进行的增资扩股,刚成立的中原银行便以154.2亿元的注册资本,高居国内城商行第一位。2015年末,中原银行又推出12.04亿股的定增计划,引入7名企业法人股东,注册资本进一步提升至166.25亿元。

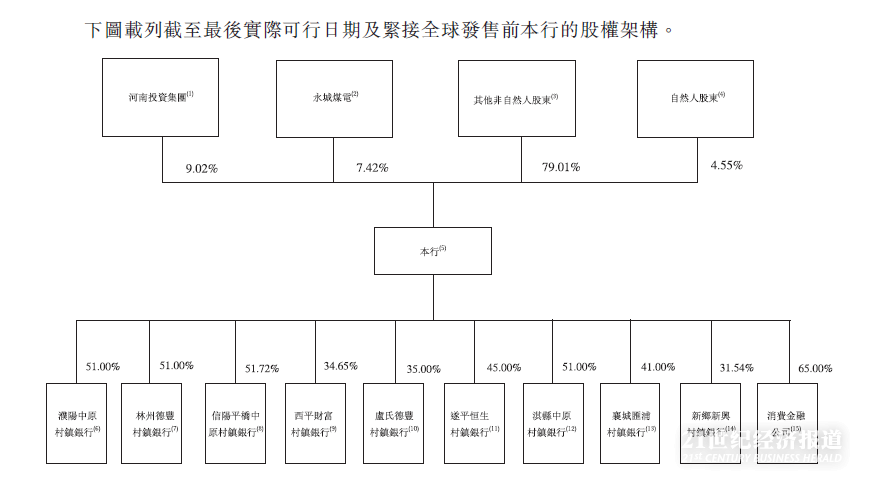

截至目前,该行共有557家非自然人股东和9324名自然人股东,分别持有约95.45%和4.55%的股份。前三大股东分别为河南投资集团有限公司持股比例约为9.02%,永城煤电控股集团所持股份约为7.76%,河南能源化工集团有限公司所持股份约为8.32%。

截至2016年底,中原银行总资产已由2014年底的2069.48亿元增长至4330.71亿元,复合年增长率达到44.7%。资产组成部分主要包括发放贷款及垫款、投资证券及其他金融资产,分别占总资产的36.6%及42.3%。

数据显示,2016年末中原银行营业收入为118亿元,年复合增长率为11.4%;净利润33.6亿元,年复合增长率为12.2%;核心一级资本充足率为11.24%;不良贷款率1.86%;拨备覆盖率207.09%。

2017年4月6日,中原银行股东大会批准2017至2019财政年度的股息政策,拟分配不少于各年末可分配利润的65%的股息。

(编辑:李伊琳)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。

分享成功

分享成功