1月10日,国家统计局公布数据显示,12月全国居民消费价格指数(CPI)同比上涨达1.8%,工业生产者出厂价格指数(PPI)同比上涨4.9%。

数据公布之后,债市随即出现大幅波动。国债期货全线收跌,10年期债主力合约T1803收跌0.35%;银行间现券收益率大幅上行,10年期国开活跃券170215收益率最高触及5.0%整数关口,创逾三年新高。

有交易人士称,原因主要在于通胀预期较强。综合多位分析师观点,2018年全年CPI增速有可能在2%-2.5%之间。而目前一年期存款基准利率为1.5%,这意味着当前实际为负利率,未来加息与否再次受到关注。

“实际利率为负的情况,在中国历史上能经常见到,实际利率水平降低也有利于债务偿还,不会因为一个温和水平的通胀而有一些实质性政策举动。”1月10日,东方证券首席经济学家邵宇称。

多位受访分析人士均认为,目前的通胀水平可能不足以成为货币政策考虑重点,未来核心还在于未来美联储加息进度及国际贸易情况。市场预计,美联储考虑在2018年加息三次。

“货币政策的特点是要有灵活性。毕竟经济形势千变万化,谁也不能说有绝对把握。国际市场和国内经济都在发生变化,2018年虽不能排除加息可能,但短期来看,加息可能性较小。”1月10日,交通银行首席经济学家连平称。

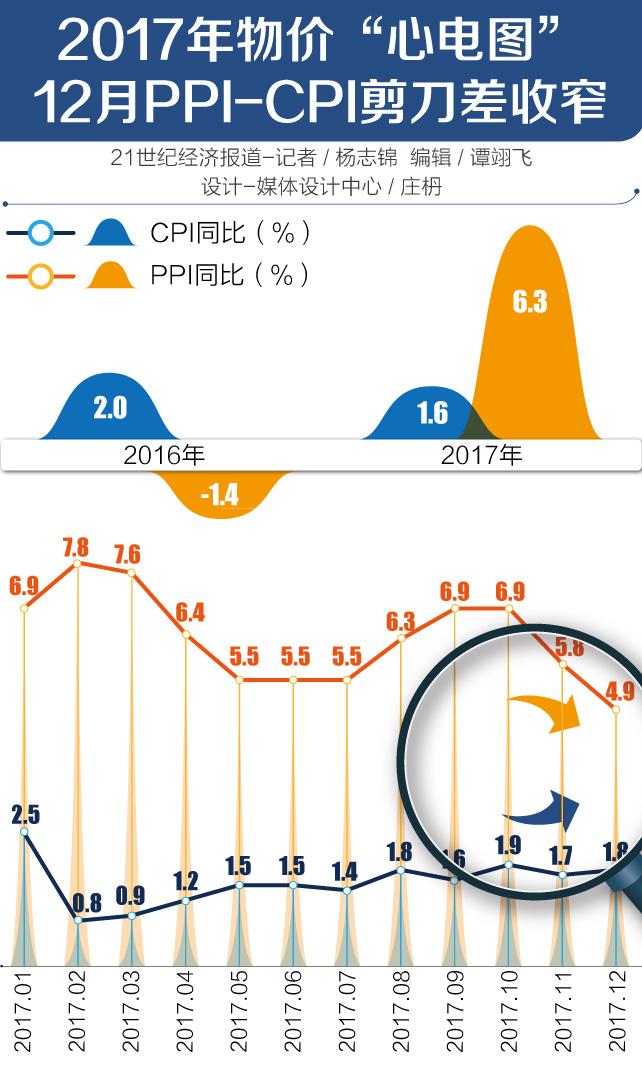

PPI-CPI剪刀差缩窄

1月10日,统计局数据显示,2017年12月份CPI同比上涨1.8%,PPI同比上涨4.9%。全年CPI上涨1.6%,涨幅比上年回落了0.4个百分点;PPI上涨6.3%,结束了自2012年以来连续5年的下降态势。

12月CPI增速抬高与PPI下滑使得剪刀差有所收窄。华泰宏观认为,在中性预期下2018年PPI-CPI的剪刀差将明显缩窄,这将有利于成本上涨向下游行业转嫁、有助于中游行业的盈利进一步改善,工业企业的盈利改善持续性仍然较强。

结合目前一年期定期存款利率为1.5%,意味着实际利率为-0.3%。“目前来看实际上是负利率,但不见得出现负利率就一定会加息。从决策来说,更多是看3%有没有超过,而不是首先看负利率水平。负利率需要参考,但可能没有3%重要,有必要区分各个指标的重要性。再说理财产品收益大大高于CPI。”连平对21世纪经济报道记者表示。

那么未来CPI是否会达到或超过3%?目前来看,虽然2018年通胀升温已被普遍预期,不过超过3%的概率似乎不大。

1月10日,东方金诚研究发展部副总经理王青称,展望2018年伴随猪周期进入显著上行阶段,食品价格同比负增局面有望结束,加之居民消费结构继续从商品向服务转移,医疗、教育等服务价格高增长将会延续。预计2018年全年CPI增速有望达到2.5%左右。

“油价是2018年通胀最重要的影响变量之一。”华泰证券宏观首席分析师李超认为。如果布伦特油价中枢维持在65美元/桶,预计2018全年CPI中枢温和上行到2.5%;但如果油价中枢超预期上行到75美元/桶,CPI中枢可能上移到3%。

“通胀这方面,目前不确定在于大宗原材料价格会不会明显上行,另外一系列服务业改革是否会带来一定通胀压力,此外还有PPI对CPI传导情况。但总体来看,目前通胀应该不会成为影响货币政策的核心变量。”邵宇对21世纪经济报道记者表示。

加息理由不充分

伴随着通胀升温,货币政策亦受到市场关注。在此之前,央行官员关于加息空间的言论已引发市场广泛关注。

中金公司最新研报将2018年GDP增速上调至7.0%,CPI通胀预测上调至2.6%。基于对2018年增长和通胀更高的预期,研报预计央行可能会上调基准存贷款利率各25个基点。此外2018年间7天逆回购利率上调30个基点,其上调时点可能会与每个季末美联储加息的时点有所“重合”。

连平认为,逻辑上,适度加息应该是货币政策应对可能出现的国际收支和汇率变化的选项,加息则可以比较主动。但问题是货币政策还要考虑经济增长和就业,目前就业总体不错,但增长依然可能小幅放缓。今年房地产投资增速还会有所回落,外部环境上,美国针对中国的贸易保护主义可能发难,从而使出口增长承压。因此目前加息条件尚不成熟。

“不是说加息没有任何理由,只是理由还不充分。”连平称。

邵宇认为,今年是否加息会视全球货币政策而动,有可能加息,但概率不大,且肯定要等到下半年。“暂时不会加存贷款利率,更多会通过银行间回购等货币交易工具来提升利率水平。这样对实体经济终端资金使用者的影响也比较小,因为调整的是银行间市场利率,降低资金供应者的收入水平,从而使得经济温和增长。”邵宇称。

民生银行首席研究员温彬认为,2017年三次上调政策利率后,金融市场利率对实体经济已经有了影响,短期内应该没有加息的必要。但是从中长期来看,要考虑到2018年经济基本面及全球央行货币政策的变化。“若美联储加息三次实现并带动全球央行加息周期,那么中国央行可能也会调整市场利率,而这将给基准利率带来压力。这个时候,可能对基准利率进行调整。”温彬称。

中信证券首席固收分析师明明认为,2018年央行存在进行非对称性加息的可能。一方面若2018年国内CPI回升至3%左右的水平,当前1.5%的存款基准利率则相对处于十分低的水平,较大的负利率将进一步加剧银行存款来源萎缩、负债端压力加大的困局,提高存款基准利率有助于银行增强吸储能力,缓解负债荒的问题;另一方面,为了抑制实体经济融资成本过快上行、支持实体经济发展,贷款利率不宜再做大幅提升。

(编辑:杨志锦,如有意见或建议请联系:yangzj@21jingji.com)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。

分享成功

分享成功