今年以来密集的上市公司债券违约事件,让市场参与者不得不重新检视发行人的健康状况。而当A股公司的高质押率遇上暴跌,则可能给导致发行人出现控制权转移风险和再融资风险;控股股东的风险较有可能会传染至上市公司,特别是控股股东已发行可交换债的情况下。

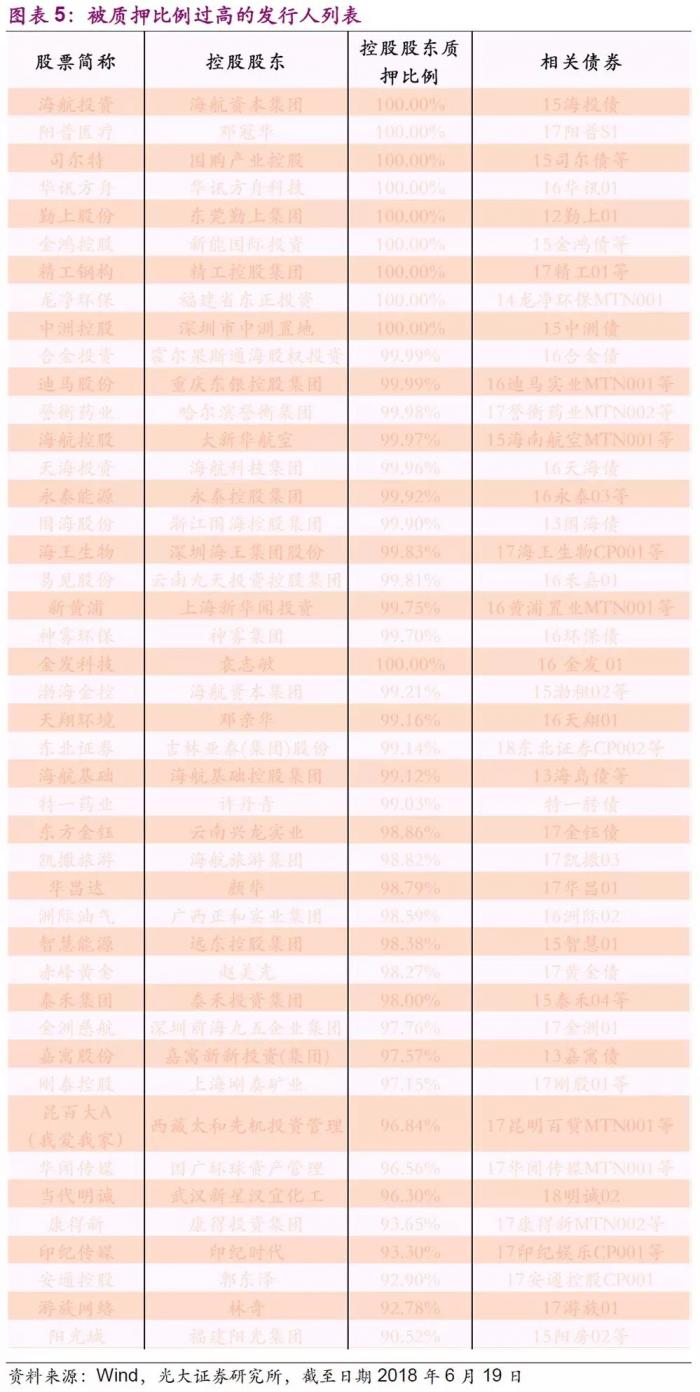

光大证券6月20日发布的研究报告显示,截至2018年6月19日,A股进行股票质押的企业数量有3453家,占A股所有上市公司数量比例的97.57%,几乎所有的上市公司涉及股票质押。其中,共有44个主体控股股东质押比例过高,超过90%。而目前控股股东质押率达到100%的债券发行人有海航控股、金鸿控股、阳普医疗、金发科技、司尔特等。(详细名单参见下方表格)

研报称,由于能增加股东的资产流动性,债券发行人控股股东采用股票质押方式进行融资是当前资本市场常见的做法;但过高比例的股权质押往往潜藏信用风险,尤其是当资本市场波动加大时,企业面临的风险将加速暴露。

当股价下跌幅度较大,发行人则可能遭遇控制权变更和再融资风险。

控制权变更方面,光大证券指出,在股票价格下跌触及补仓线时,控股股东需要及时追加质押品,如果控股股东的质押比例已然过高,则很有可能出现“无券可押”且流动性紧张的局面。此时,出借人有可能会强行平仓并使控股股东和公司面临实际控制权转移的风险。公司实际控制权的转移有可能引发管理层的动荡并给公司的业绩带来不确定性。

实际上,控制权变更带来的风险,此前早有发生。例如,南玻A、山东山水的控制权转移后,其经营业绩出现了明显的波动并引起债券收益率的上行(甚至是违约)。

再融资方面,由于过高的质押比例会使控股股东处于控制权转移的风险中,因此当财务状况健康时,控股股东大概率不会选用此种明显激进的质押比例。

亦即:如果控股股东的质押比例过高,则很有可能是因为其穷尽了其余的融资方式,投资者也将对其后期的再融资表示担忧。

附:控股股东质押比例过高,随后出现风险事件的案例回顾(来源:光大证券研报)

1.1.1、誉衡药业——无力补仓被司法冻结

2018年6月8日,誉衡药业公告称,因誉衡集团的股票质权人申请财产保全,实际控制人誉衡集团持有的部分公司股份被上海市第一中级人民法院司法冻结。实际控股股东的质押比例高达99.98%,此外誉衡药业的整体质押率高达64.02%,超过50%的红线。根据公告披露,作为出质人的股东通过信托计划的方式加杠杆持有股票。杠杆持股叠加高比例质押,当面临股价下跌时,相关股东缺乏补仓能力,因而被质权人通过司法冻结进行财产保全。

1.1.2、迪威迅——无力补仓面临强制平仓

2018年6月20日,迪威迅公告称,截止2018年6月19日,控股股东北京安策持有公司股份120,662,500股,占公司股份总数的40.19%,质押比例为100%。迪威迅收盘价格为4.83元/股,北京安策质押股票已经触及平仓线的数量为100%。由于北京安策没在约定的期限内补足担保物,质权人可能通过集中竞价的方式,对北京安策在券商普通账户持有的迪威迅股份进行强制平仓。

1.1.3、东方金钰——合同违约被司法冻结

截止2018年6月19日,东方金钰整体股票质押率高达52.8%,第一大股东云南兴龙实业质押比例高达98.86%,因涉及合同违约,第一大股东的股权已被司法冻结以及轮候冻结。相关的负面消息,引发投资者对发行人的流动性担忧,表现为债券收益率的快速上行。

1.1.4、神雾集团——高比例定增+高比例质押

截止2018年6月19日,神雾集团旗下的两个上市公司神雾节能、神雾环保的整体质押率分比为:58.07%,42.33%。其中神雾集团持有神雾环保的股份中99.7%已对外质押。值得说明的是2015年以来,神雾节能定增股份占总股本比例约为55%,神雾环保定增股份占总股本比例约为28.51%。神雾集团利用旗下两个上市公司,通过定增方式增加持股数量,再进行对外质押,获得现金。规模扩张过快以及杠杆过高,导致神雾集团相关债券出现违约。

(编辑:马春园)

分享成功

分享成功