广发策略:从12、13、16年“春季躁动”得到的启示

报告摘要

● “2+1”因素渐次落地,“春季躁动”普涨延续

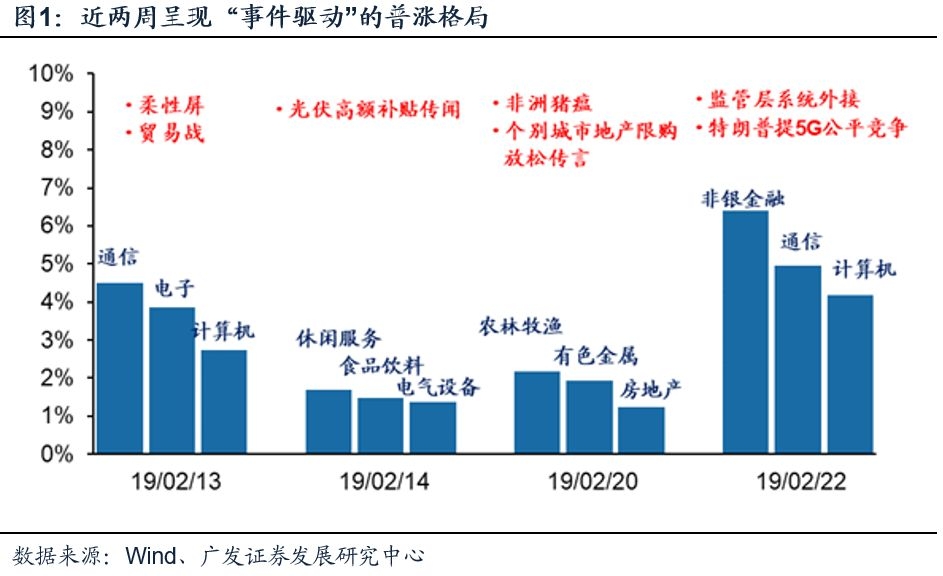

1.6《全球risk-on,A股春季躁动开启》中提到“2+1”因素(两个事实+一个期权)渐次落地,上证反弹超11%。1.20报告《躁动延续,普涨格局》提出多类型投资者轮流“登台唱戏”,近期市场 “事件驱动”,轮动和普涨依然是关键词。2.10与2.17报告持续看好业绩暴雷后的创业板反弹。

● 反弹超过10%后,从12年、13年、16年春季行情寻找后续线索

借鉴历史上春季上证综指反弹超过10%的可比年份, 19年初和12年、13年、16年“春季躁动”更为相似——

(1)行情启动都与年初的全球流动性宽松预期相关:(2)国内的金融信贷维持宽松,“宽货币+宽信用”同时发力:(3)全球risk-on,都表现为股市与商品为代表的风险资产共振。

● 从时间与空间、增量资金入场的节奏、市场上涨广度变化等角度对比

(1)从上涨的时间和空间来看,19年行情至今与可类比年份相比并不算突出。

(2)从增量资金的入场节奏看,本周A股成交量、新开户数、两融余额快速抬升,而12、13、16年成交量放大、增量资金入场往往在中段,并非对应着行情结束。

(3)从市场上涨广度来看,12年和16年在行情的末期,上证综指仍在向上、但市场上涨的广度率先下降,也就是出现了“指数涨而个股涨不动”的局面,最新的19年市场广度数据仍在上行。

● 结束的原因可以概括为:第一,核心逻辑破坏;第二,核心矛盾转移

12年、13年、16年均是为由DDM分母端驱动的“春季躁动”,行情结束的原因或来自于分母端流动性和风险偏好预期转向,如13年和16年国内外流动性由宽至紧(核心逻辑破坏);或来自于分子端盈利成为市场新的核心矛盾,如12年市场担忧经济下修与盈利负增长(核心矛盾转移)。

● 当前核心逻辑未破坏、核心矛盾未转移,看好19年躁动行情持续性

本轮“春季躁动”的核心逻辑未破坏(关注中美贸易进展、美联储3月议息表态,国内信用数据),核心矛盾未转移(关注两会政策、经济旺季开工高频数据),继续看好本轮行情持续性,维持“春季躁动延续普涨行情,成长股仍有反弹空间”。如证监会新主席上任带来监管周期边际放松,则会支撑行情的延展性。

配置上继续推荐成长(计算机、电子)+受益散户入场、成交量放大的券商,随着财报季来临关注“逆周期”新基建——5G、特高压、核电。主题投资关注区域协调(雄安、新疆、长三角一体化)。

● 核心假设风险:

中美摩擦升级,经济下行压力超预期,年报低于预期。

报告正文

1、本周策略观点

本周值得关注的变化有:

1、本周铁矿石价格上涨,铁矿石库存增加,煤炭价格上涨,煤炭库存增加;

2、本周螺纹钢价格指数本周涨0.42%,全国水泥市场价格环比继续下行,其中华东地区跌3.76%,化工品价格稳中带长,价差涨跌相当,国际大宗商品价格以涨为主。

3、截至2月21日周四,融资融券余额7596.02亿,较上周上升0.53%。

我们自1月6日发布报告《全球risk-on,A股春季躁动开启》后,A股躁动行情如期上演。本周市场成交量放大,两融余额抬升,股市的“赚钱效应”开始显现。在市场反弹超过10%后,我们的逻辑被市场验证,增量资金入场提速后,投资者关注未来“春季躁动”将如何演绎?与历史几轮涨幅在10%以上的春季行情相比, A股本轮“春季躁动”进行到了哪个阶段?后续将关注什么信号?

对此,我们的看法如下——

我们在1月6日报告《全球risk-on,A股春季躁动开启》中提示“2+1”因素(两个事实+一个期权)触发春季躁动开启,截止本周五上证综指反弹已超过11%。在1月20日报告《躁动延续,普涨格局》中提出外资、内资机构、个人等多类型投资者轮流“登台唱戏”带来“普涨格局”,近期市场领涨板块多由“事件驱动”,轮动和普涨依然是关键词。在2月10日《“春季躁动”颠簸前行》提出创业板暴雷后有望继续反弹,并在2月17日周报《成长股会重现18Q1的行情吗?》中继续看好创业板,近期成长股风格相对占优。春季躁动的“2+1”因素继续验证——(1)全球risk-on:美联储22日发布半年度货币政策报告,重申对未来利率政策调整保持耐心,而中美贸易谈判亦继续向偏积极的方向发展;

(2)信用扩张预期改善,低评级信用债的发行量上升、低评级信用利差回落加强印证;

(3)短端利率回落:R007以及1年期国债收益率从18H2的3%中枢回落到当前2.3%左右。

本轮行情由DDM分母端驱动,因此“普涨格局”下“事件驱动”特征明显——风险偏好一致抬升,但各类型机构投资者的配置偏好存在分歧,这与17-18年各类投资者在顺周期和监管环境下形成合力造成“极端抱团”有显著不同,因此本轮躁动多体现为“事件驱动”的普涨格局,柔韧屏、地产政策放松、券商外部接入放开等传言使行业及主题交错表现。

2. 自1月7日至本周五,上证综指反弹超过11%,创业板指反弹超过16%。横向维度比较,本轮春季行情后续将如何演绎?我们可以借鉴历史上春季上证综指反弹超过10%的可比年份。

在海外流动性宽松预期、国内金融信贷政策加码、全球risk-on、风险资产共振的背景下,19年初和12年、13年、16年更为相似。

本轮春季躁动A股主要指数录得10%以上的涨幅,2010年以来共有4次春季行情A股反弹超过10%以上(2011年、2012年、2013年、2016年)。如果放在本轮全球risk-on、风险资产共振的相似背景下,19年与12、13、16年初更为相似——

(1)行情启动都与年初的全球流动性宽松预期相关:12年初欧央行实施LTRO,13年初美国刚宣布“扭转操作”到期后继续扩表,16年初美联储主席耶伦释放加息放缓信号,19年初全球央行表态“偏鸽”;

(2)国内的金融信贷维持宽松,“宽货币+宽信用”同时发力:12年初宣布降准,13年初有1月2.5万亿天量社融,16年初刷新1月3.5万亿的天量社融和全面降准,19年初有全面降准及再度刷新1月4.6万亿天量社融;

(3)全球股市与商品为代表的风险资产共振:宽松流动性预期下,新兴市场与发达市场股市表现较好,商品也有不俗表现,体现为全球共振。

3. 我们从持续时间、上涨空间、成交量放大、增量资金入场的节奏、市场上涨广度变化等角度对比19年和12年、13年、16年初的春季行情。

(1)从上涨的时间和空间来看,19年行情至今与历史相比并不算突出——12年、13年、16年初的行情持续时间在43、46、49个交易日,而当前行情持续30个交易日;12、13、16年初上证综指涨幅在15%、24%、16%,本轮上证综指涨幅在12%。

(2)从增量资金的入场节奏看,本周A股成交量、新开户数、两融余额快速抬升,投资者担忧增量资金加速入场是否意味着行情尾声?我们发现12、13、16年成交量放大、增量资金的入场往往在中段,并非对应着行情结束——12年2月24日全A成交放量,周新开户数从1月20日起开始持续抬升,但行情持续至3月2日;13年1月15日全A成交量突破近一年高点,周新开户数从12月持续抬升至1月25日,但行情持续至2月8日;16年3月20日起全A成交量放大,两融于3月16日触底上行,新开户数从2月15日至3月25日持续上行,但行情持续到4月中旬。

(3)从市场上涨广度来看,12年和16年在行情的末期,上证综指仍在向上、但市场上涨的广度率先下降,也就是出现了“指数涨而个股涨不动”的局面,但最新的19年市场上涨广度数据仍在上行。

4. 从结束的原因看,可以概括为:第一,核心逻辑破坏;第二,核心矛盾转移——12年、13年、16年均是为由DDM分母端驱动的“春季躁动”,行情结束或来自于分母端流动性和风险偏好预期转向(核心逻辑破坏),或来自于分子端盈利成为市场核心担忧(核心矛盾转移)。

(1)12年市场担忧经济下修与盈利负增长,核心矛盾转移:2月公布1月新增人民币贷款7381亿元大幅低于市场预期,此后3月14日两会温家宝调低了经济增速目标至7.5%,并明确表示地产调控不放松,当日上证综指下跌近3%宣告行情结束;此外希腊债务置换引发全球经济增长前景担忧。市场核心矛盾由“流动性宽松”转移至“经济下修”。

(2)13年和16年国内外流动性转向紧缩,核心逻辑破坏: 13年2月美联储议息会议鹰派官员建议QE减速,市场担忧QE提前结束,此外中国央行1-3月份大幅累计净回笼货币7600亿元,国内外宽松的流动性环境均转向负面;16年3月,美联储官员发表“鹰派”讲话强调4月是可能的加息时点,引发全球股市动荡。

5. 因此,对于19年的“春季躁动”同样关注两个信号:核心逻辑是否破坏?核心矛盾是否转移?在答案否定之前我们继续看好本轮春季躁动的持续性,并提示可能令行情进一步延续/结束的观测指标。本轮上涨的核心逻辑来自于海外流动性缓和、国内信用扩张预期改善带来的risk-on,核心矛盾在于DDM分母端的流动性和风险偏好。

目前来看核心逻辑是否破坏?

无论是美、欧、日央行最新表态、中美贸易谈判的最新进展,还是国内信用环境数据,均未显示出该逻辑破坏。

核心矛盾是否转移至分子端的经济和盈利下行担忧?

从最新高频数据来看,1月进出口数据较好、挖机销量保持稳健增长、信贷投放超预期,均未有经济显著低预期的信号出现。因此我们认为当前行情的核心逻辑仍未破坏,核心矛盾也暂未转移,我们看好本轮躁动行情的持续性。

行情延续的催化剂或来自于:证监会新主席上任后带来的监管周期边际放松(配资抬头、券商外接征求意见),类比12年4月郭树清上台后大力推进的金融体制改革,使风险偏好的驱动力由海外切换至国内。而行情终结的关注指标包括:美联储3月中旬议息会议再度“转鹰”(核心逻辑破坏),或两会政策低预期、国内经济高频数据低预期显示经济复苏证伪(核心矛盾转移)。

6. 本轮“春季躁动”的核心逻辑仍未破坏(关注中美贸易进展、美联储3月议息),核心矛盾也暂未转移(关注两会政策、经济旺季开工高频数据),我们继续看好本轮躁动行情的持续性,维持“春季躁动延续普涨行情,成长股仍有反弹空间”。如果证监会新主席上任带来监管周期边际放松,则会支撑本轮行情的延展性。配置上继续推荐成长股(计算机、电子)及受益于散户入场、成交量放大的券商,随着财报季来临关注“逆周期”新基建的投资机会——5G、特高压、核电。19Q1成长股所处的流动性环境更优、风险偏好改善的空间更大,受高基数及内生增速回落影响,预计成长股一季报的业绩增速虽“不性感”,但也足以支撑当前的行情。同时,实体经济能够产生“信用”需求的四个部门中(新)基建是政策阻力最小的方向、有望成为“逆周期”刺激政策的发力点。主题投资关注区域协调(雄安、新疆、长三角一体化)。

2、本周重要变化

2.1 中观行业

下游需求

房地产:Wind30大中城市成交数据显示,截至2019年02月22日,30个大中城市房地产成交面积累计同比下跌9.80%,相比上周的-23.26%继续上升,30个大中城市房地产成交面积月环比下降43.51%,月同比下降6.02%,周环比上涨93.16%。

汽车:乘联会数据,2月第2周乘用车零售销量同比增长23%,较2月第1周的-83%有所上升。中国汽车工业协会数据,1月商用车销量34.62万辆,同比下降2.18%;乘用车销量202.10万辆,同比下降17.71%。

港口:1月沿海港口集装箱吞吐量为1973.00万标准箱,高于前值1881.90,同比上涨7.08%。

中游制造

钢铁:本周综合钢价指数微幅下跌。本周钢材价格涨跌互现,螺纹钢价格指数本周跌0.58%至3970.78元/吨,冷轧价格指数涨0.42%至4351.05元/吨。本周钢材总社会库存上涨11.06%至1799.14万吨,螺纹钢社会库存增加15.27%至954.1万吨,冷轧库存涨11.86%至311.78万吨。本周钢铁毛利均下跌,螺纹钢跌28.78%至857.00 元/吨,冷轧跌15.68%至1026.00 元/吨。钢铁网数据显示,1月下旬重点钢企粗钢日均产量181.72万吨,较12月下旬上涨0.55%。

水泥:本周全国水泥市场环比继续下行,跌幅为1.4%。全国高标42.5水泥均价相对上周跌1.43%至436.67元/吨。其中华东地区跌3.76%至475.00元/吨,中南地区跌2.04%至479.17元/吨,华北地区保持不变为425.0元/吨。

化工:化工品价格稳中带涨,价差涨跌相当。本周国内尿素跌0.59%至1869.00元/吨,轻质纯碱(华东)跌2.82%至1829.00元/吨,PVC(乙炔法)跌0.23%至6456.00元/吨,涤纶长丝(POY)跌0.83%至8450.00元/吨,丁苯橡胶涨0.43%至11714.00元/吨,纯MDI涨1.12%至21386.00元/吨,国际化工品价格方面,国际乙烯涨2.37%至1081.00美元/吨,国际纯苯涨3.00%至618.00美元/吨,国际尿素跌2.54%至230.00美元/吨。

挖掘机:1月企业挖掘机销量11756台,低于前值16027台,同比上涨10.00%。

上游资源

煤炭与铁矿石:本周铁矿石价格上涨,铁矿石库存增加,煤炭价格上涨,煤炭库存增加。国内铁矿石均价涨2.65%至623.03元/吨,太原古交车板含税价稳定在1750.00元/吨,秦皇岛山西混优平仓5500价格本周涨1.42%至590.40元/吨;库存方面,秦皇岛煤炭库存本周增加5.97%至541.00万吨,港口铁矿石库存增加1.13%至14576.50万吨。

国际大宗:本周WTI跌2.80%至56.96美元/桶,Brent涨0.81%至66.93美元/桶,LME金属价格指数涨4.98%至3038.30,大宗商品CRB指数涨1.51%至184.06;BDI指数0.78%至634.00。

2.2 股市特征

股市涨跌幅:本周上证综指涨4.54%,行业涨幅前三为非银金融(13.24%)、通信(11.53%)和电子(9.56%);涨幅后三为银行(2.85%)、家用电器(2.78%)和食品饮料(1.30%)。

动态估值:本周A股总体PE(TTM)从上周14.13倍上升到本周15.01倍,PB(LF)从上周1.49倍上升本周1.57倍;A股整体剔除金融服务业PE(TTM)从上周19.56倍上升到本周20.94倍,PB(LF)从上周1.84倍上升到本周1.93倍;创业板PE(TTM)从上周44.78倍上升到本周66.28倍,PB(LF)从上周2.80倍上升到本周3.04倍(创业板年报业绩大幅回落,导致估值显著上升);中小板PE(TTM)从上周25.82倍上升到本周29.08倍,PB(LF)从上周2.31倍上升到本周2.46倍;A股总体总市值较上周上升5.06%;A股总体剔除金融服务业总市值较上周上升4.87%; 必需消费相对于周期类上市公司的相对PB由上周2.04倍下降到本周2.02倍;创业板相对于沪深300的相对PE(TTM)从上周4.04倍上升到本周5.72倍;创业板相对于沪深300的相对PB(LF)从上周2.14倍上升到本周2.22倍; 本周股权风险溢价从上周2.03%下降到本周1.63%,股市收益率从上周5.11%下降到本周4.77%。

基金规模:本周新发股票型+混合型基金份额为9.10亿份,上周为2.52亿份;本周基金市场累计份额净减少70.67亿份。

融资融券余额:截至2月21日周四,融资融券余额7596.02亿,较上周上升0.53%。

新增A股开户数:中登公司数据显示,截至2月15日,当周新增投资者数量20.63万,相比上周的18.89万有所下降。

限售股解禁:本周限售股解禁354.90亿元,预计下周解禁283.77亿元。

大小非减持:本周A股整体大小非净减持12.18亿,本周减持最多的行业是传媒(-4.17亿)、医药生物(-2.76亿)、非银金融(-2.17亿),本周增持最多的行业是房地产(1.35亿)、食品饮料(0.51亿)、建筑装饰(0.37亿)。

北上资金:本周陆股通北上资金净流入195亿元,上周净流入263.73亿元。

AH溢价指数:本周A/H股溢价指数上涨至117.98,上周A/H股溢价指数为117.19。

2.3 流动性

央行本周共有2笔逆回购,总额为600亿元;1笔国库现金定存到期,总额1000亿元;公开市场操作净回笼(含国库现金)400亿元。截至2019年2月22日,R007本周上涨33.43BP至2.68%,SHIB0R隔夜利率上涨71.80BP至2.431%;长三角和珠三角票据直贴利率本周都下降,长三角下跌30.00BP至2.80%,珠三角下跌30.00BP至2.85%;期限利差本周涨1.59BP至0.79%;信用利差下跌0.01BP至0.92%。

2.4 海外

美国:周四公布美国12月扣除飞机非国防资本耐用品订单环比初值-0.7%,低于预期值0.2%,高于前值-1%;美国12月耐用品订单环比初值1.2%,低于预期值1.7%,高于前值1%;美国1月成屋销售总数年化494万户,低于预期值和前值500万户;

欧元区:周四公布欧元区2月制造业PMI初值49.2,低于预期值50.3,低于前值50.5;周五公布欧元区1月调和CPI同比终值1.4%,与预期值持平,低于前值1.6%;

英国:周二公布英国12月三个月ILO失业率4%,与预期值和前值持平;英国1月失业金申请人数变动1.42万人,低于前值2.02万人;

海外股市:本周标普500涨0.62%收于2792.67点;伦敦富时跌0.96%收于7167.39点;德国DAX涨1.40%收于11457.70点;日经225涨2.51%收于21425.51点;恒生涨3.28%收于28816.30。

2.5 宏观

对外投资:中国1月对外直接投资91.9亿美元。

3、下周公布数据一览

下周看点:中国2月官方制造业PMI、官方综合PMI;欧元区2月制造业PMI终值;美国2月谘商会消费者信心指数;美国2月ISM制造业指数。

2月26日周二:美股公布2月谘商会消费者信心指数;

2月27日周三:美国公布12月耐用品订单环比终值;美国公布1月成屋签约销售指数同比;

2月28日周四:中国公布2月官方制造业、非制造业和综合PMI;美国公布四季度个人消费支出(PCE)年化季环比初值;美国公布四季度实际GDP年化季环比初值;

3月1日周五:中国公布2月财新制造业PMI;欧元区公布2月制造业PMI终值;欧元区公布2月调和CPI同比;美国公布12月个人消费支出(PCE)环比;美国公布2月ISM制造业指数。

风险提示:

中美贸易进展,经济下行压力超预期,年报低于预期。

(来源:戴康的策略世界)

免责声明:21财经APP金V头条提供的专栏作者署名文章内容,仅代表作者本人观点,不代表21财经立场。投资有风险,入市需谨慎,相关内容所涉及的投资建议,仅供用户参考,不作为投资依据。

(编辑:曾静娇)