科创板配售战法:机构比例提高至50%,券商应当跟投,高管战略配售锁12个月

3月1日晚科创板正式文件重磅发出。

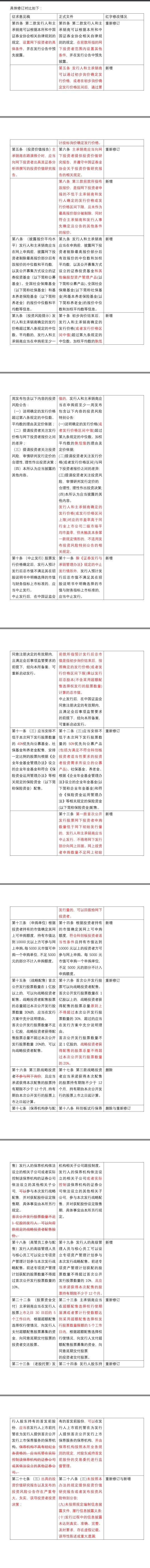

网下投资者怎么参与配售科创板,引发市场较大关注。根据21世纪经济报道记者独家梳理征求意见以及正式文件的区别,除了多数条款进行明确表述以外,部分仍有较大变革看点。

一、机构投资者配售更有优势

根据《上海证券交易所科创板股票发行与承销实施办法》正式文件,科创板首次公开发行股票网下发行比例出现变化。征求意见稿原计划安排不低于本次网下发行股票数量的40%优先向公募产品、社保基金、养老金、符合规定的企业年金和保险资金配售;如今该比例提升至50%。

业内人士点评称,由于科创板投资风险较大,超出一般投资者风险承受能力,此举有利于鼓励更多机构投资者参与科创板市场。

二、券商跟投“可以”改为“应当”

在保荐机构及相关子公司跟投制度中,此前征求意见稿中表示保荐机构或其相关子公司“可以参与本次发行战略配售”,

对此,前某券商资深保荐代表人王骥跃曾建言表示,规则是“可以”,但从监管层表态来看是“应当”,如果政策意图与规则有出入,意味着这条规则存在着窗口指导。

如今,正式文件取消“可以”二字,即“发行人的保荐机构依法设立的相关子公司或者实际控制该保荐机构的证券公司依法设立的其他相关子公司,参与本次发行战略配售,并对获配股份设定限售期,具体事宜由本所另行规定。”

对此,王骥跃向记者表示,没有“可以”,就是“应当”。

三、高管员工战略配售明确锁12个月

正式文件提到,发行人的高级管理人员与核心员工可以设立专项资产管理计划参与本次发行战略配售。前述专项资产管理计划获配的股票数量不得超过首次公开发行股票数量的10%,监管层要求还要“应当承诺获得本次配售的股票持有期限不少于12个月”。

四、更多明确规则

(一)明确“有效报价”以及“预计发行后总市值”的定义。

具体而言,“有效报价” 是指网下投资者申报的不低于主承销商和发行人确定的发行价格或发行价格区间下限,且未作为最高报价部分被剔除,同时符合主承销商和发行人事先确定且公告的其他条件的报价。

“预计发行后总市值“是指初步询价结束后,按照确定的发行价格(或者发行价格区间下限)乘以发行后总股本(不含采用超额配售选择权发行的股票数量)计算的总市值。

(二)补充认购一旦出现不活跃的情况。

正式文件在回拨机制中新增了一款,“首次公开发行股票网下投资者申购数量低于网下初始发行量的,发行人和主承销商应当中止发行,不得将网下发行部分向网上回拨。网上投资者申购数量不足网上初始发行量的,可以回拨给网下投资者。”

(三)调整监管内容尺度

1.征求意见稿对“违规行为监管”中,对于“出具的投资价值研究报告以及发布的投资风险公告存在严重夸大、失实,误导投资者投资决策”,监管层表示会采取监管措施和纪律处分。

但在正式文件,该表述修改为“未按照本办法的规定提供投资价值研究报告或者发布投资风险特别公告”。

2.对于“首次公开发行股票可以向战略投资者配售”,征求意见稿提到,“首次公开发行股票数量在1亿股以上的,可以向战略投资者配售。战略投资者配售股票的总量超过本次公开发行股票数量30%的,应当在发行方案中充分说明理由。”

但在正式文件中,监管层明确态度为“原则上不超过30%”,超过的应说明。

以下为21世纪经济报道记者独家梳理:

(编辑:朱益民)