奶茶VS咖啡:谁是更具潜力的饮品?

主要内容:

奶茶品牌格局初立,当前规模900亿元。我国的奶茶经历了粉末、街头、新中式茶饮三个阶段。2016 年以来,新中式奶茶兴起,奶茶行业逐渐走向正规化、高端化,随着一系列当红奶茶如“喜茶”、“奈雪的茶”、“八波茶”等入驻,当前奶茶行业的品牌格局已初步建立。

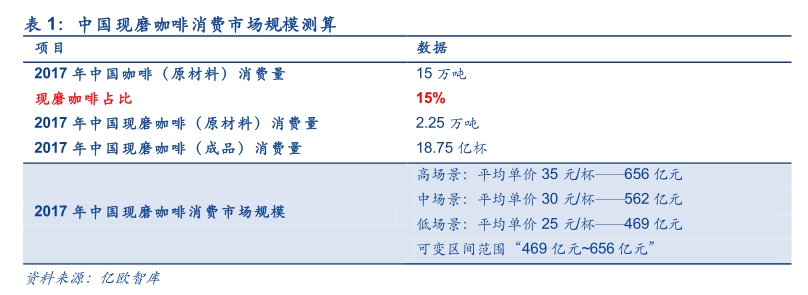

根据艾瑞咨询数据,2018 年中国现制饮品门店数已经超过45万家,新中式茶饮市场规模超过900亿元。根据亿欧智库测算,若按现磨咖啡占咖啡豆消耗比例为 15%计算,2017 年中国现磨咖啡消费市场规模的可变区间为 469-656 亿元,假设中国现磨咖啡市场的增速为15%, 预计2019年的市场规模将不超过868亿元,这一规模与当前新中式茶饮市场规模大致相当。新中式茶饮风口之下,一级市场融资热度上升。奈雪的茶宣布获得由天图资本领投的数亿元 A+轮融资,估值达到 60 亿元。

正文:

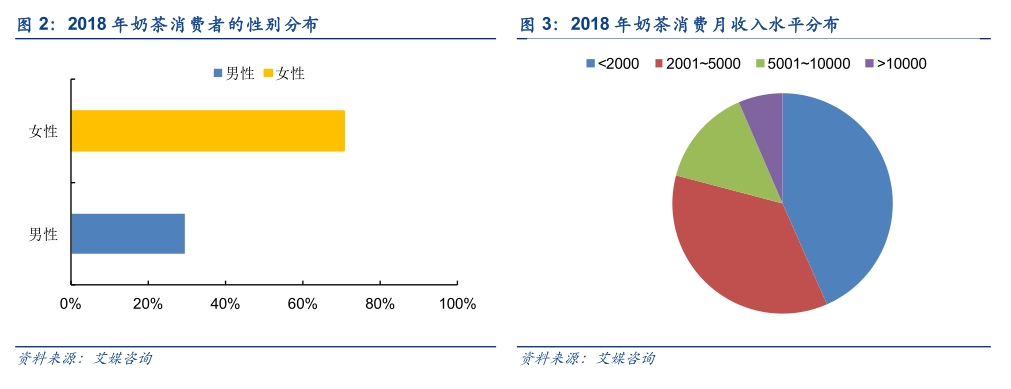

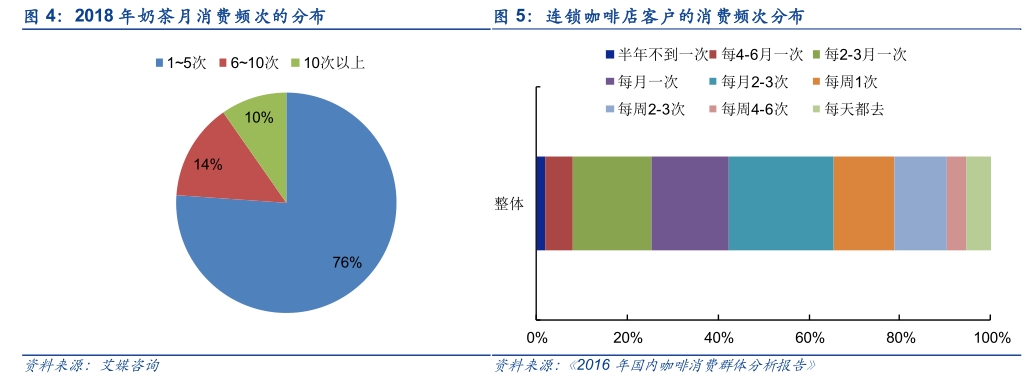

女性是奶茶消费的主力军,消费频次不及咖啡。根据艾媒咨询数据,在我国当前的奶茶饮用人群中,女性消费者占比 70.6%,是奶茶消费的主力群体。而奶茶的消费者整体收入水平偏低:43.4%的奶茶消费者月收入水平在 2000 元以下,5000 元及以下月收入水平的奶茶消费者占比接近 80%。收入水平的差距主要是因为奶茶消费面向更年轻的群体:年龄在 16-25 岁之间是最大的消费群体,占比 41%,这部分群体主要是在校学生或是刚参加工作的人群。当前消费者对于奶茶的消费相比而言较为克制,76%的消费者每月消费的奶茶在1~5 杯左右,平均每周 1 杯或以下。这一消费频次整体来看跟连锁咖啡店精品咖啡的消费者的消费频次相一致。

新式茶饮持续升级,消费者对奶茶饮品接受价格高于预期。根据艾媒咨询数据,当前奶茶消费者最喜欢的是奶盖茶(占比 35.5%),其次是特调混合系列(占比 24.8%),再者是水果茶(占比 22.3%)。在大众追求健康化的潮流下,消费者饮用奶茶的偏好也向着真茶+真奶的搭配组合转变。消费者对于奶茶可接受的价格高于预期:当前 52%的消费者对于奶茶可以接受的价格区间在 15~25 元之间。奶茶市场价格分化,高端线奶茶售价直逼精品咖啡。

奶茶行业已完成初步整合,市场下沉力度优于精品咖啡。根据美团点评数据,从 2014 年上半年开始,奶茶果汁店开店数“一路高歌”,2016 年全年开业的奶茶果汁店数量达到了 5.6 万家;但 2016 年下半年,关店数量迅速增长,首次超过了开店数量;直到 2017 年下半年这一情况有所好转。比较而言,咖啡店“关店潮”更为长久。果汁奶茶店的市场下沉,明显快于现磨咖啡,二线城市或成为新的增长点。从地域分布来看,无论是咖啡还是奶茶,南方城市的偏好程度都较北方更高。

奶茶品牌格局初立,当前规模900亿元

奶茶发展经历了三个阶段,市场格局初步设立。我国的奶茶经历了三个发展阶段:粉末阶段、街头阶段、新中式茶饮阶段。在“粉末阶段”,奶茶用粉末冲调的方式呈现,既不含茶也不含奶。进入“街头阶段”,奶茶以茶末、茶渣作为基底,辅以鲜奶,奶茶行业进入了快速增长时期。这一阶段,奶茶市场相继出现了 CoCo 都可奶茶、快乐柠檬、1 点点等为代表的奶茶连锁,并快速扩张。2016 年以来,新中式奶茶兴起,奶茶行业逐渐走向正规化、高端化,随着一系列当红网红奶茶如“喜茶”、“奈雪的茶”、“八波茶”等入驻,当前奶茶行业的品牌格局已初步建立。

新中式茶饮市场规模超过 900 亿元 ,与现磨咖啡市场规模相当 。根据艾瑞咨询数据,2018年中国现制饮品门店数已经超过 45 万家,新中式茶饮市场规模超过 900 亿元。根据亿欧智库测算,若按现磨咖啡占咖啡豆消耗比例为 15%计算,2017 年中国现磨咖啡消费市场规模的可变区间为 469-656 亿元,假设中国现磨咖啡市场的增速为 15%,预计 2019 年的市场规模将不超过868亿元,这一规模与当前新中式茶饮市场规模大致相当。

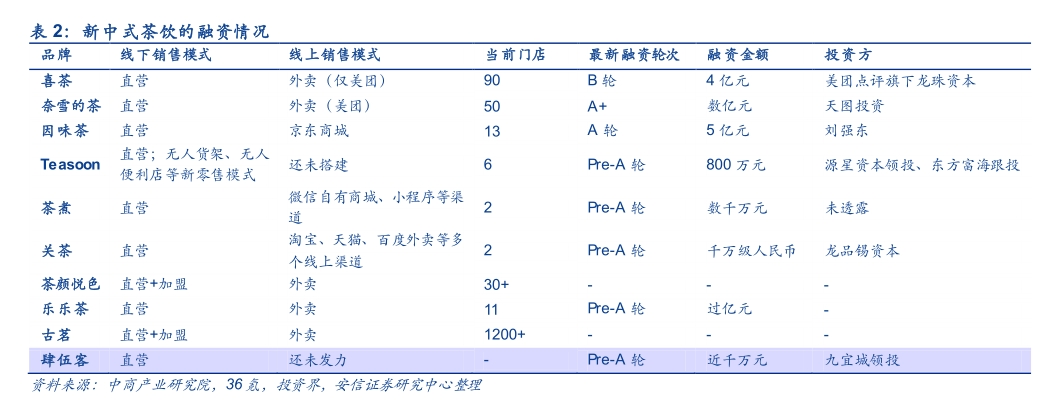

新中式茶饮市场风口,一级市场融资热度上升。当前新中式茶饮主要是以直营为线下的主要销售模式,大部分都开设了以外卖为主要形式的线上销售渠道。随着新中式茶饮市场兴起,一级市场投资热情水涨船高。其中,2018 年 4 月,喜茶完成了 B 轮融资,美团点评旗下的龙珠资本投资 4 亿元,将重点增加产能、提升供应链管理以及实现后台信息化,目前喜茶在全国的门店铺设已经达到了 90 家;此前 3 月,奈雪的茶宣布获得由天图资本领投的数亿元A+轮融资,估值达到 60 亿元。

奶茶or咖啡——谁是更具潜力的饮料代表 ?

1、女性是奶茶消费的主力军 ,消费频次不及咖啡

女性是奶茶消费的主力军。根据艾媒咨询数据,在我国当前的奶茶饮用人群中,女性消费者占比 70.6%,是奶茶消费的主力群体。而从收入分布来看,相比现磨咖啡的消费者而言,奶茶的消费者整体收入水平偏低:43.4%的奶茶消费者月收入水平在 2000 元以下,5000 元及以下月收入水平的奶茶消费者占比接近 80%。

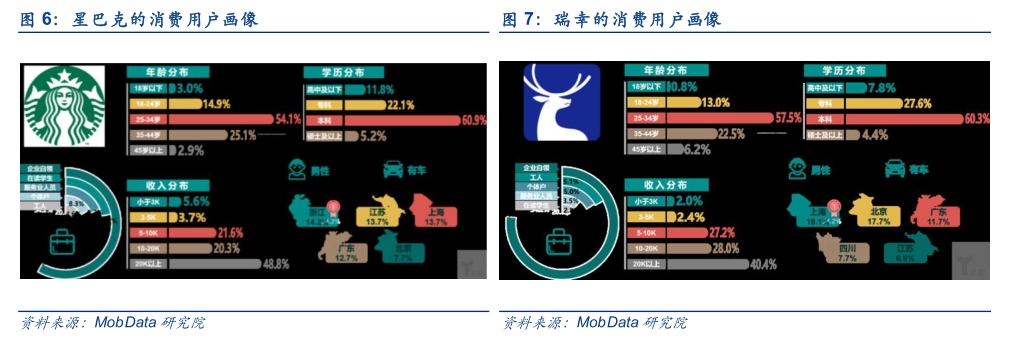

收入水平的差距主要是因为奶茶消费面向的更年轻的群体。根据艾媒咨询数据,奶茶消费者年龄在 16-25 岁之间是最大的消费群体,占比 41%,这部分群体主要是在校学生或是刚参加工作的人群,没有收入或收入有限;其次是年龄在 26-35 岁的群体,占比 36%。而根据MobData 研究院数据,25-34 岁这一年龄段的人群是以瑞幸咖啡和星巴克为代表的精品现磨咖啡最主要的消费人群,占比在 50%以上。

奶茶消费相对克制,整体与连锁店精品咖啡的消费频次一致。反映到消费频次上,一方面或因为价格,另一方面或由于健康、肥胖等问题,当前消费者对于奶茶的消费相比而言较为克制,76%的消费者每月消费的奶茶在 1~5 杯左右,平均每周 1 杯或以下。这一消费频次整体来看跟连锁咖啡店精品咖啡的消费者的消费频次相一致:根据《2016 年国内咖啡消费群体分析报告》披露,每月消费在 4 次以下的用户占比接近 80%;其中,就年龄而言,25-39 岁消费族群去连锁咖啡专卖店消费的积极性远高于其他年龄段;而从男女消费比例来看,男性就远高于女性,到连锁咖啡专卖店消费的男性消费者中,每周至少会去一次的比率占了近五成,远高于女性。

现磨咖啡的用户画像特征,可以总结出当前精品现磨咖啡消费者的五大特征: (1 )高收入:月收入在 20k 以上的人群占比最高,皆在 40%以上; (2 )高学历:学历是本科及以上的消费者占比皆在 65%左右; (3 )年轻:年龄在 25-34 岁消费者占比超过 50%; (4 )企业白领:职业以企业白领为主,其中瑞幸的用户白领占比接近 80%,而星巴克相对来说群体的职业分布更加合理,大众接受程度高; (5 )北上广:消费用户主要集中在北上广等一线城市以及以江苏、广东、浙江为代表的经济发达省市。

2、新式茶饮持续升级,消费者对奶茶饮品接受价格高于预期

消费者追求健康,奶茶消费升级,偏好向真茶、真奶搭配转换。根据艾媒咨询数据,当前奶茶消费者最喜欢的是奶盖茶,约占 35.5%的消费者最常选购的是奶盖茶系列,24.8%的最常选购的是特调混合系列,22.3%最常选购水果茶。由此可见,消费者对于奶茶的选购呈现消费升级的特征,在大众追求健康化的潮流下,奶茶饮用的偏好也向着真茶+真奶的搭配组合转变。

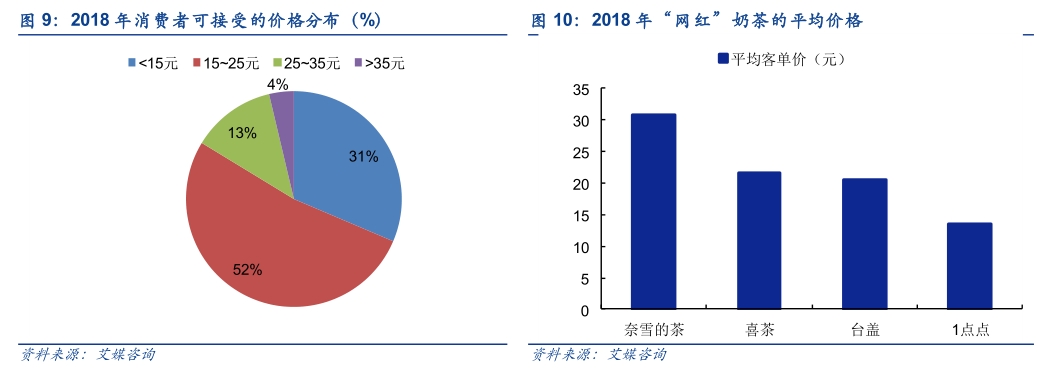

消费者对于奶茶可接受的价格高于预期。根据艾媒咨询数据,当前 52%的消费者对于奶茶可以接受的价格区间在 15~25 元之间,若与奶茶消费者的收入水平相比较,对部分消费者而言,奶茶属于“轻奢品”。

奶茶市场分化,高端线奶茶售价直逼精品咖啡。根据艾媒咨询数据,新茶饮代表品牌连锁“奈雪的茶”以 30.7 元的平均单杯售价居于行业首位,其次是同样人气旺盛的“喜茶”,平均单杯售价 21.5 元;“1 点点”的单杯售价约为 13.5 元,在“网红”茶饮中属于“平价品牌”。根据鲸准研究院数据,当前我国现磨咖啡的价格普遍在 12~40 元之间,其中自助咖啡机售卖的现磨咖啡平均价位在 12 元左右,与 1 点点销售的奶茶价格相近;线下咖啡店销售的咖啡价格平均单价在 30 元左右,与奈雪的茶相近。可见,随着奶茶产品线的不断升级,单价已达到接近现磨咖啡的水平,从平价到高端都有可对应的产品。

3、奶茶行业已完成初步整合, 市场下沉力度优于精品咖啡

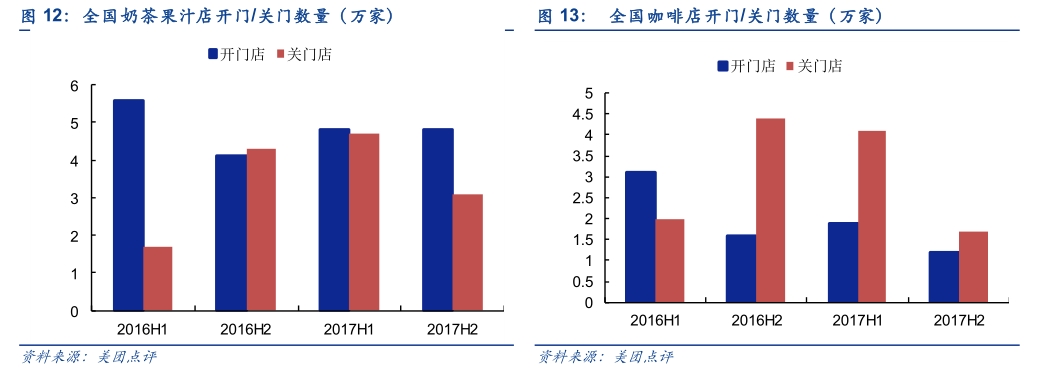

奶茶行业同质化严重,行业经过整合后已进入稳定发展期。根据美团点评数据,从 2014 年上半年开始,奶茶果汁店开店数“一路高歌”,于 2016 年上半年达到顶峰,全年开业的奶茶果汁店数量达到了 5.6 万家;但 2016 年下半年,关店数量迅速增长,首次超过了开店数量;直到 2017 年下半年,奶茶店关店数量下滑明显,开店数显著高于关店数。

比较而言,咖啡店“ 关店潮” 更为长久。根据美团点评数据,2016 年下半年开始,咖啡馆开店数明显减少,关店数量大幅增加,关店数明显高于开店数,这一现象直到 2017 年下半年有所好转。

果汁奶茶店的市场下沉,明显快于现磨咖啡 , 二线城市或成为新的增长点。根据美团点评数据,一线城市饮品店门店数增长乏力的同时,厦门、福州等二线城市在 2017 年 4 月的同比增长达到 29%。奶茶果汁店除了在北京出现了小幅的下降,在其他的城市还处在上升阶段,其中成都的门店数量较年初增长幅度最大。整体来看,二线城市增长快于一线城市,或成为新的增长点。咖啡馆在新一线城市发展的速度最快,但 2017 年整体数量仍呈下滑趋势,选取咖啡店最多的 10 个城市来看,与年初比都出现下滑情况;且以武汉和厦门为代表的二线城市的咖啡馆数量出现很大跌荡。

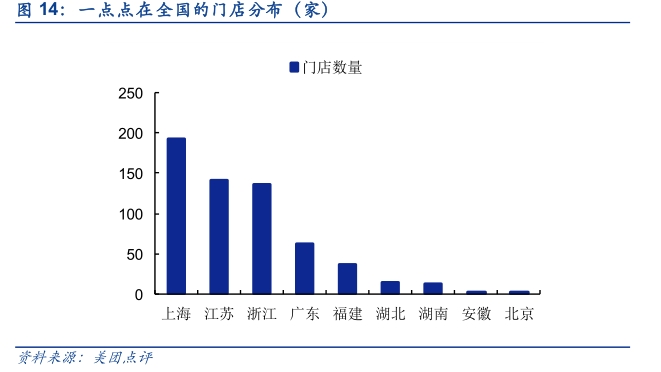

从地域分布来看,无论是咖啡还是奶茶,南方城市的偏好程度都较北方更高。根据美团点评数据,以一点点为例,其在全国的门店分布主要集中在上海、江都、浙江、广东、福建等经济发达的南方城市或省份,鲜少在北方城市进行布局。而根据咖门、美团点评研究院推出的数据报告显示:以北上广深为代表的一线城市毫无疑问处于国内咖啡店数量领先地位,在地域分布上则突显南方城市对于咖啡的偏好程度显著高于北方地区,这与当地的经济发展水平有着密切的关联。

本文作者:诸海滨,来源:安信证券新三板策略研究报告,节选自《奶茶 VS 咖啡:谁是更具潜力的饮品? 消费全市场策略报告》

(编辑:毕凤至)