中国高净值人群画像:扎堆北上广江浙,民营企业家仍是中坚力量

4月8日,中国建设银行携手波士顿咨询公司(BCG)发布中国私人银行市场发展报告《中国私人银行2019:守正创新 匠心致远》(下称报告)。

报告指出,民营企业家仍是中国高净值客户群体的绝对中坚力量,在新的市场和监管环境下,第一代和新生代企业家财富管理需求均在发生结构性的变化。比如,新生代企业家对于新兴金融工具和投资类型表示出强烈的兴趣,包括综合金融解决方案、投行服务、设立产业基金、私募股权投资等。

过去数年的经济高速发展,让国内居民财富快速累积,形成一批高净值人士。在经历了去年复杂的宏观环境和各类资产价格的剧烈波动后,这些高净值人群有何变化?

在财富总量上,2018年,国内居民财富总量保持增长,但增速放缓。根据波士顿咨询公司的测算,2018年中国个人可投资金融资产的规模总量为147万亿元人民币,个人可投资金融资产600万元人民币以上的高净值人士数量达到167万人,中国财富市场体量世界第二的地位进一步巩固。然而受到2018年外部经济环境、监管环境和资本市场表现的影响,2018年国内个人可投资金融资产增速仅为8%,较过去五年显著放缓,尤其是股票、信托、私募类产品的增速都有较明显下降。

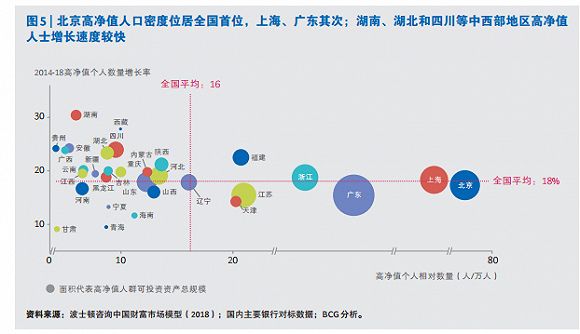

在区域分布上,高净值人群集中在北上广和江浙。报告指出,随着国民经济的持续增长,截至2018年底,已有10个省市迈过了高净值人数5万名的门槛。

其中北京、上海、广东、浙江、江苏五省市高净值人数均超过了10万人。北京以每万人78名高净值人士,成为全国高净值人士密度最高的地区。得益于中西部地区的经济快速增长,湖南、贵州、安徽、广西、四川、湖北等省份的高净值人数增速较快,高于全国平均水平。

报告指出,高净值人士的财富管理需求已经发生了深刻转变。该报告通过对建行 3399 名私人银行客户的综合调研和数据分析,研究发现 “50”成为一个高净值客户特征分布比例的高频词。

在理财目标方面,整体而言,高净值人士的主要理财需求已经由追求财富快速增长转向追求财富的稳健、保值和长期收益。50岁是高净值人士理财目标转变的分水岭。2018年调研样本中半数高净值客户已经迈过了50岁的门槛,这表明高净值人群的主体已经进入了财富管理生命周期的新阶段,其主要的理财需求开始聚焦财富的稳健保值以及有序传承。

在投资理念方面,高净值人士投资心态日趋理性,对于风险和收益之间的辩证关系理解更加透彻。在本次调研中,选择金融机构最看重的能力时,56%的客户选择了“金融机构的资产配置能力”。而在被问及需要金融机构提供哪类投资建议时,60%的客户选择了“大类资产的配置”,占比最高。上述调研结果均表明资产配置的理念已经在客户心中扎根,落地资产配置策略的长期客户基础已经初步具备。

在产品服务需求方面,接近50%的客户表示正在或即将进行财富传承安排。本次调研样本中已设立家族信托的客户比例接近10%,另有超过30%的受访者表示会在未来三年内积极考虑。而伴随着财富传承和综合财富规划需求的上升,客户对于税务、法律等专业服务的热情空前高涨。

在机构选择方面,高净值人士对于专业机构和专业能力的信任加深,超过50%的客户将其50%以上资产放在主办金融机构;机构的整体品牌形象、专业性和中立性已成为私行机构的核心竞争力。在本次调研中,被问及最看重私行客户经理哪些方面的能力和素养时,有54%的客户选择了“客观推荐产品”,比例远远超过“服务态度好、热情”和“沟通能力强”等关系型选项。而在2012年,表示看重“客观推荐产品”的客户比例仅有27%。

报告还详细分析了高净值人群中的民营企业家,包括80、90后的新生代企业家的综合财富管理需求。客户调研显示,尽管面临较为严峻的经济环境,大多数民营企业家仍对未来企业经营充满信心,考虑退出或显著减少股份的比例不到5%。但是,在外部环境影响下,“转型”成为了民营企业家关注的高频词。

从行业上看,从事金融保险、房地产、文娱体育行业的民营企业家转型意愿最为强烈。从年龄上看,30岁以下青年企业家更加愿意介入新的领域,有近半数受访企业家表示会在未来一年内积极尝试向新的经营方向转型。新生代企业家对于新兴金融工具和投资类型也表示出强烈的兴趣,包括综合金融解决方案、投行服务、设立产业基金、私募股权投资等。

企业家客户受限于时间精力,在复杂的经济环境下,更需要专业的建议帮助他们管理私人财富。调研显示,在各类人群中,企业家客群对于私行机构资产配置、投资建议方面的专业性要求最高。新生代企业家虽然在投资决策上更为自信、自主,但也表示需要金融机构的投资建议。企业家企业资产和家庭财富交织的复杂性,还要求私行机构能够更深度地了解企业家客户的个性化需求,提供定制服务。

来源:界面新闻;张晓云

(编辑:吴桂兴)