银行理财转型哪家强?净值型产品规模收益大比拼

资管新规一周年,意味着过渡期所剩的时间越来越短。监管及市场各方均在观察资管机构落实资管新过程中的反应,对商业银行而言,净值型理财产品的发行,被视作转型步伐的一个标志。

2018年年报中披露了各家银行在去年新发行产品的情况,所有银行均表示,正积极推动银行理财净值化方向转型。

在新规出台之前,国有大行以及股份制银行的理财产品中就已经尝试发行了少量净值型产品。资管新规出台后,净值型产品迅速发展,比如兴业银行公布其净值型产品余额6075.34亿元,同比增长287.88%,民生银行净值型理财全年销量突破5000亿元,余额较上年末增长43.68倍等。

部分区域性小银行则表示,正开始研究建立净值型产品体系,年内成功推出了相关产品等。

净值型产品占比均超10%

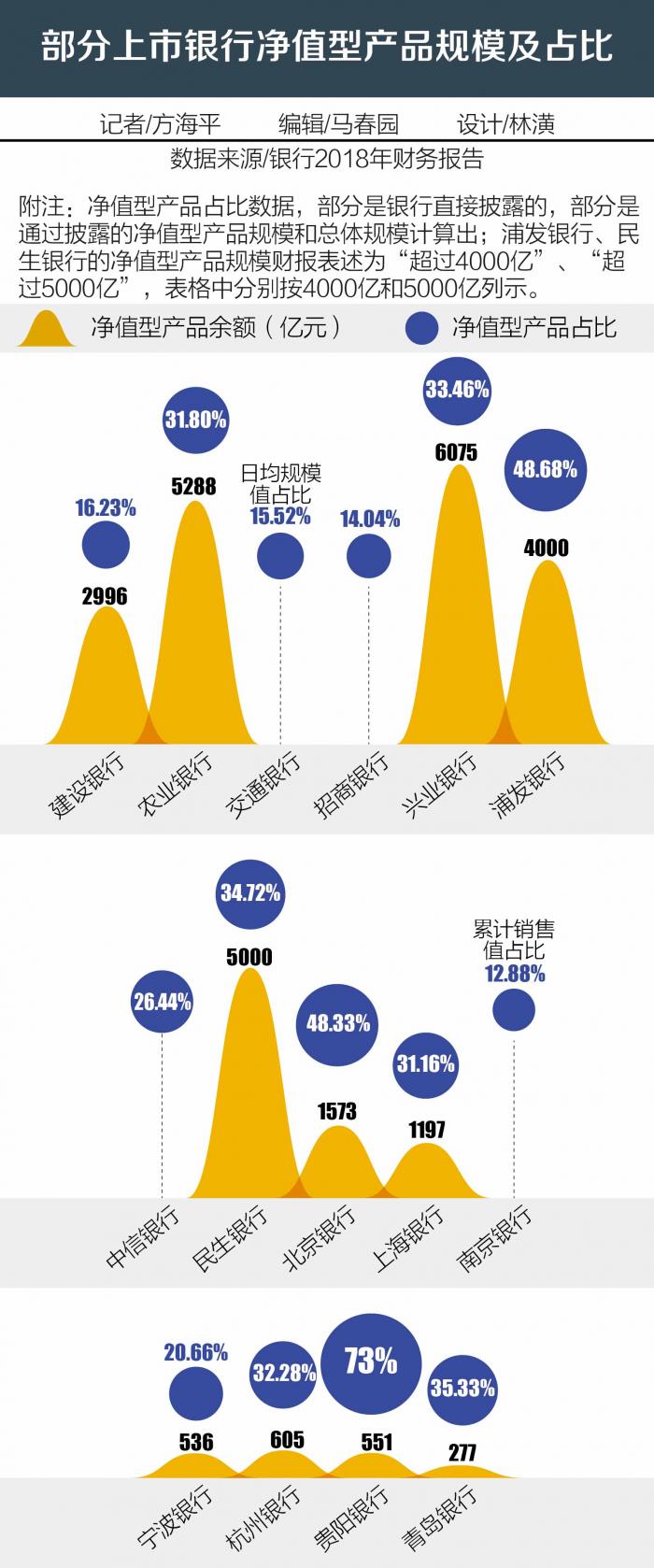

21世纪经济报道记者统计了各级银行去年发行的净值型产品规模,以及其在总体理财产品余额中的占比情况。从各家行披露的数据来看,银行理财的转型不可谓不快。

在记者统计的15家披露了净值型产品发行情况的银行中,净值型产品规模占比均在10%以上,其中有8家银行净值型理财产品规模占比超过30%,浦发银行和北京银行的净值型产品占比接近一半,贵阳银行净值型产品占比则高达73%。

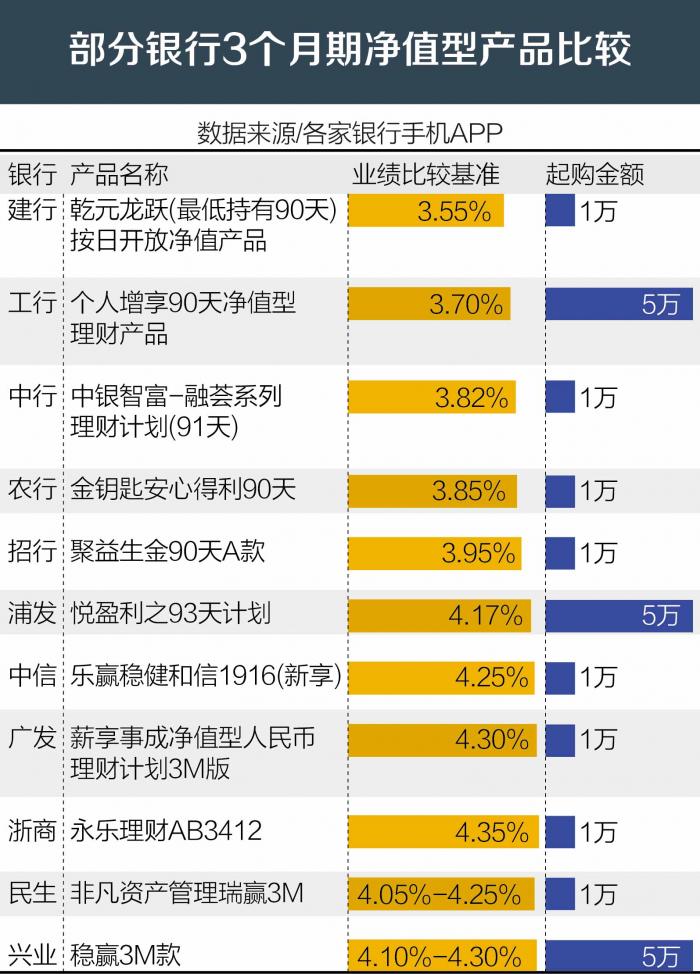

21世纪经济报道记者还梳理了部分银行(主要是国有大行和股份制银行)近期销售的净值型理财产品情况。从这些产品披露的信息上看,投资者可以查看产品的净值走势。目前的净值型产品集中于可灵活申赎的现金管理类产品,以及私人银行产品,另外,起售额度基本都已经下调至1万元。

与此同时,大部分银行仍给出了产品收益率参考值或者区间,多按“业绩比较基准”或者“业绩基准”列出,对应于老产品的“预期收益率”。从这个数据看,新产品仍体现出国有大行收益率较低、股份制银行收益率较高的特点。

真假净值产品争议

不过,多位银行资管部门人士对21世纪经济报道记者表示,这些新产品中绝大部分并非真正意义上的净值型产品。

一位业内人士对此解释称,严格来说,转型后的产品要求产品和资产必须匹配,产品净值要反映底层资产的公允价值等;但实际上,目前市场上多数净值型产品呈现的净值所反映的并非底层资产的真实价值。

“我所了解的情况,比如银行理财购买了基金公司的债基产品,净值数据是直接借用了基金的净值。”上述人士表示。

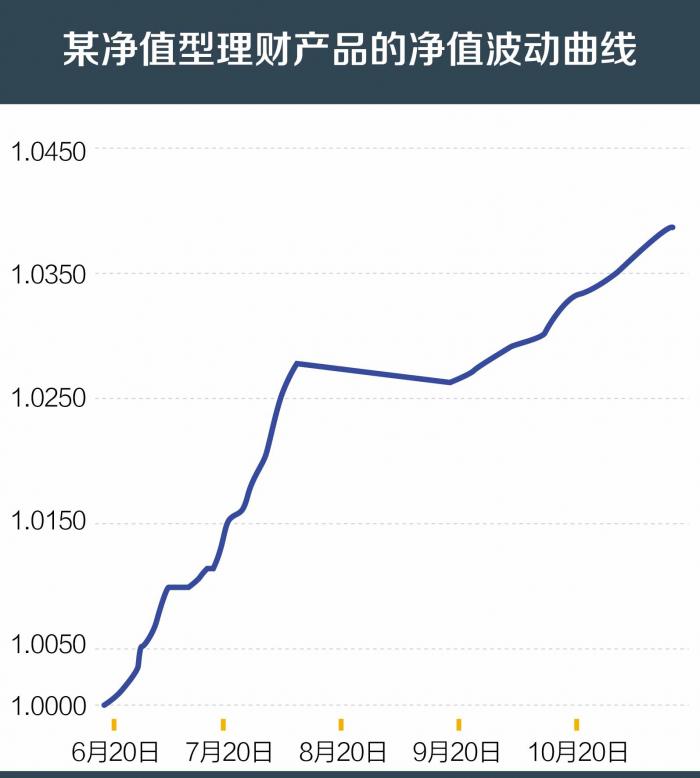

一位银行人士对21世纪经济报道记者指出,查看净值产品披露的信息能明显看出其中区别。以某股份行日前发行的一款净值型产品为例,该产品运作期间净值确实在波动变化,形成一条净值波动曲线,在产品开放日投资者可赎回的时间点,即能看出净值经过了明显调整的痕迹。“只有两种情形,要么高于实际净值兑付给客户,那么这是占用了其他产品的收益;要么低于实际净值兑付,那么是产生了多余的收益补贴给了其他产品,总之不管哪种情况,背后仍是资金池。”

另一家银行人士对记者表示,虽然资管新规以及银行理财管理办法对新产品做了严格规定,但目前在过渡期内,实际操作中各行都是按照自己的理解发行净值型产品,并且理财产品实行的是登记备案制度,属于何种类型的产品由银行自行报备,监管对过渡期内的情形表现出相对宽容性。

在这些数据中,真正的净值型产品有多少?21世纪经济报道记者询问的银行业人士均表示,无从统计,但确实非常少,比如部分量化CTA私募产品。

这种情况背后的原因主要在于,投资人对真正的净值型产品的接受度难以在短时间内培养起来,而银行既不能违反监管规定,也不能眼睁睁的看着这部分客户流失。

问题在于,两年过渡期之后,这种折中性的净值产品是否仍被允许?多数受访对象认为“不太可行”。那么随之而来的一个问题是,两年时间,这部分客户群体能否接受真正的净值型产品?

一位受访对象表示,过渡期后的规定目前尚不明确,但若到时确实有变化,过渡期内允许的操作不再可行,可以预计的是,未来市场仍将发生很大变化。目前市场上部分净值型银行理财产品,虽然严格意义上不符合新规的精神,但却是最适合当时市场情况的。

(编辑:马春园)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。