217条非标财报大数据: “瑕疵”背后中介机构“夹缝求生”

根据21世纪经济报道记者了解,审计机构出具的非标准无保留意见(以下简称“非标意见”),与企业各种“雷”点——经营巨亏、债台高筑、诉讼缠身、监管调查、主业不振等是相伴相生的。

仅从数据来看,2018年,非标报告再创新高。

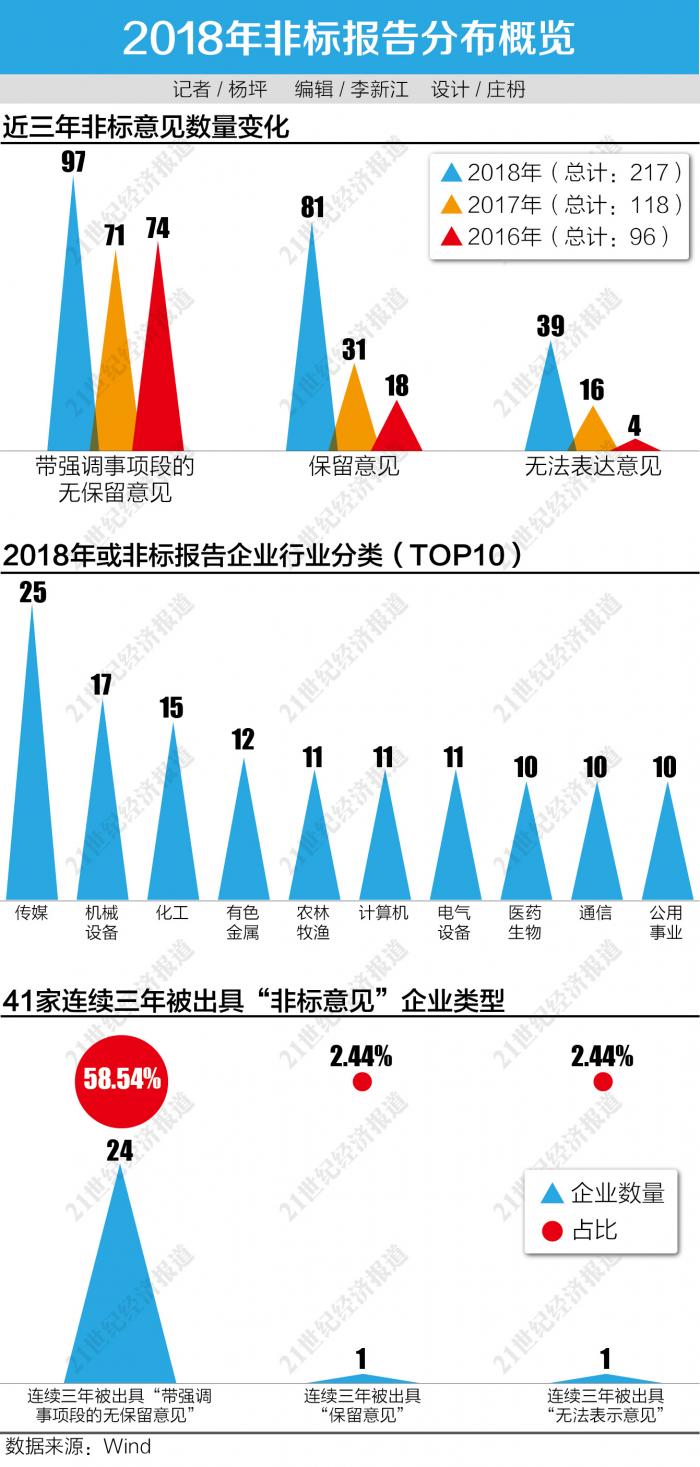

2018年年报被审计机构出具“非标意见”的上市公司数量,已高达217家,占已披露年报企业的比例达到6.02%, 2016年和2017年被出具非标意见的上市公司分别才96家和118家。

“我们也和审计机构协商过,但是现在审计机构有一套自己的标准,监管比较严,不瞒你说,昨天我们的会计师事务所还被证监局叫过去问了一下情况。”5月9日,一名被出具“无法表示意见”的上市公司内部人士接受记者采访时说道。

这一数据的快速攀升,不仅让少数A股公司的风险一览无余,也让审计机构与上市公司之间的博弈日趋“白热化”。

原因各异

“去年资本市场动荡,部分上市公司出现了较为严重的问题,客观上让审计师对公司的持续经营能力等方面的判断出现质疑;二是反映了监管部门对中介机构从严监管的趋势。”5月8日,新财董并购咨询集团董事长彭钦文受访指出。

从微观层面上分析,无法获取充分、适当的审计证据;公司经营能力出现重大问题,持续经营能力存疑;重大法律诉讼、行政调查或其他重大不确定性等,是审计机构出具非标意见的主要原因。

而与造成这一结果相关的原因主要有违规担保、重大诉讼、资金紧张、银行账户冻结、连续多年亏损、主业经营几乎停滞、关联交易、资金占用、损失计提合理性存疑等常见的A股风险事项有关。

如*ST赫美(002356.SZ)就因违规对外担保、大额资金往来未识别关联方等问题,被审计机构出具“无法表示意见”。

5月9日,*ST赫美证券部人士对以投资者身份致电的记者回应称:“公司高管有权利对财务报表投反对意见,已经阐述理由了,具体解决措施我们会在回复关注函里披露。”

同样风雨飘摇的*ST雏鹰则面临资金短缺、无法偿还到期债务而深陷诉讼,以及大量资产减值准备计提不能提供充分、适当的审计证据,被亚太会所出具“无法表示意见”。

21世纪经济报道采访中,*ST雏鹰对外公布的电话已经连续多日无人接听。

除了违规事项和审计凭证外,审计机构另一个重要评判标准是公司业务是否正常,是否有能力持续经营。如因未获得相关审计凭证被出具“无法表示意见”的*ST科林(002499.SZ)。

“无法表示意见主要有两个原因,一个是持续经营能力的问题,公司的重要项目因流动性问题停工了。另一个核心问题是高邮项目推进不明确,审计机构对进展状态无法判断,董事会报告明确写了解决办法,我们也想尽快解决这个事情。” *ST科林证券部人士回应称。

还有的企业,凭证齐全,财报并无异常,但因主业不佳导致持续经营存疑,及存在重大不确定事项等,被审计机构出具 “带强调事项段的无保留意见”。

如中房股份(600890.SH)的审计机构就指出,公司目前房地产业务无后续开发项目,现正与辽宁忠旺精制投资有限公司进行资产重组,今后的主营业务将在重组完成后转为铝加工业务。但重组事项尚存在重大不确定性。

“我们的年报没有不规范,只是因为重组一直在推进,但是存在不确定性,后续主营业务的现状难盼,具体到审计内容上,我们是完全符合审计要求的,‘非标意见’不能说明我们公司不合规。” 中房股份证券部人士说道。

ST锐电(601558.SH)证券部人士也对记者坦言,“审计机构的考虑在于我们主营业务收益主要来自于资产处理,最起码主营业务要占利润很大部分才(能摆脱非标意见),毕竟现在扣非后亏损很大。”

刺眼的“非标”

“非标意见根据严重程度,对公司的经营的影响是不同的,其中否定意见或无法表示意见影响严重一些,会被实施退市风险警示,甚至面临退市,保留意见和带强调事项段的无保留意见的影响相对较小,但也会引起投资人的关注。”

5月9日,华南一名中型券商投行人士向记者坦言非标年报的影响。

根据记者统计,非标意见数量较2017年翻了一倍数据背后,其中,被出具“带强调事项段的无保留意见“、“保留意见”、“无法表示意见”的上市公司分别有97家、81家和39家(2018年年报未出现否定意见报告),分别较2017年多出了26家、50家、23家,同比增长36.62%、161.29%和143.75%。

其中有不少上市公司连续多年被出具非标意见,连续三年被出具非标意见的上市公司高达41家,连续两年的上市公司则有42家。

根据本报记者统计,2018年的非标企业主要集中在了周期性行业(农林牧渔11家、化工15家、有色金属12家)、重资产企业(建筑9家、机械设备17家、汽车6家等)、传媒(25家)、计算机(11家)等行业。

前两者受宏观经济波动及周期性问题影响比较大,而后两者则受商誉、资产减值等因素影响严重。

同时上述企业大多严重亏损或资金链紧张,其中业绩亏损的企业150家,占比超过69.12%,亏损在10亿以上的上市公司高达67家。

在区域分布上看,获非标报告的上市公司主要分布在深圳、北京、上海、苏州、海口、佛山等地,分别有15家、13家、10家、6家、6家和6家。与A股上市公司分布存在较大的重合,北上深自古就是上市公司分布最多的地点。

其中深圳市、苏州、海口“非标”占比超过北京、上海的原因与当地的企业特征有关,除了海航基础、海航控股外,“爆雷”企业的总市值均为超过百亿。

面对审计机构铺天盖地的“非标报告”,不少上市公司人士对记者坦言,企业方也曾与中介机构多方协商,然而仍没有挡住“非标意见”。

“如果能沟通,我们肯定希望不要出(非标)报告,但是他们也有独立的判断。”上述*ST赫美证券部人士便指出。

“底线之下应该没有太大的博弈空间,如果处于模糊地带,上市公司和审核机构都会听取监管部门的声音或者估计监管部门的导向。”彭钦文说道。

从协商到理解

对于非标意见,苦恼的并不只上市公司,审计机构也对其避之不及。

2018年,证监会合计对中介机构违法类案件处罚达13起,其中大华所、立信所、中天运所等知名会计师事务,曾被严惩。

“我们一般发现可能出非标就撤场不做了,出非标了客户可能就赖账不付钱了,而且后续监管机构查底稿的话工作量很大。”华南一家审计机构人士说道。

这在一定程度上反映了中介机构业务生态。

考虑到审计机构与日俱增的压力,上市公司也开始从“协商”转变为理解,不少被出具非标意见的上市公司仍选择了续聘审计机构,如金洲慈航(000587.SZ)、中新科技(603996.SH)等。

北京一家被出具“非标意见”的上市公司内部人士就对记者坦言:“现在的监管环境下,我们找其他会计师事务所也不会按照我们的意愿来出审计报告。”

面对审计机构提出了意见,大量上市公司开始着手于针对性制定措施。

21世纪经济报道通过采访和查阅公告了解到,处理债务问题、应对诉讼、重组求生等成为了诸多上市公司的主要操作路径。

ST锐电证券部人士坦言:“2017年审计机构提出,超导诉讼案对公司的影响很大,但是去年我们已经解决,今年的影响就没有这一条了。”

2018年期间,ST锐电通过加大诉讼、仲裁案件清理力度,促成了包括美国超导系列案件在内的多起案件的和解,同时,ST锐电通过处置资产,2018年实现1.85亿盈利。在当年的审计报告中,中汇会所出具的“非标意见”只剩下了“扣非净利润为负,持续经营能力存疑”这一项。

中新科技证券部人士也对21世纪经济报道记者指出,关于审计机构提到的关联资金一事,公司也提出了解决方案,“公司现在在整改,大股东承诺在一个月之内偿还,如果到期不能偿还,就以股权转让的方式偿还。”

(编辑:李新江)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。