科创板打新神器来了,战略配售基金热点问题全解答

继首批科创板主题基金获批之后,第二批科创板基金终于正式获批。

5月27日,华安、富国、鹏华、广发、万家等5家基金公司向记者证实公司旗下产品在第二批科创板基金获批队列之中。值得一提的是,这些公司此次获批产品均为3年封闭运作的战略配售基金,是首批获批的科创板战略配售基金。

首批科创板战略配售基金获批

具体而言,这5只基金分别是:华安科创主题3年封闭灵活配置混合基金、富国科创主题3年封闭运作灵活配置混合基金、鹏华科创主题3年封闭运作灵活配置混合基金、广发科创主题3年封闭运作灵活配置混合基金、万家科创主题3年封闭运作灵活配置混合基金。

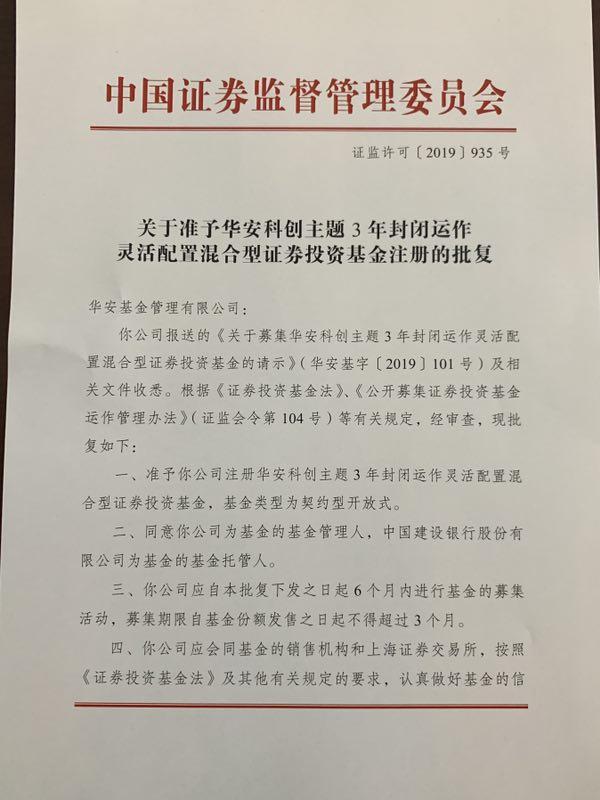

以下是部分产品批文:

据悉,科创板战略配售基金是上海证券交易所鼓励和推动的,首批明确主要参与科创板股票战略配售和网下打新的,满足中小投资者稳健参与科创板股票投资的科创主题封闭运作公募基金。因此,与之前获批的科创类主题基金不同,在科创板推出后,上述基金将成为首批可参与科创板“战略配售”的公募基金。

有基金公司指出,科创板战略配售基金拥有四方面优势:

第一,根据规定,科创板将优先安排向战略投资者配售股票,此后再确定网下网上发行比例,因此这类产品能够优先投资科创板;

第二,普通网下打新相当于一级市场的“零售业务”,而战略配售投资相当于是一级市场的“大额批发业务”,能够大额投资科创板,更充分地把握机会;

第三,战略配售投资属于长期投资行为,战略投资者持有配售股票不少于12个月,投资科创板战略配售基金有利于把握科创板的长期回报;

第四,参与战略配售对资金量要求较高,且个人投资者没有参与科创板战略配售资格,科创板战略配售基金则为个人投资者参与科创板战略配售提供了捷径。

同设10亿上限或再现火爆发行

据记者了解,与第一批科创板基金相同的是,此次获批的科创板基金同样设置了10亿元的发行上限,且将很快发行。

此前,第一批7只科创板基金在“10亿元上限”的标准之下,合计发售规模达到1000亿,第二批科创板基金能否再续火爆盛况,成为市场关注焦点。

有业内人士指出,考虑到首批科创板主题基金遭“哄抢”的情况,第二批科创板基金大概率也会受到资金追捧。而且第二批产品中“战略配售”的特殊性,也将吸引投资者的目光。不过,封闭3年的运作,对于一些短线资金也将排除在外。

不过,也有市场人士担心第二批科创板基金的发行带来的“抽血效应”,或再度对市场造成负面影响。

5月27日,华南一位私募人士向记者表示,“第一批科创板基金发行时对市场带来了明显的冲击,而目前市场正处弱势,如果发行火热,不排除对市场带来影响。”

参与战略配售受“双一限制”

实际上,基金公司在发行战略配售基金方面受到严格限制。

根据《上交所科创板股票发行与承销实施办法》,基金参与战略配售存在“双一限制”,即以基金管理人的名义作为1名战略投资者参与发行,同一基金管理人仅能以其管理的1只证券投资基金参与战略配售。

据业内人士向记者透露,上述要求基本可理解为每家基金公司只能有一只战略配售基金,因此,个别此前已有战略配售基金的基金公司前期已撤回针对科创板的战略配售基金申请,此外,亦有公司表示“考虑撤回”。

从此次获批情况来看,部分与第二批获批科创主题基金同期上报的已经拥有战略配售基金的公司,此次并没有相关封闭式产品获批。

科创板战略配售基金热点问题解答

关于科创板主题基金,鹏华基金稳定收益投资部总经理姜山向记者解答了如下热点问题。

第一,相较普通基金,封闭运作的科创主题战略配售基金具备哪些产品优势?

姜山:公募机构发行三年期封闭产品可能基于两个考虑:第一方面是战略配售层面的要求。即参与战略配售的公募基金是有一定期限要求的;第二方面是从历史角度来看,三年期封闭产品能够更好体现比较长期为投资者带来正回报的影响。公募基金时常会出现一个问题,长期来看不少产品的收益表现都很好,甚至远远跑赢沪深300指数。但是投资人很难感受到良好的投资体验。这正是因为大家去投的时间点和实际的基金本身运作之间存在一个比较大的差异性,封闭式的基金其实在某种条件上可以很好解决这个问题。

我们股票市场,基本上也是三年大概一个小周期的格局环境,这个小周期里面,通过封闭运作,基金经理可以做到,尽管有波动,但可能在起始和终点的时候,尤其在终点的时候,相当于起始点可以获得比较好的正收益,这样对于投资者的长期体验更有帮助。投资体验与基金表现相悖很多时候是源于客户的投资实践与基金本身运作之间存在较大差异性,封闭式基金某种程度上可以较好地解决这个问题。

第二,战略配售基金是否可优先通过低位筹码而获得价格优势?

姜山:按照海外基石投资者的操作惯例看,在战略配售之前,拟参与战配机构和发行人之间会沟通未来预期发行的一个价格区间,包括上限和下限。战略配售的投资人根据这个上下限决定是否参与,它们首先必须要接受上限才能参与,即哪怕是询价到上限,从投资价值的角度上来讲,企业也具备投资价值。“你不接受价格上限,可能就没有办法参与战配,你就有很强的反悔的可能性。如果你接受了这个上限,出于长期合作、担心进入黑名单等因素的考虑,你可能就不会反悔。但国内的战略配售是否比照基石投资者的方式,在发行前就可以进行相关较为细节的价格沟通,目前尚待监管政策的进一步明确。

如果参照海外基石投资者方式参与战配,作为公募基金,初期我们会更谨慎一点,作为公募基金,反悔的代价相当高昂,也会引发监管和舆论的重点关注,所以在初期监管许可范围内的沟通中,我们也会更加细致,来确保既然决定了要参与,那就不会出现去反悔、毁约等情况。

第三,在科创板方向上如何精选优质投资标的?

姜山:我们觉得从历史上跑出来的情况看,具有牛股潜力的投资标的,长期来看一是能得到国家战略扶持的行业和企业,这肯定是一个非常重点的内容;二是符合未来长期发展方向、适应国民真正需求的行业,然后在这个行业中间可以占据主导性优势地位的企业。科创板的企业即使未来会出现失败的情况,但是大概率还是可以看到一些获得成功的企业,这里面具备创新要素的企业可能占到大多数。可能我们不会每一笔投资都会做到完完全全100%的成功,但我希望在我们专业的挑选下,从整体上来说,我们可以给投资人带来一个比较不错的回报。

第四,如何正确认识科创主题基金可能面临的投资风险?

姜山:科创主题基金的投资风险是监管层及机构投资者都非常关注的问题。科创板制度进行个人高门槛设计的初衷是为了防范普通投资者在不具备专业知识的条件下盲目参与,希望普通投资者长期能够从投资科创板股票里赚到钱,而不是成为某个时间段的风险承担者。目前由于普通投资者如果资产没有达到50万,只能通过公募基金来参与科创板投资,所以个人投资者的参与情绪非常高涨。因此,通过限制首发规模、扩大可投范围等手段适当给偏股型的投资科创板的公募基金降温是必要的,整体上监管层是希望公募基金能够发挥专业机构投资优势,从长期投资角度为持有人提供可持续的回报。

延伸阅读

(编辑:朱益民)