年初至今房企境外发债额占去年73% 低评级开发商面临困境

21世纪经济报道 21财经APP 辛继召 深圳报道

2019-06-05 13:41

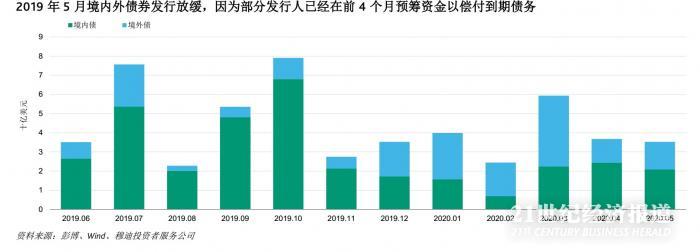

6月5日,据评级机构穆迪数据,2019年5月,受评开发商继续在境内外债券市场融资,不过发行速度放缓,因为部分发行人已经在前4个月预筹资金以偿付到期债务。

但是,一些B评级、财务实力较弱的小型开发商融资渠道较窄,将比其他开发商面临更高的境内外债券市场再融资风险。由于运营环境困难,预计投资者和银行将保持谨慎立场。

截至5月24日,受评开发商5月境外债券发行13亿美元,年初迄今境外债券发行总额353亿美元,已占2018年全年境外债券发行额的73%左右。境内债券发行总额从4月298亿元(43亿美元,当月恒大发行了一笔规模较大的债券)大幅降至40亿元(5.77亿美元)。Wind数据显示,年初迄今,境内债券发行总额为人民币688亿元。

受评开发商4月的境外债券融资成本仍低于其 2018 年第四季度峰值,反映出市场对中国开发商所发行债券的风险偏好改善。但是,财务实力较弱的 B 评级小型开发商信用质量薄弱、再融资需求较高,因此预计其融资成本仍将较高。

虽然在融资环境改善,一些受评开发商实施了短期债务的再融资,导致4月份流动性压力指标小幅改善,与2017年第二季度的低位相比,该指标仍然较高。这表明未来 12 个月受评开发商的再融资需求持续高企。2019年6月起的 12 个月,受评开发商将有约346亿美元的境内债券和 179 亿美元的境外债券到期或可回售。

(编辑:曾芳)

评论