上新了!全方位剖析农银理财:高管、产品、组织架构尽收眼底

8月8日,立秋。

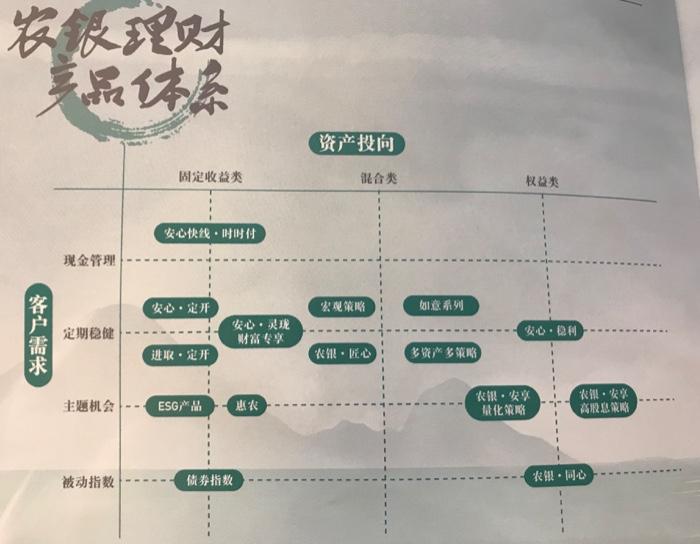

在市场关注下,农业银行全资设立的理财子公司农银理财有限责任公司(下称“农银理财”)在北京正式亮相,新产品、高管团队、组织架构也揭开面纱:现场农银理财推出“4+2”系列产品体系,即“现金管理+固收+混合+权益”四大常规系列产品,惠农产品和绿色金融(ESG)产品两个特色系列产品。农业银行资产管理部总经理马曙光出任农银理财董事长。

农银理财注册资本120亿元,注册地位于北京。现场,北京市副市长殷勇、农业银行董事长周慕冰、副行长湛东升及合作伙伴、客户代表等见证。

农银理财方面介绍,常规系列产品是推进理财产品净值化转型的载体,旨在进一步提升服务实体经济能力、满足客户多样化理财需求。惠农产品是面向基于普惠金融理念,面向三农客户推出的专属产品。绿色金融(ESG)产品基于国际资管行业的绿色投资理念,重点投资绿色债券,绿色资产支持证券以及在环保,社会责任、公司治理方面表现良好企业的债权类资产,兼顾经济效益与社会效益。

目前,农业银行理财规模1.7万亿元,资管新规颁布后发行的净值型产品已突破3000亿元。周慕冰表示,未来农银理财要按照“风险可控,商业可持续,有效服务农业银行集团”的基本定位。马曙光介绍,农银理财成立后,过渡期内原总行资产管理部将暂时保留,现阶段的主要职能定位是: 代表母行将不符合资管新规要求的老产品、老资产委托给农银理财经营,并履行委托人职责; 统筹推进存量资产处置及理财业务转型发展,协调总分行关系,促进行司联动,确保理财子公司“清洁起步、轻装上阵”。

如果看待理财市场的竞合格局?马曙光表示,国际银行系资管的发展经验表明,银行理财市场既是一个充分竞争市场,也是一个头部效应明显的市场,我国银行理财的发展历程也证明了这一点。理财子公司化后,预计业务资源将逐步向头部集中,形成“一超多强”格局。农行作为大型国有银行,理财子公司具有客户优势 ,资金优势、渠道优势。但农银理财在业务上不追求大而全,在投资上不追求短平快,在市场竞争中积极寻求合作共赢。

农银理财方面表示,将按照资管新规要求,从六大方面推进业务转型:推进产品转型,完善客户分层,加强渠道建设,提升投研能力,提高风控水平,强化IT系统建设。

银行理财子公司如何与母行协同?这是摆在每一家银行理财子公司面前的问题。

马曙光表示,农银理财未来要在与母行及其他子公司风险隔离的基础上,实现业务协同发展。一是与母行在客户拓展、联合营销、资源互荐、产品研发等方面保持协同,满足母行客户的投资理财需求,助力母行的客户维护与业务拓展,最大限度发挥农银理财对母行经营转型的战略支撑作用。二是充分利用母行其他子公司在证券市场、私募股权,创业投资、跨境投资、长期限资金供给等方面的比较优势,通过委外合作、客户互荐等方式实现共赢。

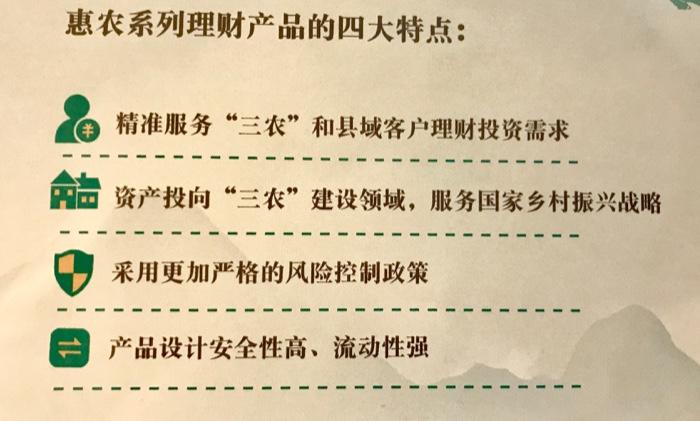

而作为农行“三农”、县域特色,马曙光表示,一是加强理财知识宣传普及,提高县域、三农客户对理财业务的认知度;做好投资者教育与风险提示工作,引导客户科学理财。二是加强对县城、三农客户的风险偏好研究,针对该类客户特点研发推出适销对路的产品。三是坚持稳健经营风格,坚持价值投资理念,严控涉农理财产品投资风险,力争为县域、三农客户创造稳健而持续的回报。四是优化涉农理财产品客户体验。农银理财成立后,将按照监管政策降低理财产品销售起点金额,满足县域和三农客户小额、零散资金的理财需求。

附:

农银理财高管团队

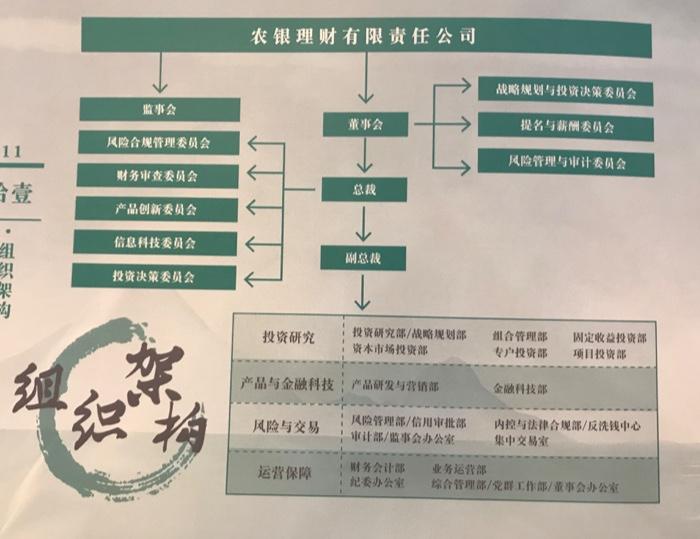

农银理财组织架构

农银理财产品体系

惠农系列产品特点

绿色金融(ESG)产品特点

(编辑:曾芳)