“我们从来没有建议过要把白酒行业消费税的征收环节后移至批发或零售环节。“中国酒业协会副理事长兼秘书长宋书玉对21世纪经济报道记者说,社会上关于白酒要调整消费税的说法都是空穴来风。

沸沸扬扬猜测了几个月的白酒行业消费税征收环节是否后移一事暂时有了结论。12月3日,财政部在当天出台的中华人民共和国消费税法(征求意见稿)及附件中表示,该《征求意见稿》保持了现行税制框架和税负水平总体不变。

白酒行业的消费税从1994年开征,从量和从价复合计税,即按20%的从价税率和0.5元/斤的从量税计算,应纳税额=销售额x比例税率+销售额x定额税率。不仅白酒、黄酒、啤酒和其他酒没有调整税率,在我国首部即将出台的消费税法的征求意见稿中,连酒类消费税的征收环节也没有发生后移。市场对于消费税改革后,白酒整体税负会因此而增加的担忧进一步得到缓解。

值得注意的是,这次征求意见的消费税法明确表明,消费税的税目、税率和征收环节,虽然依照本法所附的《消费税税目税率表》执行,但根据宏观调控需要,国务院可以调整消费税的税率,报全国人民代表大会常务委员会备案。且按照党中央、国务院关于健全地方税体系、中央与地方收入划分改革的有关要求,后移消费税部分消费品征收环节等消费税改革业依然需要依法授权国务院,组织开展相关试点。

由此可见,我国在出台第一部消费税法时“稳”字当头,但消费税率并非法定一成不变,其授权条款表示,国务院可以根据经济发展、产业政策、行业发展和居民消费水平的变化等因素,对消费税税率进行相机调整。

白酒消费税征收环节暂不会后移

“国家税务总局曾经到协会进行调研时,我们从来没有建议过要把白酒行业消费税的征收环节后移至批发或零售环节。”早在10月,国务院办公厅关于印发实施更大规模减税降费后调整中央与地方收入划分改革推进方案的通知(国发〔2019〕21号)下发后,中国酒业协会副理事长兼秘书长宋书玉在电话里对21世纪经济报道记者说,社会上关于白酒要调整消费税的说法都是空穴来风。

自1994年以来,白酒行业进行过多次消费税计征办法和税率的调整。第一次是计税方式上,由“从价定率征收”转变为“从价定率和从量定额复合征收”。2001年国家对白酒实施从量与从价的复合计税方式,税率是按照销售收入征收20%从价税,再按销售量每吨征收1000元从量税。白酒销售环节不征收白酒消费税,只征收营业税,税率为5%。另一个就是取消外购酒抵扣消费税的政策。

第二次是2006年,国家把原来对粮食白酒、薯类白酒分别按25%和15%的税率计征消费税调整为20%的统一税率。

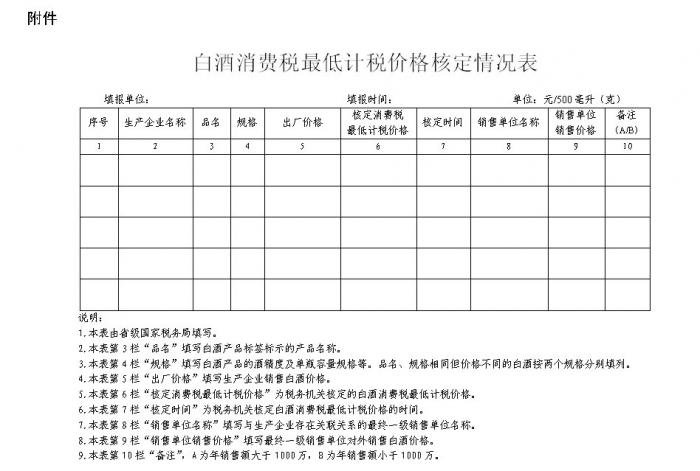

第三次是针对大型白酒企业设立自己的销售公司,以压低白酒出厂价格、降低消费税税基的避税“惯例”,2009年国家税务总局发布了《白酒消费税最低计税价格核定管理办法(试行)》2009年380号文,规定白酒生产企业销售给销售单位的白酒,消费税计税价格低于销售单位对外销售价格(不含增值税)70%以下的,消费税最低计税价格由税务机关根据生产规模、白酒品牌、利润水平等情况在销售单位对外销售价格50%至70%范围内自行核定。

2017年,国家税务总局关于进一步加强白酒消费税征收管理工作的通知要求,对白酒生产企业设立多级销售单位销售的白酒,国税机关应按照最终一级销售单位对外销售价格核定生产企业消费税最低计税价格。自2017年5月1日起,白酒消费税最低计税价格核定比例由50%至70%统一调整为60%,进一步收紧征管。

不管哪一次调整,白酒行业的消费税都在生产环节征收。

在上述国发〔2019〕21号文中,后移消费税征收环节并稳步下划地方并不是一下子在所有消费税税目中全面铺开。该文件指出,在征管可控的前提下,将部分在生产(进口)环节征收的现行消费税品目逐步后移至批发或零售环节征收,拓展地方收入来源,引导地方改善消费环境。具体调整品目经充分论证,逐项报批后稳步实施。先对高档手表、贵重首饰和珠宝玉石等条件成熟的品目实施改革,再结合消费税立法对其他具备条件的品目实施改革试点。改革调整的存量部分核定基数,由地方上解中央,增量部分原则上将归属地方,确保中央与地方既有财力格局稳定。具体办法由财政部会同税务总局等部门研究制定。

就目前税目中,21世纪经济报道记者看到,除以上三个品目实施改革外,卷烟是在生产和批发环节征收消费税,超豪华小汽车在生产和零售环节征收消费税。这次消费税法征求意见稿,也有对这次消费税改革的衔接性条款。

“当前中国消费税在流通环节征收的主要代表性行业为烟草、珠宝等,但白酒流通的复杂性会加大征税难度,流通环节征税条件依然不成熟。”长江证券研究所食品饮料团队在白酒消费税报告专题中指出,主要原因在于批发和零售环节管控明晰的消费品才适合在批零端征收消费税。海通证券食品饮料首席分析师闻宏伟也在给投资者做文件解读时持同样观点,白酒批发环节的零散性和不可控性让白酒消费税在流通环节征收的难度较大。

长江证券在报告中对比了各国消费税征收环节:消费税在生产、批发和零售各个环节征收的均有。美国是在生产和零售两个环节征收,澳大利亚是在生产和批发环节征收,以色列、挪威等仅在零售环节征收,而中国、日本则选择在生产环节征收。

报告中指出,各国征收环节选择差异性主要与各国实际情况直接相关:一些国家酒类市场规模本来就小,实行了酒类产品专管专卖制度,征管也相对简单,因而可以单独选择在零售环节征消费税;而中国、美国、日本、澳大利亚等大国都在生产环节课征了酒类消费税,其中部分国家同时在批发或零售环节再课征一道消费税,选择是否继续在批零端征收很大程度上取决于征收的便利性,如美国控酒州(如堪萨斯州、缅因州等)的酒类的经营全部由政府控制,所以美国州政府通常在零售环节征收烈酒消费税。

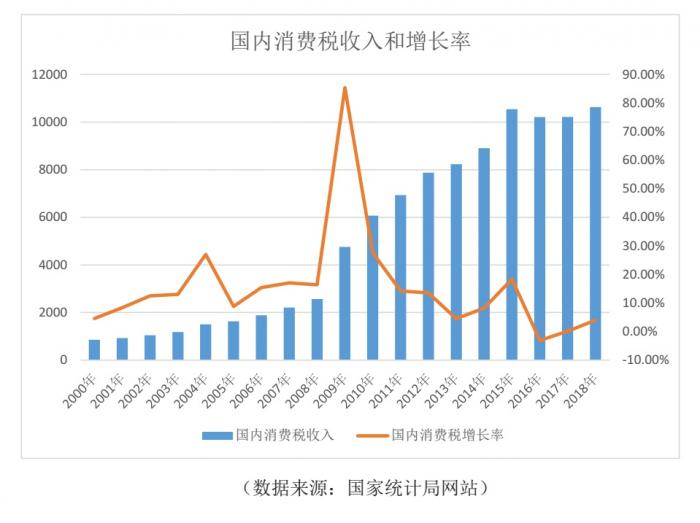

白酒消费税负处历史高位

事实上,消费税的后移,如烟草行业在生产和批发环节两道征税,税负总体是增加的。“多次改革并补征管漏洞后,白酒行业的上市酒企消费税基本调整到位,均已经达到12%的理论消费税税率(记者注:应为消费税额占收入比重,为税负)的10%以上。而行业的实际消费税率(应为税负)预计不到10%。”长江证券在白酒消费税专题研究报告中写道,如果按现有准则从严征收,对上市酒企影响不大,但对缴税不充分的小酒厂已经影响很大。

该券商统计后发现, 2017年国家税务总局关于进一步加强白酒消费税征收管理工作的通知要求下发之前,消费税负普遍低于12%的公司共有7家:五粮液、泸州老窖、水井坊、舍得酒业、洋河股份、今世缘、皇台酒业。其中泸州老窖因中低档产品存在委托代缴而消费税负较低。

截至去年上半年,五粮液、水井坊、洋河股份、皇台酒业的消费税征管已调整到位。2016年到2018年期间,这四家白酒生产企业的消费税负均有明显提升,分别从5.9%→11.6%、10.1%→11.5%、9.7%→12.1%、10.8%→23.4%,基本上达到理论值12%附近及以上。

据21世纪经济报道记者了解,除关于白酒消费税征收环节调整与否,税务部门听取过行业协会的意见外,早在2017年7月,时任国家税务总局货劳司的副司长胡先明和消费税处袁达海处长还到茅台集团进行了消费税调研,并召开座谈会。据公开报道,当时胡先明副司长感谢茅台集团对国家税务税收工作的支持,并强调,茅台集团作为中国白酒行业的龙头,希望茅台集团为中国白酒行业规范税收起到带头作用。

目前,贵州茅台缴纳的年度消费税额均占年营业收入的10%以上。据21世纪经济报道记者统计后计算得出,从2016年到2018年,贵州茅台的消费税负分别为13%、10.9%和11.6%。

对比主要国家白酒(烈酒)消费税负,从上市酒企口径看,2017年我国白酒消费税负约为11%,其中2018年上半年白酒上市酒企均已规范化,均达到12%的理论税负,高于日本和美国的烈酒消费税负(均低于10%),处于相对较高水平,短期内税率再次提升的可能性较低。因此,长江证券判断,白酒消费税税率已处于历史高点水平,当前再次提升白酒消费税率的概率不大。

国务院可相机调整消费税率

党的十八届三中全会明确要尽快落实税收法定,所有的税收授权立法应力争在2020年之前上升为法律。2015年修改后的我国《立法法》明确规定,“税种的设立、税率的确定和税收征收管理等税收基本制度”只能制定法律。

武汉大学法学院博士研究生冯铁拴发表在期刊上的《消费税立法中国务院决定的规范内涵与法治进阶》文章中指出,某种程度上可以说“经国务院批准”且由财税部门联合发文,是中国消费税税制变迁的主要动力。

他说,我国《立法法》正是对立法行为进行规范的兼具实体规范和程序规范的一部综合性法律。具体到国务院决定消费税税目税率调整这一场域,由于它的税收立法属性,同样需要受到实体与程序双重约束,一方面是税目税率调整的主体能且仅能是国务院,另一方面是消费税税目税率的调整必须通过法律修改的程序实现。

目前,按照党中央、国务院关于健全地方税体系、中央与地方收入划分改革的有关要求,后移消费税部分消费品征收环节等消费税改革工作一直在推进中。因此,在改革进程中即将出台的中国首部消费税法特意设置了衔接性条款。“考虑到这些工作在消费税立法后仍将持续,需要依法授权国务院组织开展相关试点。”国务院可以实施消费税改革试点,调整消费税的税目、税率和征收环节,试点方案报全国人民代表大会常务委员会备案。

也就是说,虽然消费税法即将出台,但在征求意见稿里公布的现有消费税率并非铁板定钉。国务院可以根据经济发展、产业政策、行业发展和居民消费水平的变化等因素,对消费税税率进行相机调整。

(作者:文静 编辑:张伟贤)