A股市场动荡是否会对上市公司基本面形成影响,最首要的因素是上市公司大股东的质押率。

基于此,21世纪经济报道南方责任投资计划研究团队遴选相关指标,着重测压在当下市场趋势下,相关个股的风险走势,发布《南方责任投资计划测压ESG指标:A股质押盘风险》报告书。

报告书中,南方责任投资计划研究团队对近期新增质押重点上市公司,以及大股东质押率较高的上市公司进行了梳理,并结合近期A股整体股票质押情况,为投资者呈现A股质押盘风险地图。

南方责任投资计划研究团队启动质押盘风险定期监测,将每月发布质押盘风险风险提示报告。

基于研究团队对上市公司股权质押的研究,不少体外质押风险亦影响上市公司治理结构。研究团队开设上市公司与投资人信息交互渠道,读者可通过电子邮箱(lixj@21jingji.com,zhouying@21jingji.com)反馈相关上市公司信息。

一、数据:66份补充质押公告,勾勒风险脸谱

3月13日,受外围市场影响,A股三大股指齐齐下跌。

3月13日晚,西藏珠峰(600338.SH)公告称,控股股东塔城国际将其所持有公司的部分股份进行了补充质押。

截至公告日,西藏珠峰控股股东塔城国际持有其无限售流通股3.66亿股,占公司总股本的40.08%。累计质押(含冻结)股份2.32亿股(含本次质押的股份),占其持有公司股份的63.40%,占公司总股本的25.41%;其中冻结股份9800万股,占其持有公司股份的26.75%,占公司总股本的10.72%。

同一晚,上市公司可立克(002782.SZ)也公告称,控股股东来宾盛妍企业管理有限公司进行了股票质押式回购交易部分股份延期购回及补充质押。

21世纪经济报道南方责任投资计划研究团队根据上市公司公告不完全统计发现,3月初至3月13日晚,A股已有11家上市公司发布补充质押的公告。将时间拉长到今年以来,则有66家上市公司发布补充质押公告。

近期在新冠疫情的影响下,国际金融市场大幅动荡,欧美多个股市出现接连熔断,美股更是一周之内出现两次熔断。原油价格在沙特俄罗斯价格战升级后暴跌,黄金与国债等避险资产也反复波动。A股三大股指也在3月13日齐齐下跌。

尽管去年以来,股票质押风险得到不断缓解,但在市场动荡背景下,风险仍不容忽视。

值得注意的是,在3月以来11家公告补充质押的上市公司中,已有两家上市公司股价较质押质押起始日大幅下跌。

例如前述西藏珠峰控股股东塔城国际将所持有的120万股西藏珠峰股份进行了补充质押,占其所持股份比例的0.33%,占公司总股本比例的0.13%。

虽然西藏珠峰3月13日晚才披露公告,但这笔补充质押的质押起始日为2019年4月2日,截至3月13日收盘,这部分质押股票对应市值已下跌高达47.91%。

另一边,会畅通讯股东3月4日进行了补充质押之后,股价一路下跌,至3月13日收盘,短短7个交易日,下跌幅度已达到31.24%。

3月6日晚,会畅通讯公告称,公司控股股东、实际控制人黄元元女士及其100%持有的股东上海会畅企业管理咨询有限公司(以下简称“会畅企业”)分别以其所持有本公司部分股份办理了解除质押、质押延期及质押等相关业务。

其中,黄元元将2017年5月22日开始质押的约758万股展期至2020年5月21日。其累计质押股份已占其直接持有公司股份总数的81.80%。

黄元元100%持股的上海会畅企业管理咨询有限公司则是办理了两笔补充质押,合计700万股,占其所持股份比例22.36%,占公司总股本比例4.02%。质押日期为2020年3月4日至2020年5月21日。

正是这部分补充质押,自质押开始日至3月13日收盘下跌幅度达31.24%。

二、取样:基于特定时点研究,测算风险敞口

A股震荡下,高质押率大股东风险敞口隐现。

21世纪经济报道南方责任投资计划研究团队监测发现,2月3日、2月28日、3月9日A股大跌后的一段时间里,上市公司补充质押较密集涌现。

具体来看,在这3个A股大跌时点前后,共有14家上市公司进行了补充质押,如南极电商、恒通股份、诚益通、恒通股份、青松股份、会畅通讯、润都股份、泰嘉股份、东方精工、凯龙股份、海伦哲、新智认知、宣亚国际、可立克,此外还有多家上市公司进行了质押展期。

春节后第一个交易日2月3日,受新冠疫情影响,A股全线暴跌,3000只个股集体跌停。三大股指也齐齐暴跌,上证指数跌7.72%,深成指跌8.45%,创业板指跌6.85%。

其后的公告显示,南极电商、恒通股份、诚益通3家上市公司于2月3日开启了补充质押。

不过,受益于此后的A股反弹,其股价至3月13日收盘均报上涨,上涨幅度分别为6.43%、57.49%、5.41%。

其中,恒通股份(603223.SH)的质押时点可谓“巧妙”。

恒通股份主营业务为公路货运物流业务、LNG等燃气的批发及零售,公司围绕公路货运物流业务配套经营重卡销售和维修、驾校培训、吊装、仓储以及汽车租赁业务。

至3月13日收盘,其总市值和流通市值均为27.69亿元。

2月3日,恒通股份跌停,当日开启一轮补充质押。2月4日,恒通股份再下跌3.22%,又进行了一次补充质押,这较其前一日而言更在股价低点,至3月13日股价涨幅高达74.96%。

至此,其控股股东刘振东累计质押股份占其所持股份82.71%,占公司总股本的23.95%。

其后,恒通股份股价一路上涨,自2月4日创下的股价低点5.04元/股已走出一波翻倍行情。

2020年2月25日-2月27日连续三个交易日,恒通股份收盘价格涨幅偏离值累计超过20%,属于股票交易异常波动。

2月26日晚,恒通股份发布持股5%以上股东减持股份计划公告,公司第一大股东、董事长刘振东计划通过协议转让的方式减持股份数量合计408.71万股,占公司股份总数的1.45%,具体减持价格区间为6.30-7.70元/股。

公司持股5%以上股东、副董事长于江水计划通过协议转让的方式减持股份数量合计613.50万股,占公司股份总数的2.17%,具体减持价格区间亦为6.30-7.70元/股。

3月3日晚间,恒通股份公告,2020年3月3日,公司股东刘振东、于江水、李健、刘国阳、王广臣、解苓玲、于时伟和李嘉国与南山集团签署《股份转让协议》,刘振东等8名转让方拟协议转让其合计持有的公司无限售条件流通股2060.81万股股份,占公司总股本的7.3016%。

转让方之一刘振东系公司控股股东、实际控制人、董事长,转让方之二于江水系公司持股5%以上股东、副董事长,转让方之三李健系公司副总经理。受让方南山集团系公司持股5%以上股东宋建波、南山投资的一致行动人。

3月6日,公司控股股东刘振东将所持公司3902.64万股无限售流通股办理了质押登记解除手续,相关质押登记解除手续于3月9日在中证登办理完毕。解除质押后,刘振东累计质押数量占其所持公司股份的52.26%。

同样的时间,前期办理补充质押的持股5%以上股东于江水将其质押的占公司总股本8.69%的股票尽数解押。

3月9日,刘振东剩余所有质押股份办理了质押登记解除手续,至此无股票处于质押状态。

第二个大跌时点在2月28日。全球市场影响下,A股也大幅震荡,沪指跌3.71%,深成指跌4.80%,创业板指跌5.70%。

其后的3月2日到3月9日,A股共有9家上市公司进行补充质押。其中,3月5日有润都股份、泰嘉股份、东方精工、凯龙股份、海伦哲5家上市公司补充质押。

其中4家至3月13日股价下跌,润都股份、泰嘉股份、东方精工、凯龙股份分别下跌2.61%、2.17%、1.54%、0.94%,海伦哲则上涨10.24%。

三、趋势:4.94万亿质押市值,居半年以来高位

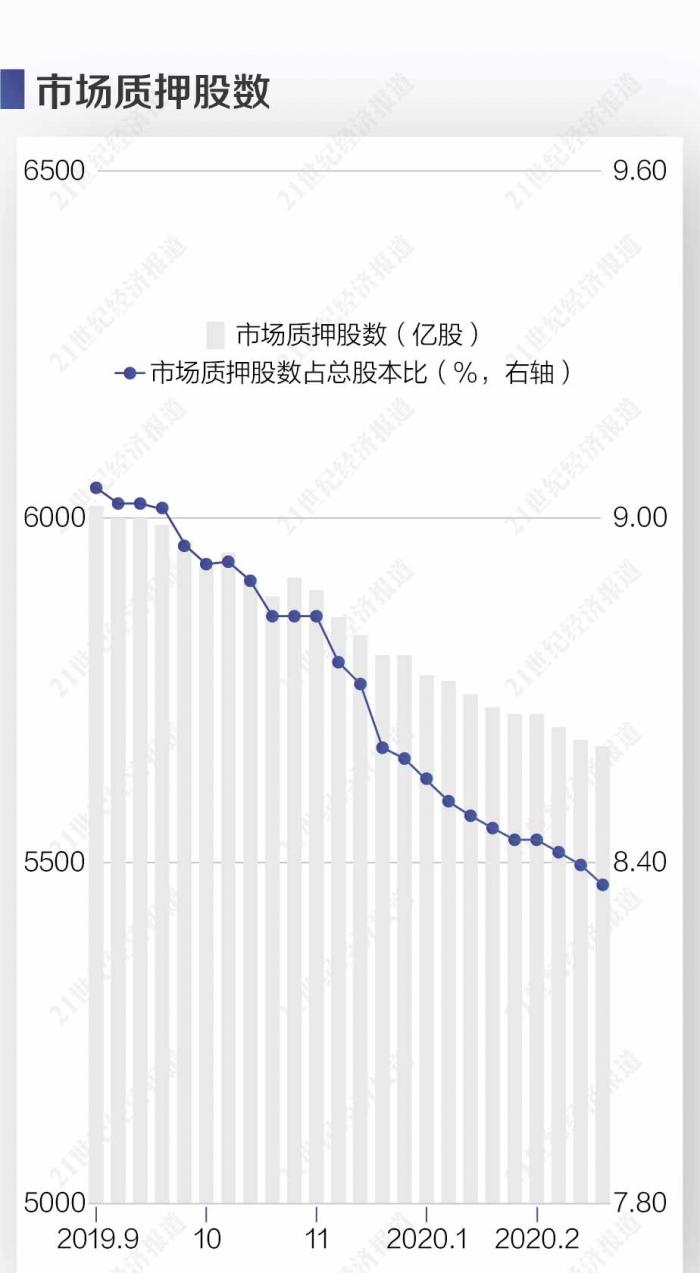

研究团队统计数据显示,截至3月6日,全市场质押股数5669.02亿股,市场质押股数占总股本8.35%,较2019年9月20日的9.05%减少0.7个百分点,较2019年12月27日的8.58%减少0.23个百分点。

不过,市场质押市值为49350.19亿元,处于半年以来的高位。

其中,大股东的质押盘规模达48372.45亿元,占比高达98.01%,和半年前占比相仿。

具体来看,截至3月6日,大股东质押股数5913.08亿股,大股东质押股数占总股本比20.8%,半年来持续降低。

截至3月6日,大股东未平仓总市值27822.78亿元,大股东疑似触及平仓市值20549.67亿元,大股东疑似触及平仓市值占大股东质押市值的42.48%。

这一数据较去年同期有所缓解。

根据2019年3月8日数据,大股东质押股数合计约为6094亿股,其中未平仓总市值23738.24亿元,大股东疑似触及平仓市值26463.14亿元,大股东疑似触及平仓市值占大股东质押市值的53%。

2018年底,大股东疑似触及平仓市值则约为3万亿元。

可以看到,随着股市的回暖和纾困计划的落地,大股东股权质押风险已在不断缓释。

不过值得注意的是,大股东疑似触及平仓市值占质押市值比下降的一个背景在于,今年以来大股东质押市值的再度攀升。

与半年前相比,大股东未平仓市值有较大幅度的增加,从而带来大股东疑似触及平仓市值占比的降低。

风险,仍不容忽视。

四、焦点:高质押个股风险地图

据研究团队统计,目前,仍有多只个股质押率高企。例如,万泽股份、ST罗顿、青海春天、泛海控股、森源电气、中润资源、锦龙股份、阳光城等8只个股大股东累计质押比仍在100%以上。

21世纪经济报道南方责任投资计划研究团队也从近一月新增质押比例、累计质押比例、大股东质押情况等维度,为读者梳理出一份高质押率风险图谱。

4.1 近一月新增质押比例TOP20研究

从近一月新增质押比例榜来看,天目湖(603136.SH)以32.28%的新增质押比例位居首位,

其后是华资实业的26.91%、老百姓的24.77%、百达精工的23.78%、ST蓝科的20.00%。

若从新增质押市值来看,格力电器以14.83%的新增质押比对应的507.74亿元的新增质押市值一骑绝尘。

2月16日,格力电器发布公告称,公司第一大股东珠海明骏将其持有的公司9.02亿股股票质押给招商银行珠海分行,占其所持股份比例的100%,占公司总股本的15%。质押起始日为2020年2月13日,到期日为2026年12月26日,质押期接近7年。

珠海明骏受让格力电器15%股份的总价款为416.62亿元,根据格力电器此前的公告可知,珠海明骏协议受让股份的资金来源于自有资金及自筹资金,自筹资金来源为珠海明骏银行贷款。2019年12月,珠海明骏与招商银行、中国银行、平安银行、浦发银行等合计七家银行签订了贷款协议,贷款总额为208.31亿元,融资系用于珠海明骏受让格力集团所持格力电器15%的股份。珠海明骏将其所持格力电器股票质押给贷款银行系本次贷款的主要条件之一。

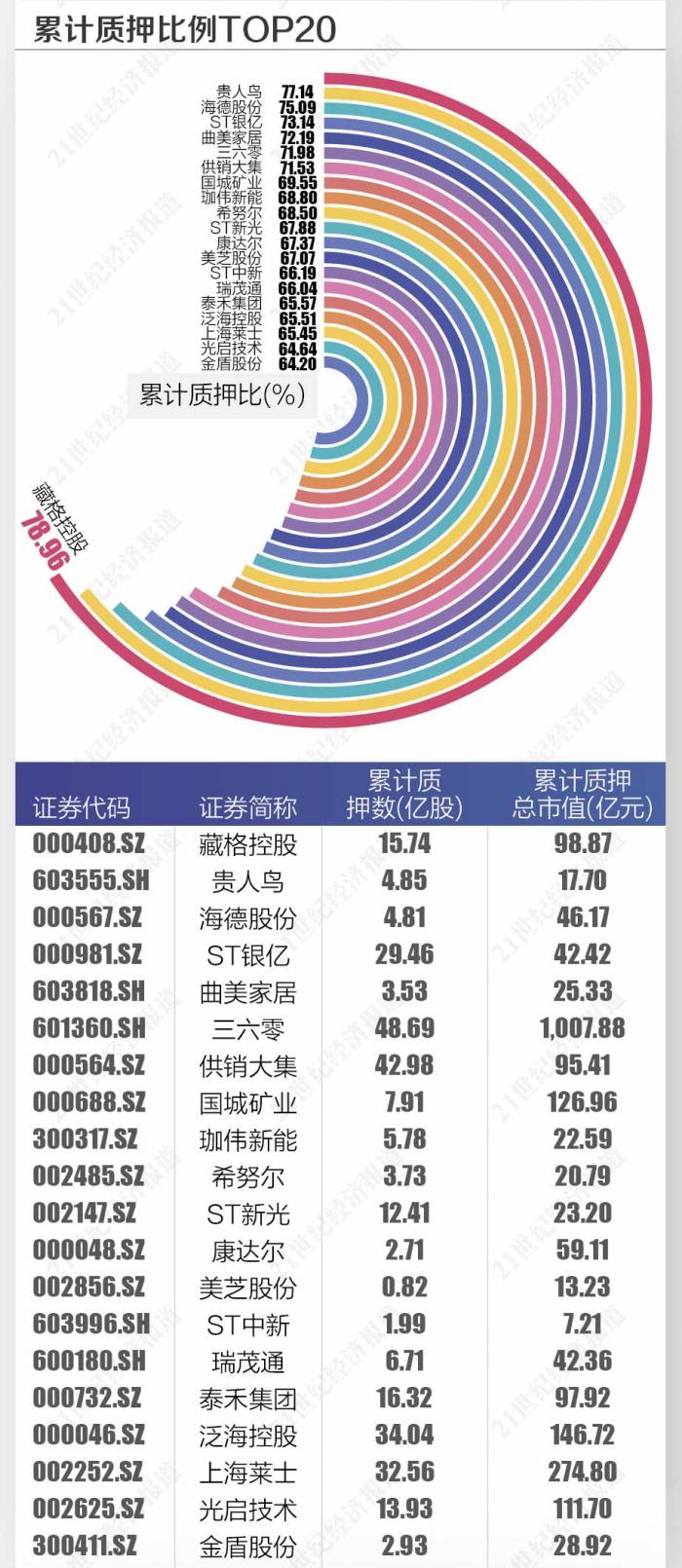

4.2 累计质押比例TOP20研究

研究团队统计累计质押质押比例发现,有84家上市公司累计质押质押比例在50%以上。

其中前10位分别为藏格控股78.96%、贵人鸟77.14%、海德股份75.09%、ST银亿73.14%、曲美家居72.19%、三六零71.98%、供销大集71.53%、国城矿业69.55%、珈伟新能68.80%、希努尔68.50%。

累计质押比例达71.98%的三六零(601360.SH)颇受到关注。

研究团队统计发现,三六零累计质押市值高达千亿,达1007.88亿元,位居累计质押市值首位。

值得注意的是,三六零前十大股东所持股份质押率高达98.07%,近乎悉数质押。

数据显示,三六零公告披露前10大股东未解押股权质押数量为41.78亿股,占三六零总股本的61.77%,占前十大股东持有股份数高达98.07%。

具体来看,三六零前六大股东天津奇信志成科技有限公司、天津欣新盛股权投资合伙企业(有限合伙)、北京红杉懿远股权投资中心(有限合伙)、天津信心奇缘股权投资合伙企业(有限合伙)、浙江海宁国安睿威投资合伙企业(有限合伙)、深圳市平安置业投资有限公司所持股权均为100%质押。其中三六零控股股东天津奇信志成科技有限公司(以下简称奇信志成)未解押股权质押数量为32.97亿股,占三六零总股本的48.74%。

这和三六零此前的私有化回归有关。

2017年的最后一个交易日,奇虎360借壳江南嘉捷一案获得证监会有条件通过,以504.16亿元借壳上市,发行价7.89元/股。

为借壳回归A股,2016年5月27日,三六零控股股东奇信志成与招商银行等六家银行签订了《奇虎360私有化银团贷款合同》并质押了相应股权,共获得贷款30亿美元等值人民币(人民币201.3亿元),全部用于美股私有化交割。

按照贷款合同约定,在重大资产出售、置换及发行股份购买资产暨关联交易完成后,奇信志成所持有的三六零股份需要质押给招商银行,作为《奇虎360私有化银团贷款合同》项下贷款的担保。

根据《担保法》的有关规定,当奇信志成到期不履行还款义务,上述股份存在被协商转让、拍卖、变卖的可能。如上述情况发生,三六零的股权结构将发生重大变化。

奇信志成将其所持有的三六零32.97亿股有限售条件流通股(占三六零总股本的48.74%)全部质押给招商银行,于2018年3月15日在中国证券登记结算有限责任公司办理了股份质押登记手续。质押期限自2018年3月14日起至2023年6月29日。

值得注意的是,由于三六零借壳回归后,股价已自回归初期高点大幅下跌,这笔股权质押对应的市值也已下跌大半,自质押日至3月13日收盘已下跌达61.51%。

同样由于上市前既有的三六零私有化贷款相关协议要求,持股比例4.10%的三六零第二大股东天津欣新盛股权投资合伙企业(有限合伙)(以下简称“天津欣新盛”)也将其持有的2.78亿股,全部质押给招商银行股份有限公司深圳分行,于2018年8月21日在中国证券登记结算有限责任公司办理了证券质押登记手续,质押登记日为2018年8月20日,质押期限至2023年6月29日。

相较于三六零第一大股东奇信志成2018年3月14日的质押初始交易日,第二大股东天津欣新盛的质押质押登记日为2018年8月20日,晚了约半年,也因此浮亏幅度大为缩小,质押日至3月13日收盘下跌幅度仅为7.36%。

4.3 大股东累计质押比例TOP20研究

21世纪经济报道南方责任投资计划研究团队统计发现,目前A股上市公司中有67家上市公司大股东累计质押比例超过50%,其中万泽股份、ST罗顿、青海春天、泛海控股、森源电气、中润资源、锦龙股份、阳光城8家大股东累计质押比例更是超过100%。

申通快递(002468.SZ)3月2日披露公告,其控股股东上海德殷投资控股有限公司(以下简称“德殷控股”)2月28日向华能贵诚信托有限公司质押7275.72万股,占其所持股份的61.29%,占公司总股本比例4.75%。

至此,德殷控股所持申通快递股份已100%质押。

21世纪经济报道南方责任投资计划研究团队研究发现,自借壳上市首日开始,申通快递股东先后28次频繁质押“解渴”,前十大股东中,七席质押率达100%。

最新的一次是,申通快递该公告前一个交易日,2月28日,恰逢A股大幅跳水,当日申通快递大跌5%。该笔质押与股价大跌是否有关目前尚无法确认。而申通快递最新的收盘价,相比3月2日收盘价,已经再度出现7%左右的跌幅。

根据公告披露,德殷控股的质押用途为出于自身生产经营需要。

同时申通快递也表示,公司控股股东本次质押与上市公司生产经营需求无关。

申通快递于2016年12月30日借壳艾迪西上市,成为中国民营快递第一股。

21世纪经济报道南方责任投资计划研究团队研究发现,自借壳上市第一日开始,申通快递就开启了频繁的股权质押。

2016年12月30日晚,借壳上市第一日,申通快递便公告称,于2016年12月30日接到公司股东谢勇及其一致行动人西藏太和先机投资管理有限公司(以下简称“太和投资”)的通知,两股东因融资需求将其持有的本公司股权进行了股权质押登记。

谢勇将持有的占申通快递总股本2.9%的4443.09万股全额质押。太和投资将持有的申通快递总股本2.5%的3834.45万股全额质押。谢勇持有太和投资90%的股权,为太和投资的实际控制人,二者在该次交易中构成一致行动人关系。

21世纪经济报道南方责任投资计划研究团队根据公告统计,此后3年多,申通快递一共发布了28份公司股东股份被质押及补充质押的公告,质押原因多为“融资”。

根据研究团队统计数据,截至3月15日,申通快递公告披露前10大股东未解押股权质押数量占总股本的64.62%,占其持有股份数的86.73%。

(编辑:李新江)