拆财报|中微公司利润高度依赖政府补贴,研发“加码”能否破局?

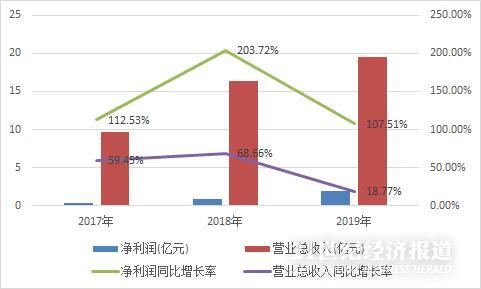

4月17日,中微公司(688012)发布2019年年报,公司实现营业收入19.47亿元,同比增长18.77%;净利润1.89亿元,同比增长107.51%,扣非净利润1.48亿元,同比增长41.48%。

公司主营为集成电路、LED芯片、MEMS等半导体产品的制造企业提供刻蚀设备、MOCVD设备及其他设备。公司的MOCVD设备在行业领先客户的生产线上大规模投入量产,公司已成为世界排名前列的氮化镓基LED设备制造商。

值得注意的是,中微公司的净利润与扣非净利润增速差异如此之大,到底是什么原因?南财AI新闻实验室为投资者对2019年年报进行拆解。

运营能力较弱,盈利、成长、偿债能力良好

南财AI新闻实验室“财报测一测”AI测评显示,中微公司2019年年报数据显示,公司的运营能力相对较弱,盈利能力、成长能力、偿债能力良好。

设备需求回暖,销量上升保增长

中微公司财报数据显示,受益于半导体设备需求回暖,公司主营设备销量同比增长24.86%,2019年公司全年营业收入增速为18.77%,净利润增速为107.51%,整体依然保持较快的增长。

政府补贴占比偏高导致净利润虚高

2019年财报数据显示,公司净利润增长107.51%,明显高于扣非净利同比41.48%,相差较大。财报显示,公司非经常性损益金额约为4102万元,其中计入当期损益的政府补助金额约为2694万元,政府补贴占净利润总额的14.29%,占比较大。如果未来政府补贴持续减少,可能会对公司业绩产生不利的影响。

客户集中度高,存在经营风险

数据显示,公司前五大客户销售额分别为3.72亿元、3.52亿元、2.87亿元、2.12亿元、0.92亿元,占当期营业收入总额比重分别为19.13%、18.06%、14.73%、10.87%、4.72%,合计占营业收入总额比重为67.51%,占比较大。如果前五大客户出现经营性风险,对公司产品销售等也会产生不利影响。

对此,公司在财报表示“公司2019年前五名客户收入占当期营业收入总额的比重为67.51%,客户集中度仍然较高。虽然公司与主要客户的合作关系较为稳固,且随着公司加大市场推广,公司的客户及产品结构日趋多元化,但客户集中度较高可能给公司的经营带来一定风险”。

研发投入逐年增长,ICP刻蚀设备等产品研发进展快

作为一个科技公司,公司在研发投入上是很值得市场关注的。2017年-2019年公司研发费用分别为0.57亿元、1.18亿元、2.34亿元,研发费用逐年增长。公司财报数据显示,2019 年度公司研究开发支出共计约4.25亿元,占营业收入比例的21.81%;研发人员数量为 276 人,同比增长 15%,占公司员工总人数的比例为 38%。

研发的投入给公司积累了技术储备和研发经验,截至 2019 年 12 月 31 日,公司已申请 1,467 项专利。众多的专利也为公司产品研发带来较大进展,逻辑集成电路制造环节“已开发出5纳米刻蚀设备用于若干关键步骤的加工, 并已获得行业领先客户的批量订单”。3D NAND 芯片制造环节“公司根据存储器厂商的需求正在开发新一代能够涵盖 128 层关键刻蚀应用以及相对应的极高深宽比的刻蚀设备和工艺”。ICP刻蚀设备“公司的电感性等离子刻蚀设备已经在多个逻辑芯片和存储芯片厂商的生产线上量产。且正在进行下一代的技术研发,以满足 7 纳米以下的逻辑芯片等产品的ICP刻蚀需求,并进行高产出的 ICP刻蚀设备的研发”。

小结:公司净利润中政府补贴占比较高,如果未来政府补贴减少,可能会对公司业绩产生较大影响。不过公司研发成果在2019年初显成效,已有多个产品研发有所突破,如公司的5纳米刻蚀设备已经获得行业领先客户的批量订单。

(数据来源:公司财报,飞笛科技整理)

声明:文章内容仅供参考,不构成投资建议。

(编辑:包芳鸣)