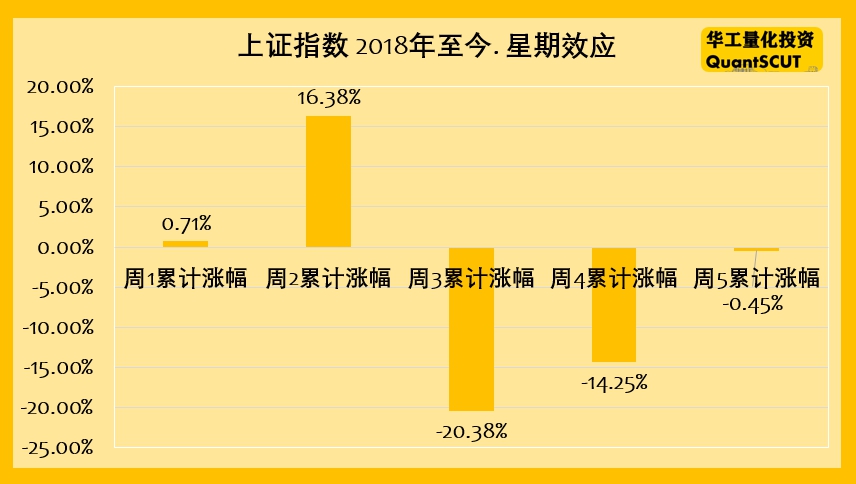

本周二我在朋友圈发过一个2018年上证指数周1~周5的“星期效应”收益统计图(下图)。统计结果显示,2018年以来上证指数仅仅在周2持股,累计收益可达16.38%,是一周中收益最高的。而周3和周4的收益是最差的两天。

这个图引起了朋友们的兴趣。不少人表示跃跃欲试,拿来操刀A股市场。大家先别急,先看看我们今天的文章再说。A股星期几最赚钱,是否存在所谓的“星期效应”,是否真的可以用于投资呢?今天,我们拿上证指数更长的历史数据来回答上述问题。

01 什么是“星期效应”

先说说什么是“星期效应”。“星期效应”好比金融市场的星座和血型。简单来说,就是一个星期里面,周1到周5是不是存在涨跌幅明显的差异。金融市场上除了“星期效应”,还有“季节效应”、“月份效应”和“假日效应”。这些统称为“日历效应”。金融业界和学术界研究早在20世纪七八十年代就发现了金融市场的日历效应。简单的说,就是不同的季节、月份、星期和假日表现出不同的收益。 同样国内外已有大量研究证明,日历效应是证券市场普遍存在的现象。尽管如此,我们还是很好奇,A股市场日历效具体是怎样的表现?以及,我们能否参考这种效应进行投资获利?

02 近十年来A股的“星期效应”

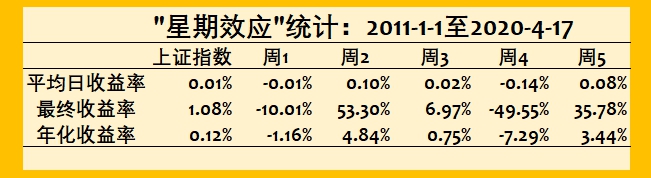

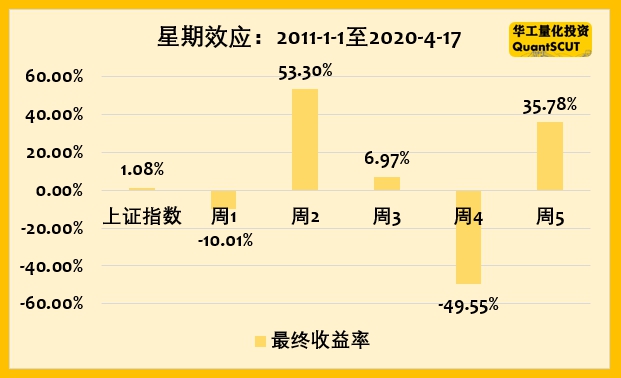

我们先分析近十年来上证指数的数据,来验证A股是否存在“星期效应”。分析方法:假设每周我们只在固定的1天持有上证指数,其余时间空仓,我们计算每周固定1天的收益。以周2为例,我们测试每周2持有上证指数,其余时间空仓。具体操作就是周1收盘的时候,按收盘价买入上证指数,周2收盘的时候,按收盘价卖出股票(指数)。那么选择周1到周5不同的1天持有上证指数,收益情况如何呢?我们统计分析了2011年1月1日至2020年4月17日的数据,结果如下。

从数据结果来看,我们得到3个结论:

(1)上证指数周2的收益最高,近十年累计收益率达到了53.3%。简而言之,就是每周只投资周2,其余时间空仓,近十年可以获得53.3%的收益。该收益远远高于一直持有上证指数。因为上证指数近十年几乎没有涨,收益仅为1.08%。

(2)上证指数周4的收益最差,近十年累计亏损了49.55%。而且从周4的累计净值走势图发现,周4是大概率稳亏的一天。这个结论有重要的指导意义:只要我们每周避开周4,就可以少亏损近50%。

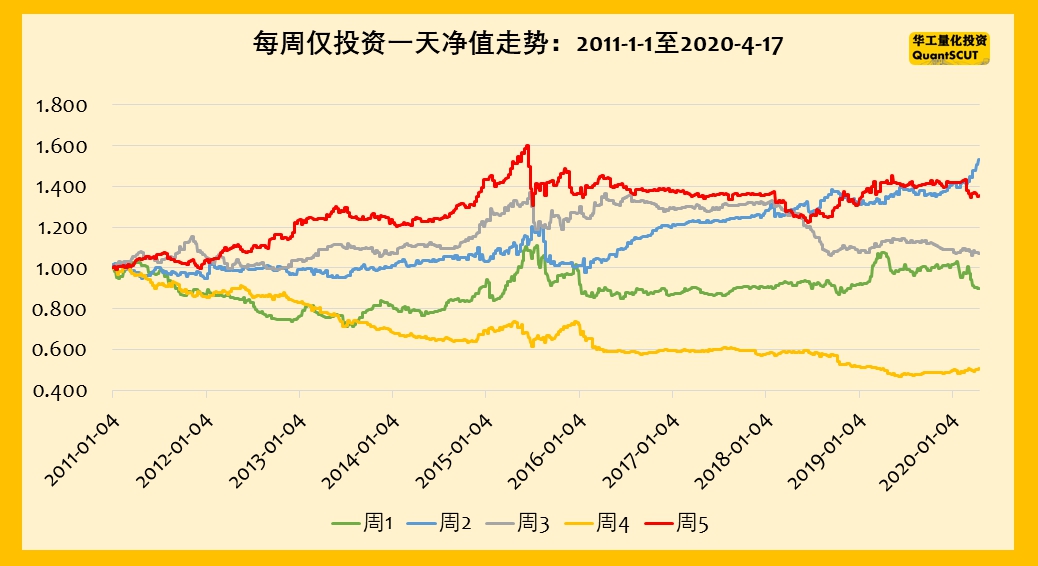

(3)上证指数近十年内,星期收益的大小关系是不稳定的,发生了变化。从近十年平均来看,周2收益>周5收益>周3收益>周1收益>周4收益,其中周1和周4都是亏损的。但从净值走势图我们发现,实际上在2016年之前,周5收益>周3收益>周2收益。从2016年开始,周2净值开始非常稳健地上升,最终超过周5。而周3的净值从2018年以后开始逐步下降。根据近十年“星期效应”统计结果,我们接下来测试两个投资策略:

策略1:每周避开周4不投资,其余时间均持有股票。简单的说,就是每周3收盘卖出上证指数,周4收盘再买入指数,从而避开周4的当日涨跌。

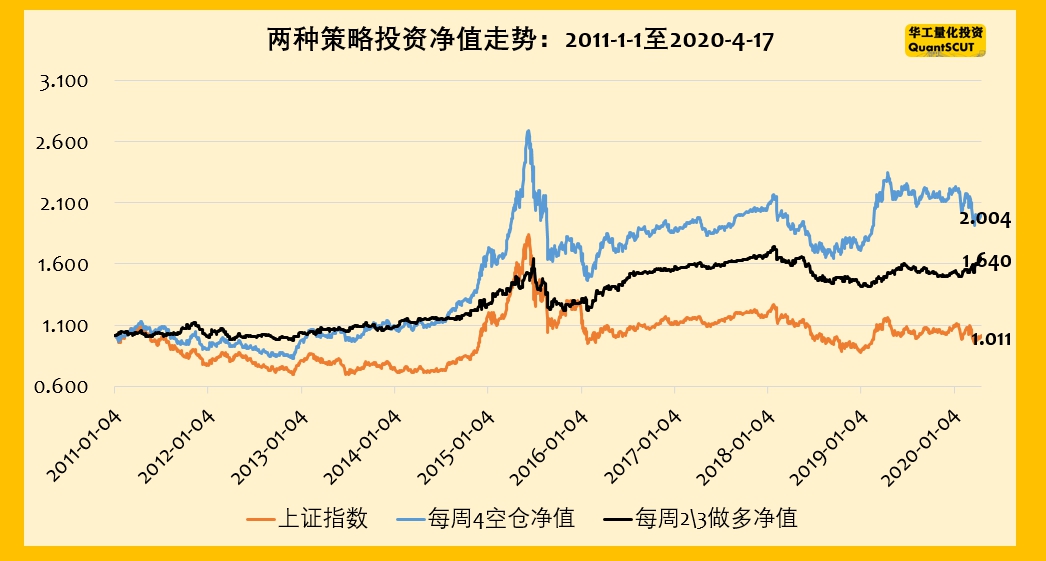

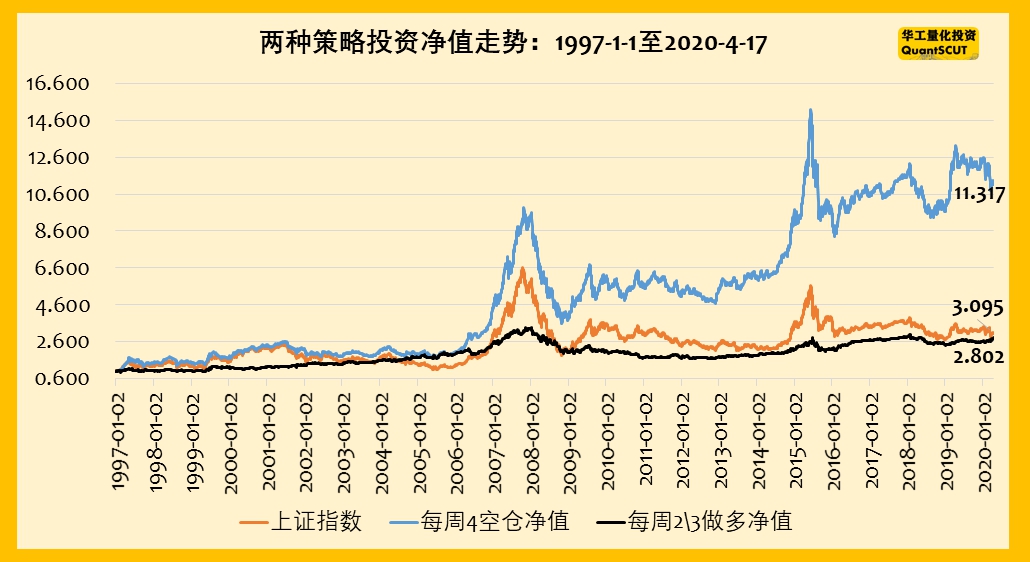

策略2:每周仅在周2和周3持股,其余时间空仓。简单的说,就是每周1收盘买入上证指数,周3收盘卖出指数。两种策略的测试结果如下图所示。

我们给出了从1元开始投资累计下来,两种策略和上证指数的净值结果。我们得到结论:(1)每周4空仓的策略近十年的累计净值可以达到2,投资收益率达到100%。说明每周规避掉周4之后,投资收益居然得到大大改观,年化收益也达到了近8%,夏普比率0.415。(2)每周2周3持股的策略近十年的累计净值达到1.64,投资收益率为64%,波动也明显小很多。说明每周在周2和周3持股,可以获得较稳健的收益,夏普比率提高到0.462。上述发现是我们基于过去十年的上证指数得到的,那么,站在更长的历史来看,这些结论是否成立呢?周2的收益是否还是最好的?周4的收益是否还是最差的?

03 1997年以来A股的“星期效应”

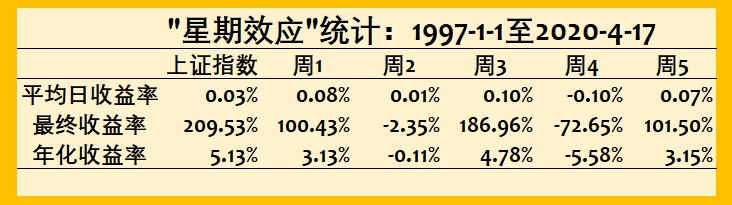

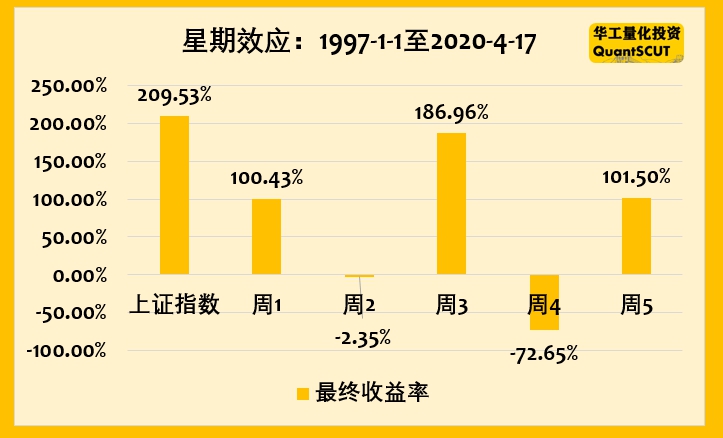

为了进一步验证“星期效应,”我们选择上证指数1997年1月1日到2020年4月17日的指数数据,数据跨度23年多。这一次,我们又有什么发现呢?我们用上述同样的分析方法,得到一周内每天的收益结果如下。

上述结果,我们得出和之前用近十年数据非常不同的结论:

(1)周2的累计收益是负数,累计下跌2.35%,仅好于周4。从净值走势图可以看到,周2的净值在2008年之前,还处于缓慢上升,但2008年后出现了较大幅度下跌,一直到2011年才停止。

(2)周1和周5的收益几乎相同。从净值的走势图来看,周1和周5出现交替上升。但周5的收益比周1更为平稳。

(3)从更长周期来看,周3的收益是最好的,累计上涨187%。而且在2018年之前,周3的净值走势都是稳健上升的,持续了近20年。然而,2018年之后,周3稳赢的神化被彻底打破。尽管,用1997年以来的数据和用2011年以来的数据得出了非常不同的结论,但是我们也惊奇的发现一个相同的结论:

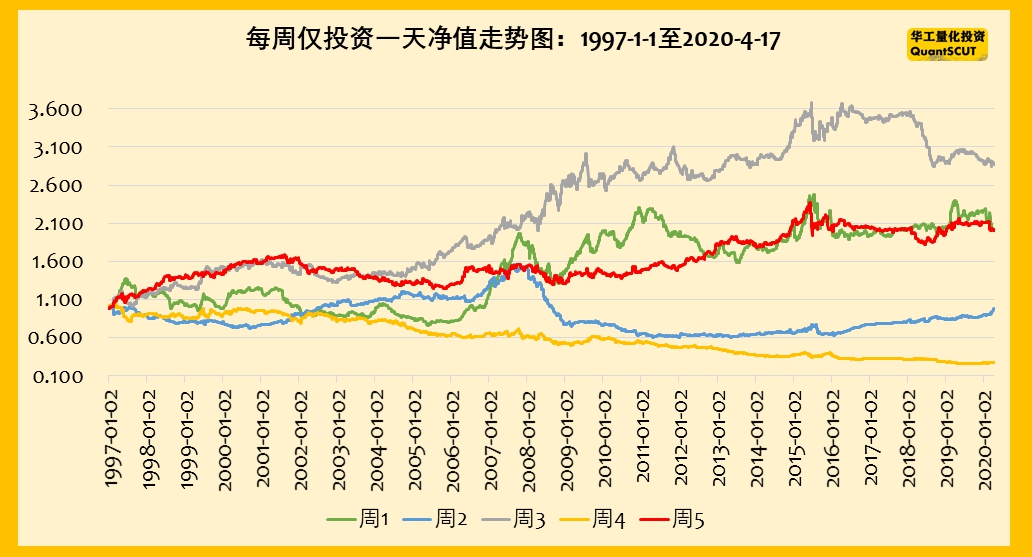

(4)周四的收益依旧是负数,是每周最差的一天。从1997年以来,周四累计亏损了72.65%。而且,从周4净值走势来看,也是亏的相当稳定。我们依旧测试每周4空仓和每周仅在周2和周3持股的策略结果。净值走势如下图。

结果显示:

(1)每周4空仓的策略,依旧可以获得高出指数许多的收益。每周4空仓最终的净值达11.32,年化收益11.34%。而上证指数仅有5.13%。但每周4空仓的策略净值波动较大。(2)每周2和周3持股的策略,最终的净值比上证指数略低。当然,该策略依旧具有较低的波动特征。

04 结尾

通过我们对A股“星期效应”的一通揭秘,大家是否对周1到周5的收益特征有了更清晰的认识呢?我们对最开始提的3个问题做个总结回答:

(1)A股星期几最赚钱?答案不确定。最近十年周2最赚钱,而更长的历史数据显示是周3更赚钱。2016年以后,周2的赚钱效应明显。但是否意味着,我们接下来持续能在周2赚钱呢?不好说,因为我担心大家都知道这个赚钱秘籍后,在不久的将来,周2的赚钱效应会消失。那么,是不是可以采用周2周3都持股的策略呢?前面的分析表明了,这个策略近十年收益还是不错的。但是从更长的历史数据来看,还不如持有指数。因此,我们很难抓住每周最赚钱的一天。

(2)是否存在所谓的“星期效应”?存在,但是不稳定。A股市场存在一个“十年河东十年河西"的“星期效应”。

(3)是否真的可以用于投资呢?可以,尽管每周最赚钱的1天是不确定的,但是我们有幸的发现了最稳定亏钱的周4。从策略的角度来看,我们只需要长期执行周4空仓策略,就可以提高我们的收益。因此,从定投的角度来看,周四收盘买入基金应该是一个不错的选择。最后,我们总结一句:与其想去抓住最赚钱的一天,不如躲开亏损最大的一天。毕竟在股市里,不亏钱才是生存的第一法则。

文丨大于

(编辑:赵连雪)