文:大于 & 文正

今天谈论的话题始于前段时间某银行的宝宝产品穿仓事件。很多朋友关注的是负油价,关心的是芝加哥商品交易所修改了系统允许负数价格,也有不少阴谋论的分析和观点。我们今天要讨论的是在整个事件中非常重要的一环——结算价交易机制,即TAS。TAS是期货交易中的双刃剑,用好了“踏实”,交易时不用操心日内价格波动,直接锁定结算价;用不好被“踏死”,投机者很可能利用最后3分钟交易操纵结算价,导致TAS交易者巨亏。

01 TAS为何物

TAS,全称Trade at settlement,即“以结算价交易”。简单的说,TAS就是提供了一个交易机制,允许交易者在不知道当天结算价是多少的情况下,可以在当日任何交易时间,按照结算价进行报价完成交易。

TAS是一种已在国际主要期货交易所得到广泛应用的新型报价指令。我们从一本叫《AGRICULTURE, RURAL DEVELOPMENT, FOOD AND DRUG ADMINISTRATION, AND RELATED AGENCIES APPROPRIATIONS FOR 2002》的档案中追溯到,TAS最早诞生于1999年的纽约商业交易所。

书中记载道:1999年11月10日,纽约商业交易所的“交易与市场项目”允许各方以结算价格在纽约商品交易所的轻质低硫原油期货合约的现货月份进行交易。结算价格交易制度(Trading at settlement program)允许市场使用者可以按照结算价格交易轻质低硫原油期货合约,该项目作为试点项目实施。

图文节选自《AGRICULTURE, RURAL DEVELOPMENT, FOOD AND DRUG ADMINISTRATION, AND RELATED AGENCIES APPROPRIATIONS FOR 2002》

此后,TAS陆续被各大交易所采用,用于各种期货品种交易。如:2011年11月,芝加哥期权交易所(CBOE)把TAS引入到VIX期货中;2015年5月,CME将TAS引入到农作物期货中;2019年2月,伦敦金属交易所(LME)把TAS引入到镍期货中等。

2015年5月,CME将TAS引入到农作物期货中

目前,我国的上海期货交易所也在积极建立TAS交易机制,并有望在2020年内推出首个TAS指令——原油期货TAS指令。从国外和国内期货交易所的实施情况或计划来看,TAS已经成为期货交易的一个重要交易机制。那么,TAS这种交易机制是怎么运作的呢?我们先了解下结算价是什么,以及结算价如何形成的。

02 TAS的基础——期货结算价

期货交易中提到的结算价有两种,一种是每日结算价,这个是我们常用于当日盈亏计算的;另一个是交割结算价,只与期货到期最后交割有关系。

每日结算价:当天交易结束后,用于对未平仓合约进行当日交易保证金盈亏结算的基准价。计算方式由交易所规定,品种之间有差异。一般为交易日某时段内的成交量加权平均价。

交割结算价:在进行期货到期交割时商品交收所依据的基准价格。确定方式由交易所规定,一般为合约最后交易日的当日结算价。

TAS交易机制中的结算价指的是每日结算价。

以原油期货的结算价为例,通过公开资料,我们得到了上海原油期货、WTI原油期货和布伦特原油期货的每日结算价和交割结算价的定价方法如下:

从每日结算价来看,上海原油期货规定为当日按成交量的加权平均价,而WTI原油期货和布伦特原油期货的每日结算价都是最后成交的3分钟的成交量加权平均价。就连迪拜商品交易所阿曼原油期货也是按照最后成交的3分钟加权计算得到。

为什么上海原油期货每日结算价采用了与其他国际主要原油期货不同的定价方法呢?

我们认为,最重要的考虑是:降低结算价被操纵的可能性。

从结算价操纵的难易程度来看,上海原油期货是最难的。这也确保了参考结算价的交易是相对安全的。

03 TAS如何运作

TAS是在正常交易时间按照结算价报价的交易机制。大家会问,结算价都不知道是多少,怎么报价?

在没有了解TAS交易原理之前,我也是和大家一样蒙圈。

不得不说TAS的发明者真是具有极大的想象力。

芝加哥商业交易所集团给出了TAS交易机制的细则。

我们分别从报价、撮合、盈亏三个方面给大家解释TAS是怎么运作的。

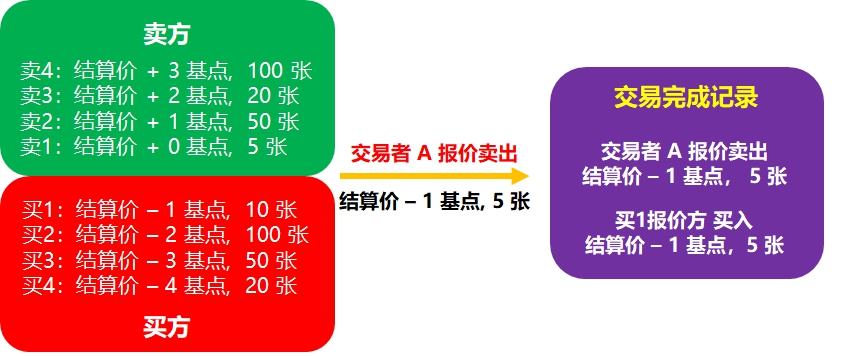

(1)报价方式。TAS报价交易只需给出结算价的相对价格,而不需要给出具体价格。

交易者选择结算价交易机制后,只需填写相对结算价上下浮动的点数(X)和买卖数量即可。这个浮动的点数也叫升贴水基点(基点是指期货合约最小报价单位)。

TAS交易报价示意图

期货交易具体会涉及到开多平多和开空平空,在此处我们进行了简化,买方好比是开多和平空,卖方好比是开空和平多。

也就是说,采用TAS进行交易的买方和卖方所提交的订单信息里,只有升贴水基点数X,和委托的数量。

为了避免TAS报价的升贴水基点数太分散,交易所一般会限制TAS报价的升贴水基点。如,CME要求升贴水不超过4个基点。

另外,TAS报价不受价格涨跌停的影响。以结算价加1个基点成交为例,若当天的期货价格涨停,合约开仓价仍是期货涨停价加1个基点。

(2)撮合过程。TAS报价的订单会在交易时间段按照价格优先、时间优先的方式进行撮合,完成交易。

根据前面的介绍,TAS报价不同于传统的以具体价格委托交易的机制。因此,采用TAS报价的订单也是独立于传统的交易订单进行撮合成交的。也就是说,利用TAS进行报价的买方只能与利用TAS进行报价的卖方进行撮合成交。

采用TAS报价的订单流,将会按照买卖方向,以及浮动基点的高低进行排列(如下图),形成委买委卖订单薄。如果交易者按照TAS报价,将会和现有未成交的TAS订单进行撮合,最终完成交易。

TAS撮合交易过程

TAS报价过程中,交易者也可以撤回委托订单,修改TAS交易指令。从TAS的报价基点数限制来看,TAS最终成交的双方,其成交价格不会偏离结算价太多。这与交易所设计TAS交易机制的初衷相符合,即鼓励双方在结算价及附近成交。

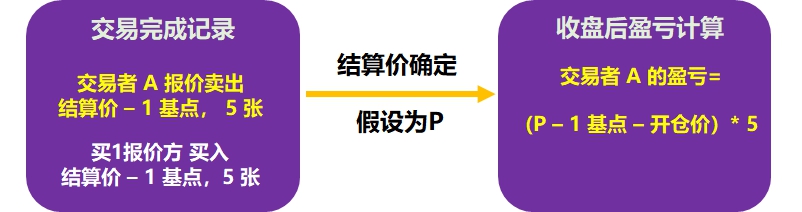

(3)盈亏结算。TAS报价完成交易的订单产生的盈亏按最后形成的结算价进行计算。

在当日结算价确认后,交易所将按此前TAS完成交易的情况为交易者进行开仓或平仓。以前面图中所示,交易者A按照结算价-1个基点卖出成交,那么收盘后结算价确定为P,其卖出的最终价格为P-1个基点。如果该投资者之前持有5张多头仓位,按照TAS成交后,该投资者最终的盈亏将等于(P– 1基点 – 开仓价)*5。

如果投资者A之前没有多头仓位,那么按照TAS成交后,其最终盈亏将等于(P– 1基点 – 结算价P)*5=-5个基点。

TAS交易的盈亏计算

04 TAS交易的优点

任何事物的出现都有它合理的一面。TAS的出现正是为了更好的服务实体企业的风险管理。正所谓"存在即合理"。

按CME的描述,TAS的主要优势有四点:

(1)降低围绕结算价交易的不确定性;

(2)交易采用结算价或结算价附近的价格;

(3)可以在交易日中的任何时间点执行,而不必等到收盘,减少交易拥挤;

(4)在大宗交易中可用。

简单通俗的说,在TAS的交易机制下,交易者可以白天(正常交易时间)就可以按照结算价(附近)完成所有交易,不用集中到收盘前去交易。

相比之下,在没有TAS交易机制之前,如果交易者希望按(接近)结算价进行交易,那么最佳的选择就是收盘前几分钟。但是如果交易量太大,就会导致交易流动性不足,难以撮合成交。因此,TAS的好处是显而易见的。

采用TAS交易的投资者,完全不用操心日内价格波动,直接锁定结算价,在收盘前就可以完成所有交易,心里相当“踏实”。

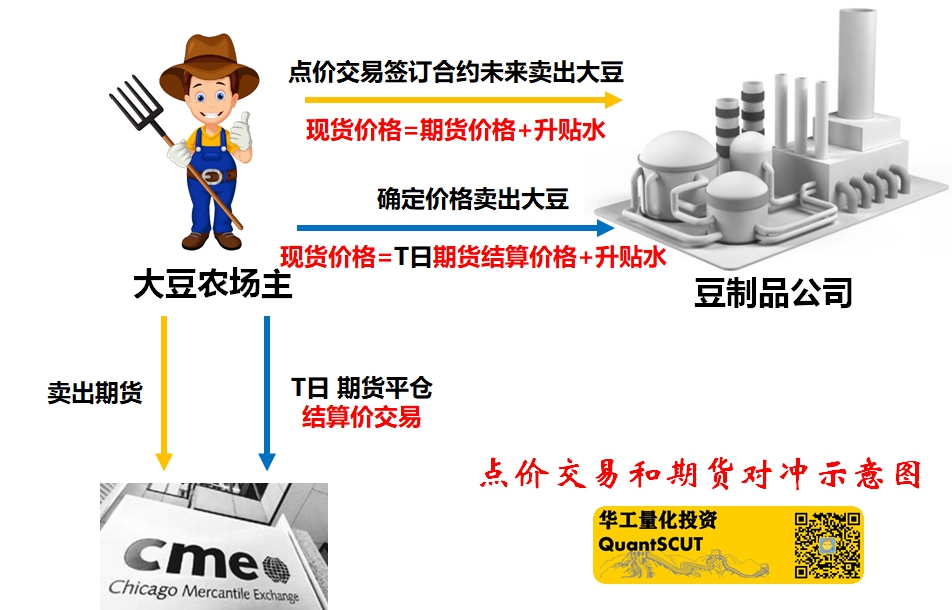

在国际贸易中有一种交易方式叫“点价交易”。在一些大宗商品贸易中,如大豆、铜、原油等,已经普遍采用这种交易方式。它与传统的贸易不同,在点价交易中,贸易双方并非直接确定一个价格,而是以约定的某月份期货价格为基准,在此基础上加减一个升贴水来确定。

我们举个例子。

假设有一个大豆农场主,采用点价交易与另外一个豆制品公司进行交易,给出的现货卖出报价是“期货价格+升贴水”。这个期货价格通常采用的是约定期限合约的期货某日结算价。

大豆农场主为了对冲期货价格变动的风险,就会同时卖出对应月份的期货合约进行套期保值。如果现货交易双方最终确定了T日的期货结算价来计算现货交易价格,那么大豆农场主在T日按结算价平掉期货合约,就可以实现风险完全对冲。

在上述的例子中,大豆农场主如果希望按照结算价对期货进行平仓,那么最简单的方式就是选择TAS交易。这对他来说是省时省力的方式。

因此,在现实中,TAS交易的需求很大。

05 TAS交易的软肋

正如我们的例子所示,TAS对于现货交易商锁定价格,进行套期保值对冲风险非常有帮助。但如果采用TAS的交易者并非基于套期保值,那么,采用TAS交易很可能就会把自己“踏死”。

TAS交易的软肋在于结算价定价方法。

前面我们分析了不同原油期货的每日结算价定价方法。如果每日结算价由最后交易的3分钟来决定,那么投机者很可能利用最后3分钟交易操纵结算价,导致TAS交易者巨亏。

有人会问,CME这样的大交易所都成立快150年了,结算价定价的问题,难道他们自己不清楚吗?他们当然清楚。

采用最后3分钟按成交量来形成结算价,在正常的交易日,其实很难操纵的。毕竟分分钟都有大量的交易发生,多空双方在正常的交易日里都在虎视眈眈。尤其是在这么大的交易所,更是难以去操纵几分钟的交易。

但是,如果是在期货合约交割前几天呢,有没有可能被操纵?是有可能的。

期货合约临近到期时,无论是多方还是空方,大多数都会选择提前平仓或者移仓。主力合约基本都会提前几天转换为下一个月份或者其他月份合约。这就导致,快到期的合约交易者很少,而且选择交易的多数是对现货进行风险对冲的交易者。

好比我们前面提到的大豆农场主,他用期货锁定现货的价格,期货合约就算在到期前按照结算价进行交易,对他来说都没有任何影响。因此他的现货价格也是按照期货结算价进行定价的。

因此,在期货临近到期前,由于交易者人数的减少,交易数量的下降,最后3分钟的期货交易是有可能被少数交易者操纵的。

06 可能被“踏死”的宝宝产品

回到我们的宝宝产品事件。根据银行的要求,宝宝产品客户持有的期货合约在到期前一个交易日如果没有选择移仓或者平仓,就会被银行自动平仓。客户被银行自动平仓的合约盈亏按照当日结算价计算。

按照网上所传的资料,银行在晚上10点客户结束交易后,清算出所有客户持仓净头寸(大量的多头),然后让银行交易员到交易所对净头寸进行平仓。银行交易员对这些净头寸平仓的最佳选择方式就是TAS交易。为什么呢?

因为,银行交易员可以在晚上10点到收盘之前的任何时间点,按照TAS交易委托下单,然后在收盘前就可以完成净头寸的平仓交易。这些交易最后是按照结算价计算盈亏的。

如果银行平掉的净头寸按结算价算亏钱了,即银行亏钱给交易所,那么宝宝产品的客户们按结算价也是亏钱的,即客户亏钱给银行。如此一来,银行不会产生亏损。这也是为什么,银行交易员完成TAS交易后,就认为可以踏实的睡觉去了。

但始料未及的是,银行交易员虽然完成了TAS交易,宝宝们却被最后三分钟产生的负结算价给活活“踏死”了。这与TAS交易又有什么关系呢?

前面我们解释了TAS交易是盘中撮合,盘后按结算价计算盈亏的。因此,无论交易者是持有多头进行TAS平仓交易,还是持有空头进行TAS平仓交易,盈亏将由最后三分钟产生的结算价来决定。

根据网上的分析,我们了解到,最终银行采用TAS平仓的交易,按照负的结算价产生了巨大亏损。同时,宝宝产品客户的交易盈亏也是按照结算价计算的,也产生了巨大亏损。

银行交易员没有想到的是,在合约到期前一日,按照TAS交易的风险极其大。前面我们也分析了,临近到期时的期货合约交易者会大大减少,期货结算价被操纵的可能性增大。一旦结算价被少数人控制,那么出现大幅亏损也就不奇怪了。

我们总结下:在TAS交易机制下,即使在正常时间完成了交易,但仍要切记,交易盈亏是由最后的结算价来决定的。穿仓与否、富贵与否,完全交给了最后3分钟交易的人。

最后,我们谈谈还在计划中的上期所原油期货TAS交易机制。

上期所的原油期货结算价由当日成交量加权平均价确定,被操纵的难度是相当大的。而且,上期所提出的TAS设计方案提到,合约的最后交易日前第八个交易日闭市后停止TAS交易。这也就大大减低了TAS交易者的风险。因此,大家不用担心上海原油期货实施TAS交易机制后带来的风险。

(作者:华工量化投资 )