中报业绩增速转正,预期全年业绩增速中枢有望持续抬升。

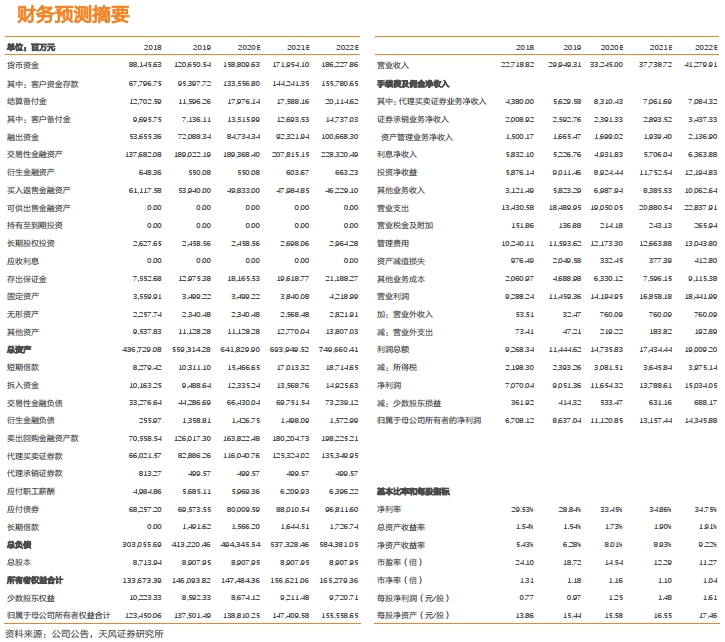

国泰君安2020年上半年实现营业收入158.1亿元,同比+12.2%,归母净利润54.5亿元,同比+8.6%,期末归母股东权益1322.7亿元,较上年末-3.8%,ROE为4.16%,较上年同期增加0.13个百分点,EPS 0.58元,归母每股净资产14.85元。其中,Q2归属净利润36.3亿,环比+98.7%,同比+80.1%,业绩增速较1季度明显改善。公司的杠杆率从上年末的3.13倍提升至3.49倍。

机构金融业务中投行业务承销规模提升。机构金融业务收入76.8亿元,同比+32.2%,占比48.6%,较上年同期提升7.4个百分点,是第一大收入来源。企业机构客户数约4.5万户,较上年末+5.8%。证券主承销额2968.3亿元,同比+52.1%,其中IPO承销同比+47.7%。公司股票质押业务融出资金余额319.6亿元,较上年末-2.7%,信用减值损失1.2亿元,同比-76.2%,其中买入返售金融资产减值损失0.3亿元,同比-31.3%。

个人金融业务客户数量、结构等均表现强劲。个人金融业务收入50.3亿元,同比+20.5%,占比31.8%,较上年同期提高2.2个百分点。2020年上半年,国泰君安的股票交易额市场份额4.80%,较上年同期下降0.17个百分点。但公司代理买卖证券业务净收入(含席位租赁)市场份额5.79%,较上年同期提升0.04个百分点,维持行业首位,我们预计与公司财富管理转型有关,具有较强议价能力。融资融券余额692.7亿元,较上年末+9.6%,市场份额6.0%,排名行业第3位。其中,融券余额29.7亿元,较上年末+87.9%,市场份额9.17%。

投资管理中主动管理占比进一步提升。投资管理业务收入14.6亿元,同比-29.5%,占比9.2%,较上年同期下降5.5个百分点。国泰君安资管的管理规模6432亿元,其中主动管理规模4036.0亿元,较上年末减少3.9%,主动管理占比提升至62.8%。公司资产管理业务手续费净收入7.2亿元,同比-16.8%。

国际业务收入10.8亿元,同比-29.1%,占比6.8%,较去年同期下降4.0个百分点。业绩下滑主要是因为手续费及佣金净收入减少。2020年上半年,财富管理规模222亿港元,较上年末增加15%。

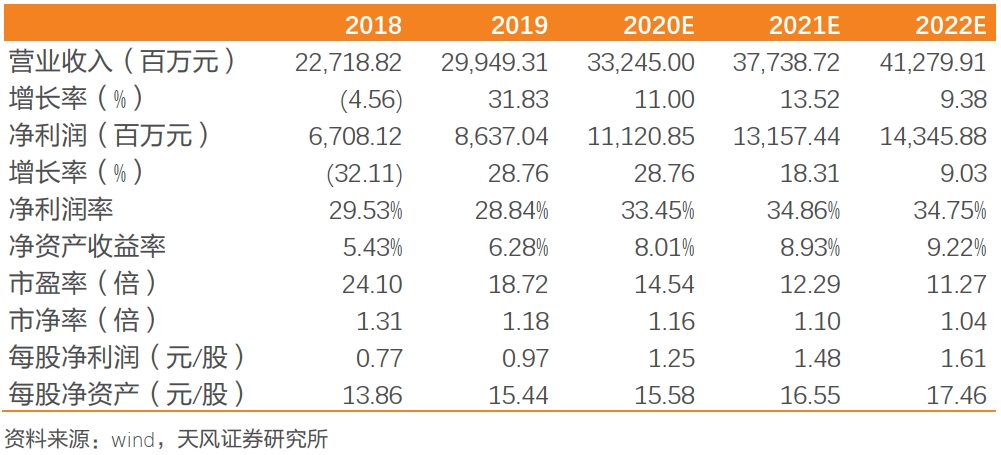

投资建议:国泰君安作为行业龙头将受益于资本市场政策利好,并推出限制性股票激励计划,市场化经营机制深化,有望拓宽公司发展空间。基于市场交投活跃度明显提升,我们将公司2020-2022年的盈利预测由92/104亿元上调至111/131亿元,同比增长29%、18%。当前股价对应2020E为1.2倍PB,维持“买入”评级。

风险提示:市场波动风险,政策落地不及预期,限制性股票激励计划进展不及预期。

重要申明

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告 《国泰君安:中报业绩回暖,市场化经营机制值得期待》

对外发布时间 2020年8月13日

报告发布机构 天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师 夏昌盛、罗钻辉

SAC 执业证书编号 S1110518110003、S1110518060005

天风非银金融团队

夏昌盛,首席分析师。武汉大学金融硕士&爱丁堡大学经济学硕士,曾任职于海通非银金融团队、泰康人寿战略规划部。2017-2018年新财富非银金融行业第一名团队成员;2019年新财富非银金融行业第四名,2019年新财富金融产业第三名。

罗钻辉,香港中文大学理学硕士,主要负责券商、多元金融行业研究。2019年新财富非银金融行业第四名,2019年新财富金融产业第三名,2018-2019年Wind金牌分析师第二名。

舒思勤,中南财经政法大学保险学硕士,曾任职于平安人寿企划部,3年保险行业研究经验,对寿险公司策略、渠道、产品均有深入研究。2019年新财富非银金融行业第四名,2019年新财富金融产业第三名。

周颖婕,上海财经大学金融学硕士,曾任职于东吴非银金融团队,2年非银金融行业研究经验,主要负责保险、科技金融研究。

刘斐然,南开大学金融学硕士,曾任职于南华基金负责大金融行业研究,3年行业研究经验,主要负责券商、行业比较研究。

(作者:新锐视角看金融 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。