杰克股份公布半年报,公司业绩受疫情影响有所承压:2020年上半年公司营业收入16.42亿元,同比下降20.01%,归母净利润0.84亿元,同比下降56.30%。毛利率26.63%,净利率5.22%(去年同期分别为26.92%及9.44%),经营性现金流净流入为3.14亿(去年同期为2.57亿),业绩降低主要原因为受新冠疫情影响、服装行业固定资本开支遭受打击,以及我国缝制机械行业出口总体呈下滑态势。

拆分公司业务来看,本期各项业务均有所下滑:工业缝纫机、裁床、衬衫及牛仔自动缝纫设备业务收入分别为14.21、1.82及0.37亿元,相较于2019年均有所下滑。

公司毛利率在行业低谷保持一定韧性,净利率有所下滑:2020H1公司毛利率为26.63%,相较于2019H1下降0.29pct(主要系裁床业务毛利率下滑);净利率为5.22%,同比下降4.22pct。本期费用率为16.82%,其中销售、管理、研发、财务费用率分别为5.73%、5.58%、5.50%、0.02%,同比分别变动+0.32、+0.01、+0.36、-0.28 pct,四项费用金额均有不同程度下降,费用率的提升主要系营业收入降低所致。本期资产减值损失占收入比例为1.74%,而去年同期仅为0.67%,主要系本期公司计提1236万存货跌价损失及1621万商誉减值损失。

公司资产负债表整体呈现几点变化:1)资产负债率逐步下降,2017Q2公司上市初期,资产负债率为41.28%,到2020Q2公司资产负债率下降为31.48%;2)公司资产由轻变重,非流动资产占总资产的比重从2017Q2的24.86%逐步上升为44.89%,主要系公司固定资产从上市初的6.02亿上升到10.50亿,在建工程从上市初的0.32亿上升到3.29亿;3)公司应收账款占总资产的比例相比2020Q1有所下降,2020Q1绝对金额为6.58亿,Q2降至4.73亿;4),公司Q2流动比率、速动比率、保守速动比率分别为2.16、1.55、1.47,相比Q1均有所提升,说明即使在行业低谷,公司整体偿债能力维持健康水平。

需要理解的是:为何公司上半年收入下滑程度高于行业。据统计局数据显示:1-6 月,行业 237 家规模以上生产企业累计营业收入114.38亿元,同比下降 17.76%,降幅较一季度收窄 8.6个百分点。这可能与疫情之下、二季度部分缝制设备企业医疗防护产品设备(口罩机、防护服设备等)收入较好有关,实际行业情况恶化程度比统计数据反映出的要更高,而非杰克公司竞争力下降。如果我们看Q1情况,Q1国内标准、中捷、上工营收增速分别为-25.20%、-56.71%、-21.87%,海外兄弟、重机缝机业务营收增速分别为-26.83%、-37.44%,均明显逊于杰克表现,由此可见杰克在行业低谷仍然保持较强的竞争地位。

疫情有望加速行业见底:我们回顾工缝机行业过去10年的出货量数据,行业最低谷出现在2016年、当年行业整体出货量仅为526万台。2020年行业受疫情影响巨大,若全年负增长为20%-30%,则将达到2016年最低水平,意味着疫情有望加速行业见底。

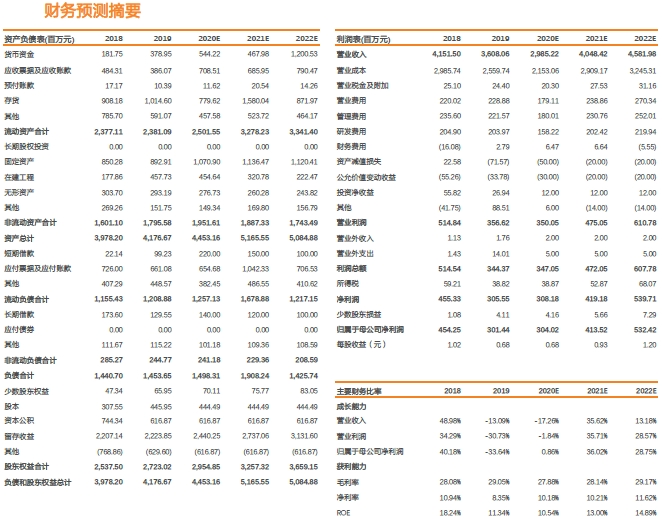

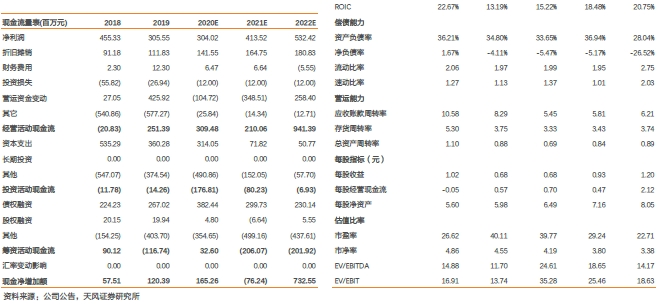

盈利预测及投资建议:考虑到疫情对整体行业的影响,我们将2020-2022年归母净利润分别从3.07/3.43/4.09亿元调整至3.04/4.14/5.32亿元,我们预计公司在 2020-2022 年营收分别为 29.85/40.48/45.82 亿元,当前市值对应公司业绩分别为39.8、29.2、22.7X,维持买入评级。

风险提示:疫情对经济冲击影响大幅超预期、服装消费长期低迷、工缝机行业竞争格局大幅恶化

报告名称:于疫情短期承压,行业低谷向上反弹改善可期

对外发布时间:2020年8月18日

报告发布机构:天风证券股份有限公司

本报告分析师:

邹润芳 SAC执业证书编号:S1110517010004

崔宇 SAC执业证书编号:S1110518060002

联系人:

朱 晔 zhuye@tfzq.com

马慧芹 mahuiqin@tfzq.com

(作者:先进制造观察 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。