根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。

本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

文/华创证券首席宏观分析师:张瑜

执业证号:S0360518090001

联系人:张瑜(微信 deany-zhang) 陆银波(微信 15210860866)

主要观点

前言:

宏观经济的良好运行,离不开四大部门(政府、金融、居民、企业)的紧密配合。居民和企业部门的行为代表着经济的内生运行状态,政府与金融部门承担着逆周期调节的功能。具体而言,居民部门的行为包括消费与购房。企业部门的行为包括地产投资、制造业投资、出口、工业生产等。政府部门的调节体现在公共消费与公共投资两个层面。金融部门则更多在融资侧对居民、企业进行松紧调控。

当下,我们能够看到的是三个清晰的对冲脉络。即公共部门加大投资来对冲私人部门投资的不足;公共部门加大支出来对冲私人部门消费的不足;金融部门对地产商融资予以收紧以对冲当下地产销售偏热的状态。

这些对冲,有些力度刚好,有些力度不够。其结果是,下半年宏观经济,呈现的是慢修复的状态。消费回升缓慢,基建的高增长基本弥补制造业投资的不足,房地产投资维持高位。

投资(不含地产):公共部门增加投资 VS 私人部门投资不足,对冲充分

由于地产的重要性,我们对地产开发投资单独予以分析。今年公共部门投资增加,基本弥补了私人投资的不足。两个角度。

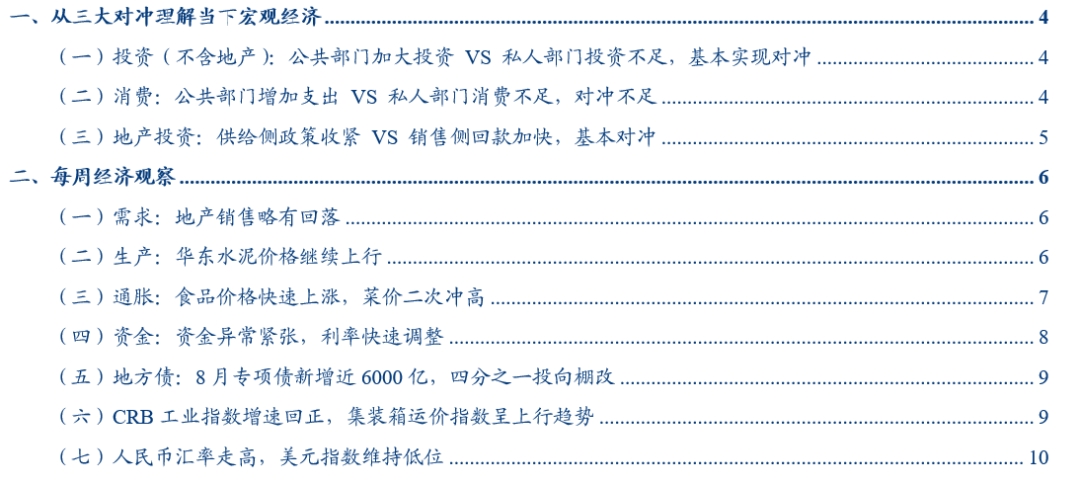

第一,看基建与制造业投资。固投中公共部门投资的典型代表是基建。私人部门投资的典型代表是制造业投资。两者体量接近(2017年基建投资额为17.3万亿,制造业投资额为19.3万亿),可以两者增速均值衡量对冲效果。7月,制造业投资单月增速为-3.1%,基建单月增速为7.7%,均值为2.3%。2019年全年,两者增速均值为3.2%。已经较为接近。至四季度,预计两者单月增速均值能回到5%以上,接近2018年。

第二,若关注点从基建、制造业投资扩宽至固投中除地产之外的所有行业,我们发现,今年早在6月,投资就已经不拖累经济了。我们计算的指标是,去掉地产开发投资之外的固投增速,2019年为4.1%,2018年为5.1%,今年6月当月为4.9%,7月当月为7.2%。

消费:公共部门增加支出 VS 私人部门消费不足,对冲不足

公共部门并未能有效对冲居民部门消费的不足。体现在两点。一是财政角度,一般公共预算支出增速相比往年有所下行。(政府消费相关支出一般包含在一般公共预算中),2020年一般公共预算支出增速按预算为3.8%,2019年为8.1%。2季度,一般公共预算支出增速为-5.8%。二是社零数据,因为社零只包括商品消费与餐饮,这两类消费基本不受疫情防控影响,到7月,单月增速仅为-1.1%(2019年为8%),其中,限额以下仅为-3.0%(2019年为10.3%)。

地产投资:供给侧政策收紧 VS 销售侧回款加快,基本对冲

市场对地产投资的关注点是,融资政策收紧后,投资数据会受到多大程度的影响。我们需要对这个问题作个测算。

我们预计,在地产融资政策收紧程度类似于2019年下半年的假设下,受下半年地产销售数据的影响,地产投资增速在下半年增速不同情形下(悲观、中性、乐观)分别为7.3%、8.6%、10.6%。即,中性情形下,地产投资增速在下半年基本能与2季度持平,略低于7月的投资增速。

详细的测算细节参见正文。

每周经济观察:参见正文。

风险提示:消费恢复偏慢,中美冲突升级。

报告目录

报告正文

一

从三大对冲理解当下宏观经济

宏观经济的良好运行,离不开四大部门(政府、金融、居民、企业)的紧密配合。居民和企业部门的行为代表着经济的内生运行状态,政府与金融部门承担着逆周期调节的功能。具体而言,居民部门的行为包括消费与购房。企业部门的行为包括地产投资、制造业投资、出口、工业生产等。政府部门的调节体现在公共消费与公共投资两个层面。金融部门则更多在融资侧对居民、企业进行松紧调控。

当下,我们能够看到的是三个清晰的对冲脉络。即公共部门加大投资来对冲私人部门投资的不足;公共部门加大支出来对冲私人部门消费的不足;金融部门对地产商融资予以收紧以对冲当下地产销售偏热的状态。

这些对冲,有些力度刚好,有些力度不够。其结果是,下半年宏观经济,呈现的是慢修复的状态。消费回升缓慢,基建的高增长基本弥补制造业投资的不足,房地产投资维持高位。

(一)投资(不含地产):公共部门加大投资 VS 私人部门投资不足,基本实现对冲

由于地产的重要性,我们对地产开发投资单独予以分析。

今年公共部门投资增加,基本弥补了私人投资的不足。简单的方法是看基建与制造业。固投中公共部门投资的典型代表是基建。私人部门投资的典型代表是制造业投资。两者体量接近(2017年基建投资额为17.3万亿,制造业投资额为19.3万亿),可以两者增速均值衡量对冲效果。7月,制造业投资单月增速为-3.1%,基建单月增速为7.7%,均值为2.3%。2019年全年,两者增速均值为3.2%,2018年全年,两者增速均值为5.6%。目前当月看,两者增速均值已经较为接近2019年。考虑到7月基建受降雨扰动较为明显,后续受财政支出同比上行影响仍会有所上行。制造业投资受利润逐步恢复、出口与汽车销售持续向好、信贷加大支持等积极因素影响,预计单月增速年内能回正,则至四季度,两者单月增速均值能回到5%以上,接近2018年。因而就投资而言,在公共部门的对冲下,下半年基本不拖累经济。

事实上,若关注点从基建、制造业投资扩宽至固投中除地产之外的所有行业,我们发现,今年早在6月,投资就已经不拖累经济了。我们计算的指标是,去掉地产开发投资之外的固投增速,2019年为4.1%,2018年为5.1%,今年6月当月为4.9%,7月当月为7.2%。原因是,对于公共部门而言,今年除了基建投资明显增加之外,医疗卫生领域的投资也增加较多,1-7月,累计增速高达17%,2019年仅为5.3%。最终的结果是,公共部门投资的增加,基本弥补了私人投资的不足。

(二)消费:公共部门增加支出 VS 私人部门消费不足,对冲不足

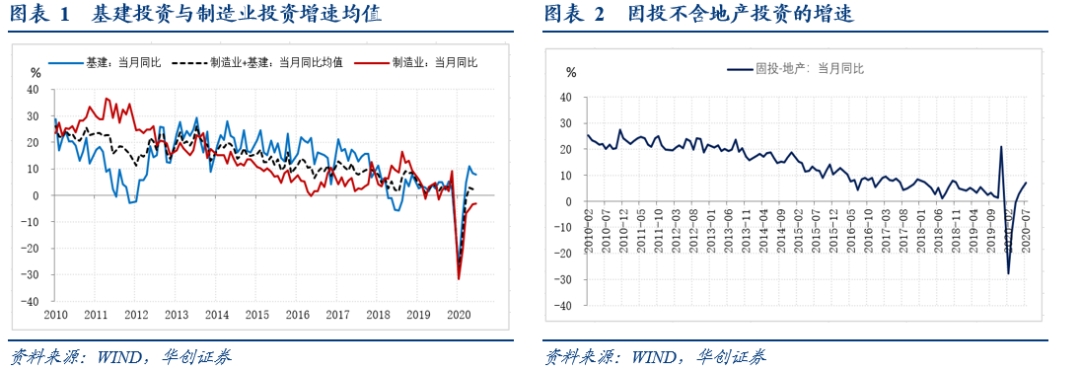

消费是经济的压舱石。2019年GDP是99.4万亿,消费贡献其中的55%。消费的主体是居民部门,2019年居民部门消费支出占整体消费支出70%,另外的30%来自政府部门。

今年疫情冲击下,两个因素压低了居民部门的消费。一是居民部门收入受到冲击(体现在失业率上升、住宿餐饮等行业亏损严重)。二是防控常态化下,部分服务消费依然受到影响(如景区、电影院对人流量有限制)。

但,公共部门并未能有效对冲居民部门消费的不足。体现在两点。一是财政角度,一般公共预算支出增速相比往年有所下行。(政府消费相关支出一般包含在一般公共预算中),2020年一般公共预算支出增速按预算为3.8%,2019年为8.1%。2季度,一般公共预算支出增速为-5.8%。二是社零数据,因为社零只包括商品消费与餐饮,这两类消费基本不受疫情防控影响,到7月,单月增速仅为-1.1%(2019年为8%),其中,限额以下仅为-3.0%(2019年为10.3%)。

展望下半年,尽管消费看似有很多回升的动力(如一般公共预算支出下半年增速将上行至14%左右,商业活动仍有进一步恢复的空间等),但当下消费的核心症结已完全落在限额以下上面,这些消费回升的动力只能以间接的方式传达过去(如大城市餐饮恢复,带动就业增加,带动低收入群体收入增加),因而我们感觉下半年回升的速度会很慢。一些可以参考的数据包括:7月,当月一般公共预算支出增速同比为18%,但社零仅从6月的-1.8%回升至-1.1%。7月,上海(人均GDP 15.7万元,高于全国均值)社零增速大幅上行至5.9%(6月为0.5%),但山西(人均GDP为4.5万元,低于全国均值)7月增速依然只有-4.2%,与5月的-4.8%差别不大。

(三)地产投资:供给侧政策收紧 VS 销售侧回款加快,基本对冲

市场对地产投资的关注点是,融资政策收紧后,投资数据会受到多大程度的影响。我们需要对这个问题作个测算。

我们预计,在地产融资政策收紧程度类似于2019年下半年的假设下,受下半年地产销售数据的影响,地产投资增速在下半年增速不同情形下(悲观、中性、乐观)分别为7.3%、8.6%、10.6%。即,中性情形下,地产投资增速在下半年基本能与2季度持平,略低于7月的投资增速。

几个细节如下:

第一,怎么分析地产的融资情况。一个简单的办法是看统计局公布的地产资金来源,分为四类。以2019年为例,资金来源合计为17.8万亿,其中国内贷款(包括银行贷款、非银行金融机构贷款)占比为14.1%;利用外资占比为0.1%;自筹资金(包括自有资金等)占比为32.6%;其他资金(包括定金及预收、个人按揭等,主要是销售的回款)占比为53.2%。进一步,我们将国内贷款+利用外资+自筹资金合并,以区分销售之外的资金来源。

第二,怎么衡量地产融资政策收紧与否。定性的感观感受是,2019年7月开始地产融资明显收紧(以信托、中资美元债两类融资收紧为标志),今年差不多时间点也类似(7月初深圳等城市出台限购,7月下旬韩正副总理主持召开房地产工作座谈会,8月中旬市场出现关于房地产开发商融资的三条红线传闻)。定量的数据是,2019年下半年,房地产融资数据中,国内贷款+利用外资+自筹资金三项合计增量资金(相对于去年下半年, 下同)为1377亿,低于上半年的2242亿。与其他资金(主要是销售回款)的增量相比,2019年下半年国内贷款+利用外资+自筹资金三项合计增量资金是其他资金增量的24.6%,上半年是65.2%。(这么比较的逻辑是,如果销售资金传导至投资的过程中,融资政策保持一致,那么增加的销售资金会带动等比例的其他途径的融资增量资金)。

第三,怎么评估今年下半年地产融资政策的收紧程度?假设与2019年下半年类似。即体现在数据上,今年下半年国内贷款+利用外资+自筹资金三项合计增量资金是其他资金(销售回款)增量的24.6%。

第四,怎么评估下半年的地产销售数据?因为这个数据直接影响的是销售回款这一项资金来源。上半年,地产销售额同比为-5.4%,资金来源中其他资金同比为-5.1%。基本保持一致。下半年,地产销售额,我们假设,乐观情形下,销售额同比为16%(即,维持7月销售增速,从8月高频看,8月销售增速大概率要高于7月,此时全年销售增速高于2019年);中性情形下(我们觉得可能性更高,三季度销售额同比为16%,四季度降至10%,对应全年销售面积、销售额增速略低于2019年)。悲观情形下,三季度销售额同比为16%,四季度进一步降至7%。(与2季度销售额增速相同)。

二

每周经济观察

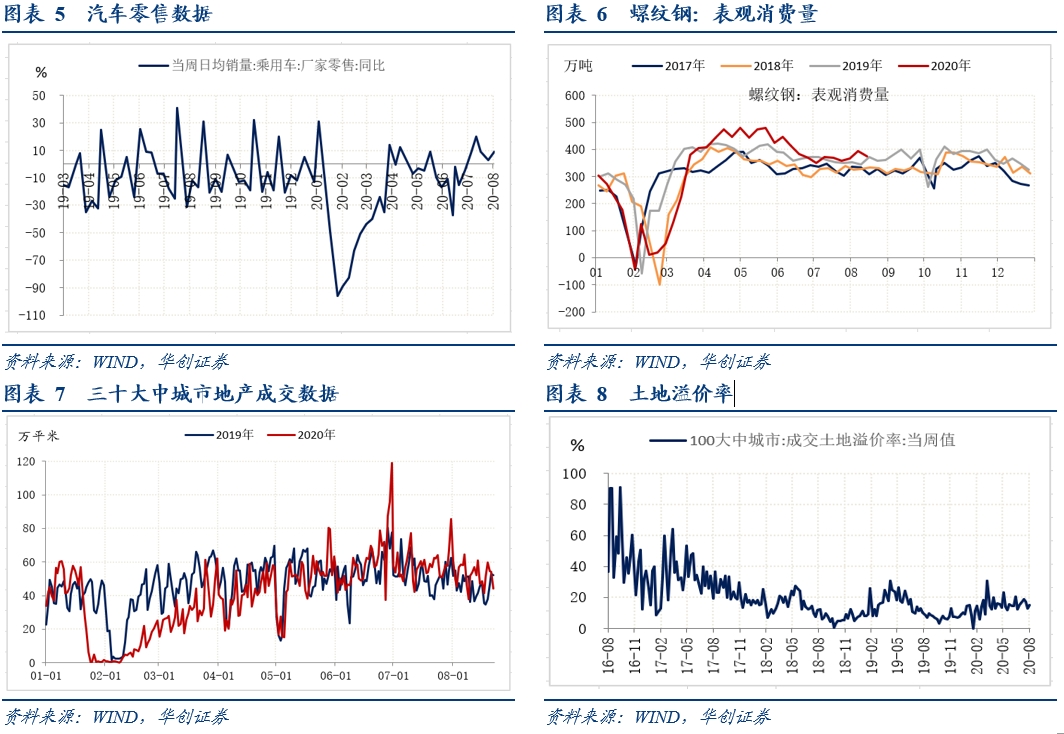

(一)需求:地产销售略有回落

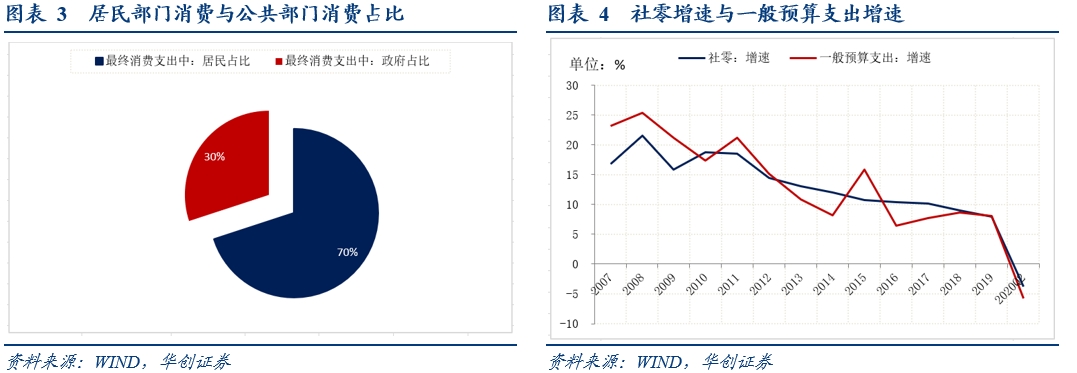

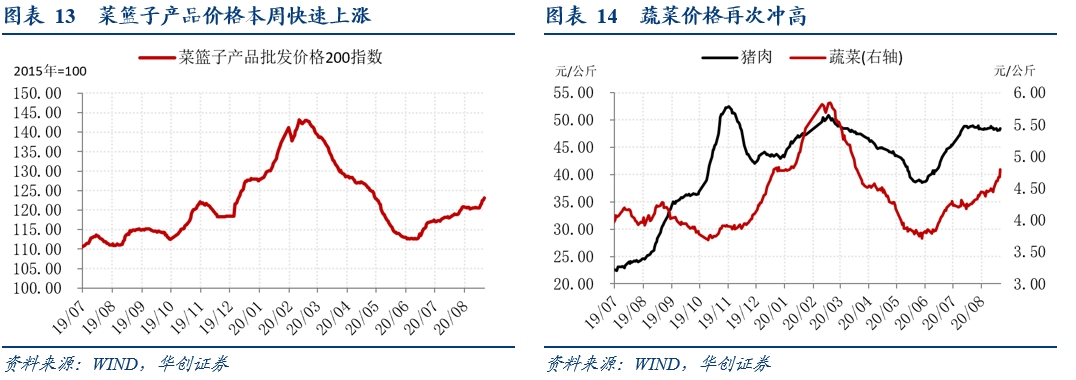

本周需求端,地产销售同比略有回落,但仍维持高位。地产,本周周一至周五,30大中城市合计成交面积同比为25.6%。上周同比为36.1%,上上周为21.2%。8月截止至22日,三十大中城市销售面积同比为15.7%,7月为11.8%,6月为9.4%。汽车数据有所上行,8月16日当周,零售同比为9%,8月9日当周为3%。螺纹消费数据尚未更新。

(二)生产:华东水泥价格继续上行

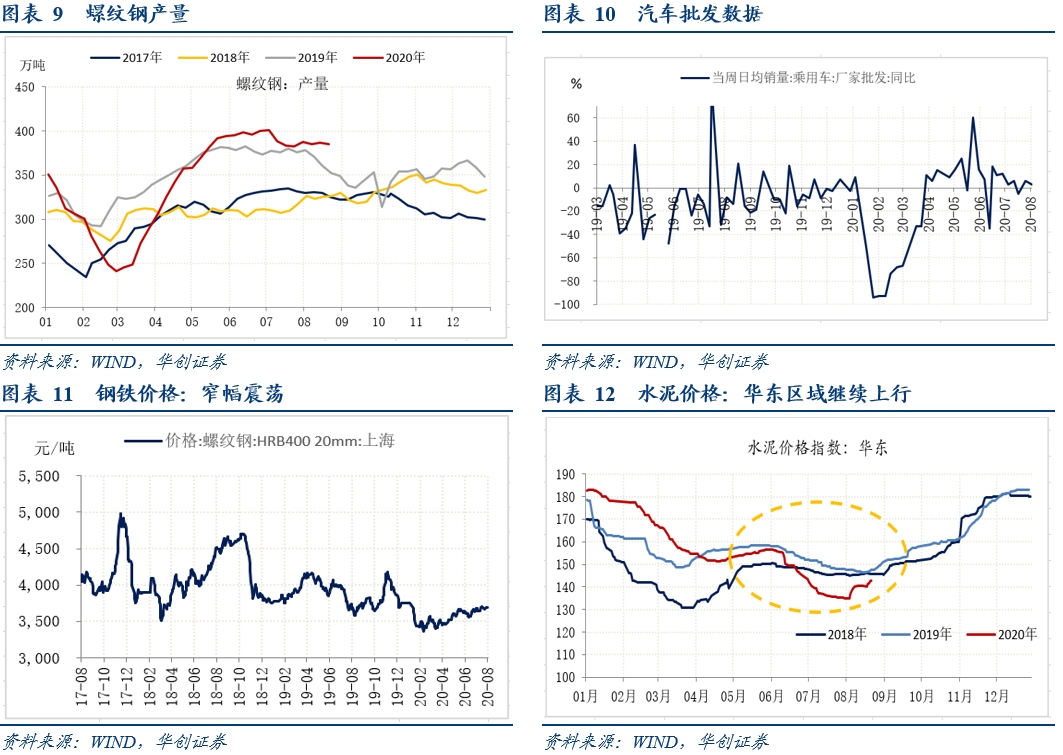

生产端,重点观测水泥价格的数据。本周,华东地区水泥价格上行,同比上涨1.6%。8月以来累计上涨5.6%,上涨幅度高于去年8月(2.4%)。西南区域受降雨影响,本周水泥价格继续下行。螺纹产量尚未出现回升,8月21日当周为385万吨,8月14日为386万吨,8月7日为384万吨。价格端看,螺纹钢价格小窄幅震荡,波动不大。螺纹钢HRB400 20mm上海8月21日价格为3700元/吨,8月14日为3670元/吨。

(三)通胀:食品价格快速上涨,菜价二次冲高

本周食品价格快速上涨,猪肉价格难见回落,蔬菜价格一浪还有一浪高。菜篮子价格200指数收于123.05,环比快速上涨2.1%(前值下跌0.1%)。猪肉依旧于高位震荡,价格最终保持在48.4元/kg。同时蔬菜价格快速飙涨是本月食品价格攀升的主因。

蔬菜方面,过去一周华北强降雨,西南发洪涝,华东多台风,导致蔬菜受灾,且易腐难储,运输也受到了一定障碍。而猪肉方面,一方面因为气候灾害生猪的存栏养殖和运输依然受到阻碍,另一方面中秋国庆双节临近,需求回升,养殖户抱有涨价预期,出栏积极程度有限。8月21日中央投放1万吨储备冻猪肉,或有助于稳定猪价后市。

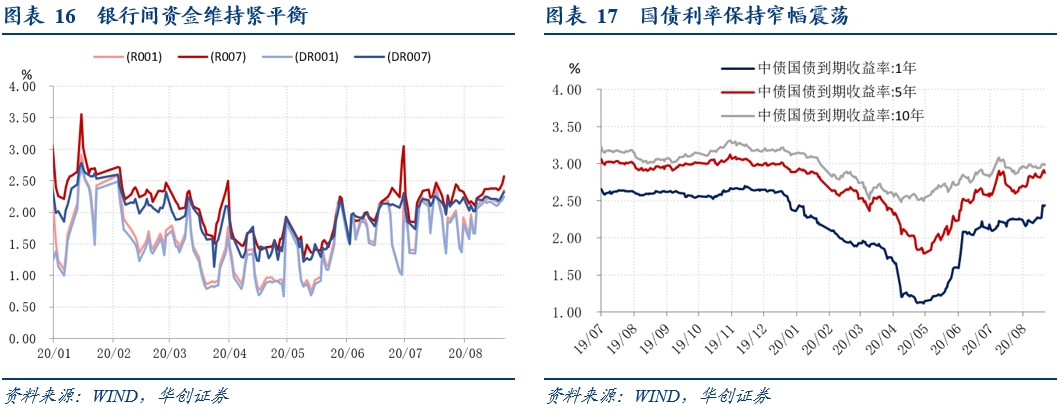

(四)资金:资金异常紧张,利率快速调整

本周五,DR007收于2.3231%,DR001收于2.2521%,环比分别上行11.33bps、8.56bps。1年期、5年期、10年期国债收益率分别报2.4336%、2.8754%、2.9823%,较上周五分别变化+15.92bps、+5.45bps、+4.54bps。

本周央行增加公开市场操作净投放,共计投放流动性6100亿元。但考虑到8月以来利率债的超量供给(净融资约1.1万亿),银行间流动性仍然极度紧张,DR007抬升逾10bp至2.3%以上。资金面紧张同时给债市带来扰动,尤其是短端1年期国债利率受影响较大,一周快速上行近16bp。但在此之外,本周经济基本面变化不大,西南地区洪涝灾害相较6-7月对基建和生产的影响相对较小。另外,8月20日,住房城乡建设部、人民银行在北京召开重点房地产企业座谈会,研究进一步落实房地产长效机制。会议指出,为进一步落实房地产长效机制,实施好房地产金融审慎管理制度,增强房地产企业融资的市场化、规则化和透明度,人民银行、住房城乡建设部会同相关部门形成了重点房地产企业资金监测和融资管理规则。

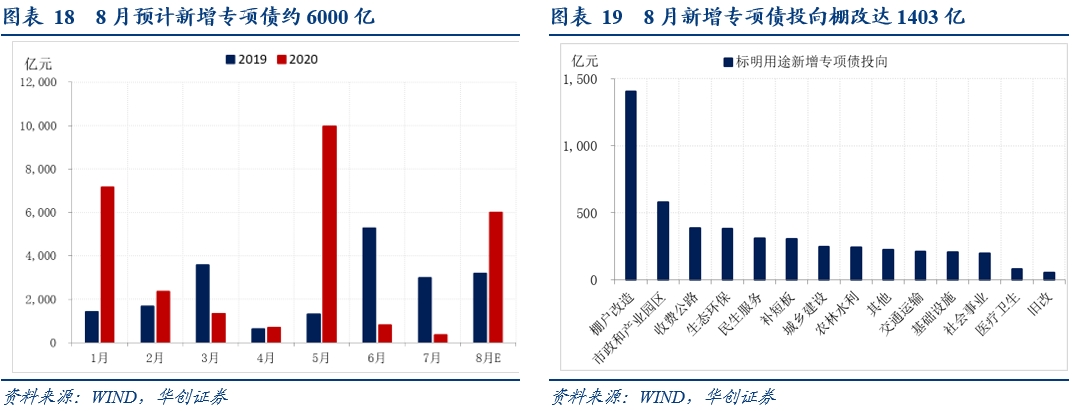

(五)地方债:8月专项债新增近6000亿,四分之一投向棚改

截至8月21日,8月预告新增发行(发行起始日最晚为8月28日)和已新增发行专项债合计已达5646亿。年内共新增发行地方债34584亿,完成全年发行计划(47300亿)的73.1%。其中,一般债发行8150亿,完成全年计划(9800亿)的83.2%,专项债发行26434亿,完成全年计划(37500亿)的70.5%。本周专项债新增发行853亿,其中367亿为棚改专项债,再融资发行92亿。下周专项债预告新增发行1874亿,其中235亿为棚改专项债。下周专项债再融资预告发行160亿。8月预告新增与已新增的5646亿专项债中,棚改专项债达1403亿,占比25%。本周一般债新增发行886亿,再融资发行257亿。下周一般债预告新增发行241亿,再融资预告发行595亿。

(六)CRB工业指数增速回正,集装箱运价指数呈上行趋势

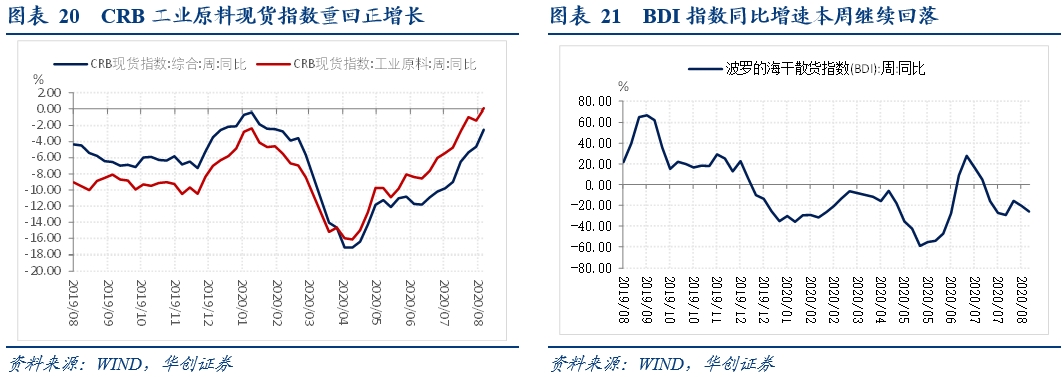

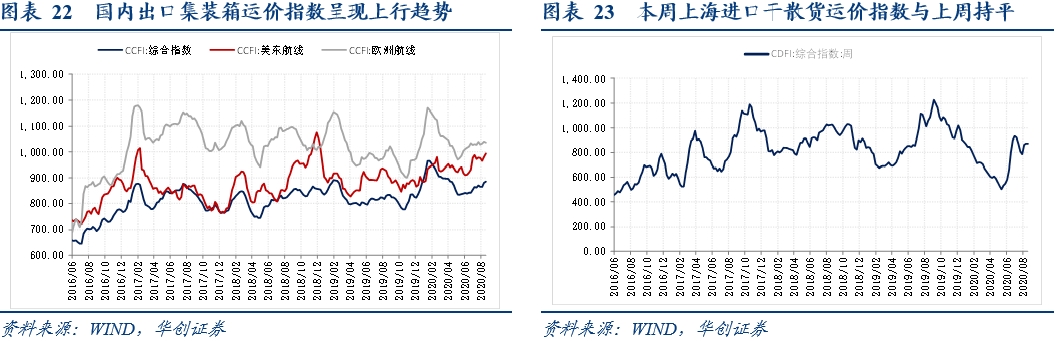

本周CRB现货指数同比-2.52%,增速继续回升,工业原料价格指数同比+0.06%,为2018年8月以来首次回正;BDI指数同比-25.99%,本周增速继续回落;国内出口集装箱运价指数近期呈现上行趋势,对应国内出口持续改善,本周上海进口干散货运价指数与上周持平。

根据中港协预测,下半年中国集装箱业务将持续温和复苏。同时,目前海外港口货物吞吐量也在显著回升,美国两大重要港口长滩港与洛杉矶港7月吞吐量分别均录得历史高值,其中长滩港7月吞吐量同比+21%,进口量+20.3%,出口量同比+24%,补充前期运力不足以及美国国内零售商补库存或是推动吞吐量大增的主要原因。

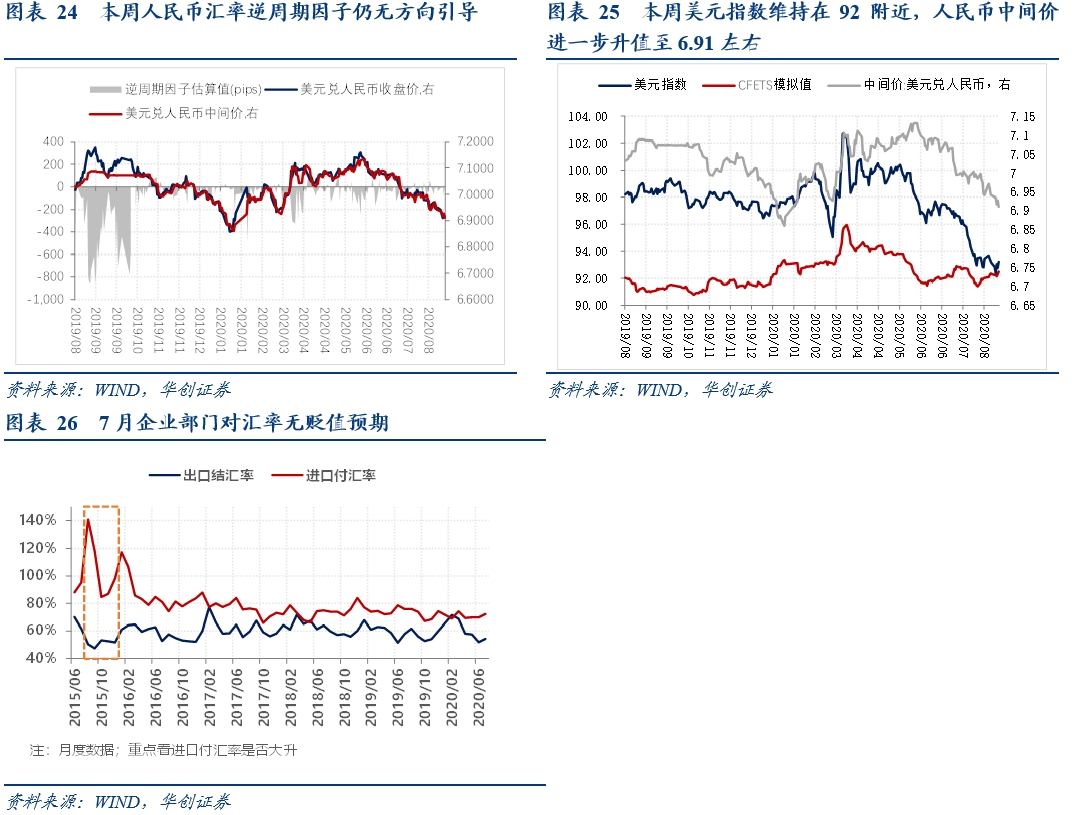

(七)汇率:人民币汇率走高,美元指数维持低位

美元指数方面,本周美元继续延续弱势,维持在92附近波动。本周公布的7月美联储议息会议纪要低于市场预期,美联储对进一步宽松、推出平均通胀目标等措施的立场不如此前预期的迫切,考虑到近期欧洲疫情反弹较快,美联储货币政策边际也无继续宽松,美元下行趋势或将出现反转。人民币汇率方面,本周人民币汇率继续走高,中间价达到7.91附近。本周外管局发布7月外汇收支数据,而从企业出口结汇率与进口付汇率数据来看,7月在汇率整体走强的背景下企业部门并无汇率贬值预期。

具体内容详见华创证券研究所8月23日发布的报告《【华创宏观】从三大对冲理解当下宏观经济——每周经济观察第34期》。

华创宏观重点报告合集

【扩内需系列】

新基建一本通:建什么?建多少?谁出钱?谁受益?——扩内需系列一

特殊战疫时期,特别国债扛鼎?——扩内需系列二

扩内需系列三:基建投资的四个维度的跟踪

扩内需系列四:夜空中哪些星最亮?——4月经济数据点评

扩内需系列五:稳增长下,“旧改”的变与不变

扩内需系列六:今年的财政如何打算的

【疫世界资产观系列】

美股美债怎么看?——疫世界资产观系列一

“杀敌一千自损八百”的沙、俄油价战?——疫世界资产观系列二

看不见的恐惧——美联储3.15超级组合拳后的六点思考?——疫世界资产观系列三

当下海外问题的交流看法——疫世界资产观系列四

当前中资美元债投资ABC——疫世界资产观系列五

美国货币基金抛售潮会带垮美票据市场吗?——疫世界资产观系列六

黄金只待通胀发令枪——疫世界资产观系列七

全球主要国家的银行业尾部风险有多大?——疫世界资产观系列八

拨备覆盖率下调意味着什么?——疫世界资产观系列九

美联储会进行YCC吗?——疫世界资产观系列十

【战“疫”系列】

经济有近忧,金融无大险,冷春过后自然暖——基于疫情影响的三大评估与两大展望&战疫系列一

股市异常波动与降息的六大看法——战疫系列二

外资机构如何评估疫情的影响?——战疫系列三

怎么看西贝之忧?——从四大行业的现金刚性支出看疫情的冲击&战疫系列四

什么是复工的“马蹄钉”?——从口罩的估算讲起&战疫系列五

经济影响再评估——战疫系列六

还有多少人需要赶路?——战疫系列七

对抗疫情要花多少钱?——基于财政视角&战疫系列八

战“疫”政策三阶段梳理及复工跟踪——战疫系列九

复工的三个概念辨析——战疫系列十

战“疫”费钱,财政的出路在哪里?——战疫系列十一

经济政策从“暂停”进入“小跑追赶”——疫情防控和经济工作部署会议点评&战疫系列十二

掉进黑天鹅湖的CPI——战疫系列十三

地产如何带着镣铐跳舞?——战疫系列十四

美国疫情的不同声音——战疫系列十五

“人”是最重要的——“稳就业”的四点看法&战疫系列十六

【数论经济系列】

M1拆分框架:一个连接经济与市场的核心指标--数论经济系列一

贸易战下的中美CPI:短长期和分项影响全拆解--数论经济系列二

汇率升贬之外的思考与指标应用--数论经济系列三

步随溪水觅溪源--制造业投资预测框架&数论经济系列四

功夫在降息之外:美联储政策框架的十字路口--数论经济系列五

于细微处见知著:五大视角全面回顾中美贸易摩擦--数论经济系列六

美国经济全景--“双时钟”视角兼论美国经济领先指数构建&数论经济系列七

降息概率何时还会再背离?--详解FedWatch和WIRP计算方法&数论经济系列八

酒饮微醺,过犹不及--论地产不可承受之重&数论经济系列九

越来越近的欧元反弹——再论欧美经济不一样的“差”&数论经济系列十

【展望·2020】

经济有近忧,金融无大险,冷春过后自然暖——基于疫情的三大评估与两大展望

关注地方政府工作报告中的7个重要数据

中央之“念”,部委如何“回响”?——30部委2020年工作部署梳理

明年1季度还会“开门红”吗?

踏边识界,持盾击矛——2020年策略报告

【大类资产配置框架系列】

从三因素框架看美债利率--大类资产配置系列一长缨缚苍龙--中资美元债年度报告和大类资产配置系列二

2019年外资行一致预期是什么?--大类资产配置框架系列之三

3万亿外资青睐何处--大类资产配置系列之四

2019年油价:“油”问必答?--大类资产配置框架系列之五

“金”非昔比--大类资产配置框架系列之六

【思想汇系列】

特别的时候,特别的国债--思想汇·第七期

稳增长中“消失”的国开行--思想汇·第六期

国企去杠杆的三问三猜--第五期

宏观调控从大写意到工笔画--第四期&2018中央经济工作会议解读--第四期

全球债务的椅子游戏--第三期

全球之锚:美国利率曲线的诅咒--第二期

或许存在的六个预期差--第一期

【思想碎片系列】

关于贫富差距和个税调整的胡思乱想--系列九

券商股东面临大洗牌?--系列八

汇率的经验和政策工具都有什么?--系列七

汇率破7概率极低--系列六

历史不会简单重演--系列五

【中美贸易摩擦系列】

协议签署后的后续安排有哪些?

贸易摩擦缓和十问十答

第二轮反制措施姗姗来迟,中国企业可以从哪些国家进口?

特朗普第二轮关税威胁,哪些行业首当其冲?

除了出口,关税战潜在影响是重构全球产业链布局

中美贸易谈判,美国“要价”是什么?

一文读懂美国赴华贸易谈判团队

美国顶尖智库眼中的中美贸易争端

中美贸易摩擦将走向何方?

中美贸易博弈将如何映射国内政策?

美国精英阶层如何看待中美关系--华创宏观高端午餐会纪要

华创证券钓鱼台会议第10期:中美关系展望

【汇率一本通系列】

调整汇率风险准备金率的表意与深意--系列一

人民币汇率的近忧与远虑--系列二

土耳其货币暴跌对中国的“兜圈式”影响

【高频观察·每周经济观察】

系好安全带,二季度海外需求或俯冲加速——每周经济观察第13期

【高频观察·中资美元债周报】

海外避险情绪发酵,投资级趁势上涨--中资美元债周报20200223

外债登记管理新规落地,高收益市场收复失地--中资美元债周报20200216

一级发行平淡 二级高收益上涨--中资美元债周报20200209

避险情绪再起,投资级上涨,高收益折戟--中资美元债周报20200202

一级发行延续活跃,二级高收益维持上涨--中资美元债周报20200119

一级房地产发行开闸,二级高收益涨势延续--中资美元债周报20200112

中资美元债迎“开门红” 高收益领涨市场--中资美元债周报20200105

圣诞节平稳收官,一二级市场平淡--中资美元债周报20191229

【高频观察·全球央行双周志】

全球不确定性提高后,各国经济会何去何从?--全球央行双周志第20期

国际机构如何评估全球经济增长?--第19期全球迎来人口老龄化挑战--第18期2019年央行对风险事件和财政政策如何评估?--第17期

2019年美欧日货币政策怎么走?影响如何?--第16期金融危机的反思:我们离下一轮危机还有多远?--第15期

贸易摩擦对全球影响几何?--第14期

低通胀与攀升的全球债务:只是一个巧合?--第13期

为什么本轮紧缩周期对金融条件的影响弱化?--第12期

如何理解美国经济向好但收益率曲线平坦化?--第11期

【高频观察·中国信贷官调查】

2018年信贷利率将加速上行--2018年1季度

中西部城商行隐现资产荒--2018年2季度

信贷需求趋降,利率上行减速--2018年3季度

银行投贷节奏前倾,资产荒预期浓厚--2019年1季度

“资产荒”从总量走向结构--2019年2季度

“资产荒”边际缓解,四季度信贷向好--2019年4季度

法律声明

华创证券研究所定位为面向专业投资者的研究团队,本资料仅适用于经认可的专业投资者,仅供在新媒体背景下研究观点的及时交流。华创证券不因任何订阅本资料的行为而将订阅人视为公司的客户。普通投资者若使用本资料,有可能因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。

本资料来自华创证券研究所已经发布的研究报告,若对报告的摘编产生歧义,应以报告发布当日的完整内容为准。须注意的是,本资料仅代表报告发布当日的判断,相关的分析意见及推测可能会根据华创证券研究所后续发布的研究报告在不发出通知的情形下做出更改。华创证券的其他业务部门或附属机构可能独立做出与本资料的意见或建议不一致的投资决策。本资料所指的证券或金融工具的价格、价值及收入可涨可跌,以往的表现不应作为日后表现的显示及担保。本资料仅供订阅人参考之用,不是或不应被视为出售、购买或认购证券或其它金融工具的要约或要约邀请。订阅人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。华创证券不对使用本资料涉及的信息所产生的任何直接或间接损失或与此有关的其他损失承担任何责任。

本资料所载的证券市场研究信息通常基于特定的假设条件,提供中长期的价值判断,或者依据“相对指数表现”给出投资建议,并不涉及对具体证券或金融工具在具体价位、具体时点、具体市场表现的判断,因此不能够等同于带有针对性的、指导具体投资的操作意见。普通个人投资者如需使用本资料,须寻求专业投资顾问的指导及相关的后续解读服务。若因不当使用相关信息而造成任何直接或间接损失,华创证券对此不承担任何形式的责任。

未经华创证券事先书面授权,任何机构或个人不得以任何方式修改、发送或者复制本资料的内容。华创证券未曾对任何网络、平面媒体做出过允许转载的日常授权。除经华创证券认可的媒体约稿等情况外,其他一切转载行为均属违法。如因侵权行为给华创证券造成任何直接或间接的损失,华创证券保留追究相关法律责任的权利。

订阅人若有任何疑问,或欲获得完整报告内容,敬请联系华创证券的机构销售部门,或者发送邮件至jiedu@hcyjs.com。

(作者:张瑜 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。