周末四只科创50ETF同时获批发行的消息,点燃了市场对于参与科创板的热情,尤其是对于还不具备开通科创板资格的投资者来说,通过被动化指数投资方式投资科创板,显然更加省心省力。不过,司令最近收到留言最多的,反而是来询问创业板还有投资机会吗?今天就来和大家一起聊聊。

的确,曾经的成长风格“宠儿”创业板指数,自从今年7月13日创出2896.31点近五年来的新高以后,如果以昨日(9月14日)收盘2572.60点进行计算,两个月时间下跌超过11%,而同期沪深300下跌只有4.65%,显然创业板指下跌得更多。那么,科创50ETF推出后,创业板(尤其是创业板ETF)还有投资价值吗?

答案显然是肯定的,且听司令一一分解。

估值剪刀差不断缩小

Wind数据显示,截止今年7月13日,沪深300市盈率(TTM)为14.63倍,创业板指市盈率(TTM)为79.68倍,比值为1:5.45;截止9月14日,沪深300市盈率(TTM)为14.75倍,创业板指市盈率(TTM)为62.80倍,比值为1:4.26,估值剪刀差正在不断缩小。如果同科创50指数相比,后者7月13日市盈率(TTM)为101.29倍,9月14日市盈率(TTM)为74.89倍,显然创业板指数市盈率更加便宜。

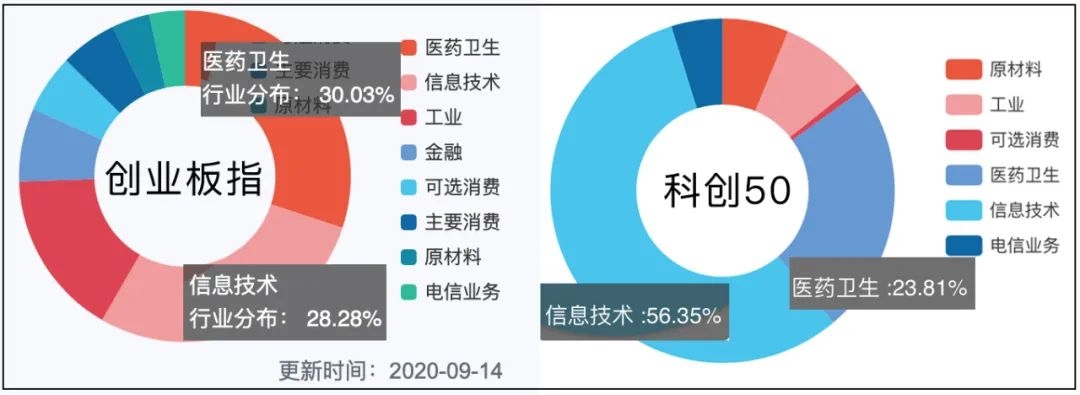

三大赛道配置更加均衡

尽管短线市场走势比较震荡,但是从长期投资机会来看,科技、消费、医药三大行业仍然是市场主赛道,能够均衡布局三大赛道的指数宽基显然更加省心省力。从创业板指数最新的行业分布来看,医药卫生和信息技术行业“势均力敌”,分别占比30.03%和28.28%,可选消费和必需消费合计占比11.19%(数据来源:中证指数官网)。而从科创50指数最新的行业分布来看,信息技术行业“绝对领先”,占比高达56.35%;其次是医药卫生行业,占比23.81%。可选消费占比0.72%,必需消费占比为0%(数据来源:国证指数官网)。可见,创业板指比科创50更加均衡布局三大主流赛道品种。

权重股市值规模占优

创业板指数目前总市值约为9.5万亿元,前十大权重股依次是宁德时代、迈瑞医疗、东方财富、温氏股份、沃森生物、爱尔眼科、亿纬锂能、智飞生物、泰格医药、康泰生物,合计占比37.67%;而科创50指数目前总市值约为1.1万亿,前十大权重股依次是金山办公、南微医学、中微公司、传音控股、中国通号、澜起科技、柏楚电子、泽璟制药、安恒信息、海尔生物,合计占比47.58%。大部分科创50成分股总市值在100亿左右,而即使权重排名第10的康泰生物总市值目前也超过千亿。显然,创业板指数市值规模更加占优,资金容量更大。

注册制不断“去伪存精”

不少投资者担心创业板实施注册制后,新股上市速度明显加快,退市制度是否跟得上?9月13日晚,3只创业板股票天龙光电、东方网力、乐凯新材同时公告被实施其他风险警示,从今天起(9月15日)大家已经看到股票名字前面加了“ST”字样,这三只股票也是创业板历史上首批被ST个股。ST意味着什么?意味着如果业绩持续出现亏损或有其它重大经营风险,就会被强制退市。可见,创业板注册制实施有利于“去伪存精”,个股质量将不断提高,而创业板指数成分股的质地也会不断被优化。

总的来看,创业板指数同样聚焦于新兴产业和高新技术企业,指数兼具成长性和价值投资功能。成分股“创新”程度较高,对科技要求较高和研发制造业显著超配,成分股上市公司的盈利能力也正在不断加强。更为重要的是,对于科技、消费、医药三大主流赛道配置更为均衡,且指数贝塔弹性较高。所以,即使科创50ETF推出后,创业板中长期看仍然具备不错的配置价值。

(作者:养基司令 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。