—●●●●—

投资要点

—●●●●—

一、港股、美股市场监测

1、港股市场综述(注:本周指的是20200914-20200918)

股指表现。本周除恒生指数(跌0.2%)外,其余港股重要指数均上涨,恒生中型股(涨4.4%)、恒生小型股(涨3.6%)和恒生科技(涨2.7%)领涨,其余指数中,恒生综指涨1.2%,恒生国指涨0.5%。行业上,恒生原材料业、恒生非必需性消费业和恒生工业领涨,恒生电讯业、恒生综合业和恒生金融业领跌。

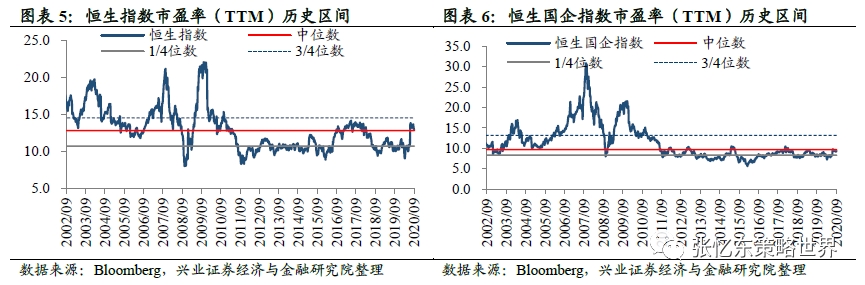

估值水平。截至9月18日,恒指预测PE(彭博一致预期)为12.8倍,处于2005年7月以来的中位数和3/4分位数之间;恒生国指预测PE为9.5倍,处于2005年7月以来的1/4分位数和中位数之间。恒生指数PE(TTM)为12.9倍,处于2002年以来的中位数和3/4分位数之间;恒生国指PE(TTM)为9.3倍,处于2002年以来的1/4分位数和中位数之间。

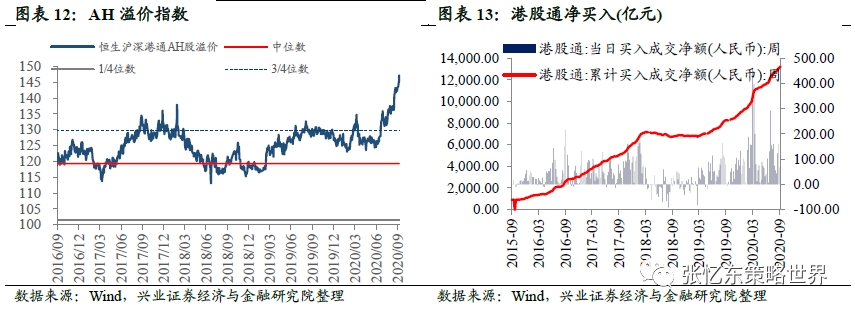

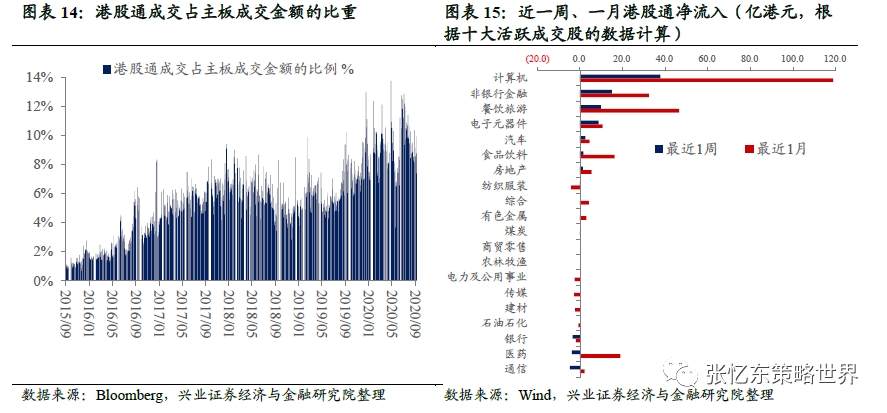

资金流动:本周港股通资金净流入119亿人民币,南向资金主要流向计算计、非银行金融和计餐饮旅游,流出通信、医药和银行。据彭博口径,本周主要投资于香港的股票型ETF中,资产总值前十大ETF净流出资金0.8亿美元。截至本周五,AH溢价指数为147.2,高于上周的143.4,处于近四年以来的高位水平。

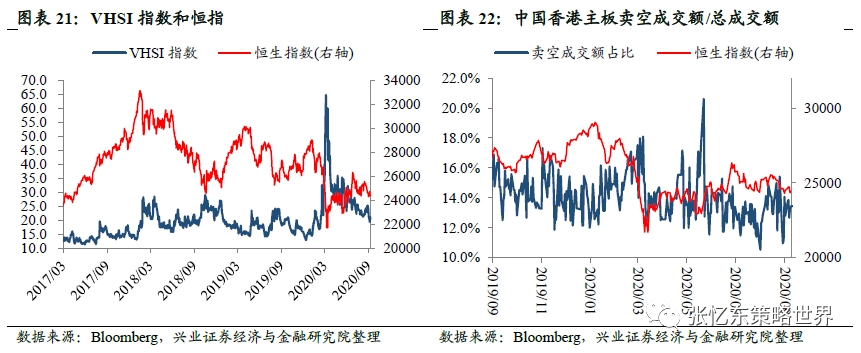

投资者情绪:截至9月18日,恒生波指为20.4,处于2012年以来的66%分位数水平;主板周平均卖空成交比为13.3%,高于上周的12.3%。

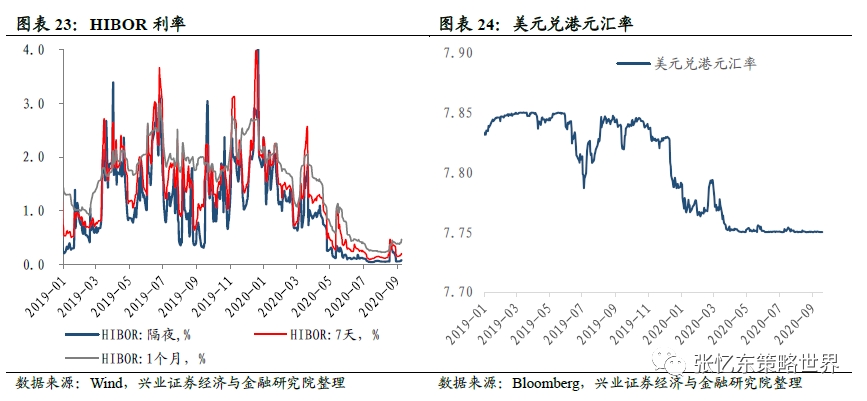

货币市场利率:截至9月18日,相较于上周五,本周HIBOR隔夜利率上升3bp至0.08%,7天利率上升5bp至0.20%,1个月利率上升7bp至0.47%。

汇率市场。截至9月18日,美元兑港元汇率为7.7501。彭博巴克莱中资美元债各等级回报指数:本周彭博巴克莱中资美元债回报指数涨0.01%至206.5;投资级回报指数跌0.16%至185.9;高收益回报指数涨0.43%至255.4。

2、美股市场综述(注:本周指的是20200914-20200918)

股指表现。本周中概股指数(涨2.7%)和罗素小盘指数(涨2.6%)领涨,标普500(跌0.6%)、纳斯达克指数(跌0.6%)和罗素大盘指数(跌0.2%)领跌。行业上,仅能源和工业上涨,信息技术、非核心消费品和电信服务领跌。

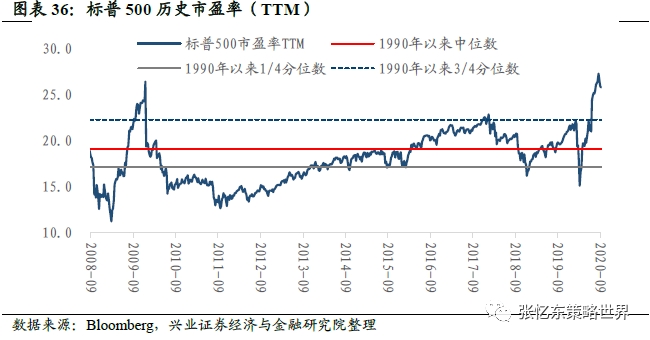

估值水平。截至9月18日,标普500预测市盈率为25.3倍,低于上周五的25.5倍,高于1990年以来的3/4分位数。

资金流动。截至9月17日,聪明钱指数由上周的14960点下降至14735点。

投资者情绪。1)美股个股看涨/看跌期权成交量比例5日移动平均为1.9,位于近五年以来的92%分位数水平;2)VIX指数:截至本周五,VIX指数从上周五的26.9降至25.8,处于2014年7月以来的91%分位数水平。

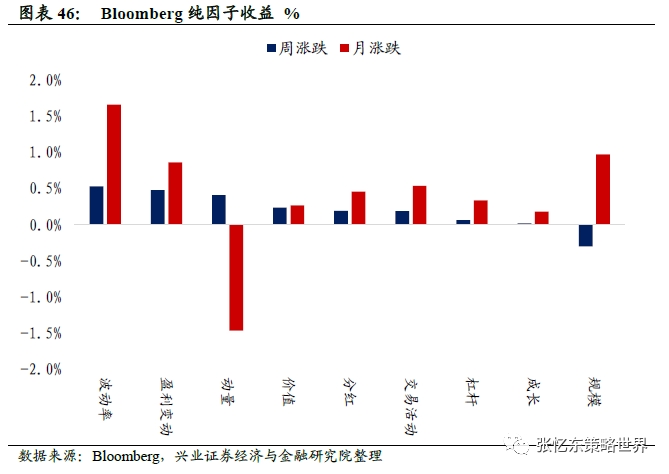

纯因子收益:本周,仅规模因子下跌,波动率、盈利变动和动量因子领涨。近一月,规模和盈利变动因子占优,价值和动量因子跑输。

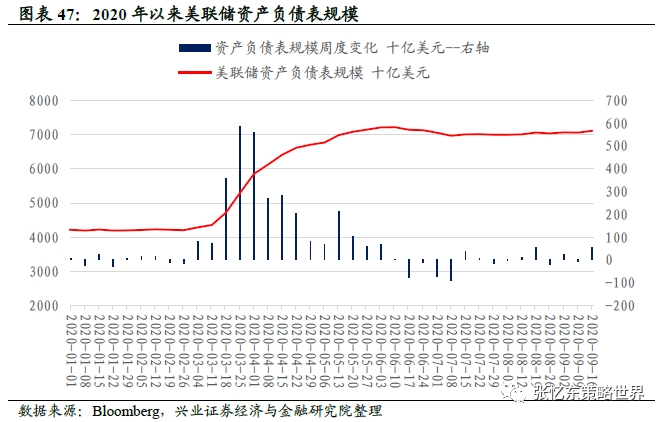

流动性:截至9月16日,美联储资产负债表规模达7.11万亿美元。9月9日至9月16日期间,规模增加了539.4亿美元,此前一周减少63亿美元。LIBOR-OIS利差为0.15%。

二、全球资产市场表现(美元计价)

跨资产:原油>农产品>股票>工业金属>黄金>债券;股票市场:本周中国内地(上证综指)、印度尼西亚和韩国领涨。近期欧洲疫情出现严重反弹,波兰、意大利和法国等欧洲国家股市领跌;债券市场:本周,海外主要发达国家/地区中仅有英国和美国的10年期国债收益率上升,美国10年期国债收益率上升3bp;大宗商品:原油表现优于农产品、工业金属和黄金。本周布伦特原油价格上涨8.3%,黄金价格上涨0.5%;汇率:本周美元指数下跌0.44%。

三、信用利差及CDS利差数据跟踪。

风险提示:全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险

—●●●●—

报告正文

—●●●●—

一、港股、美股市场监测

1、港股市场监测(注:本周指的是20200914-20200918)

1.1、港股市场表现概览

股指表现。本周除恒生指数(跌0.2%)外,其余港股重要指数均上涨,恒生中型股(涨4.4%)、恒生小型股(涨3.6%)和恒生科技(涨2.7%)领涨,其余指数中,恒生综指涨1.2%,恒生国指涨0.5%,恒生大型股涨0.3%。行业上,恒生原材料业(涨7.2%)、恒生非必需性消费业(涨4.1%)和恒生工业(涨4.1%)领涨,恒生电讯业(跌1.2%)、恒生综合业(跌0.4%)和恒生金融业(跌0.3%)领跌。

1.2、港股盈利趋势与估值

估值水平和盈利增速:

截至9月18日,恒指预测PE(彭博一致预期)为12.8倍,处于2005年7月以来的中位数和3/4分位数之间;恒生国指预测PE为9.5倍,处于2005年7月以来的1/4分位数和中位数之间。

恒生指数当前PE(TTM)为12.9倍,处于2002年以来的中位数和3/4分位数之间;恒生国指PE(TTM)为9.3倍,处于2002年以来的1/4分位数和中位数之间。

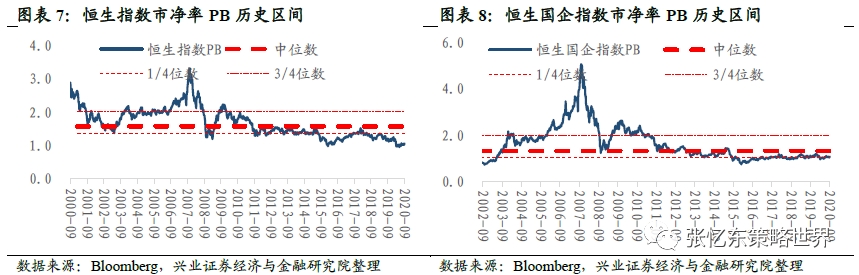

恒生指数当前市净率水平为1.1倍,低于2002年以来的1/4分位数;恒生国指市净率为1.1倍,处于2002年以来的1/4分位数和中位数之间。

截至9月18日,恒生指数2020年EPS预测增速为-21.8%。

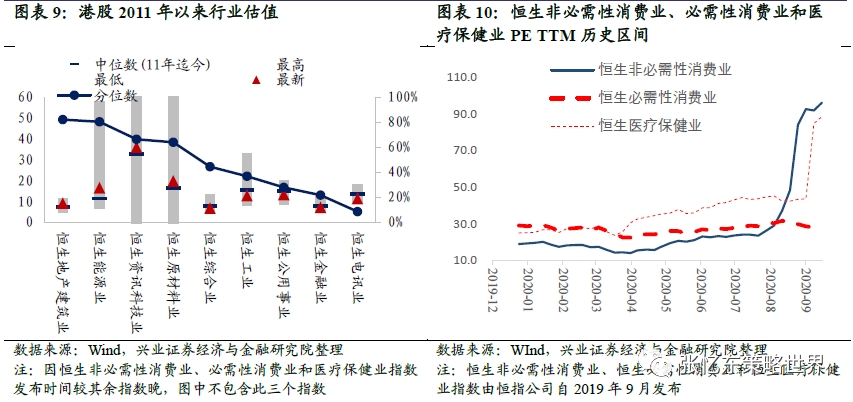

截至9月18日,从PE(TTM)的角度,行业估值分位数特征如下:

地产建筑业(82%)、能源业(80%)、资讯科技业(66%)、原材料业(64%)、综合业(44%)、工业(37%)、公用事业(28%)、金融业(22%)、电讯业(8%)(注:行业括号内百分比数值为2011年以来行业当前最新市盈率所在分位数)

恒生医疗保健业(88.6倍)、恒生必需性消费业(28.2倍)、恒生非必需性消费业(96.3倍)

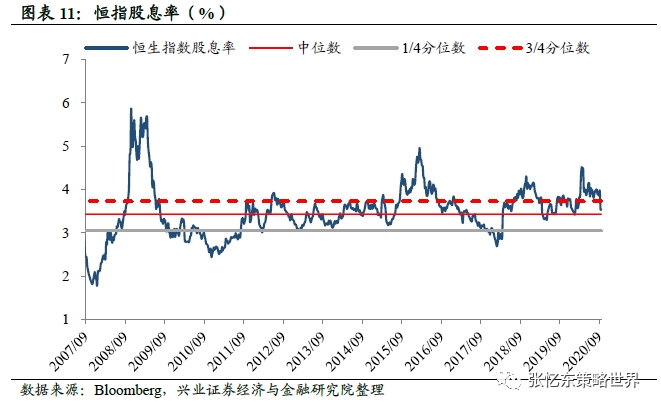

当前恒生指数的股息率为3.54%,高于上周的3.53%,处于2006年9月以来的中位数和3/4分位数之间。

1.3、资金流动

港股通资金净流入。本周港股通资金净流入119亿人民币,自开通以来累计买入成交净额达13243亿人民币。从十大活跃成交股的数据来看,南向资金主要流入计算机、非银行金融和餐饮旅游,流出通信、医药和银行。

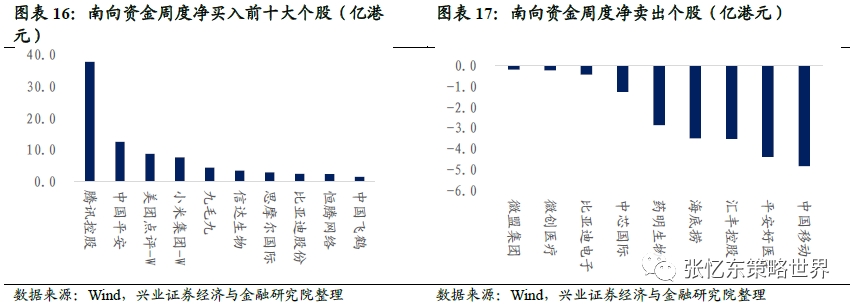

南向资金周度净买入前十大个股为腾讯控股、中国平安、美团点评-W、小米集团-W、九毛九、信达生物、思摩尔国际、比亚迪股份、恒腾网络、中国飞鹤;净卖出个股为微盟集团、微创医疗、比亚迪电子、中芯国际、药明生物、海底捞、汇丰控股、平安好医生、中国移动。

本周港股通成交占主板成交金额的比重为7.9%,低于上周的8.9%。截至9月18日,AH溢价指数为147.2,高于上周的143.4,高于2005年以来的3/4分位数,处于近四年以来的高位水平。

根据彭博口径统计,本周主要投资于香港的股票型ETF基金中,基金资产总值前十大ETF净流出资金0.8亿美元。

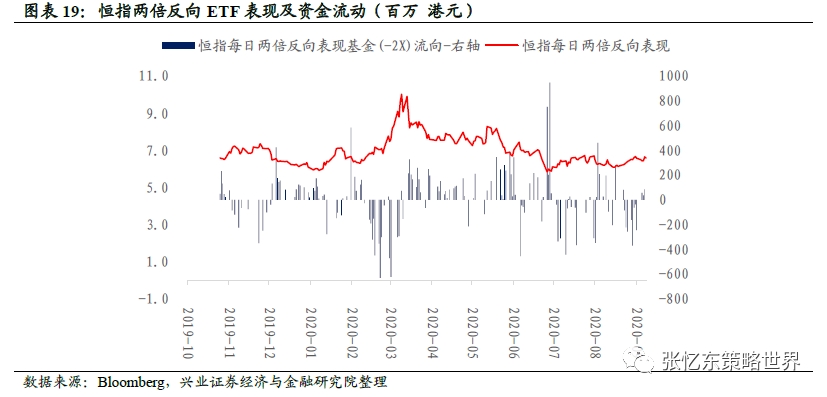

截至9月18日,本周恒指两倍反向ETF净流入资金1.77亿港元。

(注:FI二南方恒指基金,即恒指两倍反向ETF,提供恒生指数单日表现的相反的2倍回报,例如恒指一日跌1%,该两倍反向ETF便实现2%的升幅,反之亦然。)

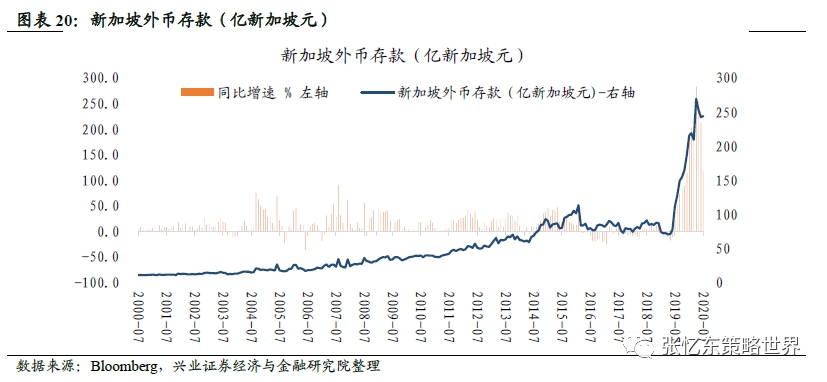

2020年7月,新加坡外币存款达244.3亿新加坡元,同比增速达118.5%。

1.4、港股投资者情绪

投资者情绪。截至9月18日,恒生波指为20.4,低于上周五的21.4,处于2012年以来的66%分位数水平;主板周平均卖空成交比为13.3%,高于上周的12.3%。

1.5、中国香港市场利率汇率跟踪

货币市场利率。截至9月18日,相较于上周五,本周HIBOR隔夜利率上升3bp至0.08%,7天利率上升5bp至0.20%,1个月利率上升7bp至0.47%。

汇率市场,截至9月18日,美元兑港元汇率为7.7501;USDCNH即期汇率为6.7792,12个月人民币NDF为6.9110。USDCNH一年期风险逆转指数为4.09,高于上周五的3.91,处于2011年以来的72.4%分位数水平。

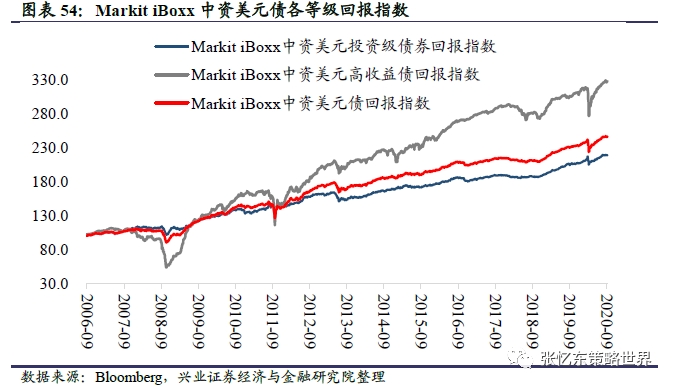

1.6、中资美元债数据跟踪

截至9月18日,相较于上周五,

彭博巴克莱中资美元债回报指数涨0.01%至206.5;投资级回报指数跌0.16%至185.9;高收益回报指数涨0.43%至255.4。

Markit iBoxx非金融企业中资美元债回报指数跌0.17%至222.7;投资级回报指数跌0.22%至216.9;高收益回报指数涨0.33%至237.1。

Markit iBoxx金融企业中资美元债回报指数涨0.13%至309.0;投资级回报指数跌0.03%至230.4;高收益回报指数涨0.33%至383.7。

Markit iBoxx房地产企业中资美元债回报指数涨0.35%至352.2;投资级回报指数涨0.18%至243.8;高收益回报指数涨0.41%至389.1。

2、美股市场监测(注:本周指的是20200914-20200918)

2.1、美股市场表现概览

股指表现。本周中概股指数(涨2.7%)和罗素小盘指数(涨2.6%)领涨,标普500(跌0.6%)、纳斯达克指数(跌0.6%)和罗素大盘指数(跌0.2%)领跌。行业上,仅能源(涨2.3%)和工业(涨0.2%)上涨,信息技术(跌3.1%)、非核心消费品(跌3.0%)和电信服务(跌2.4%)领跌。

2.2、美股盈利趋势与估值

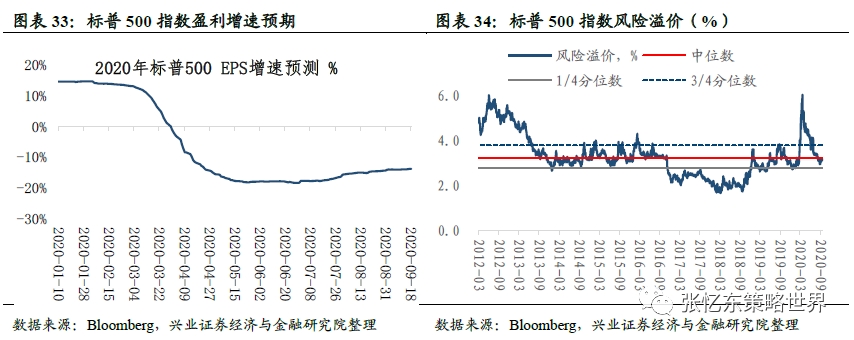

风险溢价水平和盈利预期。截至9月18日,标普500指数2020年预期EPS增速为-13.9%;本周五,股权风险溢价为3.2%,与上周持平,处于2010年11月以来的中位数附近。(注:股权风险溢价=标普500市盈率倒数-十年期国债收益)。

估值水平。

截至9月18日,标普500预测市盈率为25.3倍,低于上周五的25.5倍,高于1990年以来的3/4分位数。

标普500市盈率(TTM)为25.8倍,低于上周五的26.0倍,高于1990年以来的3/4分位数。

截至9月18日,中概股预测市盈率为49.3倍,高于上周五的48.8倍,高于2015年以来的3/4分位数。

行业估值特征如下:

工业(100%)、非核心消费品(99%)、核心消费品(98%)、原材料(95%)、公用事业(93%)、房地产(91%)、金融(91%)、信息技术(90%)、电信服务(87%)、医疗(52%)。(注:括号内百分比数值为对应行业预测市盈率于1990年以来的分位数)。

截至9月18日,标普500指数股息率为1.81%,十年期美国国债收益为0.69%,标普500指数股息率与十年期美国国债收益率之差为1.2%,高于2010年以来的均值+1倍标准差,处于2010年以来的相对高位水平。

2.3、资金流动

截至9月17日,聪明钱指数由上周收盘的14960点下降至14735点,跌幅为1.3%。

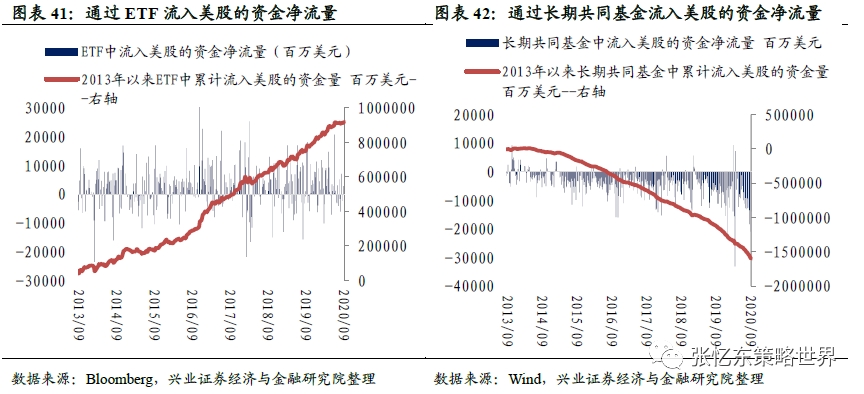

截至9月9日,通过ETF流入美股的周度现金净流量为50.6亿美元,通过长期共同基金流入美股的周度现金净流量为-138.2亿美元。

2.4、美国投资者情绪和债券市场

投资者情绪。

本周五收盘,美股个股看涨/看跌期权成交量比例5日移动平均为1.9,低于上周五的1.6,位于近五年以来的92%分位数水平。

VIX指数处于历史高位水平。截至本周五,VIX指数从上周五的26.9降至25.8,处于2014年7月以来的91%分位数水平。

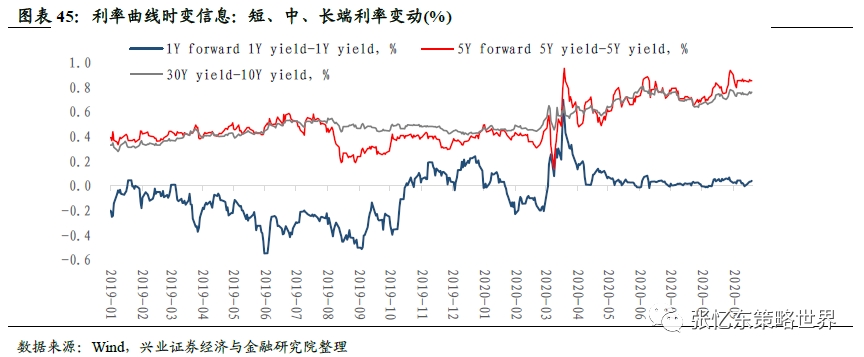

货币政策预期与中长期增长和通胀预期。本周,1Y forward 1Y yield-1Y yield(短期货币政策预期)利差上升4.4bp至0.04%;5Y forward 5Y yield-5Y yield(中期增长和通胀预期)利差下降0.1bp至0.85%;30年-10年国债利差(长期增长和通胀预期)上升1.4bp至0.76%。

(注:短期货币政策预期,即1Y forward 1Y yield-1Y yield,指的是1年后的1年期国债到期收益率与当前时点1年期国债到期收益率的差,反映了短期(1年期)货币政策预期。同理,5Y forward 5Y yield-5Y yield(中期增长和通胀预期)指的是5年后的5年期国债到期收益率与当前时点5年期国债到期收益率之差,反映中期增长和通胀预期。)

2.5、美股纯因子收益

本周,仅规模(跌0.3%)因子下跌,波动率(涨0.5%)、盈利变动(涨0.5%)和动量(涨0.4%)因子领涨。近一月,波动率、规模和盈利变动因子占优,动量因子跑输。

(注:采用罗素3000指数彭博纯因子收益来刻画提纯后的主流风险因子表现,纯因子即每单个因子收益与其余因子收益正交。当因子收益为正,表明因子值越高,暴露该因子风格的股票表现越好。比如若波动率因子收益为正,表明高波动率股票表现优于低波动率股票)。

2.6、美国流动性数据跟踪

截至9月16日,美联储资产负债表规模达7.11万亿美元。9月9日至9月16日期间,规模增加了539.4亿美元,此前一周减少63亿美元。

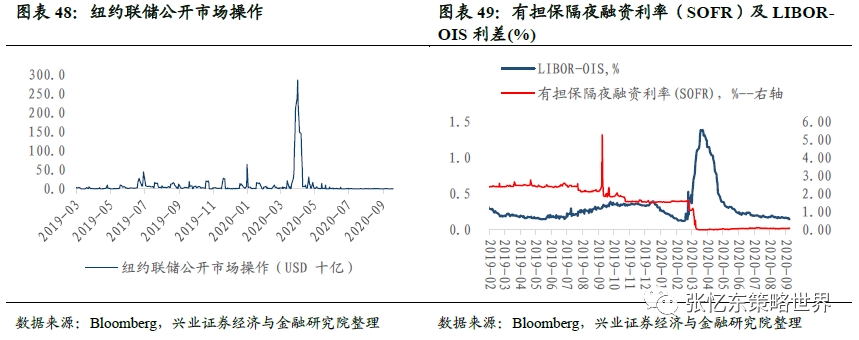

本周,纽约联储隔夜回购资金约0.6亿美元,高于上周的0.1亿美元。

货币市场利率。截至9月17日,有担保隔夜融资利率(SOFR)为0.1%,高于上周五的0.09%;LIBOR-OIS利差为0.15%。

美元流动性数据跟踪。

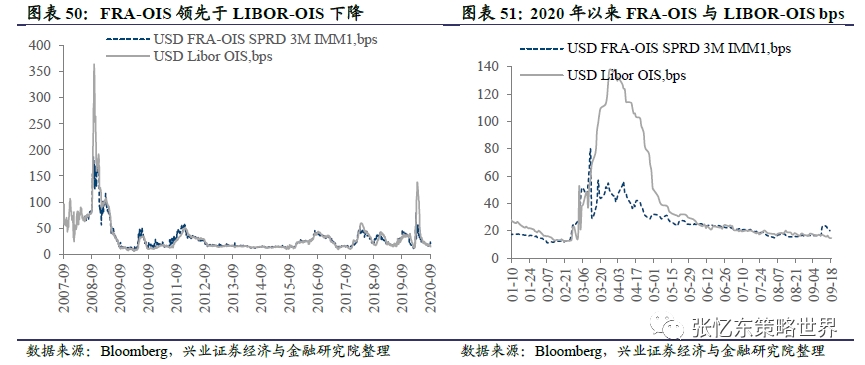

截至9月18日,相较于上周五,FRA-OIS上升3.4bp至20.0bps,LIBOR-OIS下降2.3bp至14.7bps。

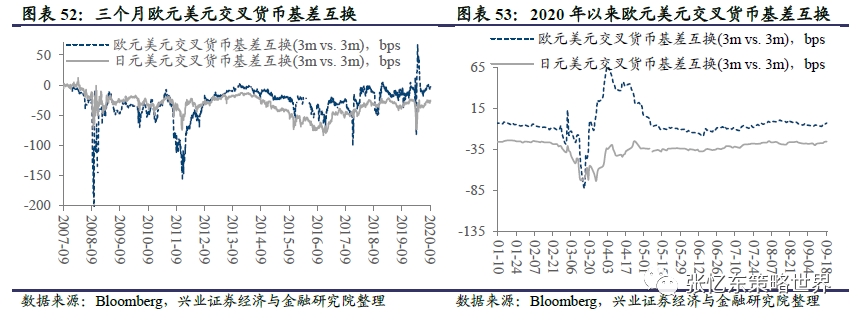

截至9月18日,欧元美元交叉货币互换点差上升2.8bp至-2.8bps。

Markit iBoxx中资美元债各等级回报指数。截至9月18日,相较于上周五,Markit iBoxx中资美元债回报指数涨0.01%至246.3,高收益债回报指数涨0.33%至327.8,投资级债回报指数跌0.12%至218.9。

二、全球资产市场表现

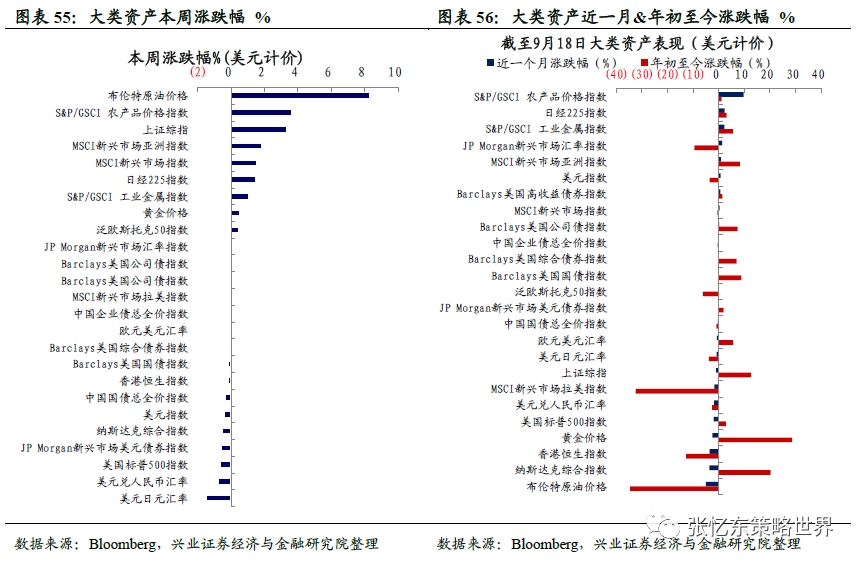

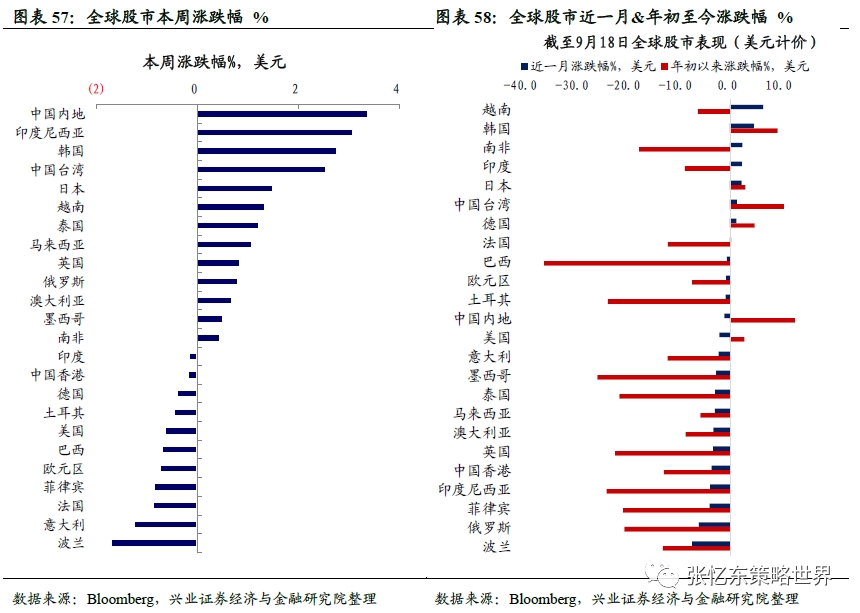

本周全球资产市场表现(美元计价):

1) 跨资产:原油>农产品>股票>工业金属>黄金>债券;

2) 股票市场:本周中国内地(上证综指)(涨3.4%)、印度尼西亚(涨3.1%)和韩国(涨2.8%)领涨,波兰(跌1.7%)、意大利(跌1.3%)和法国(跌0.9%)领跌;

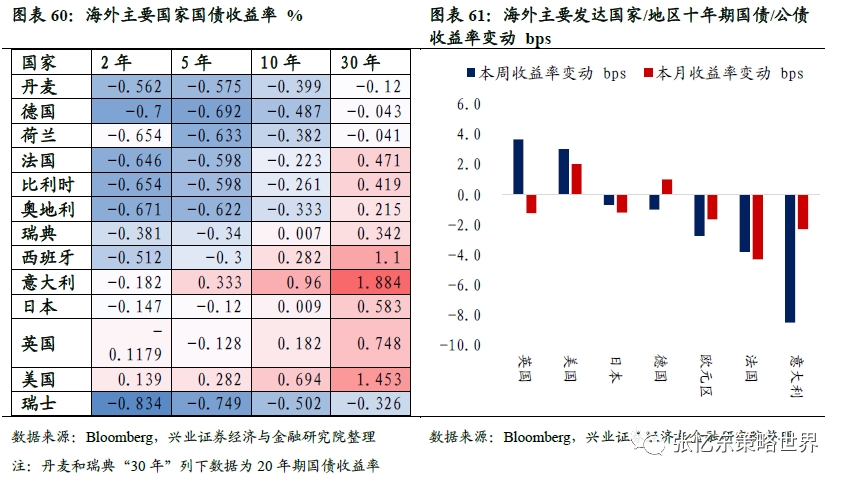

3) 债券市场:本周,海外主要发达国家/地区中,仅英国和美国的10年期国债收益率上升,意大利10年期国债收益率下跌8.5bp,美国10年期国债收益率上升3bp;

4) 大宗商品:原油表现优于农产品、工业金属和黄金。本周布伦特原油价格上涨8.3%,黄金价格上涨0.5%;

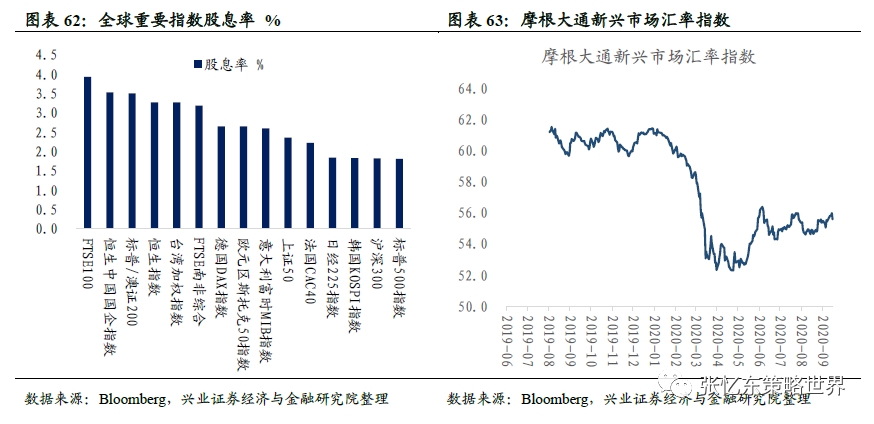

5) 汇率:本周美元指数下跌0.44%,摩根大通新兴市场汇率指数上涨0.12%。美元兑人民币汇率跌0.79%,美元日元汇率跌1.50%,欧元美元汇率跌0.05%。新兴市场国家汇率:墨西哥比索兑美元、南非兰特兑美元汇率上升,俄罗斯卢布兑美元、巴西雷亚尔兑美元、阿根廷比索兑美元、印度卢比兑美元和土耳其里拉兑美元汇率下跌。

三、信用利差及CDS利差数据跟踪

新兴市场信用利差:相较于上周五,本周彭博巴克莱新兴市场主权债信用利差上升6bp至3.8%,彭博巴克莱新兴市场公司债信用利差下降4bp至3.8%,彭博巴克莱新兴市场高收益债信用利差上升11bp至6.6%。

新兴市场国家CDS利差。相较于上周五,本周以来,巴西5年期CDS利差上升0.7bps至204.0bps,印度5年期CDS利差下降0.4bp至78.8bps,土耳其上升20.7bp至529.2bps,墨西哥5年期CDS利差下降0.7bps至120.6bps,南非CDS利差下降9.2bps至281.1bps,俄罗斯CDS利差下降0.4bps至102.5bps。

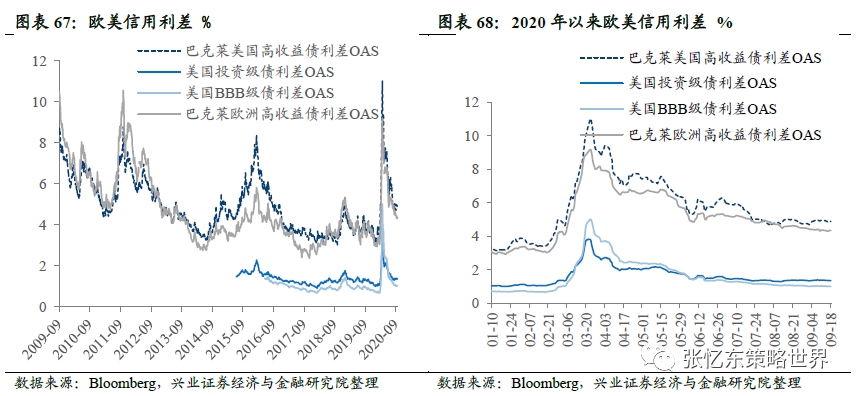

欧美企业债信用利差。截至9月18日,相较于上周收盘,巴克莱美国高收益债利差OAS下降6bp至4.9%,美国投资级债利差OAS下降3bp至1.4%,美国BBB级债利差下降2bp至1.0%,巴克莱欧洲高收益债利差OAS下降3bp至4.4%。

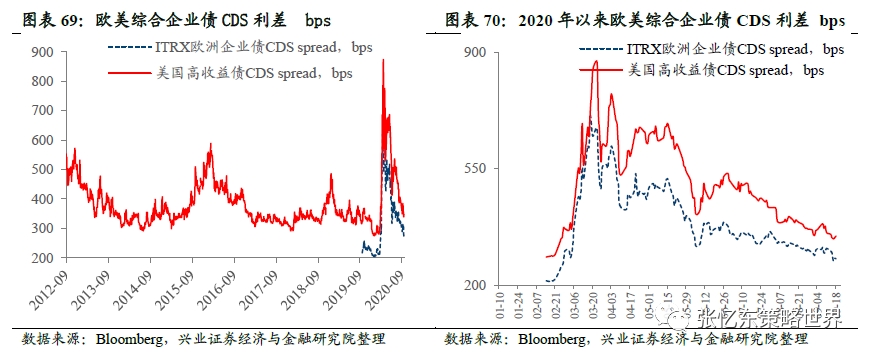

欧美综合企业债CDS利差:相较于上周收盘,欧洲企业债CDS下降30.9bps至279.4bps;美国高收益债CDS下降10.4bps至347.5bps。

瑞信、德意志银行CDS利差:相较于上周五,本周瑞信CDS利差下降3.2bp至48.3bps;德意志银行CDS利差下降47.1bp至251.1bps。

美国投行CDS利差:相较于上周五,摩根大通下降0.5bp至48.1bps,摩根士丹利下降0.2bp至53.9bps,高盛集团为61.9bps,花旗集团上升2bp至59.3bps,美银美林与上周持平为47.7ps。

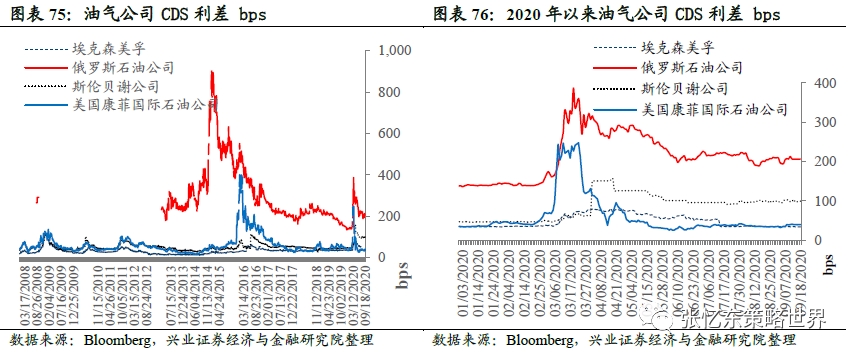

油气公司CDS利差:相较于上周五,埃克森美孚利差下降0.2bp至34.5bps;俄罗斯石油公司CDS与上周持平为206.6bps; 斯伦贝谢公司CDS上升0.9bp至99.5bps; 美国康菲CDS下降0.7bp至40.3bps。

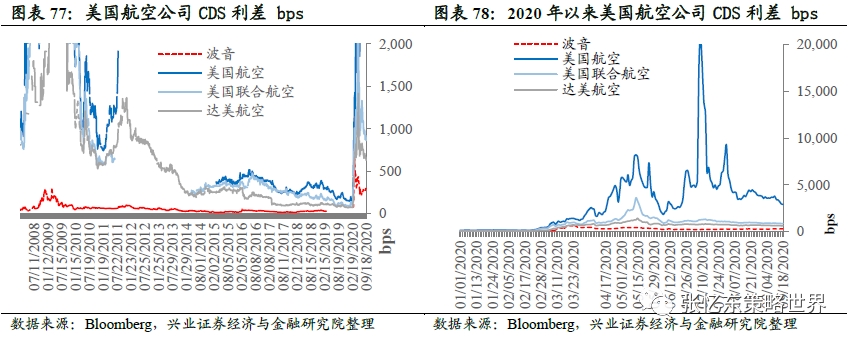

美国航空公司CDS利差:相较于上周五,本周波音公司上升0.4bp至297.8bps; 美国航空下降869.2bp至2918.6bps;达美航空下降26.8bp至636.9bps;美国联合航空下降49.9bp至868.8bps。

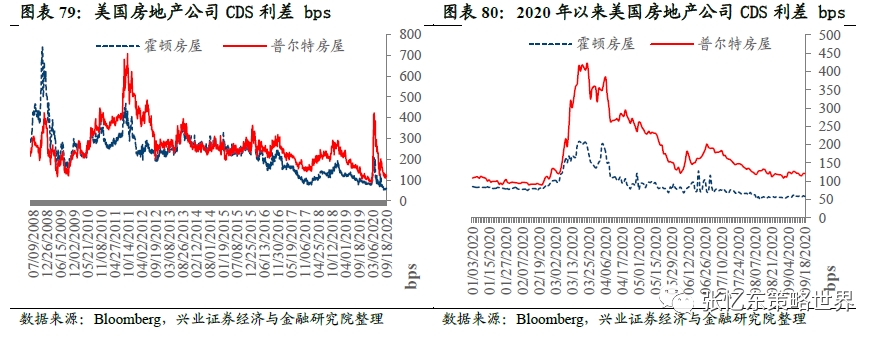

美国房地产公司CDS利差:相较于上周五,本周霍顿房屋公司CDS利差下降0.8bp至58.7bps,普尔特房屋公司CDS利差下降1.0bp至121.1bps。

四、风险提示

全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险

《疫情反弹严重,欧洲股市领跌——港股美股市场数据周报》

对外发布时间:2020年09月19日

报告发布机构:兴业证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师 :张忆东

SAC执业证书编号:S0190510110012

SFC HK执业证书编号:BIS749

自媒体信息披露与重要声明

本信息材料仅为对公开资料的整理信息,不涉及分析师的研究观点及投资建议。

使用本研究报告的风险提示及法律声明

兴业证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。

本报告仅供兴业证券股份有限公司(以下简称“本公司”)的客户使用,本公司不会因接收人收到本报告而视其为客户。本报告中的信息、意见等均仅供客户参考,不构成所述证券买卖的出价或征价邀请或要约。该等信息、意见并未考虑到获取本报告人员的具体投资目的、财务状况以及特定需求,在任何时候均不构成对任何人的个人推荐。客户应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专家的意见。对依据或者使用本报告所造成的一切后果,本公司及/或其关联人员均不承担任何法律责任。

本报告所载资料的来源被认为是可靠的,但本公司不保证其准确性或完整性,也不保证所包含的信息和建议不会发生任何变更。本公司并不对使用本报告所包含的材料产生的任何直接或间接损失或与此相关的其他任何损失承担任何责任。

本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可升可跌,过往表现不应作为日后的表现依据;在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告;本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

除非另行说明,本报告中所引用的关于业绩的数据代表过往表现。过往的业绩表现亦不应作为日后回报的预示。我们不承诺也不保证,任何所预示的回报会得以实现。分析中所做的回报预测可能是基于相应的假设。任何假设的变化可能会显著地影响所预测的回报。

本公司的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见及建议不一致的市场评论和/或交易观点。本公司没有将此意见及建议向报告所有接收者进行更新的义务。本公司的资产管理部门、自营部门以及其他投资业务部门可能独立做出与本报告中的意见或建议不一致的投资决策。

本报告的版权归本公司所有。本公司对本报告保留一切权利。除非另有书面显示,否则本报告中的所有材料的版权均属本公司。未经本公司事先书面授权,本报告的任何部分均不得以任何方式制作任何形式的拷贝、复印件或复制品,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用。未经授权的转载,本公司不承担任何转载责任。

在法律许可的情况下,兴业证券股份有限公司可能会持有本报告中提及公司所发行的证券头寸并进行交易,也可能为这些公司提供或争取提供投资银行业务服务。因此,投资者应当考虑到兴业证券股份有限公司及/或其相关人员可能存在影响本报告观点客观性的潜在利益冲突。投资者请勿将本报告视为投资或其他决定的唯一信赖依据。

投资评级说明

报告中投资建议所涉及的评级分为股票评级和行业评级(另有说明的除外)。评级标准为报告发布日后的12个月内公司股价(或行业指数)相对同期相关证券市场代表性指数的涨跌幅,香港市场以恒生指数为基准,美国市场以标普500或纳斯达克综合指数为基准,A股市场以上证综指或深圳成指为基准。

行业评级:推荐-相对表现优于同期相关证券市场代表性指数;中性-相对表现与同期相关证券市场代表性指数持平;回避-相对表现弱于同期相关证券市场代表性指数。

股票评级:买入-相对同期相关证券市场代表性指数涨幅大于15%;审慎增持-相对同期相关证券市场代表性指数涨幅在5%~15%之间;中性-相对同期相关证券市场代表性指数涨幅在-5%~5%之间;减持-相对同期相关证券市场代表性指数涨幅小于-5%;无评级-由于我们无法获取必要的资料,或者公司面临无法预见结果的重大不确定性事件,或者其他原因,致使我们无法给出明确的投资评级。

免责声明

市场有风险,投资需谨慎。本平台所载内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他兴业证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,本平台内容仅供兴业证券股份有限公司客户中的专业投资者使用,若您并非专业投资者,为保证服务质量、控制投资风险,请勿订阅或转载本平台中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、兴业证券股份有限公司不对任何人因使用本平台中的任何内容所引致的任何损失负任何责任。

本平台旨在沟通研究信息,交流研究经验,不是兴业证券股份有限公司研究报告的发布平台,所发布观点不代表兴业证券股份有限公司观点。任何完整的研究观点应以兴业证券股份有限公司正式发布的报告为准。本平台所载内容仅反映作者于发出完整报告当日或发布本平台内容当日的判断,可随时更改且不予通告。

本平台所载内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

(作者:张忆东 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。