■ 快递行业快速恢复景气增长。一季度快递行业受疫情短暂冲击,二季度随着快递企业复工率接近100%,居民消费向线上转移拉动市场需求,主要快递指标迅速反弹,行业恢复景气增长。上半年,我国快递行业共完成业务量338.8亿件,同比增长22.1%,完成业务收入3823.8亿元,同比增长12.6%。

■ 驱动力来自线上消费的占比提升,疫情强化了快递基础设施属性。疫情加速了居民消费向线上迁移的大趋势,1-7月我国实物商品网上零售额占比25%,较年初大幅提升4.3pct。一方面,传统电商抓住“疫情宅家购物”的发展契机,各类购物节开始丰富起来,不断带来快递业务量小高峰。另一方面,直播电商持续火爆,抖音、快手已成为重要的快递导入平台。

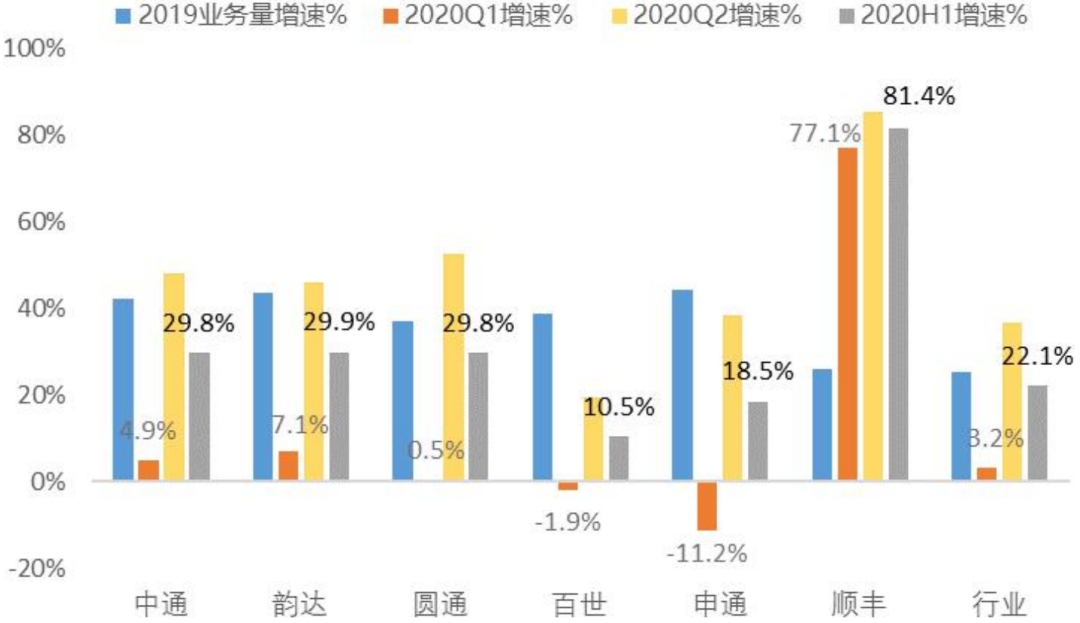

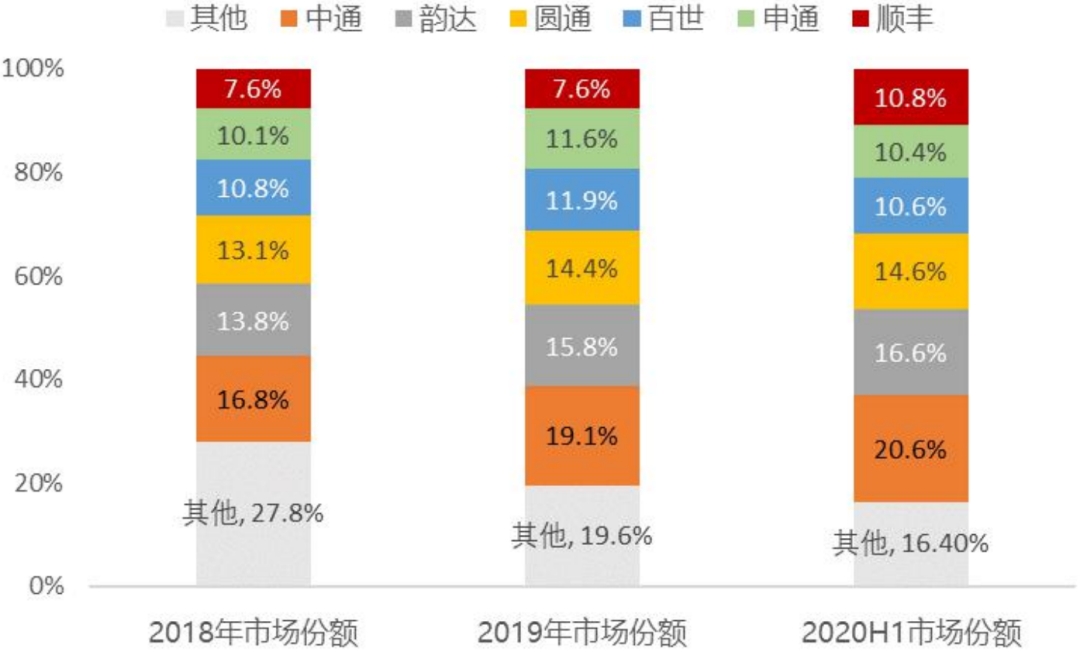

■ 行业竞争格局:通达系继续厮杀,顺丰异军突起。上半年受疫情影响,行业竞争加剧,呈现“增量大于增收”的情形,集中度进一步提升,CR6达到83.6%。同质化的电商快递市场中,通达系正激烈“厮杀”,业务量增速出现明显分化。顺丰凭借特惠电商件放量以及综合物流业务快速增长而异军突起,成为今年经营业绩最优秀的快递公司,市场份额也反超百世和申通。

■ 风险提示:快递行业价格竞争加剧的风险。今年上半年疫情影响下快递行业价格竞争激烈,单票价格大幅下滑,业务收入增速远不及业务量增长,导致行业整体盈利能力下滑。短期快递公司营收与利润将持续承压,需要关注经营性现金流情况与现金储备情况(融资渠道与成本)。长期看,快递公司是否具备核心竞争力取决于成本管控与服务质量,重点关注快递公司中长期的成本表现与服务评价。

正文

快递行业快速恢复景气增长

1-1 上半年快递行业走势先低后高,目前已完全恢复

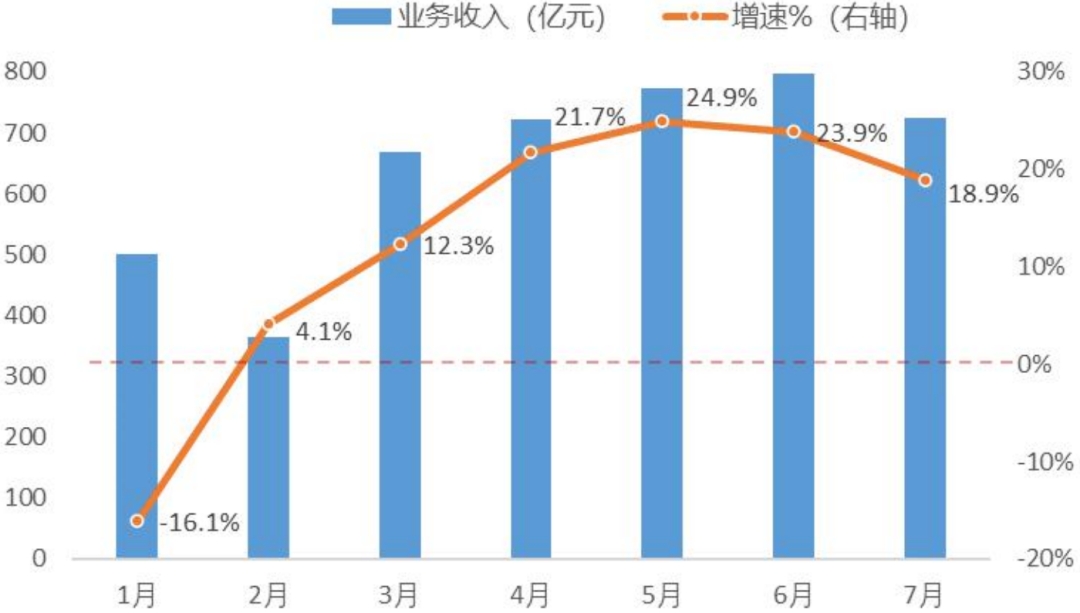

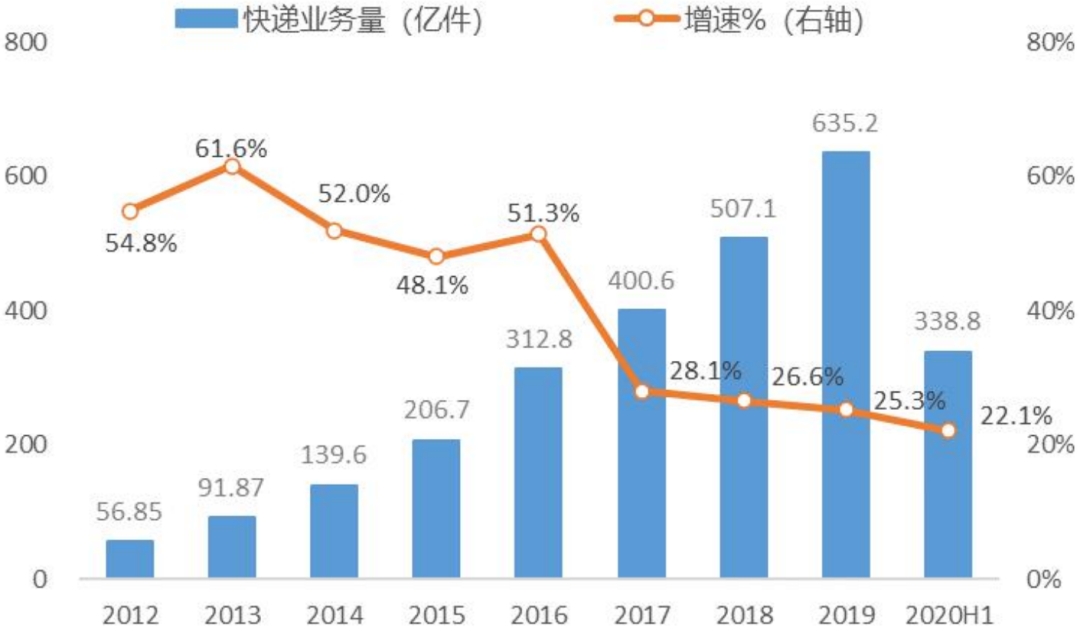

2020年一季度,新冠疫情最严重时期,全国各地道路与社区封锁、员工返岗率低,快递行业受到短暂冲击。如下图,今年1、2月份快递业务量与收入增速创下历年新低。二季度,随着快递企业复工率接近100%,居民消费向线上转移拉动市场需求,快递行业摆脱疫情影响,主要数据指标迅速反弹修复。二季度单季我国快递业务量增速高达36.8%,创近几年新高,日均快递处理量2.4亿件,与去年同期最高日处理量持平;业务收入增速23.5%,达到去年同期水平。

图1:二季度开始快递业务量呈高速增长态势

资料来源:国家邮政局,招商银行研究院

图2:快递业务收入在二季度回归正常增速区间

资料来源:国家邮政局,招商银行研究院

整体来看,今年上半年(1-6月),我国快递行业共完成业务量338.8亿件,同比增长22.1%,已回归最近3年业务量增速的平均水平,国家邮政局近期维持全年业务量740亿件目标不变。由于疫情使线上消费占比加快提升,7、8月快递业务量增速仍保持在30%+的水平,超过去年同期。考虑到下半年国家刺激内需、强调“内循环”,四季度又是网购与快递的传统旺季,我们预计全年业务量有望超官方预期,落在760~800亿件区间甚至更高。

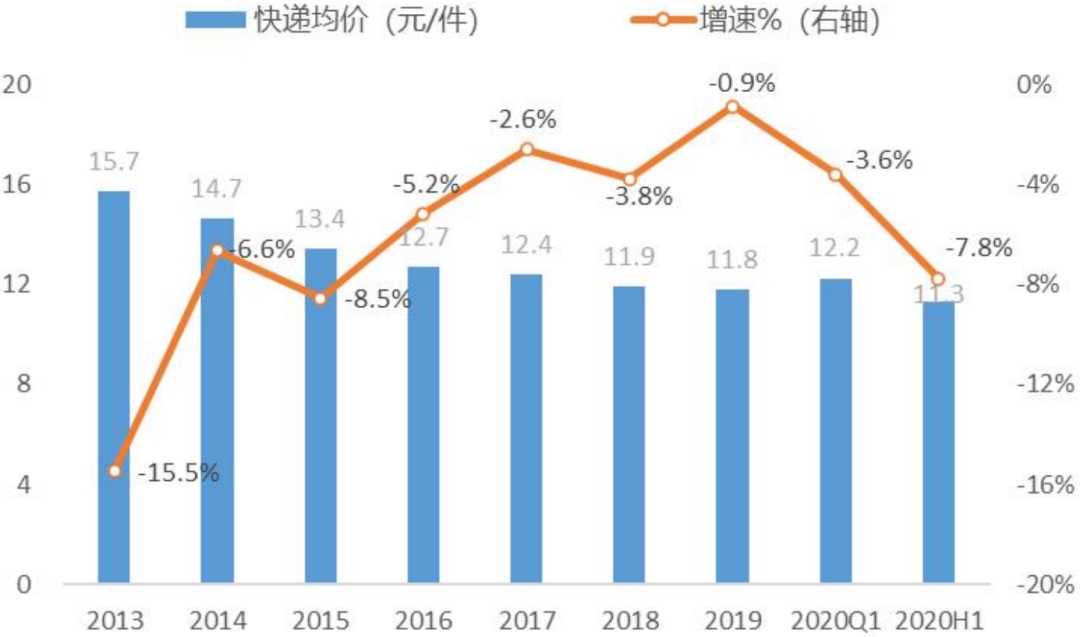

上半年全国快递业务收入3823.8亿元,同比增长12.6%,而2019年同期收入增速为23.7%,增速下滑主要受快递平均价格下降以及一季度行业收入整体负增长拖累。疫情导致快递行业价格竞争加剧,如图4,今年上半年快递平均价格为11.3元/件,较去年同期下降7.8%,价格增速从去年底的-0.9%连续两个季度大幅下滑。从我们追踪的义乌快递价格来看,单月均价从2月高位4.48元/件一路降至5月3.01元/件,降幅高达32.8%。

图3:上半年快递业务量增速已接近去年平均

资料来源:国家邮政局,招商银行研究院

图4:上半年快递平均价格同比加速下降7.8%

资料来源:国家邮政局,招商银行研究院

1-2 驱动力:线上消费爆发,疫情强化快递基础设施属性

今年上半年快递行业仍能保持景气增长的主要驱动力来自线上消费的占比提升,疫情强化了快递基础设施属性。根据国家统计局数据,2020年1-7月,实物商品网上零售额超5.1万亿,占社会消费品零售总额的25%,较年初大幅提升4.3个百分点,疫情加速了居民消费向线上迁移的大趋势。快递业成为越来越重要的基础设施,国家邮政局披露,快递行业二季度日均服务用户近5亿人次,充分凸显快递服务的民生作用。

图5:疫情影响线上消费渗透率快速提升

资料来源:国家统计局,招商银行研究院

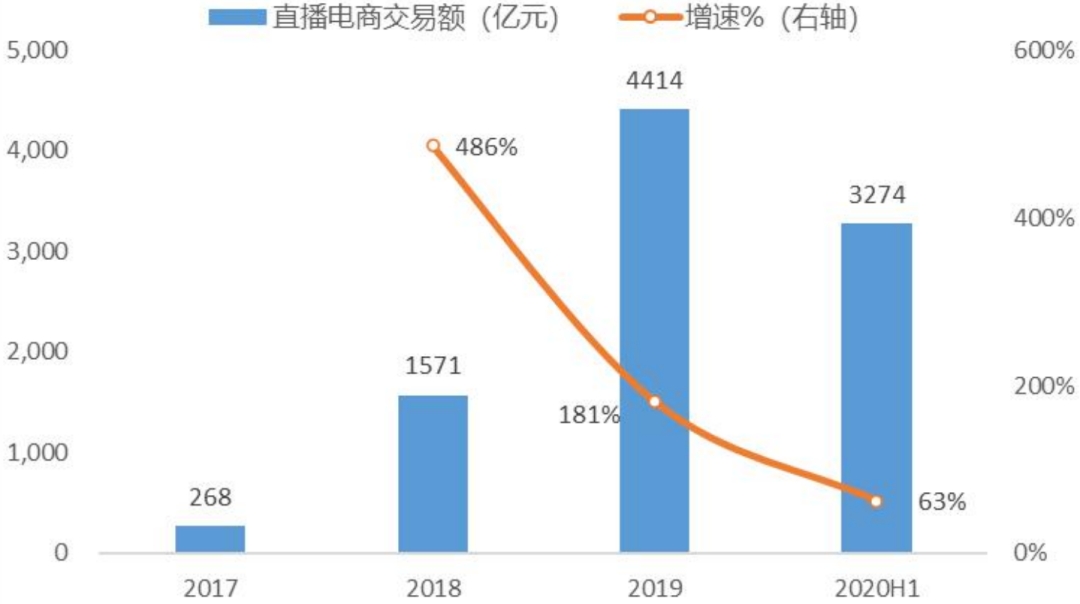

图6:上半年直播电商交易额增长超60%

资料来源:Fastdata极数,招商银行研究院

电商购物节、直播电商贡献快递业务增量。一方面,今年上半年传统电商抓住“疫情宅家购物”的发展契机,各类购物节开始丰富起来,而每次购物节都会带来快递业务量小高峰。今年618淘系、京东、拼多多三大电商平台交易金额与订单量均创历史同期新高,快递业务量比去年同期增长近5成。此外,二季度全国大范围出台刺激内需的消费政策,线上、线下消费加速复苏,前期积压的消费需求持续回补。

另一方面,直播电商持续火爆。根据Fastdata极数统计,上半年我国直播电商交易额突破3270亿,增速超过60%。附录2《6月直播电商主播GMV月榜top15》显示全网前15名主播单月贡献6719万件产品销量,“电商直播+厂家直邮”的新模式成为拉动线上消费的新动能,抖音、快手已然成为主要的快递导入平台。中通、申通、韵达掌门人先后亲自入场直播带货农产品,推进“快递进村”,几乎所有快递上市公司的半年报中强调直播电商对快递的推动效果。

行业竞争格局:通达系继续厮杀,顺丰异军突起

快递行业进入巨头竞争阶段后,业务量与市场份额、单票成本是各家最重视的经营指标,“价格战”、数字化改造、自动化投入等所有的手段都是为了前者(业务量与份额)增加、后者(单票成本)下降。上半年受疫情影响,行业竞争加剧,通达系快递巨头出现分化,CR6集中度进一步提升,单票价格继续下探,整体呈现“增量大于增收”的情形。同质化的电商快递市场中通达系正激烈“厮杀”,顺丰则凭借时效件、特惠电商件市场差异化的发展策略异军突起,成为今年经营业绩最亮眼的快递公司。

2-1 巨头业务量增速分化,行业集中度进一步提升

如图7,今年一季度受疫情影响加盟制的通达系快递复工受到影响,业务量增速基本都在个位数甚至负增长。而二季度整个快递行业增速迎来“报复式反弹”,中通、韵达、圆通、顺丰二季度增速均在45%以上,超过2019年全年增速。整个上半年,通达系快递巨头业务量增速出现分化,中通(29.8%)、韵达(29.9%)、圆通(29.8%)三家高增速处于同一梯队,申通(18.5%)和百世(10.5%)低增速,且落后于行业平均增速(22.1%)。顺丰直营模式受疫情影响小,叠加特惠电商件的快速放量,上半年业务量增速达到81.4%,其中1季度逆市大增77.1%。总的来看,快递巨头业务量增速分化,顺丰>韵达、中通、圆通>申通、百世。

图7:2季度发力,各巨头上半年业务量快速恢复

资料来源:公司公告,国家邮政局,招商银行研究院

图8:快递行业CR6集中度较年初提升3.2pct

资料来源:公司公告,国家邮政局,招商银行研究院

巨头业务量增速分化带来了市场份额的变化。如图8,中通与韵达的市场份额继续保持稳步提升,较年初分别增长1.5pct和0.8pct,行业前两位地位较稳固。第三位的圆通市场份额为14.6%,较年初微增0.2pct。行业前三占据快递市场的半壁江山(51.8%),值得注意的是,前三之间份额差值自2017年以来正逐年拉大。顺丰受益于高增速,市场份额较年初提升3.2pct,反超百世和申通来到行业第四位。百世和申通市场份额较年初分别下降1.3pct、1.2pct。总的来看,疫情使中小快递企业加速出清,快递业务量仍在快速向头部企业集中,当前行业CR6达到83.6%,较2019年末提升3.2个百分点。

表1:快递行业前6大公司(通达系+顺丰)业务量及增速、市场份额情况

资料来源:公司公告,国家邮政局,招商银行研究院

2-2 电商快递竞争持续激烈,单票毛利大幅下滑

疫情影响下,上半年电商快递竞争持续激烈。全行业单票价格较年初下降7.8%,12.6%的业务收入增速远小于件量增速,尤其在同质化竞争的电商快递市场,通达系巨头普遍表现为“增量不增收”。如表2,上半年通达系收入增速仅中通保持1.5%的个位数增长,其余四家全部负增长,依次为圆通(-2.9%)>申通(-6.2%)>韵达(-7.2%)>百世(-12.3%)。分季度看,一季度受加盟网点人员复工率低影响,通达系业务收入均同比下滑超过15%;二季度收入增速出现分化,中通、圆通大幅转正,申通、韵达基本无增长,百世收窄至-5.4%。快递巨头收入表现疲弱也造成了快递服务品牌集中度指数CR8自2月份的86.4一路降至7月的83.6。

顺丰快递直营模式在疫情期间保持正常运营,凭借时效件、特惠电商件快速放量的优异表现异军突起,成为今年经营业绩最亮眼的快递公司。顺丰一季度速运物流及供应链业务收入逆市大涨38.1%,二季度收入增速升至44%,整个上半年比去年同期增长41.9%,远高于其他快递巨头。

表2:快递行业及主要公司(通达+顺丰)业务收入情况

资料来源:公司公告,国家邮政局,招商银行研究院

注:Q1\Q2数据由每月披露的经营数据加总所得。H1统计口径为半年报披露的快递业务收入,非总收入。顺丰收入统计口径为速运物流及供应链业务,不含其它。

收入降幅大于成本降幅,快递巨头单票毛利大幅下滑。如表3,我们整理了今年上半年通达系与顺丰的单票收入、成本与毛利情况:

● 单票收入方面:“价格战”与票重下降导致单票收入大幅下跌。各巨头二季度单票收入均创下新低,符合我们对市场的调研情况,例如义乌“3元发全国”带来的战略性亏损。上半年,韵达、圆通、百世单票收入处于同一水平,约为2.36元/票,分别较年初降低26%、20%、17.7%;申通单票收入2.57元最高,但较年初仍降低17.4%;中通单票收入值由于统计口径不同与其他几家不可比,较年初降低20.1%。顺丰则由于特惠电商件占比提升,单票收入下降16.5%至19.18元。

● 单票成本方面:由于各家快递巨头业务量继续增长带来的规模效应,全网数字化、自动化水平提升带来的成本优化、效率提升,以及2-5月高速公路免费政策,单票成本延续下降趋势。上半年数据(可比口径),圆通单票成本最低为2.13元,依次为韵达(2.18元/票)、百世(2.33元/票)、申通(2.47元/票)。就成本优化力度来看,韵达单票成本较年初下降最多,达到23%,后面依次为圆通18.1%、中通17.7%、顺丰17.7%、百世15%、申通11.5%。

● 单票毛利方面:通达系快递单票毛利值由高到低依次为中通、圆通、韵达、申通、百世,圆通首次反超韵达。由于各巨头单票收入降幅大于成本降幅,单票毛利均大幅收窄、毛利率下滑。就降幅来看,申通单票毛利降幅最大,较年初下降0.21元,其后依次为韵达、中通、圆通与百世,分别下降0.18元、0.17元、0.13元与0.1元。通达系快递巨头单票毛利率全部下滑,其中圆通单票毛利率录得最高值9.3%,且降幅最小。顺丰上半年表现最好,单票毛利3.57元,虽较年初降低10.5%,但由于成本管控得力,单票毛利率18.6%,较年初增加1.2pct。

表3:通达系与顺丰的单票收入、成本和毛利

资料来源:公司公告,招商银行研究院

注:1、中通单票收入统计口径不含派费,单票成本使用中转+运输+物料+其他成本计算得出;2、圆通单票数据采用年报披露值,与我们计算结果基本接近;3、顺丰2019年快递业务单票收入采用年报披露值。

我们将通达系快递单票成本(扣除派费)拆分来看,中转成本和运输成本均有不同程度的降低。如表3,除了韵达本次半年报未披露细分成本构成外,已披露的中通中转成本最低为0.32元/票,圆通的运输成本最低为0.51元/票。其中圆通单票中转(不含网点中转费用)+运输成本最低为0.84元/票,低于中通0.9元/票、百世0.94元/票、申通0.98元/票。

表4:通达系单票成本(面单+中转+运输)拆分与对比

资料来源:公司公告,招商银行研究院

注:1、中通面单成本并未单独披露,根据业务量近似估计;2、圆通单票中转成本不含网点中转费,仅使用中心操作成本计算。3、百世在半年报中披露二季度单票中转成本和运输成本,面单成本为估算。4、申通转运中心直营比例92.65%,中转成本与运输成本仅代表直营部分。

2-3 主要快递公司上半年经营情况简评

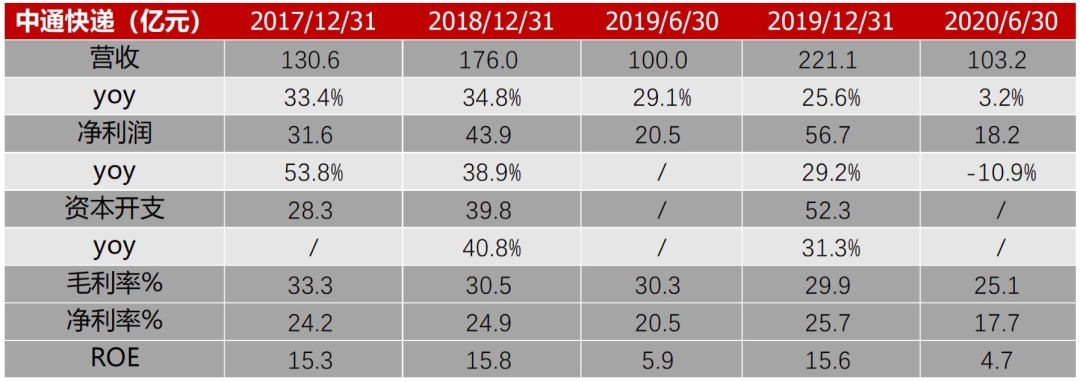

2-3-1 中通快递

中通快递是通达系中经营最稳健的一家。除了业务量与市场份额稳居行业第一以外,净利润规模18.2亿也是通达系快递中最高的一家。2020上半年公司总营收保持正增长3.2%,由于上半年人力成本提升、抗疫物资采购等支出增加,净利润同比下滑10.9%。价格战使公司盈利能力承压,毛利率同比下降5.2pct至25.1%,净利率同比下降2.8pct至17.7%。

(招商银行各部如需公司业绩简评,请以文末联系方式联系招商银行研究院)

表5:中通快递2020H1各项财务指标

资料来源:公司公告,招商银行研究院

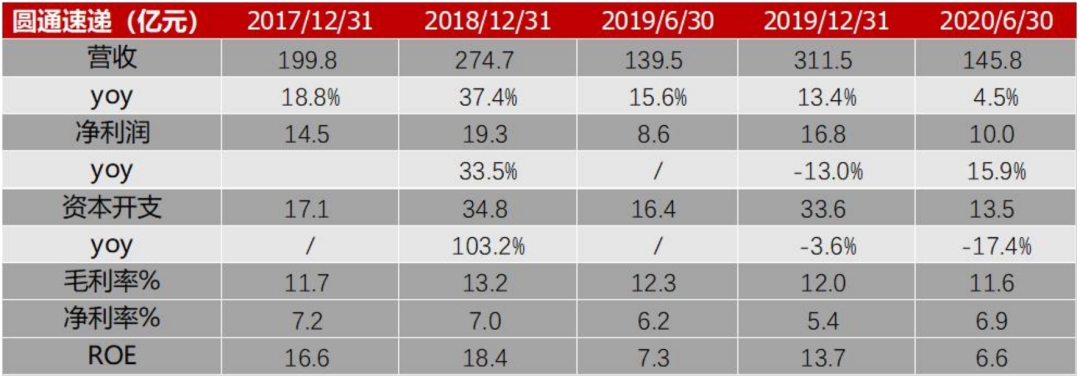

2-3-2 圆通速递

圆通是今年上半年进步最大的通达系快递公司。公司总营收同比提升4.5%、净利润同比提升15.9%,是唯一一家净利润正增长的通达系快递公司。同时圆通毛利率同比降低0.7pct,净利率同比增加0.7pct。盈利能力得到明显改善,主要因为圆通上半年成本管控取得长足进步,管理层在中报电话会议中多次强调了全岗位数字化、全流程精细化管理等关键点,并且将考核与成本挂钩、设置激励绩效。此外,净利润增长圆通速递国际的航空货运业务功不可没,疫情使航空运输需求得到充分释放,飞机使用率与飞行小时数大幅提升,净利润暴增2115%。今年圆通资本开支会加大,虽然上半年受疫情影响资本开支同比下降17.4%,但下半年将会追赶项目进度,计划完成北京、重庆等转运中心改建项目,全网快递运能将达到4000~4500万票/天。9月1日,圆通公告阿里巴巴计划以66亿元增持其12%股份,交易完成后阿里合计持有圆通22.5%的股份,控制力进一步加强。

表6:圆通速递2020H1各项财务指标

资料来源:公司公告,招商银行研究院

2-3-3 韵达股份、申通速递、百世集团

韵达、申通、百世上半年营收与利润均出现不同程度下滑。韵达业务量保持快速增加的情况下,营收下降8%,净利润下降46.5%,“增量不增收、增量不增利”,半年报给出的主要原因有:1、货品结构优化,快递单票重量下降,进一步降低单票的资源成本和收入;2、基于当前快递市场的发展,公司在部分区域采取合理的市场策略(价格战)。此外,对末端网点派费的补贴、人员抗疫物资的支出以及持续高强度的资本开支蚕食了盈利,毛利率10.2%、净利率4.7%,分别下降4.9pct、3.4pct。

值得注意的是,韵达的核心竞争力并未弱化,成本方面,凭借一直以来对转运中心自动化、物流系统研发方面的大力投入,中转、运输核心环节成本保持在较低水平。服务方面,从国家邮政局7月披露的快递业申诉情况来看,韵达综合表现稳定在通达系前两位。

申通和百世业务量未跑赢行业平均增速,市场份额较年初萎缩,疫情叠加价格战使利润与盈利能力(毛利率、净利率)均大幅下滑,具体数据参见表7(百世为集团口径,包含快运、小店等业务)。

总之,下半年快递价格企稳以及传统旺季来临都有利于快递巨头修复报表。快递公司短期盈利下滑,风险可控。一方面,通达系快递整体现金储备充裕,截至6月末百世29亿、申通41亿、圆通73亿、韵达98亿、中通137亿;另一方面,阿里上半年增资圆通、认购百世可转债,投资韵达2%的股份,对电商快递板块投入加大、控制力增强(阿里成为整个通达系的重要股东),降低通达系快递经营与财务风险。

(招商银行各部如需公司业绩简评,请以文末联系方式联系招商银行研究院)

表7:韵达股份、申通快递、百世集团2020H1各项财务指标

资料来源:公司公告,招商银行研究院

2-3-4 顺丰控股

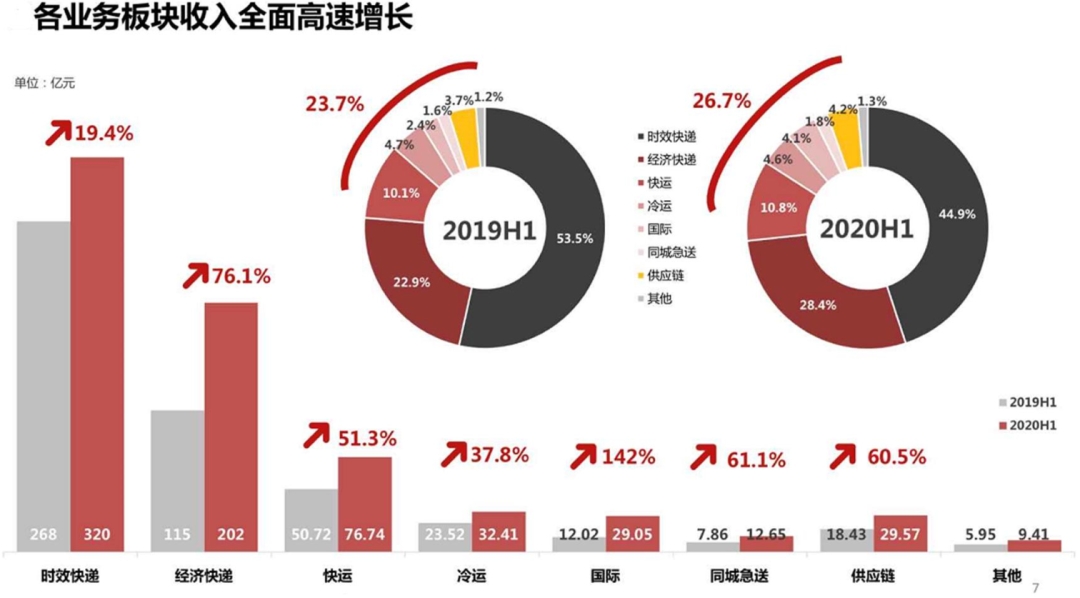

顺丰是2020年至今表现最好的快递公司。疫情使人们不得不重视直营模式的稳定性,承担抗疫物资运输使顺丰品牌价值提升。受益于稳定的时效件业务,以及特惠电商件业务对中端电商市场渗透率提升,顺丰快递板块业绩快速上涨。如图9,高品质消费线上化提速以及航空运力需求大增,时效快递收入增长19.4%;经济快递收入同比增长76.1%,同时规模效应以及网络快慢分离使单票成本下降。顺丰前瞻性的综合物流布局也取得成效,其中快运板块凭借顺丰快运打中高端市场、顺心捷达打低端市场,上半年业务收入同比增长51.3%,保持高增长势头;生鲜到家、医药(包括疫苗)配送对冷链运输需求增加,上半年冷运及医药业务收入增长37.8%。此外国际业务、同城急送、供应链业务均取得较大涨幅。

(招商银行各部如需公司业绩简评,请以文末联系方式联系招商银行研究院)

图9:顺丰控股2020H1各业务板块表现

资料来源:公司公告,招商银行研究院

2-3-5 其他

除了通达系快递、顺丰、京东与中国邮政以外,极兔和众邮快递上半年业务量也得到快速扩张,根据调研情况反馈,极兔目前日均单量在500~600万量级,虽然距离巨头(大于2000万票/天)仍有较大差距,但足以引起关注。极兔依托OPPO、VIVO的加盟商,与拼多多关系密切。众邮快递创始于京东,是对加盟制快递的尝试。虽然两者背后多多少少都有电商巨头的资源支持,但是通达系快递在网络建设(数字化、自动化投入)、成本管控(各环节成本优化)构筑了足够高的壁垒,如何充分降低单票成本做到稳定盈利、如何在业务量继续增长的情况下保持稳定的服务质量,仍是摆在极兔和众邮面前的难题。

风险提示

快递行业价格竞争加剧的风险。今年上半年疫情影响下快递行业价格竞争激烈,单票价格大幅下滑,业务收入增速远不及业务量增长,导致行业整体盈利能力下滑。尤其是通达系快递,盈利能力均出现不同程度下滑,价格竞争甚至局部地区的价格战除了拖累快递巨头营收与利润表现,也降低了末端加盟网点、快递小哥的收入,对末端网络稳定性产生一定影响。

虽然根据我们追踪的高频数据来看,部分地区价格战在3季度已有缓和迹象,部分快递网点甚至提高了快递价格,但是综合业内人士看法,我们预计价格战短期内仍难以结束。市场份额扩张尚未结束,各家对业务量增长严苛的考核要求,以及单票价格极限下探符合低端电商市场的诉求。短期快递公司营收与利润将持续承压,需要持续关注经营性现金流情况与现金储备情况(融资渠道与成本)。价格战或许会带来短期的业务量增长,但长期看,快递公司是否具备核心竞争力取决于成本管控与服务质量,重点关注快递公司中长期的成本表现与服务评价。

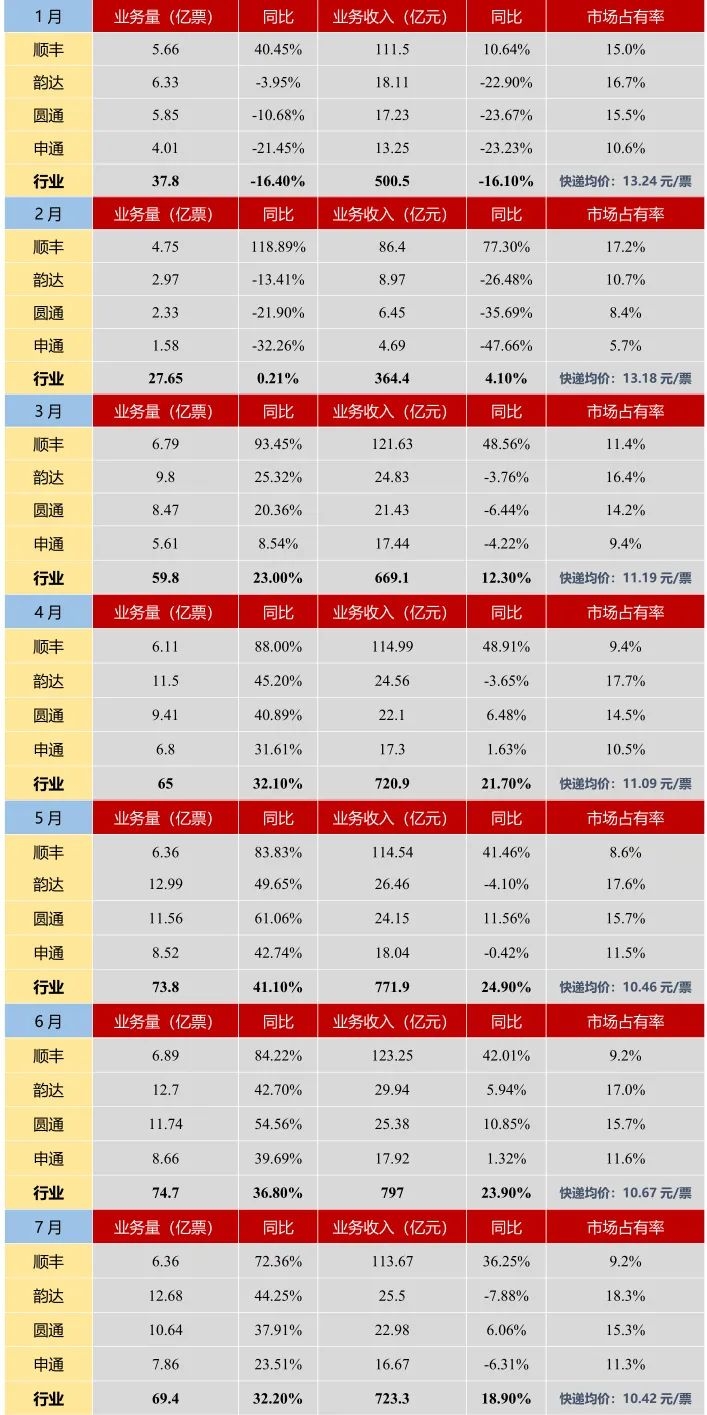

附录1 :2020年1~7月快递行业与主要公司经营数据

资料来源:国家邮政局,公司公告,招商银行研究院

附录2 :2020年《6月直播电商主播GMV月榜top15》

资料来源:WeMedia,果集数据,招商银行研究院

-END-

本期作者

夏嘉南 招商银行研究院行业研究员

xiajianan@cmbchina.com

杨源泳 招商银行新经济行业战略客户部

yangyuanyong@cmbchina.com

责任编辑|余然

(作者:招商银行 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。