今年以来的新冠肺炎疫情给名创优品的区域扩张、门店收入和供应链管理都带来挑战。

低迷的消费未有阻挡企业寻路资本市场的脚步。

北京时间9月24日,名创优品向美国SEC提交上市申请,计划以“MNSO”的股票代码在纽交所挂牌上市。

过去的七年间,这家成立于中国广州的日用百货企业将门店开到了全球超过80个国家和地区,无论是中国Z世代集聚的B站还是海外视频网站YouTube上,都不乏网红博主们的探店视频。

极简风格的门店里,玲琅满目的商品价格友好。根据名创优品的官方介绍,其定位是“生活好物集合店”。

超值低价和快速扩张背后,是名创优品在消费动态把握、联名品牌合作、供应链管理等方面的尝试和壁垒建立。预期IPO完成后,名创优品又将有更多资金投入到门店扩张、仓储物流建设和信息系统提升。

“好物”的生意

名创优品的第一家门店在2013年开张,“十元店”的标签跟随公司多年。

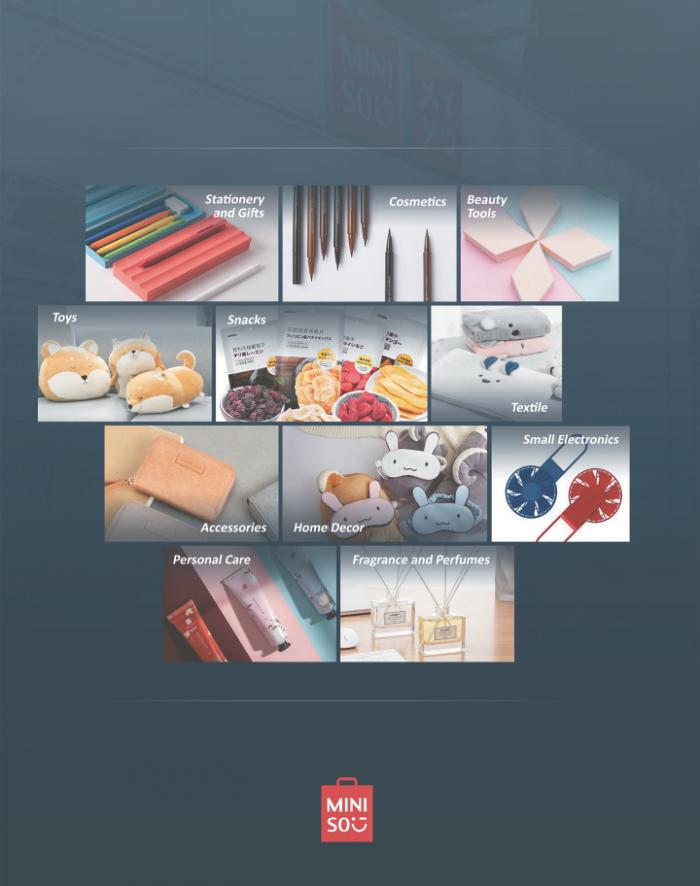

创业者不会愿意固守在“小店”。如今,名创优品将门店开到了80多个国家和地区,产品覆盖了家居装饰、小电器、纺织品等11个品类。

七年开出4200多家店,相当于每周有10家新店投入经营。产品更新速度上,则是每月推出超过600个SKU。“快”的背后,团队尝试总结出自己的品牌哲学:“MINISO名创优品不只是品牌,更是一种生活方式。”

名创优品的收入情况如何?按照截至今年6月30日的财年统计,公司的营收为89.79亿元,毛利为27.32亿元,经营利润为7.67亿元。

名创优品在财报中引用了Frost & Sullivan 的报告和2019年全年190亿元的GMV数据。以此评价维度,名创优品是全球最大的日用品自有品牌综合零售商。

Frost & Sullivan按照零售商性质的不同将市场划分为三个子市场:1)自有品牌综合零售、2)专业品类零售,以及 3)杂货店和普通连锁零售。名创优品商品的自有品牌占比超过50%,归属于自有品牌综合零售市场。

另公司股权结构上,到提交IPO申请时,叶国富的持股比例是80.8%。公司的投资人股东为高瓴和腾讯,持股比例各为5.4%,两家投资方也同时是拼多多的股东。

直面疫情冲击

2020年全球最大的黑天鹅是新冠肺炎疫情,让名创优品的区域扩张、门店收入和供应链管理同时遭遇挑战。

根据招股文件,公司2020年第一、第二季度的收入分别是16.33亿元和15.53亿元,较2019年同期分别为下降25%和38%;2020年上半年中国地区的同店销售额较2019年同期下降32.6%。

让人能够乐观以待的是市场消费预期。一方面,随着用户消费行为更加理性,有品质且价格合理的的产品将受到欢迎;另一方面,以年轻一代为代表的消费者尤其青睐能够彰显个性的商品。这些将持续为自有品牌综合零售板块带来市场机会和潜在发展空间。

根据Frost & Sullivan的分析,自有品牌综合零售的GMV从2015的503亿元增长到2019年的1005亿元,预计2020-2024年的复合年均增长率将达到15.3%。

“我们聚焦在营造宽松且舒适的购物环境,让消费者获得欣喜并乐于频繁光顾。这让我们的得以建立起庞大且拥有品牌忠诚度消费客群,他们中的多数都是年轻一代消费者。”名创优品的招股书中写道。

根据公司招股书中中披露的数据:截至2020年6月30日的财年中,装配有智能门店系统的名创优品网点记录了大约4.16亿人次的进店客流,其中超过三成到店后完成了购买。同期,到访中国门店的用户中有超过八成是40岁以下的消费者,约60%的比例是30岁以下的年轻消费者。

(作者:赵娜 编辑:林坤)