近日,创金合信基金旗下创金合信春来回报一年定开债A/C因持有大会表决通过而清盘,这已是该公司年内清盘的第四只基金,值得注意的是,该公司旗下还有三只产品规模不足1亿元

《投资时报》研究员 齐文健

今年以来,公募基金行业可谓“冰火两重天”。一方面,新产品发行火爆,新发基金规模已突破2万亿元;另一方面,基金清盘事件时有发生。

近日,创金合信基金管理有限公司(下称创金合信基金)发布创金合信春来回报一年期定期开放混合型发起式证券投资基金基金份额持有人大会表决结果暨决议生效公告。公告内容显示,本次基金份额持有人大会于2020年9月8日表决通过了《关于终止创金合信春来回报一年期定期开放混合型发起式证券投资基金基金合同有关事项的议案》,本次会议决议自该日起生效。

尽管创金合信基金旗下产品发生清盘,不过今年前9个月该公司新品持续亮相。Wind数据显示,今年以来,该公司已累计成立13只基金(各类份额合并计算)及创金合信恒利超短债E、创金合信鑫日享短债E、创金合信季安鑫C。

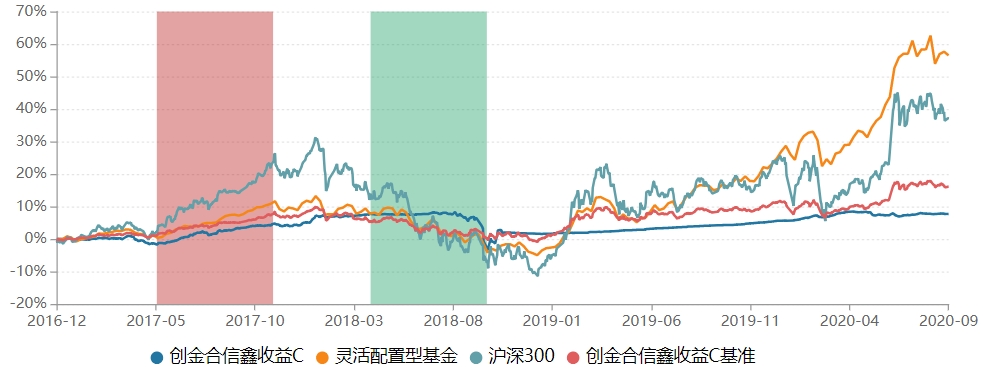

除此之外,创金合信基金旗下主动权益产品业绩两极分化严重,首尾相差近80%。Wind数据显示,截至9月29日,创金合信医疗保健A今年以来的净值增长率为73.52%,在408只普通股票型基金中排名第7位,而创金合信鑫收益C年内收益率仅为2.25%,在1901只灵活配置型基金中排第1818名。

迷你基金扎堆

近日,创金合信春来回报一年定开债A/C发布的持有人大会表决结果暨决议生效公告称,因该基金是采取定期开放的运作方式,为更好地满足投资者需求,在改进持有人大会决议生效并公告后安排5个工作日以备投资者选择赎回,即自2020年9月10日至2020年9月16日为投资者选择期。本基金最后运作日为2020年9月16日,将从2020年9月17日起进入清算期,基金管理人不再接受投资者提出的申购、赎回申请。

基金半年报显示,创金合信春来回报一年定开债A/C成立于2018年6月7日,截至今年二季度末,该基金份额总额1046.7万份,其中A类基金份额1040.8万份,C类基金份额5.89万份。

另外,创金合信春来回报一年定开债A/C作为发起式基金,发起资金认购部分为1000.14万份,这意味着,经过一年多的运作,该基金清盘前份额依然以基金管理人及高管资金为主,规模仍不见起色。

而创金合信春来回报一年定开债A/C也并不是创金合信基金旗下今年清盘的第一只基金。《投资时报》研究员注意到,早在一个月前,该公司旗下三只发起式基金同时发布清盘公告,分别是创金合信国证A股指数、创金合信国证2000指数A/C、创金合信国证1000指数A/C。

若将时间拉长至最近一年,2019年11月4日,创金合信优价成长股票因触发“合同生效日起三年后的对应日,若基金资产净值低于2亿元的,基金合同自动终止”的规定而终止运作。

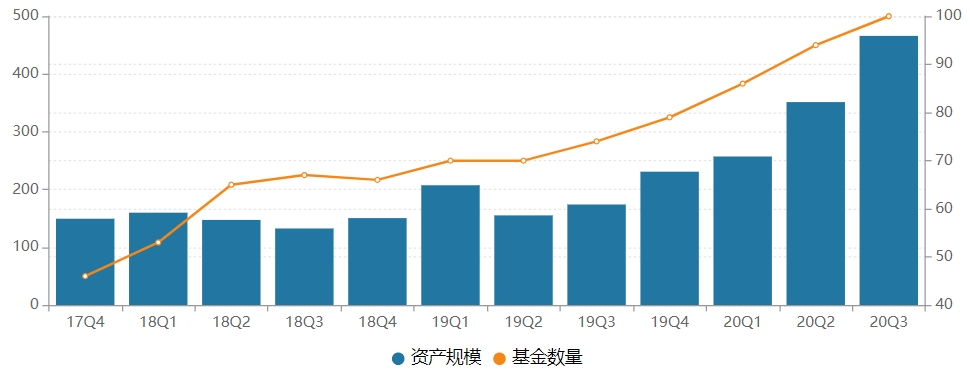

Wind数据显示,截至今年二季度末,创金合信基金管理规模为351.35亿元,较同年一季度末增加94.21亿元,环比增幅36.64%,不过规模的增长却并不能掩盖旗下部分产品规模迷你化的窘境。

数据显示,截至今年二季度末,创金合信基金旗下创金合信转债精选A/C、创金合信同顺创业板A/C、创金合信上证超大盘量化A/C、创金合信聚利A/C、创金合信金融地产A/C、创金合信季安鑫A/C、创金合信国企活力等13只基金规模不足5000万元,在清盘线徘徊的基金占旗下总量比例为25.49%。其中,创金合信转债精选A/C、创金合信聚利A/C、创金合信金融地产A/C、创金合信季安鑫A/C、创金合信国企活力5只产品为非发起式基金。

值得关注的是,截至今年二季度末,该公司旗下创金合信优选回报、创金合信新能源汽车A/C、创金合信消费主题A/C三只主动权益类基金规模不足1亿元,分别为0.66亿元、0.54亿元、0.58亿元。

对此,创金合信基金对《投资时报》表示,对于规模较小的基金,创金合信基金内部会进行充分的评估,客观分析其规模变动的原因。创金合信基金秉承价值投资的长期理念,一般不因短期业绩和规模而清盘公募产品,通常会采用与现有合作渠道持续营销、拓宽营销渠道及基金转型等不同方式增加基金规模。

就上述5只非发起式基金的运作,创金合信基金表示:“对于创金合信转债精选,公司拟采用变更注册的方式将其变更为其他类型基金;其他四只基金,公司拟采用更换基金经理或持续营销等方式继续运作下去。”

创金合信基金产品规模(单位:亿元)

数据来源:Wind

主动权益产品业绩分化

创金合信基金面临部分基金规模迷你压力的同时,产品业绩还存在严重的两极分化,就主动权益类基金而言,绩优基金和绩差基金年内净值增长率首尾相差近80%。

具体来看,受益于医疗板块年内表现出色的影响,医疗相关主题基金业绩表现普遍良好,创金合信医疗保健亦是如此。Wind数据显示,截至9月29日,创金合信医疗保健A今年以来的净值增长率为73.52%,而创金合信鑫收益C则因今年前两个季度股票持仓比例低、重仓股选股偏差等原因,使得该基金年内收益率仅为2.25%。

事实上,创金合信鑫收益C除了短期业绩表现欠佳,该基金中长期业绩也是不尽如人意。截至9月29日,该基金近一年、近两年、近三年的收益率分别为3.42%、1.27%、4.18%,同类排名分别为1819/1881、1757/1776、1413/1468。若拉长时间来看,该基金成立近4年录得的总收益仅为7.71%。

对此,创金合信基金表示,近两年、三年表现不及预期的原因是,产品规模较小,固定的产品费用影响基金收益。该基金自2019年年初以来,定位于固收+策略,回撤较小,Wind数据将其与灵活配置型产品进行排名,因而排名靠后。

今年A股市场跌宕起伏,而作为稳健投资代表的债券型基金表现也是参差不齐。譬如创金合信转债精选A/C,Wind数据显示,截至9月29日,该基金A、C类份额今年以来的净值增长率飘绿,分别为-0.85%、-1.06%。

除了短期业绩表现不佳,旗下创金合信季安鑫A、创金合信尊泰纯债则是长期绩差。以创金合信季安鑫A为例,该基金近一年、近两年、近三年的净值增长率分别为-1.27%、-14.09%、-9.88%,同类排名分别为1562/1574、1155/1155、862/863;该基金成立以来的净值增长率同样如此,为-4.22%。

创金合信基金表示,创金合信季安鑫3个月持有期债券型基金为创金合信尊盈纯债基金转型而来,今年6月刚刚实施转型。此前创金合信尊盈纯债于2018年四季度规模减少,从2019年直至转型前,因规模过小,固定的产品费用影响基金收益。转型后,创金合信季安鑫3个月持有期债券基金的业绩维持同类产品收益水平。

Wind数据显示,目前创金合信基金旗下有19位基金经理,而黄弢、王一兵、曹春林、郑振源、陈建军等5人的基金经理从业年限均超过5年,其中黄弢基金经理从业年限最长,已超过11年。不过,该公司亦有一批“年轻”的基金经理,譬如胡尧盛、周志敏、张贺章、黄佳祥、孙悦等11人基金经理从业年限尚不足3年。

创金合信基金称,公司成立于2014年7月,成立之初的投研团队大多来自当时第一创业证券的资产管理部,团队自2010年初搭建,管理的产品为券商集合计划,投资人员为投资经理非基金经理。Wind显示的数据为基金经理任职年限,即基金经理注册年限,非从业年限,并不代表过往全部的从业经历。公司现有基金经理从业平均年限在10年左右,投研经验较为丰富。

创金合信鑫收益C业绩表现

数据来源:Wind

(作者:投资时报 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。