“老股民”对于股票“贵”的定义与A股历史可能存在一定关系。

与现在不同,A股在相当长时间内,是很少有高价股出现的,不少股票价格涨的高一些,就会通过高送转等方式把股价“打压”下来。

而借由“高送转”题材进行投机炒作在A股历史也是屡见不鲜,这也进一步误导散户认为低价股=便宜货。

很多“老股民”他们看到高价股脱口而出的就是:“诶呦,这个股票好贵呀~!”

100元钱,让你在同样大小的铜币和金币之间二选一,你会选择哪一个呢?相信大家都会选择金币,因为金币更有价值。

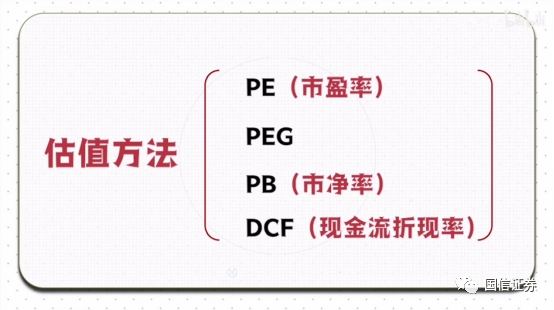

在投资领域,我们衡量贵和便宜的标准并不是“价格”,而是投入相同的金额时哪个“含金量”更高。而衡量“含金量”的方法就是“估值”。以下是四种主要估值方法:

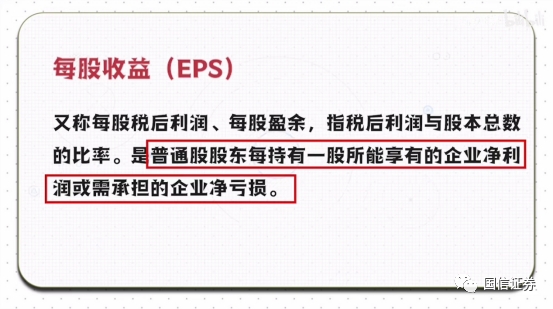

首先想聊一下EPS(每股收益)

理论上,EPS值越大越好。但只看EPS绝对值而忽略价格因素则会出现问题!举一个例子,你觉得以下哪个股票更好呢?

如果你也是这么认为的,那么可以看下这个例子,你来评价下哪个便宜,哪个贵呢?

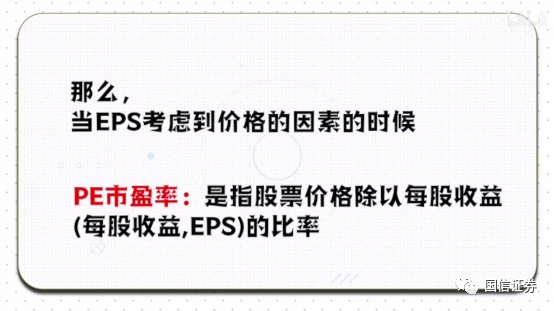

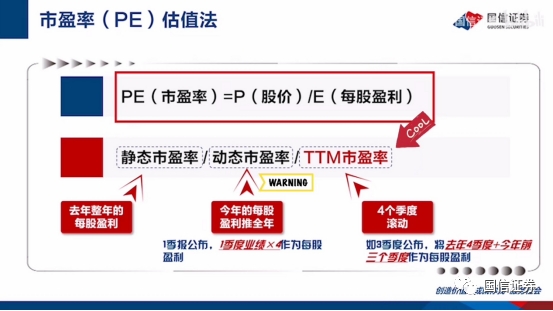

如果你认为B贵死了,那一定是考虑了价格的因素。而当EPS考虑到价格因素的时候,就构成了我们第一个估值方法:PE市盈率估值法。

市盈率主要有三种:静态市盈率、动态市盈率、TTM市盈率。建议大家使用TTM市盈率,就是过去4个季度滚动市盈率,可以很好的规避季节的因素。

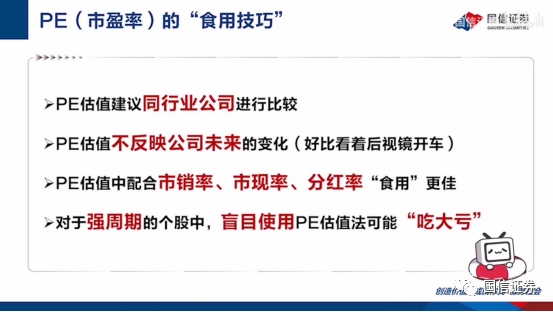

以下是PE估值法的注意事项:

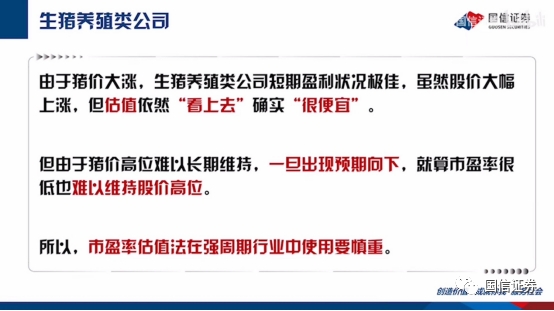

举一个生猪养殖公司的例子,想要告诉大家,市盈率估值法在强周期行业中使用要慎重,不能简单的因为公司PE值低就认为公司“便宜”。

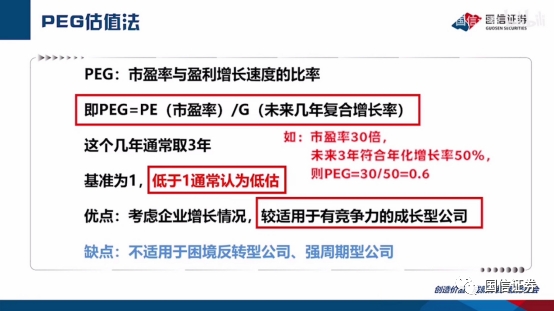

我们都说,股市反映的是市场对未来的预期,但PE并不包含成长性因子,为了弥补这样的缺陷,提出了PEG估值法。

“G”一般会选择未来3年的符合增长率,这也是为什么券商研报做盈利预测会预测3年的原因吧。

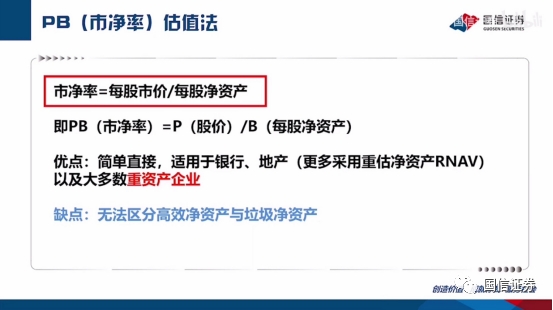

PEG并不是和强周期行业,强周期一般选择PB(市净率)估值法。非常适合“傻大粗黑”的行业。

PB也有自身的不足,无法区分高效净资产和垃圾净资产。而垃圾净资产是不会产生收益的。

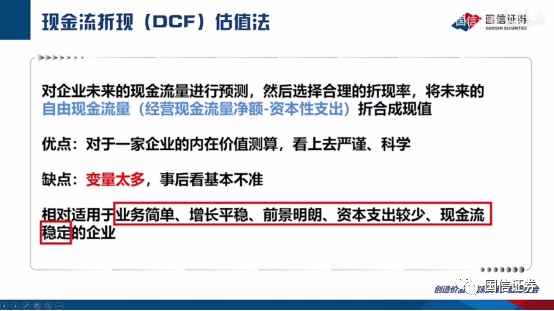

最后我们看下现金流折现估值法(DCF)。

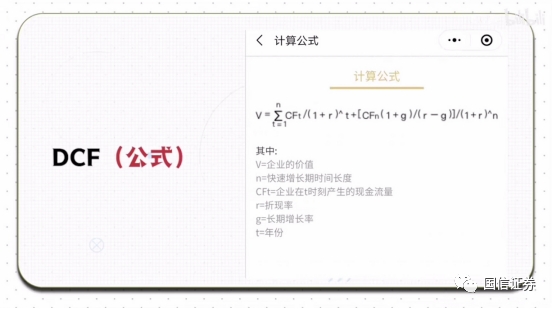

DCF估值法听上去很严谨、科学也很完美的估值法,但由于变量太多且很多要求都很苛刻,需要“拍脑袋”,事后看往往是不准的。而且DCF的公示很复杂,小编看了也头大。

偷懒的小伙伴可以搜索DCF计算器,用别人搭建好的模型,不要感谢我哦~

总结一下:

DCF现在由于限制条件多、环境苛刻,现在用的人已经很少了,PE、PB、PEG估值法看上去“粗糙”一些,但可能更接近真相哦~

作者:于振中

编辑:葛思齐

免责声明:本报告的信息来源于已公开的资料,本公司对信息的准确性、完整性或可靠性不作任何保证。

市场有风险,投资需谨慎。投资者不应将本报告作为作出投资决策的唯一参考因素,亦不应认为本视频可以取代自己的判断。(本文中所有案例仅为回顾,不构成投资建议及对未来趋势的判断)

(作者:国信证券 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。