11月9日,招商银行在京发布《2020中国家族信托报告》,并推出该行家族信托业务两大创新功能。据了解,该报告基于数千份高净值人士调研问卷和近200人次深度访谈,深度剖析中国高净值人士最为关注的财富传承问题和中国家族信托行业发展趋势。

报告显示,2020年,中国家族信托意向人群数量约24万人;预计到2023年底,中国家族信托意向人 群数量将突破60万人; 2020年,中国家族信托意向人群可装入家族信托资产规模约7.5万亿元;预计到2021年底, 该部分资产规模将突破10万亿元。从高净值人群未来三年计划转入家族信托的可装入资产的类别看,现金(含金融产品)、保单和 不动产居前三位,三者合计占比约75%。

招商银行私人银行部的研究认为,相较于国内信托公司的业务规模,家族信托业务的占比也还有较大发展空间。根据中国信托业协会相关数据,截至2019年末,全国68家信托公司受托资产规模为21.6万亿元。而根据公开数据的估算,国内家族信托财产规模约在1300亿元至1800亿元左右,占全部信托规模的比例不足1%。

报告显示,在中国经济增速放缓与过去两年金融市场波动的背景下,高净值人群对市场的不确定性认识加深,避险情绪加强。一方面,“保证财富安全”和“财富传承”持续占据最重要的两个财富目标; 另一方面,在打破刚性兑付、多个单一资产类别出现亏损的市场教育下,他们深刻体会到各类资产的潜在风险,理解到投资需在风险和收益间不断做出权衡,依赖单一热门资产快速赚取高收益的时代已经过去,财富需要进行专业且长期的配置、积累,并进行动态调整才能保值增值。因此,家族信托成了不错的选择。

至于家族信托的设立目的,报告显示财富传承是境内高净值人群设立家族信托的核心目的,其次才是资产隔离、税务筹划和隐私保护。

招商银行总行私人银行部总经理赵悦表示,家族财富传承已经成为私人银行客户及其家族的主流需求。招商银行作为业内启动最早、耕耘最深的机构之一,针对客户保障传承的需求梳理出了系统性的解决方案框架。鉴于家族信托在财富传承上的明显优势,且越来越多的高净值人士开始将财富传承的想法转化为实际行动,希望通过家族信托来进行传承安排。

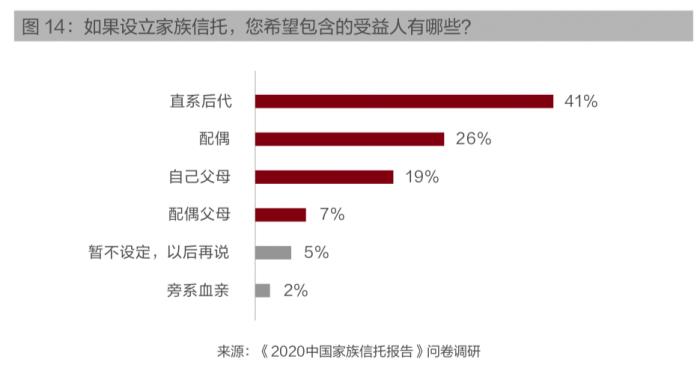

报告显示,在“设立家族信托,您希望包含的受益人有哪些?”的问题中,86%的受访者将直系后代、 配偶与父母设立为主要受益人,也有7%的受访者希望通过家族信托满足特定关系人的传承安排。

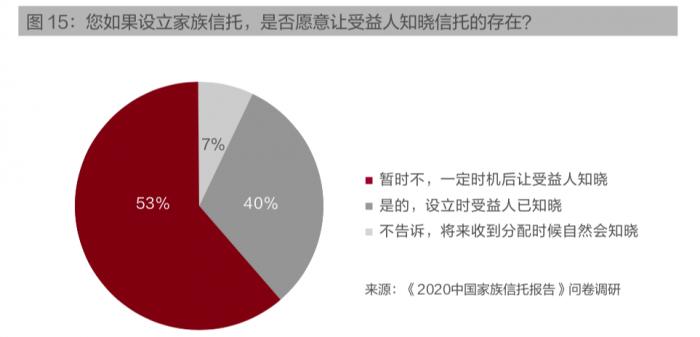

出于个人隐私等问题的考虑,在被问及“您如果设立家族信托,是否愿意让受益人知晓信托的 存在?”时,53%的受访者选择“暂时不让受益人了解信托设立的具体情况,一定时机后让受益人知晓”。但是,也有受访者提出,家族信托的管理正是锻炼受益人的机会。家族信托具有传承安排的灵活性以及传承思路的隐私性等特点,这也使得家族信托能很好地履行委托人性真实的传承安排。

至于投资收益,基于家族信托作为家族“防火墙”的设置初衷,大部分高净值人群在家族信托的投资过程中, 追求较低的投资风险和相匹配的收益。48.25%的受访者希望家族信托的投资比个人账户更保 守;42.67%的受访者希望两者风险偏好相同;仅9.08%的受访者有着更高的风险承受能力, 希望家族信托的投资要比个人账户更激进,因为已经在整体资产中做了风险分散的权衡。

报告也显示,在净值化转型的大背景下,家族信托在资产配置过程中也面临若干挑战。受访者认为排前三位 的困难是:一、各类资产收益率普遍下降;二、资本市场波动太大;三、不知道如何优化资产 管理配置方案。部分受访高净值人群表示需要借助财富管理机构的专业投资能力,以实现家族 信托资产的稳健增值。

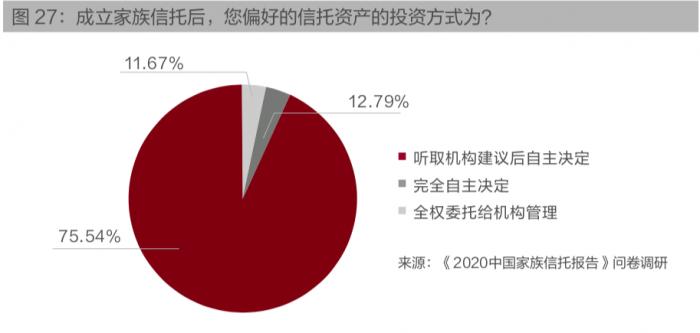

多数高净值人群希望保留家族信托投资决策权。报告显示, 对于已经在某一机构(如银行)成立家族信托的委托人而言,绝大多数的受访者希望仍然对于信托资产有一定的决策权,占比75.54%的受访者选择听取机构建议后自己决策,完全自主决 策和全权委托给机构处理的比例较小。

在盈利方面,报告显示,多数从事家族信托业务的机构认为,相较于其他批发性的业务而言,家族信托的利润贡献并不显著,机构天然有快速上量的冲动,否则难以取得管理层的长期重视和支持,也难以支撑业务团队的运行,这让“家族信托采取标准化合同”有非常大的吸引力。但随着高净值人群对于 家族信托的认知越发深入,他们对于信托合同文本的严谨性和自己需求的个性化的要求越来越高,这两者本身存在一定的互斥性。这对主导家族信托方案设计的机构提出了更高的要求,如何在 业务效率与满足委托人个性化需求之间进行平衡,会成为机构不得不面对的课题。

展望未来,机构或对初次设立,希望“先搭建框架,再逐步完善”的委托人提供套餐化的方案, 再由委托人根据自己的偏好搭配组合,既在一定程度满足个性化的需求,又不至于过于耗费时 间精力。当然,这需要机构积累相当丰富的案例,在此基础上归纳提炼出共性的需求,设计有 代表性的解决方案。 在标准化模块的基础上,通盘考虑各模块之间的相关性及潜在冲突,有利于机构在提供更为个 性化方案时,兼顾合同文本严谨性。

当天,招行同时正式发布家族信托两大创新功能:一是通过“模块化”的方式“智能定制”家族信托方案。二是“云信托”,即依托招商银行APP将家族信托业务流程由线下转到云端完成。

据招行私人银行相关负责人介绍,通过将法律条款解构为不同的功能模块,并根据客户需求精准匹配不同模块,可以提高客户决策效率,实现客户意愿和法律规定的有机融合。客户今后可通过招商银行APP,一站式完成家族信托从申请到投资的全部流程。依托成熟的技术支持,云信托的法律效力可以得到有效保障。同时,招行创新性地引入了广东省深圳市深圳公证处参与业务流程,有效提高了家族信托的公信力。

近年来,招商银行也在发力私人银行业务。据该行2020年三季报显示,该行服务1000万资产以上客户数约9.6万户,管理客户总资产规模达2.66万亿元,较上年末均录得近20%增长。

(作者:李玉敏 编辑:李伊琳)