广发证券首席经济学家 郭磊 博士

guolei@gf.com.cn

报告摘要

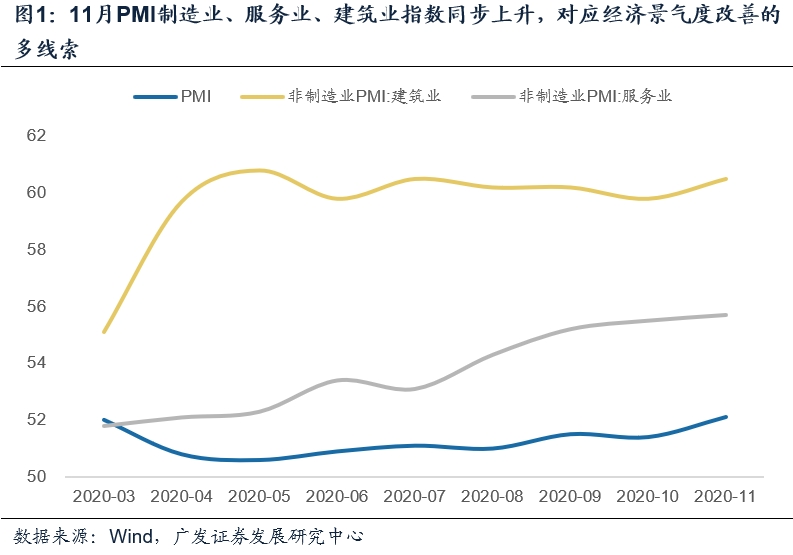

第一,11月PMI制造业、服务业、建筑业指数同步上升,对应经济景气度改善的多线索。

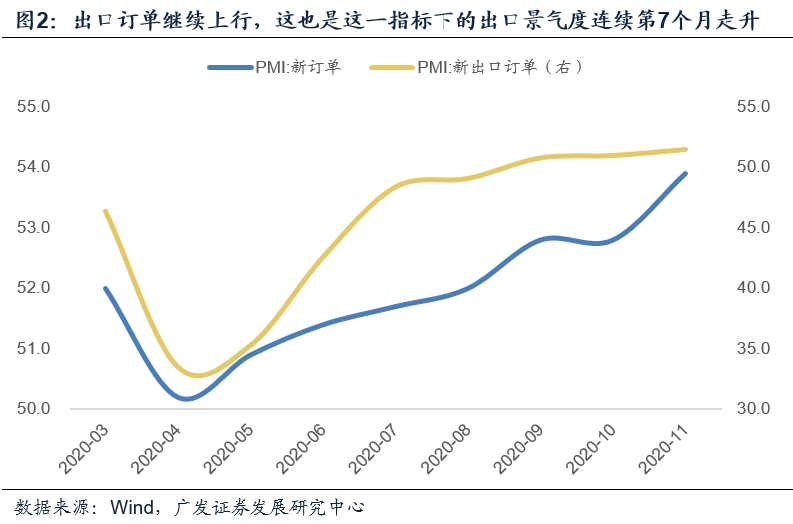

第二,出口订单继续上行,这也是这一指标下的出口景气度连续第7个月走升。在近期报告《工业原材料表现强势,出口集装箱运价新高》中,我们基于高频数据提示过这一趋势。

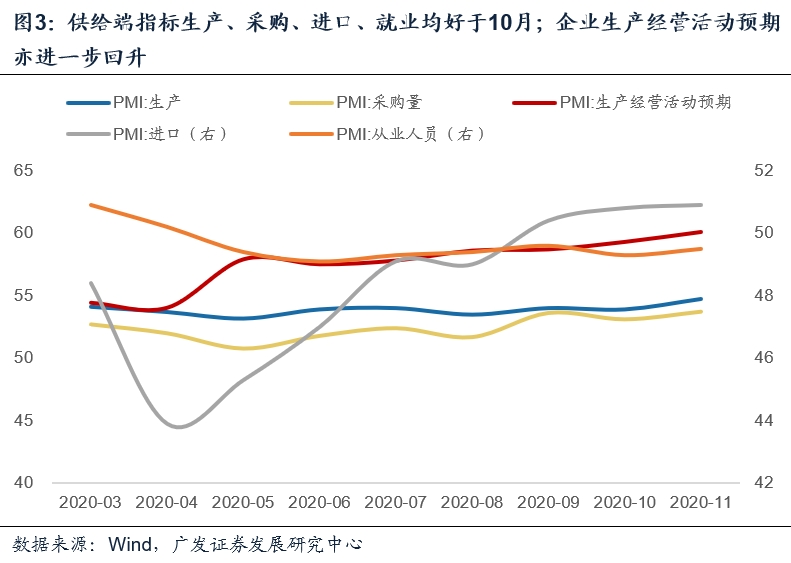

第三,供给端指标生产、采购、进口、就业均好于10月。企业生产经营活动预期亦进一步回升。这一表现与10月浙电日均发电耗煤数据也比较匹配。

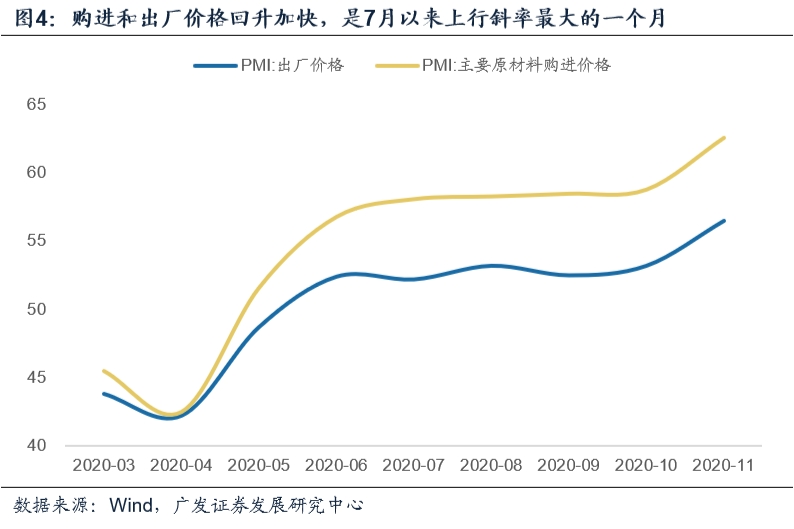

第四,购进和出厂价格回升加快,是7月以来上行斜率最大的一个月。显然与同期原油和工业原材料价格大幅上行有关。BCI的中间品和消费品价格亦均显著跳升。这对应后续PPI和非食品CPI回升幅度会有一个加速的过程。

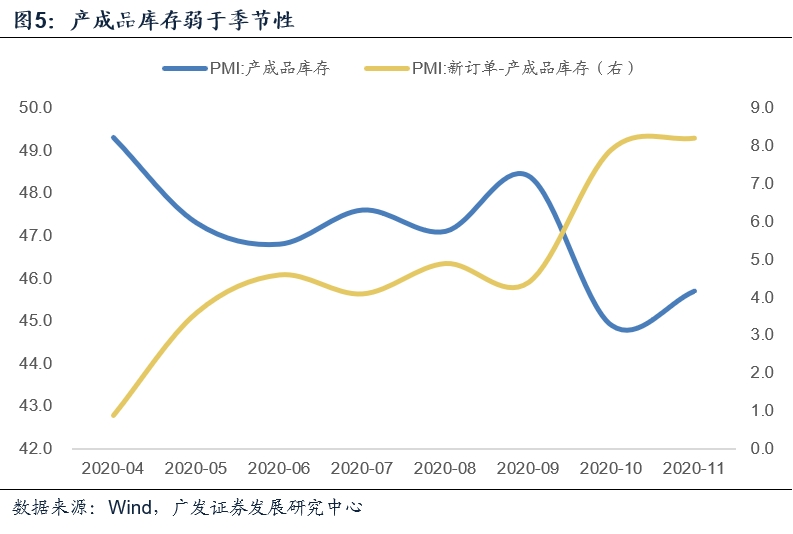

第五,产成品库存弱于季节性。实际上,近月统计局口径产成品库存亦偏弱。供需指标两旺的背景下,这显然不是因为经济差在去库存。且目前的“新订单-库存”偏高意味着后续生产动力较强。我们理解主要因为疫后经济的库存特征不同于以往,以出口系为例,由于订单回升过快,原材料存在约束,产成品库存尚来不及主动回补。

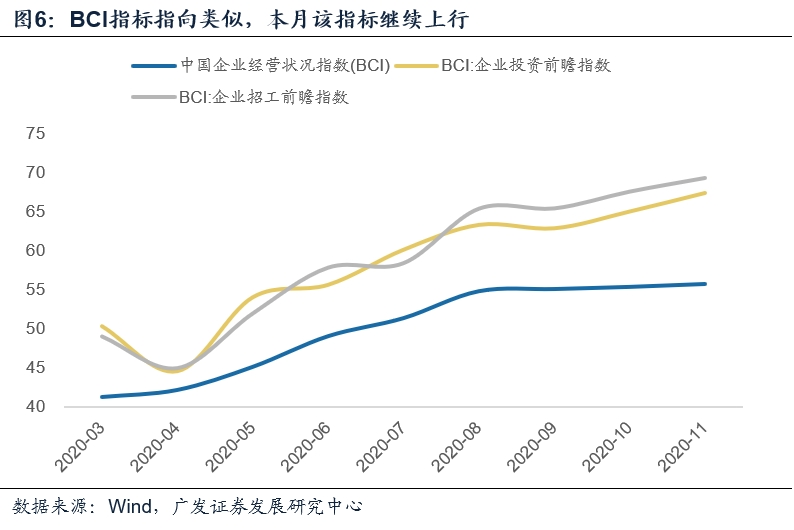

第六,BCI指标指向类似,本月该指标继续上行0.4个点至55.8。这是这一指标连续第9个月上行。历史上这一指标在每轮周期的高点分布于63-70之间。

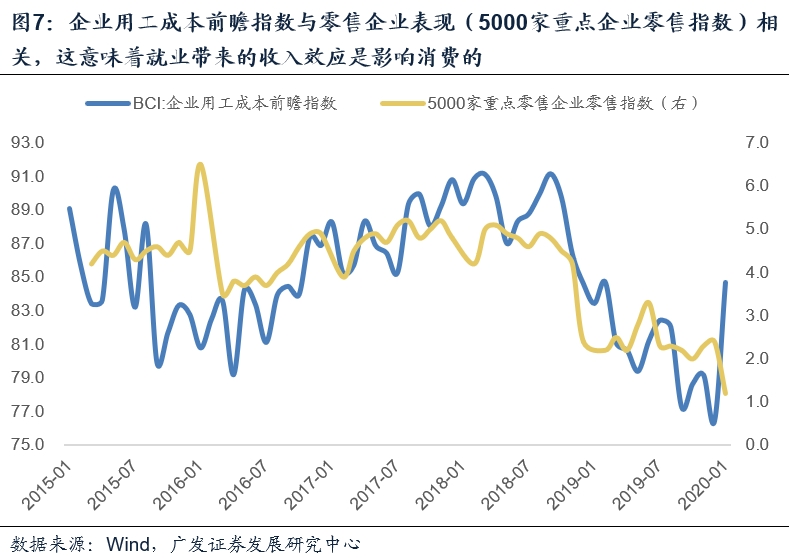

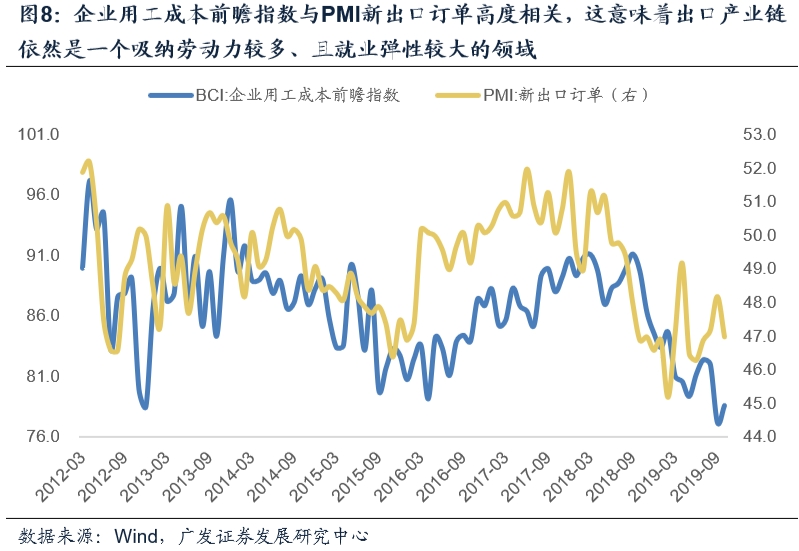

第七,BCI企业用工成本前瞻指数上行达4.8个点,这意味着用工回升背景下,劳动力报酬有短期上升趋势。关于这一指标,有两个较有意思的经验规律,一是它与出口订单走势高度相关,显示出口对于就业影响弹性依然较大;二是它与零售企业表现有较高的相关度,显示收入效应会影响消费。

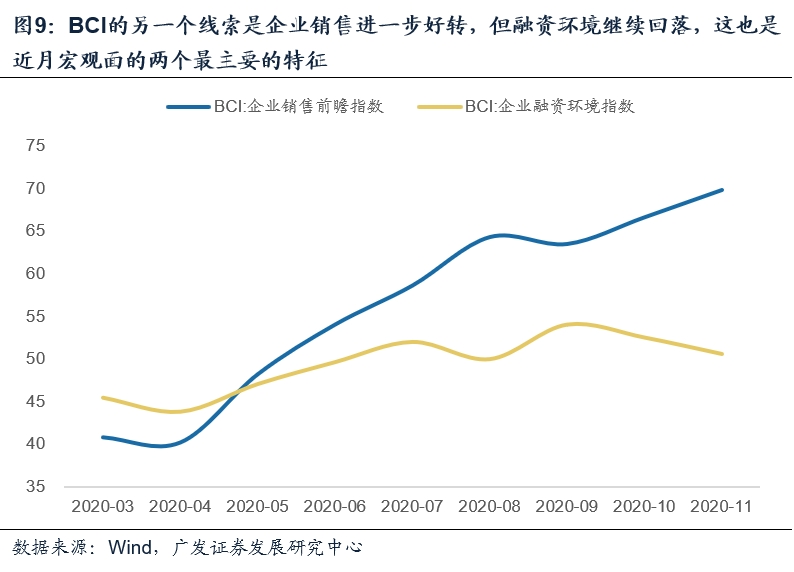

第八,BCI的另一个线索是企业销售进一步好转,但融资环境继续回落。这也是近月宏观面的两个最主要的特征,逻辑上它会带来市场“复苏交易”的强化。

正文

11月PMI制造业、服务业、建筑业指数同步上升,对应经济景气度改善的多线索。

11月制造业PMI为52.1,环比上行0.7个点,属于4月以来环比上行幅度最大的一个月。

服务业PMI为55.7,环比上行0.2个点;建筑业PMI为60.5,环比上行0.7个点。

制造业、服务业、建筑业同步向上,经济多线索改善的特征比较明确。

出口订单继续上行,这也是这一指标下的出口景气度连续第7个月走升。在近期报告《工业原材料表现强势,出口集装箱运价新高》中,我们基于高频数据提示过这一趋势。

新订单指数为53.9,环比上行1.1个点。新出口订单为51.5,环比上行0.5个点。

这也是出口订单指数自5月以来连续第7个月走升。在近期报告《工业原材料表现强势,出口集装箱运价新高》中,我们曾提示11月国内CCFI和SCFI出口集装箱运价指数大幅走升,SCFI创出新高,东盟地区、欧洲、韩国航线贡献较大。

供给端指标生产、采购、进口、就业均好于10月。企业生产经营活动预期亦进一步回升。这一表现与10月浙电日均发电耗煤数据也比较匹配。

生产、采购、进口、就业指标环比上行分别为0.8、0.6、0.1、0.2个点。

代表微观预期的企业生产经营活动预期指数为60.1,环比上行0.8个点。

这一点与高频数据的发电也比较匹配。11月前三周浙电日耗增速逐周上行,第四周读数小幅回落,整体相较10月仍录得双位数涨幅;同比增10.1%,显著高于上月的-1.7%。

购进和出厂价格回升加快,是7月以来上行斜率最大的一个月。显然与同期原油和工业原材料价格大幅上行有关。BCI的中间品和消费品价格亦均显著跳升。这对应后续PPI和非食品CPI回升幅度会有一个加速的过程。

PMI购进价格指数和出厂价格指数分别上行3.8个点和3.3个点,是7月以来上行斜率最大的一个月。11月IPE布油价格环比上行达27%,同期工业原材料价格普涨。

BCI的中间品价格前瞻指数和消费品价格前瞻指数分别上行8.5个点和4.9个点。

基于两个价格指数与通胀指标的经验关系,后续PPI和非食品CPI上行也会有一个加快的过程。

产成品库存弱于季节性。实际上,近月统计局口径产成品库存亦偏弱。供需指标两旺的背景下,这显然不是因为经济差在去库存。且目前的“新订单-库存”偏高意味着后续生产动力较强。我们理解主要因为疫后经济的库存特征不同于以往,以出口系为例,由于订单回升过快,原材料存在约束,产成品库存尚来不及主动回补。

产成品库存为45.7,环比有小幅回升,但同比仍弱于去年同期。11-12月这一指标均表现偏弱,均值在45左右,弱于三季度。近期公布的10月工业企业产成品库存增速为6.9%,低于前期。

为何供需端指标均偏强,库存却偏弱?

我们理解疫后经济特征不同于以往。对于部分前期景气回升滞后的行业,企业不会主动补库存;而对于景气度较高的行业,比如出口系,近期订单回升较快;而海外疫情之下原材料进口周期变长、原材料进口困难是一个典型现象,二者结合之下企业尚来不及形成典型的库存回补。

新订单-产成品库存继续走高至8.2,这一点理论上对应着后续生产和补库存动能较足。

BCI指标指向类似,本月该指标继续上行0.4个点至55.8。这是这一指标连续第9个月上行。历史上这一指标在每轮周期的高点分布于63-70之间。

11月BCI指数(中国企业经营状况指数)为55.8,较上月继续上行0.4个点。这是这一指标自2月见底以来连续第9个月上行。

从这一指标过去10年以来的规律来看,每轮周期高点分布于63-70之间。预计待疫苗上市后疫情压制逐步解除,经济第三轮脉冲将会形成,指标将进一步上行。

投资前瞻指数和招工前瞻指数继续上行,意味着企业对于未来经济依然有较乐观的预期。

BCI企业用工成本前瞻指数上行达4.8个点,这意味着用工回升背景下,劳动力报酬有短期上升趋势。关于这一指标,有两个较有意思的经验规律,一是它与出口订单走势高度相关,显示出口对于就业影响弹性依然较大;二是它与零售企业表现有较高的相关度,显示收入效应会影响消费。

企业用工成本前瞻指数为81.4,环比上行达4.8个点。前期企业招工前瞻指数连续上升。这一点在逻辑上很容易理解,用工回升的背景下,劳动力报酬出现短期上升的态势。

企业用工成本前瞻指数与PMI新出口订单高度相关,这意味着出口产业链依然是一个吸纳劳动力较多、且就业弹性较大的领域。在每轮周期中,稳出口都对稳就业意义比较大。

企业用工成本前瞻指数与零售企业表现(5000家重点企业零售指数)亦比较相关。这意味着就业带来的收入效应是影响消费的。

BCI的另一个线索是企业销售进一步好转,但融资环境继续回落。这也是近月宏观面的两个最主要的特征,逻辑上它会带来市场“复苏交易”的强化。

BCI的企业销售前瞻指数为69.9,环比上行3.2个点,属于连续第二个月回升。企业融资环境指数为50.6,回落1.9个点,属于连续第二个月回落。

增长指标继续好转,流动性指标逐步变差,这是近月宏观面的两个主要特征。这一点逻辑上对应着“复苏交易”的强化。

核心假设风险:宏观经济变化超预期,外部环境变化超预期。

法律声明:

本号推送内容仅供广发证券股份有限公司(下称“广发证券”)客户参考,其他的任何读者在订阅本号前,请自行评估接收相关推送内容的适当性,广发证券不会因订阅本号的行为或者收到、阅读本号推送内容而视相关人员为客户。

完整的投资观点应以广发证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被广发证券认为可靠,但广发证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下广发证券不对因使用本号的内容而引致的任何损失承担任何责任。读者不应以本号推送内容取代其独立判断或仅根据本号推送内容做出决策。

本号推送内容仅反映广发证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本号及其推送内容的版权归广发证券所有,广发证券对本号及其推送内容保留一切法律权利。未经广发证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

(作者:郭磊 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。