毕马威:港交所错失全球IPO冠军 集资金额创十年新高

过去11年,港交所曾7次荣膺全球IPO募资额桂冠。

尽管新冠病毒疫情为市场持续带来挑战,但上海和香港证券交易所的集资活动均激增,成为推动2020年全球IPO市场集资金额同比增加23%至2630亿美元的主要推动力。

毕马威12月10日发布的报告预计,Airbnb赶在年底登陆纳斯达克,助力其夺得今年全年全球IPO集资市场的冠军,全年集资总额同比激增91.7%至535亿美元,港交所、上交所及深交所将分别排名全球第二、第三和第五,集资总额分别达503亿美元、499亿美元和185亿美元。事实上,过去11年,港交所曾7次荣膺全球IPO募资额桂冠。

毕马威中国资本市场咨询组合伙人刘大昌表示:“在创新和新经济型公司的生态系统不断增长的带动下,港交所将继续成为来年的主要新股市场。预计2021年,香港将完成约130至150宗新股上市,全年总集资金额将达3500亿至4000亿港元。”

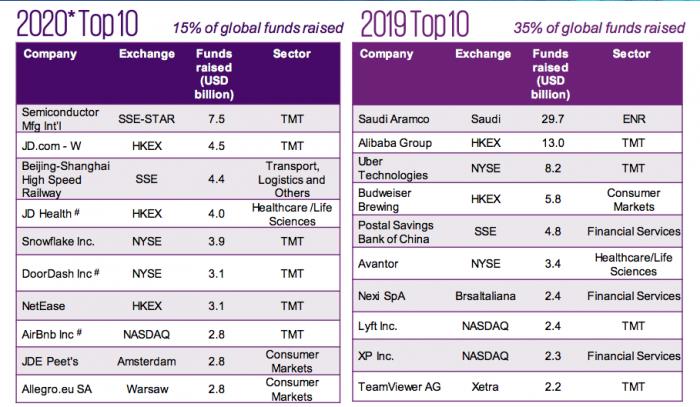

以IPO的集资额来看,今年全球集资额前三大行业分别为金融服务、TMT、医疗及生命科技,其中健康及生命科技的占比由2019年的14%飙升至23%。

毕马威香港新经济市场及生命科学主管合伙人朱雅仪向媒体表示,今年香港新上市公司数目预计同比减少13%至140家,主要为美国回流的中概股及生物科技公司,但集资金额预计达到3899亿港元,创下十年新高。

今年全球前十大IPO交易中,三宗“花落”港交所,分别为京东集团(9618)、京东健康(6618)及网易。以IPO交易的具体行业来看,TMT、医疗及生命科技、消费市场成为前三大行业,占比分别为25%、25%、17%。

其中,中概股、生物科技公司俨然已成为香港IPO市场的两大主力军。朱雅仪预计,今年香港有9只中概股在港进行第二上市,集资近1310亿港元,占总集资额34%。17家生物科技公司则合共集资610亿港元,占总集资额约16%。

刘大昌表示,在中国经济持续复苏的背景下,加上中国监管机构将加速资本市场改革,预计2021年又会是A股IPO市场强势的一年,目前仍有超过800家公司在排队等待上市。他指出,符合目前第二上市要求的潜在中概股公司约有五、六十家,预计明年在美回流上市的IPO数目会更多,但集资规模则取决于是否有大型中概股回归。

(作者:朱丽娜 编辑:和佳)