【华创宏观·张瑜团队】

根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。

本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

文/华创证券首席宏观分析师:张瑜

执业证号:S0360518090001

联系人:张瑜(微信 deany-zhang)杨轶婷(微信 cathyyangyt)

事 项

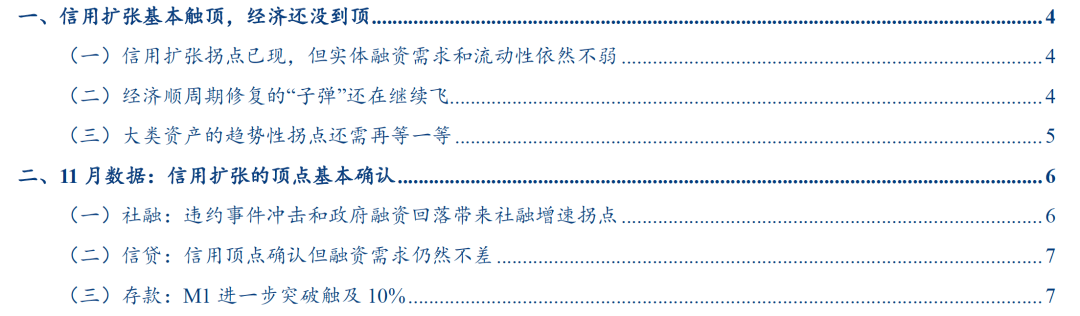

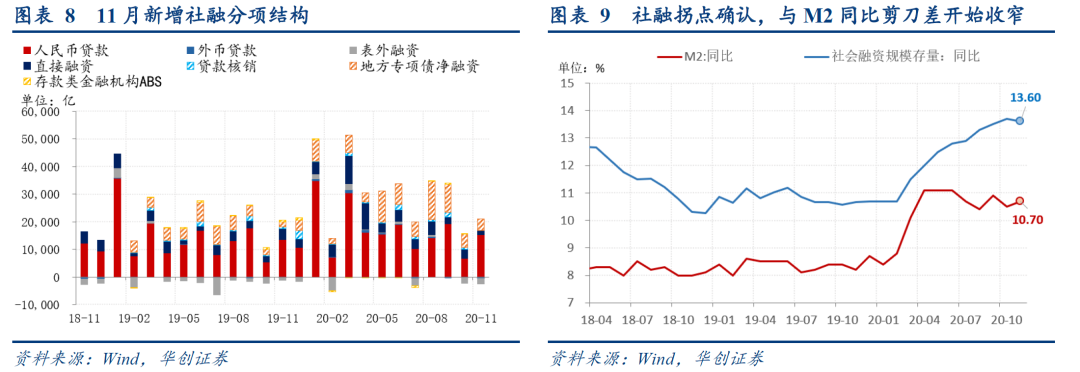

2020年11月新增社融2.13万亿(前值1.42万亿),新增人民币贷款1.43万亿元(前值6898亿),社融存量同比增长13.6%(前值13.7%),M2同比增长10.7%(前值10.5%),M1同比增长10%(前值9.1%)。

主要观点

一、信用扩张拐点已现,但实体融资需求和流动性依然不弱

11月金融数据释放出本轮信用扩张基本触顶的信号,在总量和结构上都有一些线索。总量上,社融同比增速13.6%较前值回落0.1个百分点。一则政府债券发行已经接近年末尾声,二则直接融资受到永煤违约事件的影响,形成拖累,两个因素共同导致社融拐点略提前于我们的预期。结构上,企业长贷本月同比多增1681亿,幅度较前值有所收敛。并且,严监管下委托和信托贷款继续压降的同时,本月未贴现票据也继续收缩,伴随表内票据融资出现了下半年来的首次新增,背后或与疫情后高增的开票陆续到期有关,同时不排除有部分银行以票据替代短贷的可能,但规模估计不大。

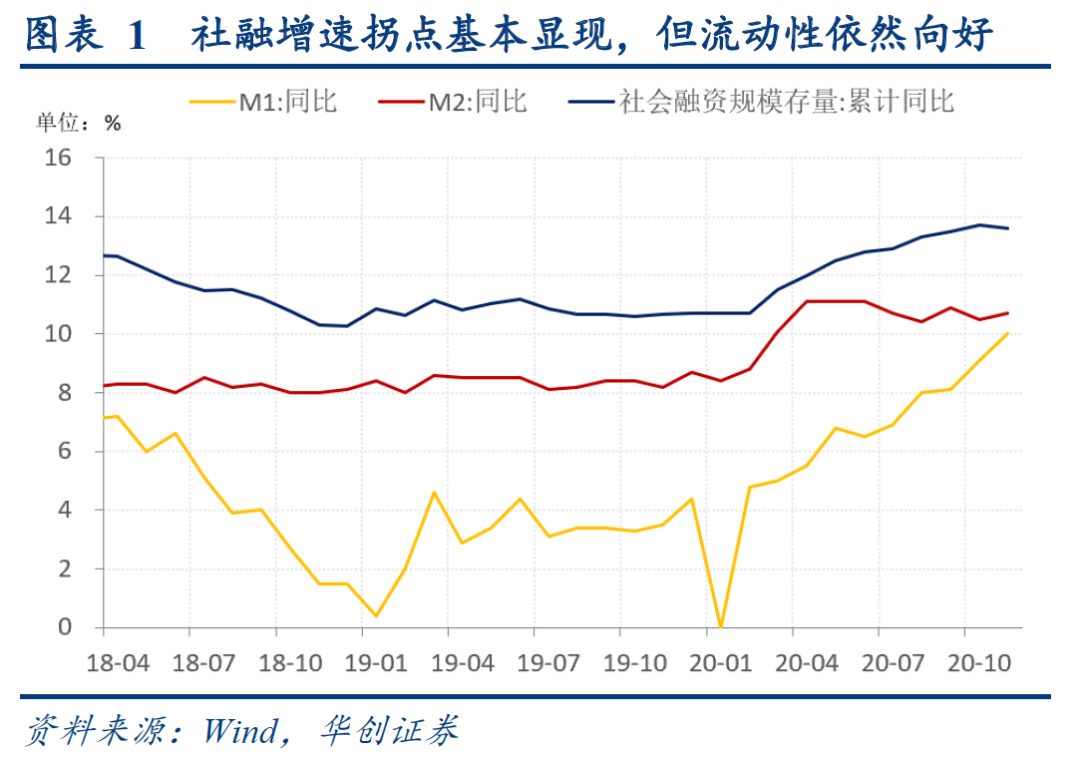

但信用扩张的触顶不等于当前实体融资需求和流动性将就此剧烈转向。融资需求仍然不弱,对实体投放的信贷本月维持千亿级别的多增,企业长贷占新增贷款的比重虽然有所下降,但依然处于历史高位。实体流动性积极向好,信贷不弱配合年底的财政支出,M2本月小幅回升到10.7%,M1同比更攀升至10%超出市场预期,我们预计拐点将在明年年初,触顶16%左右,再伴随着房地产销售的回落、表外融资的收紧和财政力度的收敛而开启下行,于2021年底回落至8%左右。

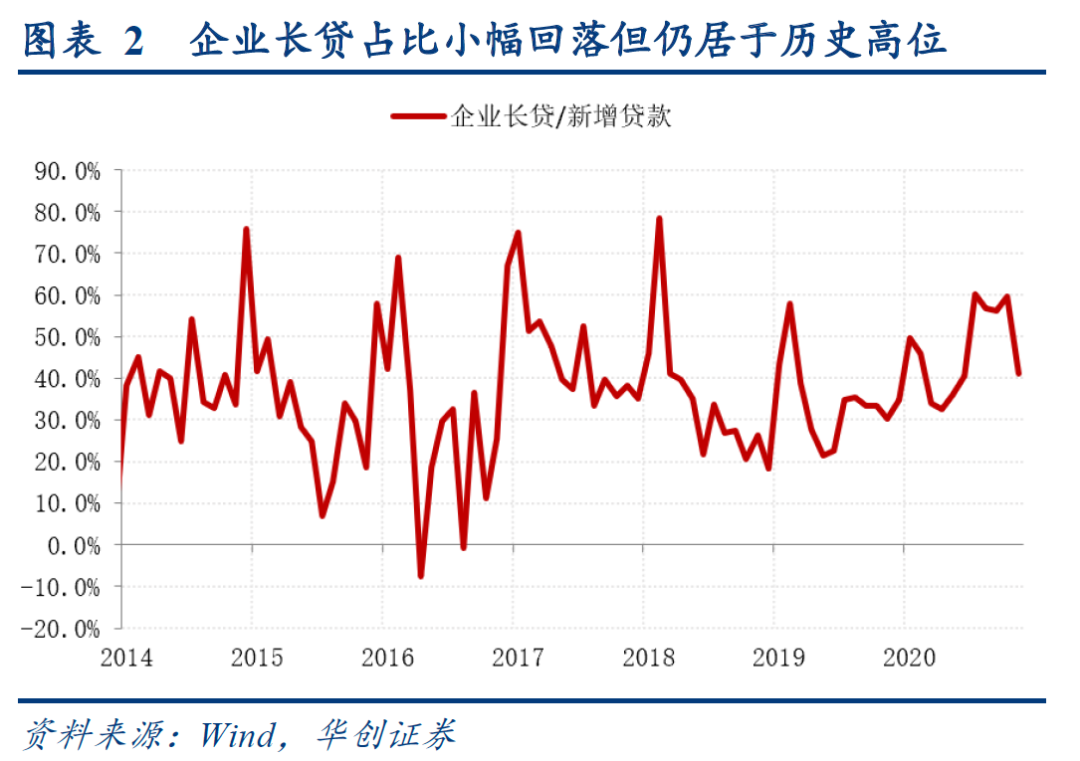

二、经济顺周期修复的“子弹”还在继续飞

信用扩张虽然基本触顶,但支持实体经济的效用仍在继续释放,经济顺周期修复的动能仍在强化。最直接的观测指标就在持续快速上行的M1。M1同比对工业企业库存周期和大宗商品价格具有稳定的领先关系(1年左右),M1高增代表企业资金的活化比例持续提高,经营和生产行为持续活跃,经济顺周期修复的动能持续强化。

顺周期修复的动能预计将体现在三个方面,一是出口高景气度有望持续到明年上半年,二是消费复苏服务业和耐用品量价回升可期,三是制造业投资上行趋势明显,上游投资(取决于前期工业企业利润和大宗商品价格)、中游投资(取决于出口和汽车需求)、下游投资(取决于消费的复苏),都看到积极的信号。因此,尽管信用周期基本见顶,但我们认为经济逐步升温的趋势并没有改变。

三、大类资产的趋势性拐点还需再等一等

结合流动性和经济基本面的角度来看,大类资产的趋势性拐点还没有到来,或待到明年二季度,权益上半年好于下半年,利率下半年好于上半年。

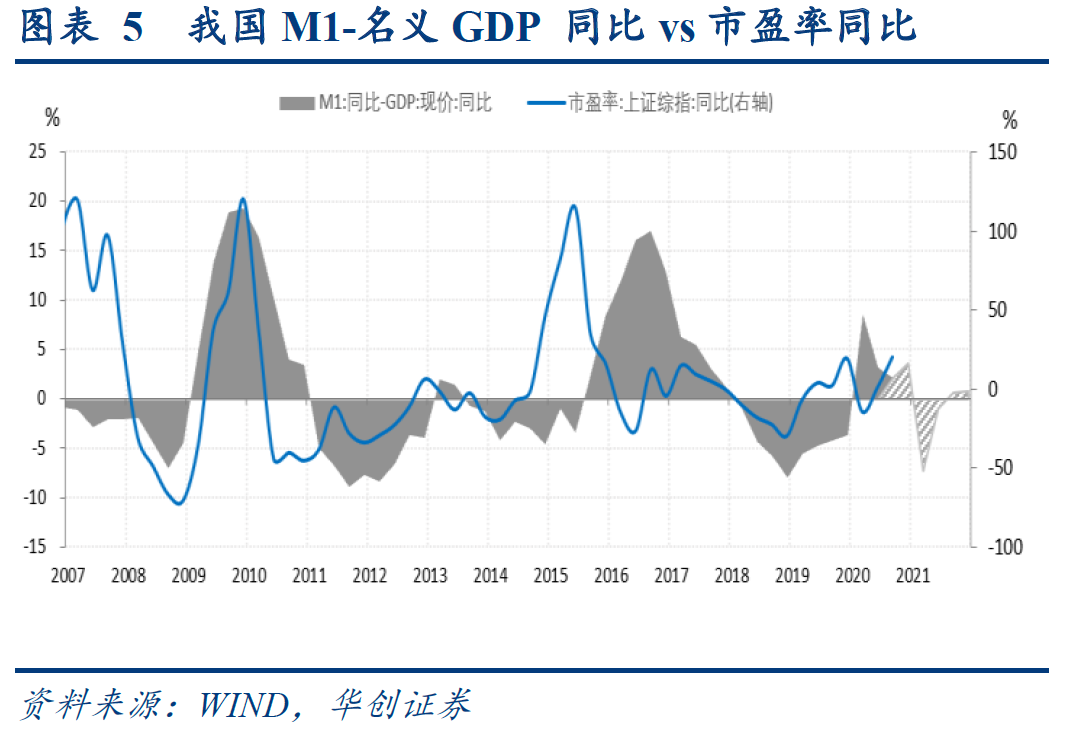

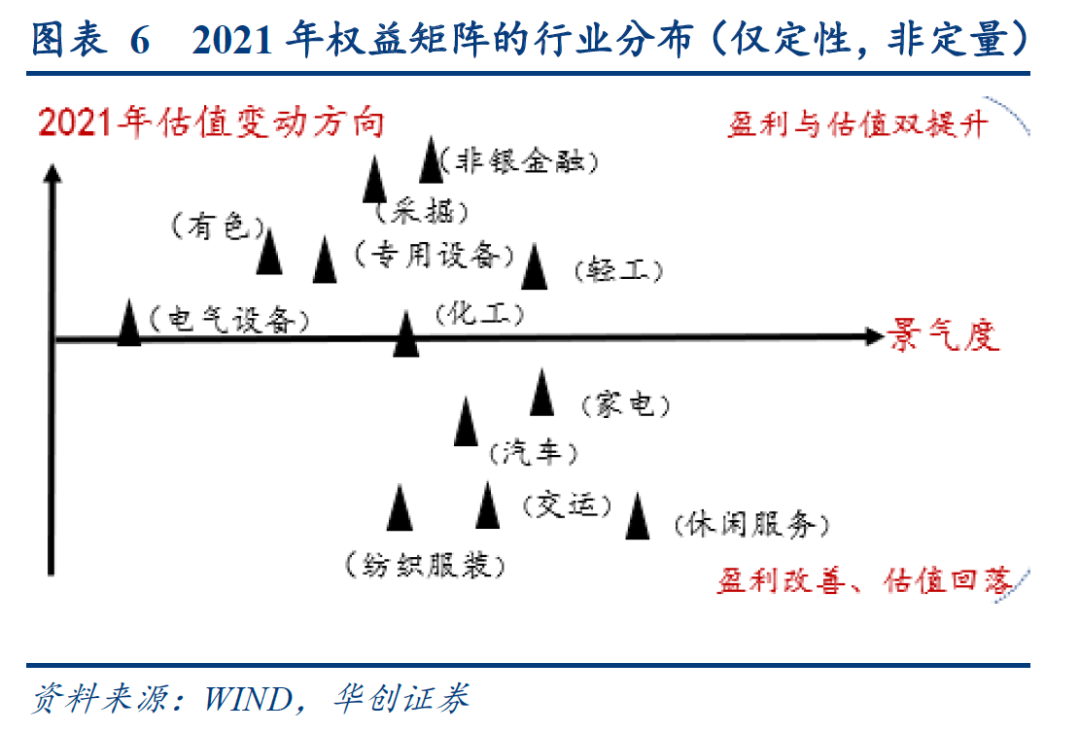

对于权益而言,影响定价的流动性指标是超额流动性,即M1同比-名义GDP同比,决定了估值的变化。明年一季度之前,M1同比和名义GDP同比同步修复,权益压力不大。但关注一季度之后M1回落带来的超额流动性收缩,或形成杀估值的压力,指数估值承压,行业估值中性收敛。结合我们对于经济基本面修复动能的判断,预计“景气度向上+估值分位数偏低”的这部分行业出现戴维斯双击个股的可能性最高,包括专用设备、轻工、化工、电气设备、非银金融、采掘、有色,需认真把握。

对于利率而言,影响定价的流动性指标是社融-M2同比,决定了利率的拐点,代表广义资金供需领先利率2个季度左右。影响定价的基本面指标则是工业经济名义增速,决定了利率的中枢,代表经济可以提供的回报,同步于利率变化。综合来看,两者决定利率长期趋势性机会仍然要等到明年二季度左右,10y国债利率全年在3~3.5%之间震荡概率较大。

风险提示:表外融资收缩和国企违约的负面冲击超预期

报告目录

报告正文

一

信用扩张基本触顶,经济还没到顶

(一)信用扩张拐点已现,但实体融资需求和流动性依然不弱

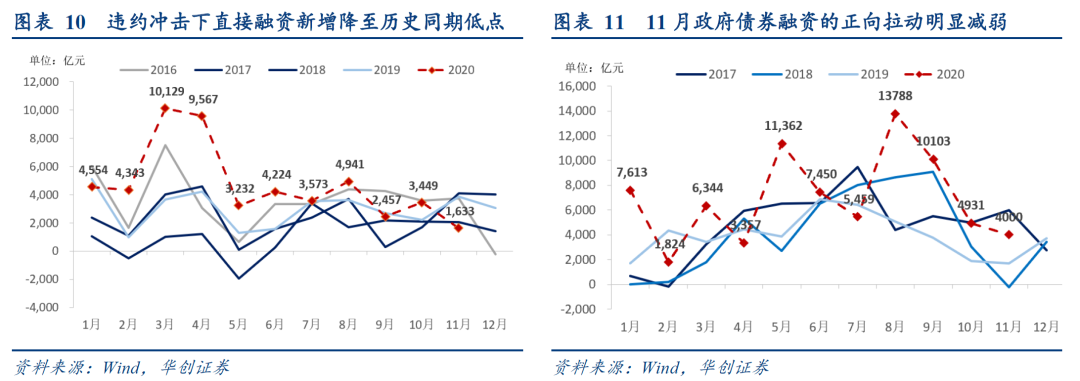

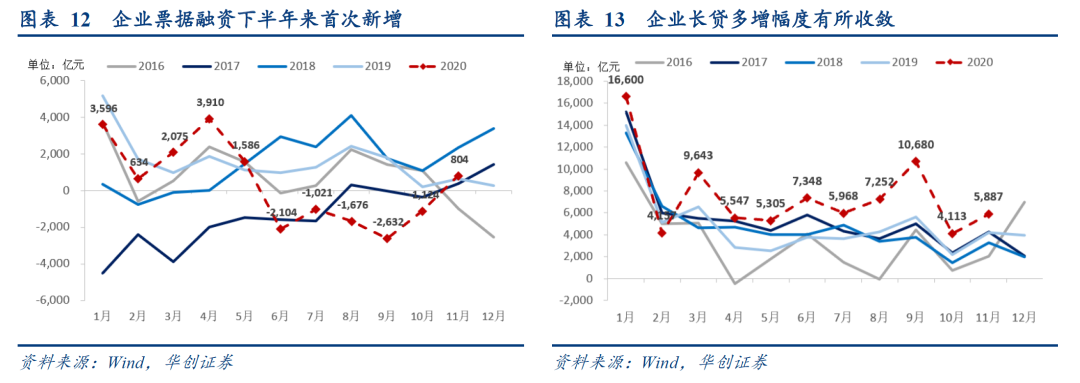

11月金融数据释放出本轮信用扩张基本触顶的信号,在总量和结构上都有一些线索。总量上,11月新增社融2.13万亿,同比增速13.6%较前值回落0.1个百分点。一则政府债券发行已经接近年末尾声,11月新增4000亿,同比多增幅度减小至2284亿,拉动减小。二则直接融资受到永煤违约事件的影响,同比大幅少增逾2000亿,形成拖累。两个因素共同导致社融拐点略提前于我们的预期。结构上,企业长贷本月新增5887亿,同比多增1681亿较前值有所收敛(10月同比多增1897亿)。并且,严监管下委托和信托贷款继续压降的同时,本月未贴现票据也继续收缩,伴随表内票据融资出现了下半年来的首次新增,背后或与疫情后高增的开票陆续到期有关,同时不排除有部分银行以票据替代短贷的可能,但规模估计不大。

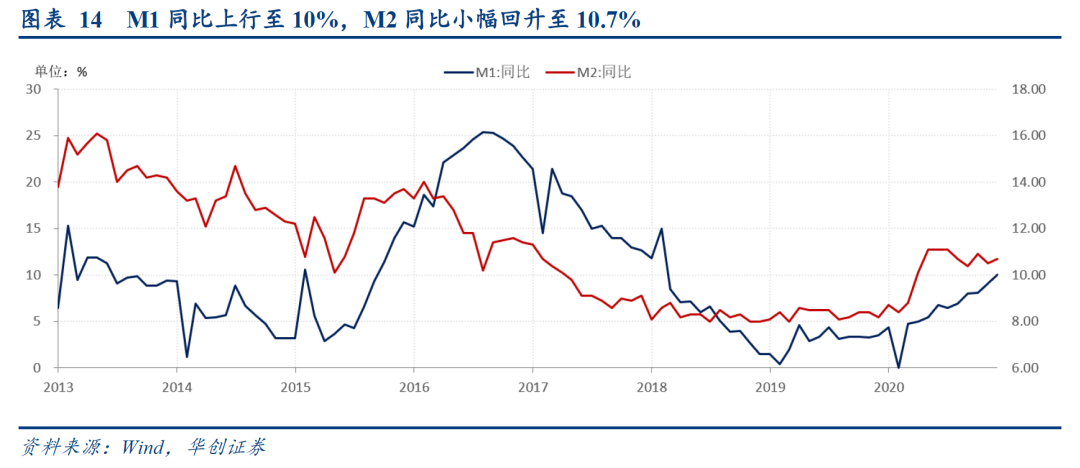

但信用扩张的触顶不等于当前实体融资需求和流动性将就此剧烈转向。融资需求仍然不弱,对实体投放的信贷本月维持千亿级别的多增,企业长贷占新增贷款的比重虽然有所下降,但依然处于历史高位。实体流动性积极向好,信贷不弱配合年底的财政支出,M2本月小幅回升到10.7%,年内大概率维持震荡,至明年小幅回落。M1同比在高基数上攀升至10%超出市场预期,我们预计拐点将在明年年初,触顶16%左右,再伴随着房地产销售的回落、表外融资的收紧和财政力度的收敛而开启下行,于2021年底回落至8%左右。

(二)经济顺周期修复的“子弹”还在继续飞

信用扩张虽然基本触顶,但支持实体经济的效用仍在继续释放,经济顺周期修复的动能仍在强化。最直接的观测指标就在持续快速上行的M1。M1同比对工业企业库存周期和大宗商品价格具有稳定的领先关系(1年左右),M1高增代表企业资金的活化比例持续提高,经营和生产行为持续活跃,经济顺周期修复的动能持续强化。

顺周期修复的动能预计将体现在三个方面,一是出口高景气度有望持续到明年上半年,二是消费复苏服务业和耐用品量价回升可期,三是制造业投资上行趋势明显,上游投资(取决于前期工业企业利润和大宗商品价格)、中游投资(取决于出口和汽车需求)、下游投资(取决于消费的复苏),都看到积极的信号。具体分析详见我们的年度策略报告《2021:归途——年度宏观策略展望》。因此,尽管信用周期基本见顶,但我们认为经济逐步升温的趋势并没有改变。

(三)大类资产的趋势性拐点还需再等一等

结合流动性和经济基本面的角度来看,大类资产的趋势性拐点还没有到来,或待到明年二季度,权益上半年好于下半年,利率下半年好于上半年。

对于权益而言,影响定价的流动性指标是超额流动性,即M1同比-名义GDP同比,决定了估值的变化。明年一季度之前,M1同比和名义GDP同比同步修复,权益压力不大。但关注一季度之后M1回落带来的超额流动性收缩,或形成杀估值的压力,指数估值承压,行业估值中性收敛。结合我们对于经济基本面修复动能的判断,预计“景气度向上+估值分位数偏低”的这部分行业出现戴维斯双击个股的可能性最高,包括专用设备、轻工、化工、电气设备、非银金融、采掘、有色,需认真把握。

对于利率而言,影响定价的流动性指标是社融-M2同比,决定了利率的拐点,代表广义资金供需领先利率2个季度左右。影响定价的基本面指标则是工业经济名义增速,决定了利率的中枢,代表经济可以提供的回报,同步于利率变化。综合来看,两者决定长期趋势性机会仍然要等到明年二季度左右,10y国债利率全年在3~3.5%之间震荡概率较大。

二

11月数据:信用扩张的顶点基本确认

(一)社融:违约事件冲击和政府融资回落带来社融增速拐点

11月新增社融2.13万亿,同比多增1363亿,存量同比回落0.1个百分点至13.6%。11月社融增速的回落,一在政府债券发行已至尾声,对社融增速的拉动减弱,二在永煤违约事件导致直接融资受到冲击,并对社融增速形成负面拖累。社融增速的拐点也因此提前确认。

细项数据看,向实体投放的人民币贷款11月新增1.53万亿,同比多增1667亿,反映实体部门整体的融资需求依然不差。表外融资11月收缩2044亿元,同比多减981亿元,其中未贴现银行承兑汇票收缩626亿(前值:收缩1089亿),委托贷款收缩31亿元(前值:收缩174亿元),信托贷款收缩1387亿元(前值:收缩875亿元)。表外融资本月收缩幅度较大,一部分原因是房地产融资全面收紧下信托贷款萎缩提速,另一部分原因是本月的未贴现承兑汇票收缩并且同比还少增了1196亿,或与疫情后高增的开票陆续到期有关,同时不排除有部分银行以票据替代短贷的可能。

此外,政府债券11月净融资4000亿元,同比多增2284亿,尽管同比来看政府融资依然对社融形成支撑,但是伴随发行进程接近尾声,拉动力明显减弱。直接融资11月新增1633亿元,同比大幅少增逾2000亿,其中债券净融资下降至862亿,同比少增近2500亿,股权融资规模771亿,同比多增247亿。

(二)信贷:信用顶点确认但融资需求仍然不差

11月新增人民币贷款1.43万亿,同比多增400亿,环比多增约7400亿,人民币贷款余额增速回落0.1个百分点至12.8%。受非银贷款的拖累,11月新增人民币贷款同比多增有限,但对实体投放部分同比依然多增1667亿,反映当前的融资需求依然不弱。结构上,企业长贷占比小幅回落至41%,同比多增1681亿幅度也略有收敛。整体来看,本月信贷数据反映在货币政策回归正常化的过程中,信用扩张的顶点目前已基本确认,但融资意愿就此快速降温的可能性也很小。

居民短贷新增2486亿元,同比多增344亿元。居民长贷新增5049亿元,同比多增360亿。对应来看,11月百强房企销售金额同比增长22.7%(前值21.5%),狭义乘用车零售同比持平于8%,商品房与汽车销售增速于高位震荡,进一步抬升的空间有限,居民长贷同比多增幅度也因此略有收窄。

企业部门短贷增加734亿元,同比仍少增909亿元。企业长贷保持高增长,11月新增5887亿依然超过历史同期,但同比多增1681亿元幅度有所收敛。表内票据融资新增804亿元,同比多增180亿。中长期贷款的高增反映企业部门的生产投资活动依然活跃,融资需求强劲。此外,非银贷款继续收缩,11月减少1042亿,同比多减1316亿。

(三)存款:M1进一步突破触及10%

11月金融机构人民币存款总量增加2.1万亿元,同比多增7900亿元,仅财政部门存款少增,实体经济私人部门存款多增。财政存款11月减少1857亿,同比多增594亿,环比减小逾1万亿。非银存款增加8516亿元,同比多增1537亿元,环比多增5600亿。企业存款增加近8500亿,同比基本持平。居民存款增加6334亿,同比多增3868亿。

11月M2同比抬升至10.7%,M1同比继续高增至10%。M1同比继续回升,与近期财政资金投放加快、房地产销售增速维持高位、以及小微贷款与制造业贷款的积极投放有关,对应到经济基本面则反映的是大宗商品价格的快速上涨(国内典型商品如螺纹)以及景气度的抬升(PMI突破高位)。同时本月M2小幅上行,与财政存款的支出提速同时新增信贷依然不弱有关,但抬升的幅度亦非常有限。

法律声明

华创证券研究所定位为面向专业投资者的研究团队,本资料仅适用于经认可的专业投资者,仅供在新媒体背景下研究观点的及时交流。华创证券不因任何订阅本资料的行为而将订阅人视为公司的客户。普通投资者若使用本资料,有可能因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。

本资料来自华创证券研究所已经发布的研究报告,若对报告的摘编产生歧义,应以报告发布当日的完整内容为准。须注意的是,本资料仅代表报告发布当日的判断,相关的分析意见及推测可能会根据华创证券研究所后续发布的研究报告在不发出通知的情形下做出更改。华创证券的其他业务部门或附属机构可能独立做出与本资料的意见或建议不一致的投资决策。本资料所指的证券或金融工具的价格、价值及收入可涨可跌,以往的表现不应作为日后表现的显示及担保。本资料仅供订阅人参考之用,不是或不应被视为出售、购买或认购证券或其它金融工具的要约或要约邀请。订阅人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。华创证券不对使用本资料涉及的信息所产生的任何直接或间接损失或与此有关的其他损失承担任何责任。

本资料所载的证券市场研究信息通常基于特定的假设条件,提供中长期的价值判断,或者依据“相对指数表现”给出投资建议,并不涉及对具体证券或金融工具在具体价位、具体时点、具体市场表现的判断,因此不能够等同于带有针对性的、指导具体投资的操作意见。普通个人投资者如需使用本资料,须寻求专业投资顾问的指导及相关的后续解读服务。若因不当使用相关信息而造成任何直接或间接损失,华创证券对此不承担任何形式的责任。

未经华创证券事先书面授权,任何机构或个人不得以任何方式修改、发送或者复制本资料的内容。华创证券未曾对任何网络、平面媒体做出过允许转载的日常授权。除经华创证券认可的媒体约稿等情况外,其他一切转载行为均属违法。如因侵权行为给华创证券造成任何直接或间接的损失,华创证券保留追究相关法律责任的权利。

订阅人若有任何疑问,或欲获得完整报告内容,敬请联系华创证券的机构销售部门,或者发送邮件至jiedu@hcyjs.com。

(作者:张瑜 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。