恒指或迎来重大改革 蓝筹股将会有哪些改变?

8%上限更加符合国际基金的准则。

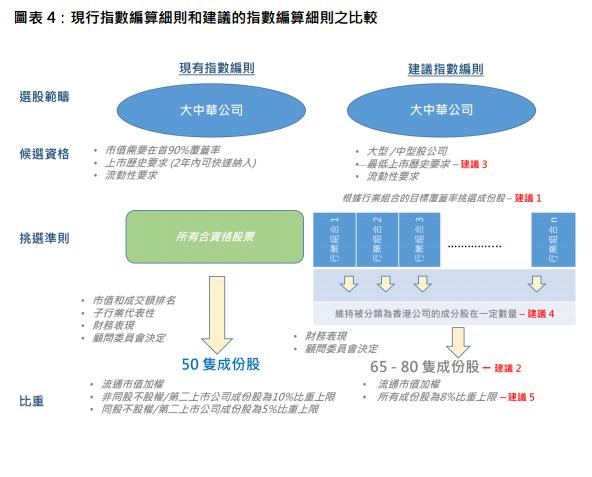

恒生指数公司12月22日晚间,宣布启动市场咨询,针对恒指成份股进行重大改革。咨询文件共提出五项改革建议,将成份股数目由目前52家增加到65至80家,并按行业组合挑选股份;所有成份股权重不分股权架构上限统一为8%,并取消最低上市时间要求等。

(图片来源:恒指公司)

自1969年推出以来,恒生指数一直被公认为港股市场的“晴雨表”。推出之初,恒生指数仅有33只成份股,直至2007年才开始纳入H股,成份股数量随之增至38只。其后,恒指逐渐扩容,于2012年增至50只,在今年12月增至52只。

目前,恒生指数主要以市值筛选成份股,而候选公司通常至少已经上市2年。指数以流通市值加权计算,个别成份股权重上限设在10%,第二上市或同股不同权成份股的权重上限则设在5%。

恒指将变为“可投资”指数

恒生指数公司建议,统一现有成份股的权重上限,设为8%。目前前五大成份股占大约40%的指数比重,因此恒生指数表现有可能受这些大型成份股的价格所影响。

上述建议实施后,将能够降低大型成份股的权重,从而令恒生指数的成份股组合更为多元化。这意味着,目前在恒指占比近10%的友邦及腾讯的权重将会削减,而阿里巴巴、美团的占比将进一步提升。

香港投资者学会主席谭绍兴认为,8%上限更加符合国际基金的准则,这项建议将令恒生指数由“不可投资”变为“可投资”指数。他指出,不少基金经理无法将个别股份的投资比重提高至8%以上,而目前个别恒生指数成份股已达到10%上限比重,导致一些基金过去无法主动地追踪恒生指数成份股。

恒生指数公司表示,资讯科技业已于去年超越金融业,成为香港股票市场中市值最大的行业,且随着同股不同权和第二上市公司获纳入恒生指数,新经济及资讯科技业在恒指成份股中的重要性已引起投资者关注。

同时,咨询文件指出,一些新上市的股票市值比恒生指数现有成份股大,但因未符合最少上市时间要求,而未能在恒生指数检讨中获考虑。因此,建议取消纳入蓝筹股的最少上市时间要求,意味着日后大型新股无需待上市最少3个月至24个月不等,市场人士认为,此举将帮助一些大型中概股加速纳入。

今年8月14日,恒生指数公司推出近15年以来的最重大改革,在新的季度检讨报告中,首次宣布成份股纳入同股不同权和第二上市个股。阿里巴巴、小米集团、药明生物被纳入恒指,而美团点评则意外落选。

明年2月公布

此外,目前成份股中12个行业的市值覆盖率不平均,因此建议将12个行业分成6组挑选成份股,确保主要行业有较平均的代表性,并减轻指数比重集中在某些行业的问题。

截至2020年12月4日,在12个行业当中,电讯业、金融业和资讯科技业在其行业内已经有超过80%市值覆盖率。相比之下,原材料业、工业、必需性消费、非必需性消费和医疗保健业在其行业内的市值覆盖率低于40%以下。

同时,为了扩大市场覆盖率,恒指成份股的数目将增至65-80只。咨询文件显示,恒生指数的市值覆盖率于2016年底为65.0%,在今年12月降至57.6%。其成交量覆盖率同期亦由57.4%降至 50.5%。

咨询文件的模拟测试显示,按建议挑选80只成份股,金融业的比重将由目前的逾40%降至34.7%,资讯科技业权重则从约23%升至27.5%;但同时香港公司占恒指比例亦会从42.2%下调至34.9%,内地企业的权重则由57.8%跃升至65.1%,所以为了保证恒指的“香港代表性”,恒指公司亦建议应维持一定数量的香港公司纳入成份股。

此次咨询为期一个月至2021年1月24日,结果将于明年2月公布。

(作者:朱丽娜 编辑:和佳)