解读丨房地产融资“供给侧结构性改革”启动

这也意味着房地产领域的“去杠杆”行动全面展开。

2020年12月31日,央行、银保监会联合发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》(下称《通知》),对中国境内的所有法人银行房地产贷款集中度进行管理。

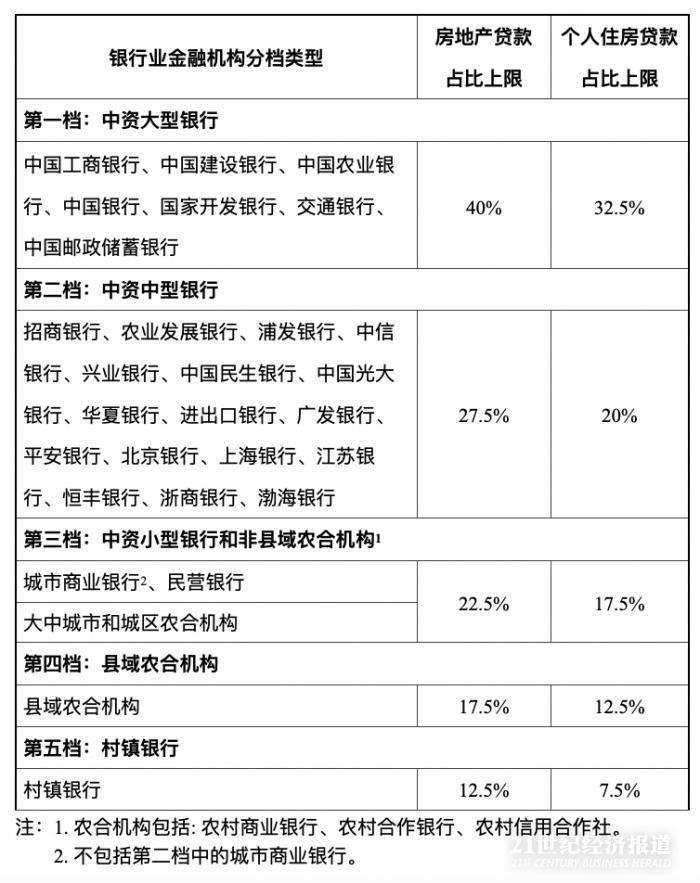

具体为,将法人银行分为五档,根据各银行所处的不同档位,对房地产贷款占比和个人住房贷款占比设定上限。其中,前者最高不超过40%,后者最高不超过32.5%。

《通知》自2021年1月1日起实施,以2020年12月末数据为界,并对不同的超出比例分别给予了2年、4年过渡期。同时明确,各地可以结合所在地经济金融发展水平等特点,在增减2.5个百分点范围内适当调整房地产贷款集中度管理要求。

此外,为配合资管新规的实施,资管新规过渡期内(至2021年底)回表的房地产贷款不纳入统计范围。

这被认为是房地产融资领域的重要政策文件。

贝壳研究院指出,该《通知》的出台是“房地产金融审慎管理制度”的一部分,意味着房地产资金供应端的收紧。

2020年8月20日,住房城乡建设部、人民银行在北京召开重点房地产企业座谈会,首次提出实施好房地产金融审慎管理制度,增强房地产企业融资的市场化、规则化和透明度。会议还提出,以“三条红线”为原则,对房地产企业融资实施管理。

贝壳研究院指出,“三条红线”的讨论与应对已经对房企产生了实质影响,参会房企已经在销售回款、拿地销售比、债券发行规模增速方面进行实质调整。所谓“三道红线”是在资金需求端的管理,而此次的“涉房贷”集中管理制度则是在资金供给端的收紧。

该机构还表示,新规实施差异化管理要求,从规模和防控风险能力两方面为依据制定分档。也就意味着,以往“小银行”通过更“灵活”的个人住房贷款政策拓展该部分业务的空间将受到限制,个人住房贷款的利率、资格等方面的管理将更加严格。

贝壳研究院首席分析师许小乐向21世纪经济报道表示,此次央行出台的新规是从资金端对房地产信贷进行额度限制,是房地产市场长效机制的手段之一,主要目的是为了降低和防范房地产金融风险,推动房地产与金融与实体经济平衡发展。原因是,过去一段时间,金融信贷中涉及房地产的比例较高,不仅增加了企业和居民的杠杆水平,也挤占了社会信贷资源,不利于构建国内大循环。

中原地产首席分析师张大伟也指出,过去几年楼市调控力度较大,但也有小部分区域房价依然明显上涨,其中很大程度上与金融政策执行不严格有关。这次新政明确了针对房地产贷款的额度管理,有利于房地产市场的健康平稳,也有利于房住不炒的深入,保持金融市场的平稳安全。

分析人士认为,这也意味着房地产领域的“去杠杆”行动全面展开。

就短期影响而言,许小乐认为,该方案对短期市场不会造成大的影响。第一,设置的额度比例与今年的情况基本符合。文件要求,大型银行房地产贷款大概占比40%左右,个人住房贷款占比控制在32.5%左右;中型银行房地产贷款占比不超过27.5%,个人房贷不超过20%。截至今年三季度末,商业性房地产贷款余额在金融机构各项贷款余额中占比为28.8%,个人住房贷款余额在金融机构各项贷款余额中占比为19.8%,平均水平低于管理目标限制。目前设定的管理比例要求基本符合今年的情况,意味着明年市场投放的额度总量不会有明显的变化。

第二,根据年末银行的实际情况设定了过渡期,超出管理要求越高的,过渡期时间越长,让银行和贷款主体有足够的时间平稳调整,避免过大变动。

(作者:张敏 编辑:张伟贤)