一个人对于茅台的信仰,既可以基于情绪和文化,也可以基于理性的分析推断,还可以基于数据计算。但如果一个人声称自己信仰金种子、信仰青青稞酒,实在是一件令人匪夷所思的事情。

一个人对于茅台的信仰,既可以基于情绪和文化,也可以基于理性的分析推断,还可以基于数据计算。但如果一个人声称自己信仰金种子、信仰青青稞酒,实在是一件令人匪夷所思的事情。

2020年12月以来,A股白酒行情如同火箭直冲云霄。业绩确定的头部白酒茅五,中报表现靓丽的今世缘,逻辑改善明显的洋河、老窖,回调后更具性价比的古井、汾酒……各路白酒品牌轮番发力,带领白酒指数直取5000点高地,成为年末收官战中最具进取心的板块。

散户大军一片欢腾,但基金交易员却可能为图形上的征兆暗自担忧。从2020年3月开始上涨的白酒指数,在经历了两波“拉升—回调”的行情后,突然加速上涨,把红旗插在5076.39的点位便调头而下,闻起来多少有一点“强弩之末不破鲁缟”的味道。

图形可以作为短线买卖的参考,却永远不是长期持有的动因。特别是这种长度盈年的行情,在图形的背后,埋藏着更深刻、更真诚、更凝聚共识的逻辑。想要判断白酒行情的持久性,显然需要回答这样一些问题:

本轮白酒行情的逻辑从哪里来?在经历2020年12月的狂飙突进后,白酒的估值红旗,究竟还能在高地上插多久?行情过后,茅五坐镇中军、联动四方的格局会不会变?

01 白酒信仰,茅台核心

根植于人心的白酒消费信仰,是每一轮白酒行情都存在的推动力。

如果持续关注白酒行业,不难发现,每一轮上涨,传导路径都很类似。金字塔尖的茅五,从饱受质疑,涨到成为A股的核心信仰。再带动一线、准一线公司上涨,进而引发白酒板块整体上涨,到最后甚至可以带动啤酒、黄酒、葡萄酒企业的股价,最终进入回调整理阶段,又等待下一轮上涨的到来。

“由茅台始,以补涨终”的传导路径,反映了一个规律——以茅台为代表的高端白酒,是市场上白酒信仰的核心。

这种“中国白酒,茅台挂帅”的信仰,其实来自于三重逻辑。

第一重逻辑,茅台以及高端白酒,属于特定历史条件下形成的、由特殊人群消费支撑的商业模式。层层加强,不可复制。

从1914年的“巴拿马摔酒瓶”典故,到1935年“金陵重逢饮茅台,万里长征洗脚来”,中国人对于“茅大帅”的信仰故事,与近代史息息相关。

1950年,新中国成立后的第一个国庆节,周恩来总理将茅台作为国宴用酒,让一干将帅缅怀革命岁月的同时,也让茅台成为“开国第一酒”。其后,茅台见证了抗美援朝胜利、原子弹实验成功、中国重返联合国、中美建交等诸多历史重大事件。

即使在计划经济时代,茅台的高端定位与稀缺性,亦不让今日。

名将许世友司令对茅台情有独钟,每月400元的工资,自饮绰绰有余,请客入不敷出,不得已采用了“重要客人喝茅台,次要客人喝仿造”的权宜之计。总设计师鼓励一汽员工多造红旗车,“油不够可以烧酒精,造酒精的红薯干有的是。”兴奋表态之余,也不忘加上一句“只要不烧茅台就行。”

与历史事件的紧密挂钩,与党政军领导人的强烈联系,奠定了世人对于茅台的高端品牌印象。这对茅台在改革开放后开拓市场、转移消费群体,实现从计划经济时代“国政用酒”,到市场经济时代“白酒龙头”的转变,有不可估量的帮助。

第二重逻辑,是由第一重逻辑衍生出来的无限涨价权。它是大众的奢侈品,富裕阶层的资金蓄水池,是带有投资品、消费品、奢侈品三重属性的特殊商品。

2000年之后,茅台历经十次提价,平均提价幅度20%,凭借2008年1月的提价,一举拉开和五粮液的价差,即使在行业低迷时期仍然保持不降,保值效果极佳,释放出鲜明的金融投资属性。

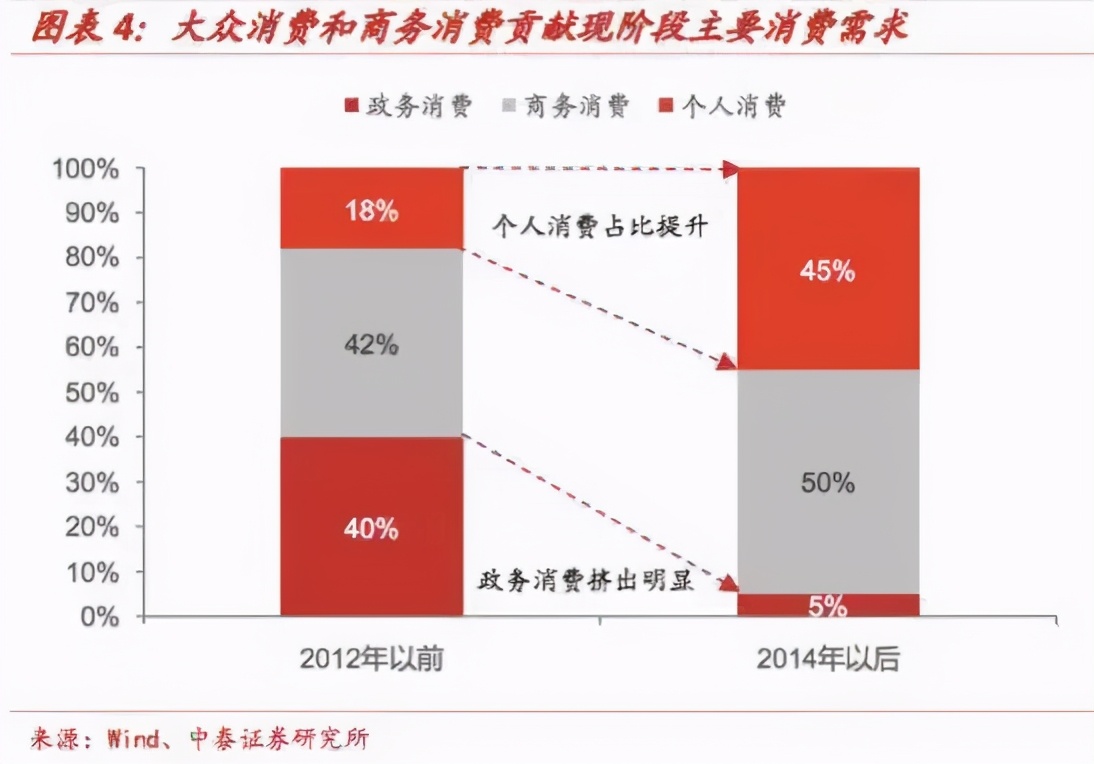

茅台酒价一路飞涨,消费群体悄然转移。在八项规定出台之前,政务商务消费占据八成茅台销量;规定过后,个人消费接过了大旗,茅台因此变成了“大众消费品”。

但在一个6亿人月均收入低于1000元的国家,这个“大众消费品”实在过于狭义。只有极少数“富裕大众”才真正消费得起。

在招商银行50万存款门槛的“金葵花”客户体系里,2008年的数量是39.3万,十年过后,这个数字是236万,资产量从6593亿元增加到5.5万亿。另一个对比,是这236万位客户只占招行全部客户的1.9%,存款却占了总额的80.9%,而在十年前,金葵花资产比例只有61.86%。

这说明了一个趋势,富裕阶层越来越富裕。它带来的一个结果是:随着富裕阶层越来越富,茅台的定价不断水涨船高。

从原料粮到成品酒,从必需品变成特殊商品,这个转变过后,定价权便不再掌握在普罗大众手里,只能由最富裕阶层决定。只要富裕阶层的数量在增长,资产总量在扩大,茅台以及同处“千元价格带”之上的高端白酒,就会始终保持价格的坚挺与上涨。

因此,从茅台到五粮液,以及若干高端白酒品牌,它们的真实含义,其实是由“富裕阶层定价”、同具消费与奢侈属性的投资资产。不理解这一点的同学,可以参考下学区房和爱马仕女包,就会得出一个清晰的认识。

第三重逻辑,来自于茅台的供需格局。由于供不应求,无论是直营还是渠道,抢到手的茅台份额,是最稳定的利润来源。用渠道管控来平抑价格,效果适得其反。

2019年中秋节,茅台的市场工作会议立了四条新规:增加投放量、53度飞天1499元售价钉死、减少批发、增加电商投放。

从李保芳时代开始,茅台加大直营的力度只升不降,但茅台批价不为所动,一分钱没打下来,反而一路涨到2019年2600元的高点。

为什么加大直营没能让茅台批价降温?兴业证券的分析师赵国防有两个直指要害的总结:

第一,渠道结构错配会助推经销商批价上涨,直营加大会相对减少经销商供货量,而经销商客户群大而稳定,强化了供需矛盾。

第二,高价差会滋生黄牛市场,该市场管控难度要强于经销商。当前出厂价和终端零售价之间利差丰厚,为黄牛创造了肥沃土壤,而黄牛的难于管理,茅台的量价措施执行力会减弱。

再解释一下,就是直营渠道拿的酒越多,留给成型经销体系的酒越少,终端价格就会越高。更何况,茅台的新直营渠道隶属于茅台集团而非上市公司,上市公司(600519.SH)可以不涨价,直营渠道却毫无压力,特别是当集团需要负担贵州一省财税重任,茅台的涨价就变成了一件“可预知而不可预防”的事情。

特定历史支撑的商业模式、“投资品+消费品+奢侈品”的三重属性、无法用渠道管控平抑的价格。共同构成了中国人对茅台的信仰。如果说,中国人对白酒有强烈的消费信仰,那么茅台就是这种信仰中当之无愧的真神。

这种信仰推而广之,扩散成为对高端白酒的信仰,帮助其奠定“商品连连涨价、业绩年年增长”的确定性逻辑。

而我们当然也知道,确定性,正是吸引资金拉动股价的最好理由。

02 货币宽松,财富效应

流动性宽松带来的财富效应,是本轮白酒行情的特殊推动力。2020年白酒行情表现出的持续性之久、扩散之广,皆出于此。

2020年是个特殊年份,全球央行再次开启货币宽松周期,美联储主推无限量量化宽松政策,欧日经济体大宗买债,发达国家利率不仅趋零,甚至趋负。货币宽松之下,由于实体经济供需两弱,资金流入资本市场,就变成了“没得选择的选择”。

两相对照,中国的产业供给恢复虽然速度快、程度好,但海内外的消费和投资,却仍在阶段底部。在需求羸弱的情况下,巨量货币就此进入了资本市场,我们因此看到的黄金价格猛增、商品房销售触底反弹、以及股市火热的结构性行情,都源于流动性宽松造成的资产溢价。

A股市场上的钱很多,确定性十足的公司却很少。举目四顾,高端白酒无疑正是一个良好的炒作标的,春江水暖的先知资金,推动茅五开启了第一波上涨,也使得这个逻辑得到了市场的承认。在共识凝聚之后,狭窄的高端白酒赛道上,很快挤满了抱团的机构,推动走出趋势性行情。

流动性宽松带来的财富效应,不仅仅体现在茅五股价上。作为具备金融属性的高端白酒,本身就是难得的好资产。2019年,全球奢侈品收入的2.2亿元增量里,有90%都是由中国市场贡献的,这种消费能力和愿望,在全球首屈一指。

随着2020年资产和黄金的升值,中国富裕阶层对于高档消费品的拉动能力进一步增强,促进了高档白酒的价格坚挺,反过来进一步保障了高端白酒企业的业绩。

在理论上,在低利率环境下,一家公司盈利增速无需过高,只要保持永续,就意味着将收获“不收敛趋向于无穷大”的估值。这个“永动机”逻辑在A股上的表现,在于前有100倍市盈率的酱油,仍然会受到市场疯狂追捧,后有茅五不断打出新高。

“全球永续低利率+消费永续稳定增长”,正是疫情时代市场流动性泛滥背景下,资金凭借难以证伪的逻辑、忽视估值、疯狂做多白酒的最好概括。

但无论是白酒消费信仰,还是流动性带来的机构抱团、估值追捧,都只解释了高端白酒的上涨逻辑。而事实上,在本轮行情的后半程,一批低端白酒纷纷发力,涨幅惊人,估值股价平地干拔。金种子酒(600199.SH)在12月初尚不到9元,却在12月23日创出了22.53元的高位,一月不到,飙升175%,回到了2013年4月的水平。

那么这种传导,究竟是白酒信仰的扩散,还是资金的吃相问题?

03 分化时刻,土归于土

近一段时间,市场上总是流传一个观点:白酒企业面临年底旺季,产品涨价将对业绩和股价形成坚实支撑。

但通过前面的阅读,相信您一定可以明白,这是对照高端白酒的投资逻辑,有很强的偷换概念之嫌——并不是所有白酒,都像茅台一样,拥有无限涨价权、稀缺性和特定商业模式。恰恰相反的是,“少喝酒,喝好酒”才是白酒消费的新趋势。

在这个趋势下,总量增长几乎停滞,只存在前文逻辑叙述的结构性繁荣。这意味着,只有逻辑确定的高端、次高端白酒,才有资格面对需求快速扩张,赛道优势越发明显的未来。

因此,2020年12月份出现的低端白酒“干拔估值”行情,背后最大的推动力,其实在于极度宽松的流动性环境。在这一前提下,市场游资利用普通人不清楚高端白酒的投资逻辑,炒作白酒低位品种补涨,吸引资金跟风,再伺机收割。

这种情形并非无人察觉,中金公司在近期发布的研报中提出警告:称目前部分小酒企炒作,已经脱离基本面,是单纯依靠资金推动的上涨,或对业绩增长有较大透支,需要警惕短期情绪回落后带来的冲击。

这个警告来得及时而有据,2020年12月23日,红星二锅头股东大豪科技(603025.SH)结束12连板,释放出一个不妙的信号。次日,白酒板块跌停潮果然如约而至,板块低开之后,持续低位震荡。盘中,金种子、兰州黄河、皇台酒业、莫高股份、老白干酒、青青稞酒、金徽酒、金枫酒业等10股跌停,直至收盘亦未打开封板。

从12月24日盘后的龙虎榜数据来看,可以发现当天白酒股的暴跌,主要是游资席位的参与,机构席位则参与较少。这无疑从一个侧面印证了中金的警告。

事实上,对于缺乏业绩确定性的低端白酒品牌而言,高估值是一件非常危险的事情。从微观上看,获利资金的撤退,随时会带来不可修复或需要长期修复的估值崩塌。从宏观上看,只要流动性宽松边际上有所减弱,这种“干拔估值”就很难持续下去。

抛开资金层面,回归白酒的消费信仰,这个结论同样成立,在这一点上,我们甚至可以做一个基于常识的粗糙论断:

一个人对于茅台的信仰,既可以基于情绪和文化,也可以基于理性的分析推断,还可以基于数据计算。但如果一个人声称自己信仰金种子、信仰青青稞酒,实在是一件令人匪夷所思的事情。(作者:陈斯文)

(作者:阿尔法工场研究院 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。