21深度|解码20万亿基金规模排行榜:35家公司超千亿 明星基金经理成规模暴增“利器”

从四季度前10强公司排行来看,无一例外是‘营销’+‘业绩’两手抓的公司。

公募基金将迈入20万亿时代。

2020年公募基金四季报数据显示,去年底规模近20万亿元,相较2019年底总规模14.77万亿元,同比增长34.66%。

其中,2020年底,股票基金(2.06万亿元)加上混合基金(4.36万亿元)的规模达到了6.42万亿元,较2019年底股票基金(1.30万亿元)加混合基金(1.89万亿元)的3.19万亿元规模,增幅高达101.25%。

这说明2020年的基金规模爆涨中,权益类基金起了关键作用。

在规模暴增的2020年,有哪些基金公司搭上了直升梯?又是哪些因素在助推公募规模暴增?

规模10强演变

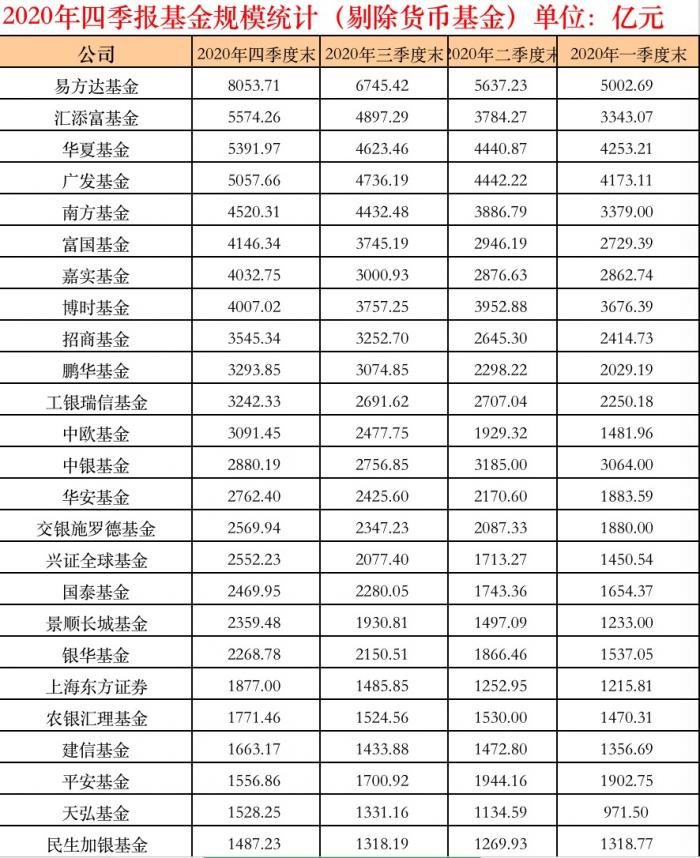

来自天相投顾数据显示,公募基金公司规模(剔除货币基金,含估算基金,下同)前10名是易方达基金、汇添富基金、华夏基金、广发基金、南方基金、富国基金、嘉实基金、博时基金、招商基金、鹏华基金。

“从去年四季报情况来看,公募基金‘头部化’效应在基金牛市的背景下得到进一步加强。无论从管理规模还是市场份额来看,前十大公司都在加速集中。四大行股东背景基金公司全部淡出前10强,凸显行业市场化竞争加剧。”一位基金经理指出。

与2019年底对比,基金规模榜单上,前10名中排名有所上升的有7家基金公司,包括汇添富(上升3位)、广发基金(上升3位)、富国基金(上升4位)、嘉实基金(上升1位)、中欧基金(上升11位)、兴证全球基金(上升4位)、鹏华基金(上升2位);此外,易方达基金保持第一名,华夏基金保持第三名不变,南方基金下降一个名次。

其中,规模前10强中,中欧基金的排名上升最迅猛,由2019年的第19名迅速窜升至2020年的第8位,上升11位。

“从四季度前10强公司排行来看,无一例外是‘营销’+‘业绩’两手抓的公司。从近年来基金非货规模排名与金牛奖获奖情况来看,纯投研业绩因素在逐渐淡化,具备创新营销思路的基金公司正在进一步崛起。”一位基金业资深人士表示。

上述基金人士认为,对于发展基金规模来说,“电商平台和新型品牌营销是未来营销的主战场。此外,如何加强与头部销售渠道的绑定也是大文章。”

对基金规模10强榜单位次上升最快的中欧基金,上述基金人士认为,“中欧基金的电商平台营销做得特别好。以中欧基金的明星基金经理葛兰为例,去年一季报她的管理规模才80亿,去年二季报在没有新发的情况下规模达到了200多亿,去年三季度发中欧阿尔法认购量800亿,主要是靠的电商平台做的持续营销。”

此外,上述基金人士表示,“鹏华基金在加强与头部销售渠道的合作上做得很成功。”

事实上,去年鹏华基金王宗合的新发基金——鹏华匠心精选,总募集规模达到了296.91亿,认购资金一天达到1371亿,认购总户数达183.3万户,创下历史“吸金”最高纪录。

上述基金业人士指出,目前基金公司都在加强与头部销售渠道的合作,基金头部销售渠道包括招行、工农中建四大行,以及蚂蚁等互联网平台,以及包括现在宁波银行、中信银行和兴业银行等近年起来的渠道。

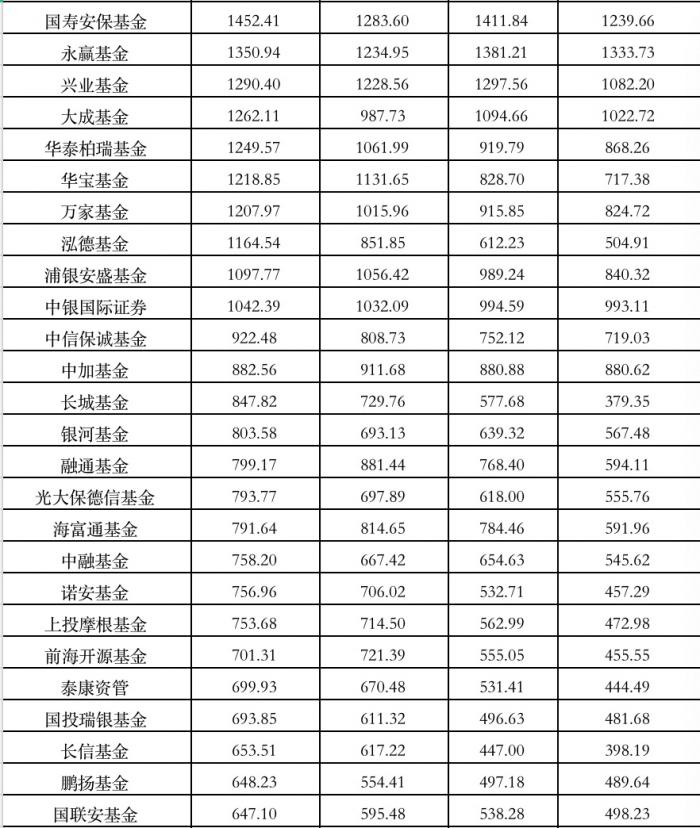

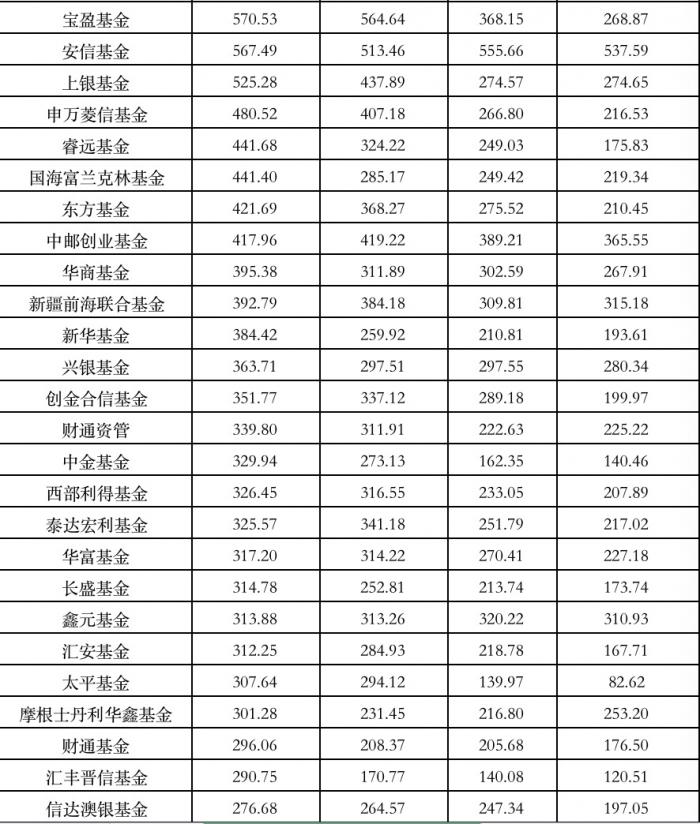

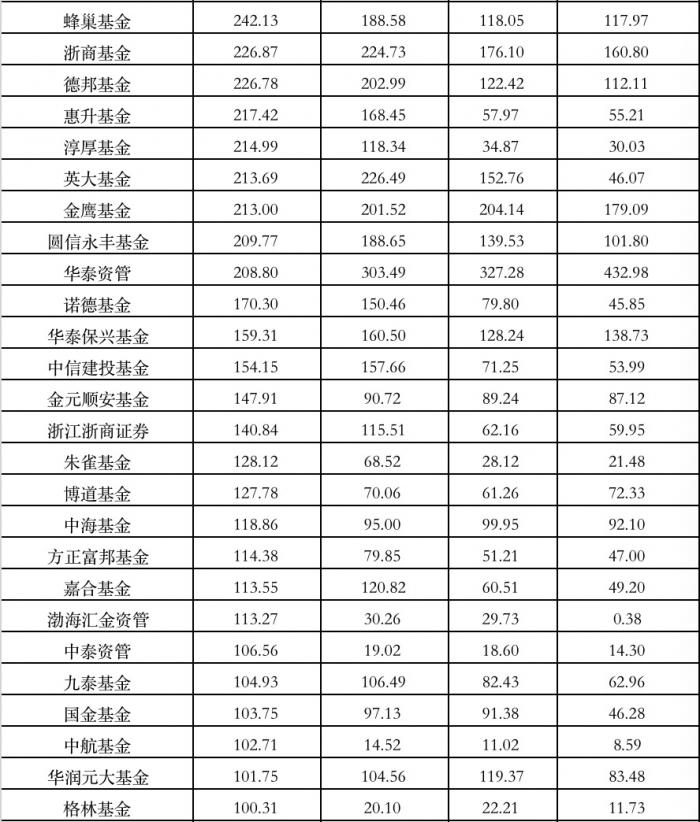

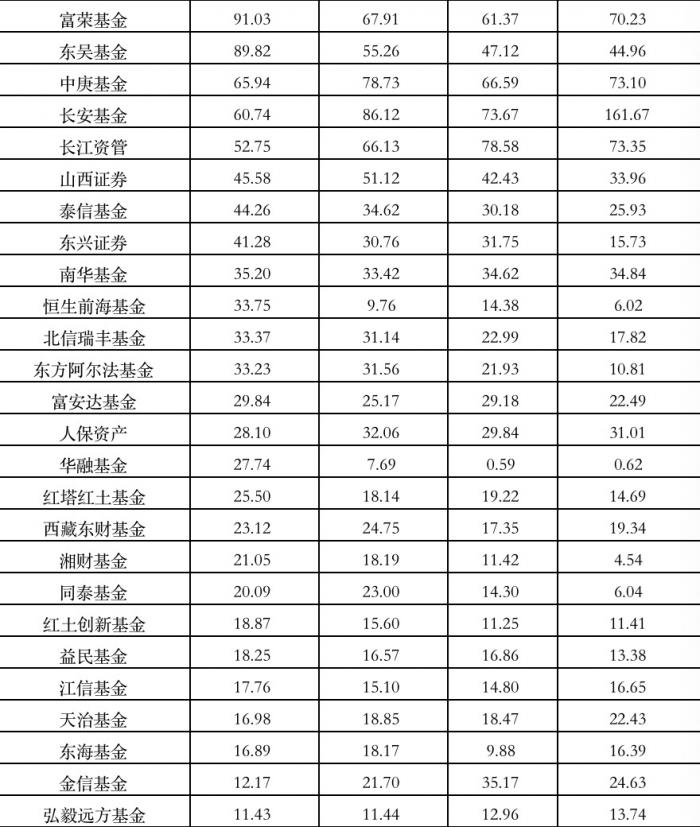

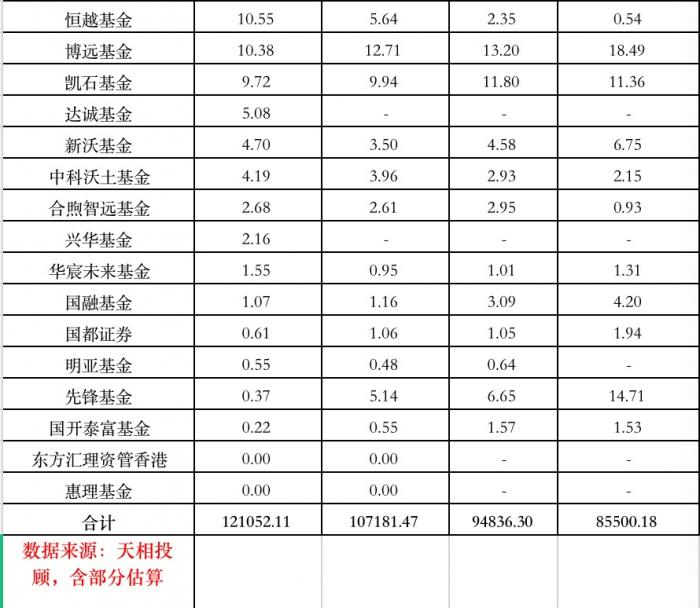

从数据来看,去年四季度,35家基金公司进入“千亿俱乐部”。

其中,易方达基金一骑绝尘,规模超过8000亿元;5000亿元“俱乐部”成员有3家,分别是:汇添富基金、华夏基金和广发基金;4000亿元“俱乐部”有4家,分别是南方基金、富国基金、嘉实基金、博时基金;3000亿元“俱乐部”有4家,分别是招商基金、鹏华基金、工银瑞信、中欧基金;另有7家跻身2000亿元“俱乐部”,16家在跻身1000元“俱乐部”。

事实上,权益基金规模占比较大的公司盈利能力也比较强。

天相投顾数据显示,20202年四季度旗下基金盈利最多的是易方达,达到了755.63亿元,紧随其后的华夏基金盈利达490.75亿元。此外,汇添富、富国、广发、嘉实和中欧等基金公司旗下基金,去年四季度利润总计均在300亿元以上。

格上宏观研究员董海博认为,去年偏股型公募基金规模明显提高,主要是因为过去一年中A股赚钱效应良好,基金业绩普遍较好,同时A股市场有效性提高,个股分化比较明显,对研究能力的要求不断提高,这才吸引了投资者增配基金。其认为,接下来,从3-5年以上的长期维度来看这一趋势预计将会延续,但短期则需注意市场若发生较大回调可能引发集中赎回。

明星基金经理光环效应加持

事实上,基金规模的排名与爆款基金下的明星基金经理效应直接相关。

“去年规模排名前十的基金公司都是大的公募基金,排名变化主要是看有没有发行爆款基金,爆款基金发行的越多,这些头部企业的规模上升越快,爆款基金成为规模变化最大的变数。”前海开源基金首席经济学家杨德龙说。

2020年是基金发行历史上最大的一年,全年新成立基金发行份额3.16万亿份,超过此前2017、2018、2019年的3年总和。同时,出现大量爆款基金,40只基金发行份额超过100亿份。

天相投顾数据显示,2020年四季度公募基金(含联接基金)总体出现净申购,净申购6433.79亿份,净申购比例为4.04%。在纳入统计的143家公司中,有82家公司实现净申购。净申购份额超过100亿份的有21家公司,银华基金、工银瑞信基金、广发基金三家公司净申购份额最多,分别为688.80亿份、628.19亿份、616.63亿份。

随着基金2020年四季报的披露,基金经理管理规模数据浮出水面。

剔除货币市场基金,目前管理规模超400亿的基金经理有近50位。

其中主动权益基金方面,易方达张坤管理的5只基金合计总规模达到1255亿元,成为首为公募基金管理规模超过千亿的基金经理之一。其中易方达蓝筹精选、易方达中小盘、易方达优势企业三年、易方达新思路灵活配置、易方达亚洲精选股票的规模分别为677亿元、401亿元、108亿元、58亿元、11亿元。

此外,广发基金刘格菘管理规模达到844亿元,景顺长城刘彦春达783亿元,南方基金茅炜、易方达萧楠、汇添富胡昕炜管理规模超过600亿,而嘉实基金归凯、鹏华梁浩等管理规模超500亿。

事实上,张坤所管理的基金总规模达到1200多亿元,这个规模在基金公司规模排名榜上可跻身前30名,相当于一个人管理了一家中型规模基金公司。

“明星基金经理管理规模不断扩大的现象正是‘基金头部化效应的最好体现,在头部公司加强人员激励,提升营销覆盖深度与广度,进一步加强与头部销售渠道绑定的情况下,中小基金公司突围的难度正在进一步加大。”一位基金经理表示。

不过,明星基金经理带来的“头部效应”也让部分业内人士担忧。

“基金经理如果管理的规模过大,在操作上会有一定的难度。现在头部效应比较明显,明星基金经理一只基金发行就上百亿,现在的发行机制下明星基金经理管理的规模能够达到七八百,甚至过千亿,相当于很多中型基金公司的管理规模。这确实存在管理上的难度,所以投资者要注意其中的风险,管理规模过大比较难做出好的投资业绩。”杨德龙提醒。

“基金经理的精力是有限的,随着规模越来越大,能不能找到承载这么多资金的投资标的,会越来越成为问题。最后可能导致规模较大的基金经理不得不配置较多的大市值龙头公司,并且逐渐尾大不掉,调仓会比较困难,如果基金经理投资理念和规模的匹配性降低,收益率降低是大概率事件。”董海博表示,当投资者蜂拥追捧某一种资产时,其投资收益率会降低,这是很自然的现象。

相关阅读:

“牛市”中失落的基金经理:有人踏空行情业绩跑输 有人一年规模缩水近100%

(作者:庞华玮 编辑:巫燕玲)