全球经济动能蓄集恢复,汇率波动下更要关注市场情绪变化

人民币汇率继续飘红。

1月27日,人民币兑美元中间价报6.4665,上调182点。在岸人民币对美元汇率同期开盘拉升逾120点,接连升破6.47、6.46两道关口,与此同时,离岸人民币对美元直线走高逾50点。截至北京时间27日17点15分,在岸、离岸人民币分别为6.4663与6.4782。

全球经济此时也有动能蓄集恢复迹象。国际货币基金组织(IMF)当地时间1月26日上调2021年的全球经济增长预测,至5.5%,以及明年经济将增长4.2%。而联合国贸易与发展会议(UNCTAD) 1月24日发布的报告显示,2020年,欧美日发达经济体的海外直接投资(FDI)大跌,中国成为2020年最大外资投入国。

人民币预期或将出现新情况

中国银行研究院研究员王有鑫对21世纪经济报道记者表示,最近市场其实出现一些微妙的变化,相关因素可能正处在拐点或即将到达拐点的过程中,对人民币汇率走势的判断因此或需要修正,即2021年初或去年年底的单边看涨判断可能会趋向更加双向波动。

对于发生调整的原因,王有鑫认为,在国内情况保持良好不变的情况下,汇率变动主要取决于外部因素。“汇率价格是相对价格,目前海外因素发生了新变化,这些变化会对今年人民币汇率产生影响。”

去年年底,市场判断人民币会继续升值。

“但最近数据显示,尽管全球经济复苏动力仍弱,可动力开始集聚,欧美国家疫苗接种速度加快,且普遍采取了强力的刺激政策”,王有鑫补充说,“经济恢复由此好于预期,IMF在刚刚发布的全球经济展望报告中上调了全球经济增长预期。所以随着海外经济动能积聚,中国相对海外的经济复苏优势会逐步缩小,由此将影响人民币汇率走势。”

此外,王有鑫认为,影响人民币汇率外部因素的另一个主要方面则来自美国。“首先是拜登政府上台后会实行更为严格的疫情防控措施,快速推出1.9万亿美元的财政刺激计划。同时市场对美联储货币政策正常化的讨论正在升温,推动美国国债收益率曲线趋陡,中外利差实际上开始缩小。”

“尽管美联储实施的宽松政策对美元不利,但对货币政策转向的预期会对美元带来提振”,他表示,“另外新任的财政部长耶伦有一个鲜明特点或工作方式—她非常善于通过话术引导市场预期,从而避免宽松的财政政策对美元指数的扰动,以此保持美元指数的相对稳定。”

市场中从来不乏对“人民币后续走势”等讨论。瑞银财富管理投资总监办公室(CIO) 1月25日发布观点认为,人民币会在未来6至12个月朝6.2水平迈进,即潜在的升值幅度约4%。

人民币年初势如破竹,但最近两周主要在6.45至6.50区间整固(离岸汇率今早报6.4927)。有市场人士认为南下资金近期大规模流进港股,影响了人民币的升值步伐,但瑞银认为部分原因是美国国债收益率走高,令美元暂停走弱所致。

王有鑫预计,美元指数在今年上半年将保持基本稳定,下半年随着美国经济加快复苏,通胀回升,美联储货币政策正常化预期进一步强化,美元指数或会出现反弹甚至是回升的趋势。

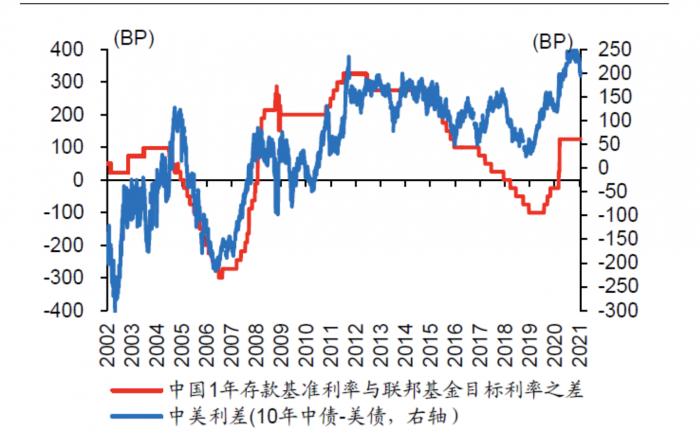

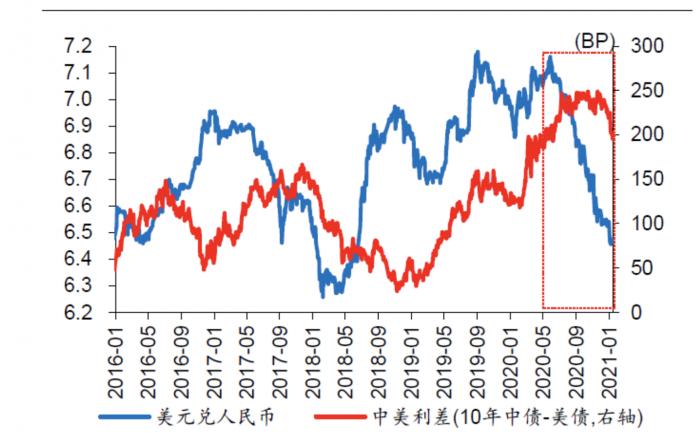

图表分别为中美利差、美元兑人民币在利差下走势/ 图表来源: 赵伟宏观探索

开源证券首席经济学家赵伟在其研究报告里表示,综合中美经济、中美利差、资金流动等形势演绎,及政策最新表态等因素,人民币升值或已接近尾声。在美国经济先于欧洲修复下,美元指数或将逐步走强,使得人民币兑美元汇率升值接近尾声。此外,中美利差收窄、外资流入放缓等,也有助于缓解人民币升值压力。

惯常情况下,在中美利差逐步收窄过程中,海外资金流入动能会有所减弱,从而有助于缓解人民币升值压力。中美利差水平较高时,外资加快流向人民币资产,进而对人民币汇率产生一定影响。

瑞银则认为,在过去两周,以5天平均“港股通”净流入来看,平均每天有15亿至20亿美元资金净流进港股。“在去年7至10月资金持续南下期间,并没有改变人民币稳步升值的趋势。中国今年经济增长有望强劲反弹8.2%,即便基数效应存在,但国内经济已明显接近趋势增长。因此人民币相对美元的利率优势今年将保持在200至250个基点,吸引追求收益率的投资者。“

全球经济已驶入恢复道,关注人民币走势下市场情绪变化

UNCTAD此前报告显示,去年对美国的FDI下滑49%,至1390亿美元。而对中国的FDI增长4%,至1630亿美元,自1978年以来首次坐入全球年度最大外国投资对象国头把交椅。

与此同时,在中美利差明显情况下,受利益驱使,外资纷纷涌入中国国内债券市场。

国际金融协会(IIF)发布全球资金流向报告称,2020年12月份,流入新兴市场国家的投资总额约为459亿美元。其中流向中国股市的有132亿美元;债券市场流入166亿美元。渣打银行环球研究部此前发布利率市场展望认为,在各种因素交织下,外资流入中国债市规模在2020年达到约1万亿元之后,在2021年或将增加至1.3-1.5万亿元的历史新高。

如此,若人民币双边近期加强其双边波动趋势,外资流向会否改变,其结果又将如何?

王有鑫认为,流入的大趋势不会发生变化,但部分套利资金可能会受到影响。“因为FDI更多是长期资本,当前中国经济增速仍全球领先,跨国企业在中国的收益率远高于全球平均,所以人民币双向波动对FDI的流入不会造成实质性影响。”

但他提示称,从债权资本来看在汇率双向波动下,更多要关注股权资本波动。如果市场形势发生变化(如美联储货币政策转向),可能导致短期资金逆转与回撤,此种异常流动的风险更值得关注,由此进一步影响市场预期。

“从2018年以来,沪深港通下的资本流动虽然规模不算大,但基本上与股市涨跌方向一致,由此成为市场风向标及‘聪明钱’的代表。所以若出现短期异常现象或会引发市场情绪变化,进而放大对市场的影响。” 王有鑫补充道。

(作者:胡天姣 编辑:李伊琳)