资金面调查:“不算紧”但“价仍高”,避免债市过度加杠杆

“今天终于不用听资金同事哀嚎了”

每到春节,资金及债券交易员最担心的就是“钱紧”。在“钱紧”之时,交易员调侃在“跪求资金”。

但今年“钱紧”来得要比往年早一些。在上周距离春节还有半个多月时,资金已十分紧张。上周为1月最后一周,跨月后2月1日资金价格虽然仍在高位,但紧张情绪已经有所缓解。

“今天终于不用听资金同事哀嚎了,隔夜资金回血最快。”2月1日沪上某基金公司债券交易员表示。此次资金由紧转松是为何?对市场有何影响?

资金紧张有所缓解

货币市场及债券市场较为关注的利率指标包括R(质押式回购利率)、DR(存款类金融机构间的债券回购利率)、GC(交易所回购交易利率)、SHIBOR(上海银行间同业拆放利率)四大类,前三者是以交易回购形成的利率。

在上述诸多市场利率指标体系中,DR是焦点中的焦点,尤其DR001、DR007是判断流动性松紧的重要指标。央行副行长刘国强曾在国新办发布会上表示,判断货币政策松紧程度可以直接看流动性。“有一个最简单的指标,信息也比较好获取,就是看银行间的回购利率,像DR007等。”

所谓DR007,简言之,就是银行机构以利率债(比如国债)为质押,向其他机构借入期限为7天的资金价格,而DR001期限则是一天,也被称为隔夜资金。

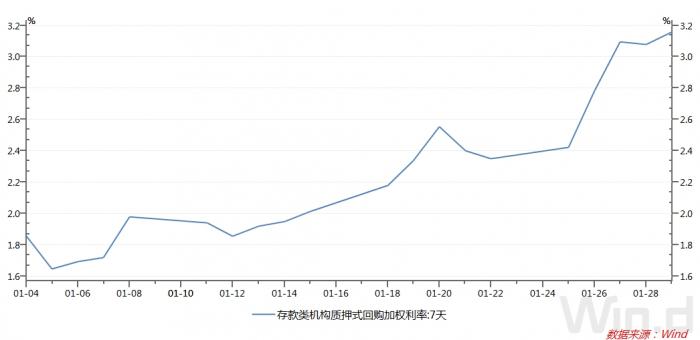

Wind数据显示,DR001在在年初时一度低于1%,1月6日报价低至0.62%,显示资金面异常宽松,此后在1月25日升至2.48%,1月29日升至3.38%——这一利率水平超过隔夜常备借贷便利(SLF)利率3.05%所代表的利率走廊上限。

DR007方面,年初在1.8%左右徘徊,1月25日升至2.51%,1月29日升高至3.17%,高出7天逆回购利率约200BP,显示资金面异常紧张。

前述沪上基金公司债券交易员称,作为存款类机构利率走廊的上限,隔夜常备借贷便利(SLF)最新利率为3.05%,上周DR001超过这一水平说明流动已经相当紧张。非银机构方面,资金更紧,以利率债为抵押融入隔夜,价格至少在6%以上,10%水平也有成交。

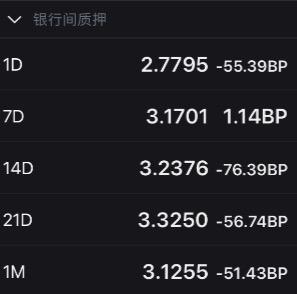

不过在跨月后,2月1日资金价格已出现一定缓和。Wind数据显示,除14天期外,2月1日不同期限DR价格均有所回落,其中DR001回落56BP至2.77%左右。值得注意的是,DR007仍高于政策利率。

“今天终于不用听资金同事哀嚎了,隔夜回血最快。”前述基金公司债券交易员表示。

“(2月1日)资金价格还是贵,但和前两天比,不算紧了。”某外资行利率债交易员表示,“价格只是一方面,资金需求得到了一定满足,央行继续净投放可能也带来一定利好。”

2月1日,央行公告称,为维护银行体系流动性合理充裕,2021年2月1日人民银行以利率招标方式开展了1000亿元逆回购操作,利率为2.2%。数据显示,2月1日到期流动性为20亿,意味着央行净回笼980亿。

沪上某国有大行债券交易员表示,今天资金终于不紧了,午盘后资金面比早盘松一些,融出增加了。交易群里“减点融出”、“减大点出”、“便宜出”的融出报价增多。

招联金融首席研究员董希淼表示,隔夜资金利率下降表明市场紧张情绪得到一定程度缓解,但今年节前资金面很说难宽松,从2015年以来基本春节前都会有定向降准,但今年的情况很难有定向降准,这也就是7天资金不仅没有下降反而有所上涨的原因。

“之前马骏发言说现在货币政策不宜过度偏紧,但要适度转向,这让市场很担心。随后易纲在达沃斯论坛的发言指出,货币政策会继续在支持经济复苏、避免风险中平衡。除非央行再出措施,否则节前的资金面难言宽松,当然也不会过紧。” 董希淼表示。

避免过度加杠杆

一些分析认为,上周资金利率紧张,主要源于央行持续在市场回收流动性,单周净回笼达2300亿。此外,1月份是缴税大月,在缴税截止日前后财政存款大规模上收造成流动性收紧。

“如果资金面只是一两天偶尔的紧,可以认为是财政存款变动(缴税或者财政支出投放)、企业结汇或者春节取现金等扰动。但如果持续几天的偏紧,而且紧的程度比较高,那么应该还是反应了一定的政策态度。”中金公司首席固收分析师陈健恒表示。

在陈健恒看来,上周市场流动性处于偏紧的状态,可能是为了警示债券杠杆不要因为此前的宽松而升得太高。某种程度上,货币市场利率适度回升也是控制后续的信用债净增量,避免再度出现加杠杆的套利现象。

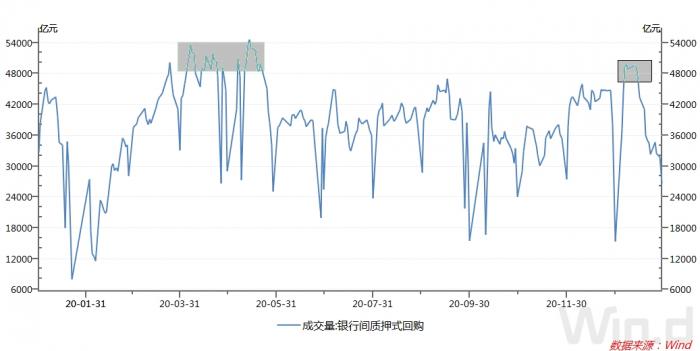

记者了解到,杠杆策略在债券投资中较为常见。其中,场内加杠杆主要指金融机构在市场融入资金之后购买债券,以获取票息与回购成本之间价差的超额收益部分。目前场内加杠杆融入资金以银行间质押式回购交易为主,因此通过其交易量可以管窥加杠杆的程度。

Wind数据显示,资金宽松使得债市杠杆大幅抬升,1月中旬银行间市场质押式回购日均成交量达到5万亿左右的水平,显示机构主动加杠杆行为增多。成交量的飙升反映出债券市场正在加杠杆——机构滚动借入成本较低的隔夜资金,来配置较长期限债券进行加杠杆套利。

前述基金公司债券交易员举例称,比如买3亿的债券,然后拿出1亿债券质押给交易对手,融资成本1.5%。假设不考虑质押折扣比例,可借入1亿现金,然后用这1亿现金再去买1亿债券,买入债券的收益率4%,就可以获得2.5%的收益。

“但如果融资成本达到4%甚至更高,那么融资成本和收益率将倒挂,质押借钱的就会锐减,一些机构为了偿还借款还会抛售一部分债券,杠杆就拆解了。”

Wind数据显示,在资金利率上升后,上周质押式回购日均成交量降至3.2万亿左右,1月29日进一步降至2.6万亿。

“央行并不希望市场利率过分稳定,或者说不希望市场形成‘在政策利率附近央行将无限度供应流动性’的预期。因为一旦形成这种预期或央行作出此类隐性保证,市场将疯狂加杠杆套息,重蹈2016年的同业乱象。”中航基金首席经济学家表示。

实际上,去年低利率债市加杠杆之时,央行金融市场司副司长马贱阳警示说:“虽然加杠杆是债券市场主流的盈利方式,但随着杠杆率上升市场波动率会加大,建议大家要以2016年债市波动率上升导致的后果为鉴。”

在2016年8月份,央行重启14天逆回购以抬升市场利率,逐步拆解杠杆。“央行锁短放长的操作,让加杠杆的机构很难受。”北京某大型券商债券投资经理回忆称。

货币收紧预期缓和

在前述外资行利率债交易员看来,上周央行辟谣SLF加息的同时也向市场传达了货币政策不会继续收紧的预期,市场情绪有所缓和。

1月29日,针对网上流传“人民银行常备借贷便利(SLF)利率上调、需提前2天申请“的消息,中国人民银行进行了辟谣。央行有关负责人答记者时问表示,注意到了有关传言,这一传言完全不属实,已就此事向公安机关报案。

此前,中国人民银行货币政策委员会委员、清华大学金融与发展研究中心主任马骏表示,有些领域的泡沫已经显现。去年我国几个主要的股市指数都大幅上升,接近30%,在经济增速大幅下降的情况下出现如此牛市,不可能与货币无关。另外,近期上海、深圳等地房价涨得不少,这些都与流动性和杠杆率的变化有关。

“未来这种情况是否会加剧,取决于今年货币政策要不要进行适度转向。如果不转向,这些问题肯定会继续,会导致中长期更大的经济、金融风险。”马骏表示。这一表态引起市场对货币政策收紧的预期。

上周偏紧的资金面也导致金融市场大幅调整,如上周四股、债、商品“三杀”,万得全A下跌2.39%,各期限国债收益率上行3-11BP幅度不等,螺纹钢、沪铜、铁矿石期货合约分别下跌1.7%、1.8%、4.78%。

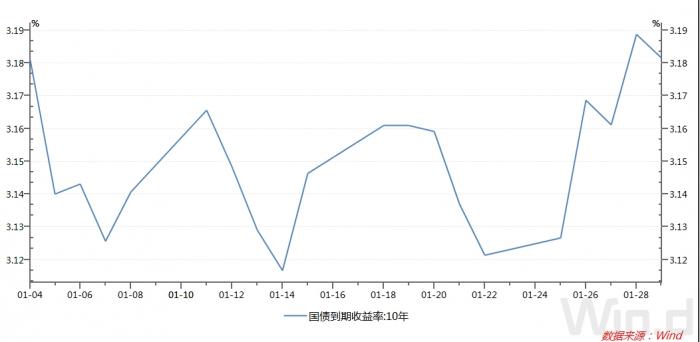

其中,银行间资金松紧程度对债市的影响最为直接。1月中上旬资金宽松的背景下,10年期国债收益率由月初的3.18%缓慢降至1月中旬的3.12%左右,不过随着资金面偏紧,1月29日再度回升至3.19%左右。

在债券市场上,债券收益率与债券市值成反比:当收益率走低时,债券市值上升,债市走牛;反之则是熊市。

2月1日,随着资金面缓和,股市、债市恢复涨势。债市方面,10年期国债活跃券200016报价3.17%左右,相比上一交易日下跌0.75BP。股市方面,2月1日上证指数收盘报3505.28点,涨幅0.64%;深证成指收盘报15024.24点,涨幅1.36%;创业板指数收盘报3159.99点,涨幅0.99%。

天风证券首席固收分析师孙彬彬表示,考虑永煤事件的应对,此次流动性由紧到松,基本也就是两个月,所以上周资金紧张是退出前期宽松支持、月末扰动的结果。2月预计还是会回到紧平衡状态,市场应不以松喜,不以紧悲,10年期国债收益率预计在3%-3.35%之间波动。

邓海清表示,近期资金面的紧张局面仅是“短期波动”而非“长期趋势”。无论是此前的市场利率在政策利率下方波动,还是近两周在政策利率上方波动,都属于“市场利率围绕政策利率中枢波动”的正常表现,1月份DR007平均值为2.25%,与央行7天逆回购利率2.2%的水平相当接近,未来“市场利率围绕政策利率宽幅波动”可能成为常态。

“对于债市而言,在央行政策利率大概率保持不变的情况下,尽管短期债市可能出现震荡,但随着下半年基数因素逐渐消失、经济增速回落,债券收益率仍有望下行。”邓海清称。

央行行长易纲去年在《建设现代中央银行制度》一文中指出,完善以公开市场操作利率为短期政策利率和以中期借贷便利利率为中期政策利率的央行政策利率体系,健全利率走廊机制,引导市场利率围绕央行政策利率为中枢波动。

相关阅读:

(作者:杨志锦 编辑:曾芳)