中金:从产品布局到能力建设,理财子的几个核心问题

中国银行业理财登记托管中心发布《中国银行业理财市场年度报告(2020年)》,2020年末非保本理财产品存续规模达25.86万亿元,净值化水平近七成。

向前看,我们有以下判断:1)理财行业资产规模将恢复稳定增长,2020年理财行业规模同比增长6.9%。理财子公司逐步完善产品谱系,进而承接母行理财和扩大新发产品规模。2)未来随着理财子公司转型,我们预计其他销售渠道将逐步放开,理财子公司应自建线上自营渠道。3)现金管理产品相关监管政策尚未落地,期待功能监管践行(统一资管类单一产品的监管政策和税收待遇)。4)能力建设仍然是未来几年的工作重点。理财子公司产品种类和资产配置数据说明权益、另类资产相关的投研能力缺乏。固收+可能是短中期维度的产品策略、投研能力配置策略。但展望中长期,政策红利有调整的可能,理财公司以独立法人身份同公募基金、私募基金、券商资管、信托公司等资管持牌机构展开竞争,理财子公司应重塑上层建筑以适应资产管理的智力资本驱动型特性,包括组织架构、薪酬激励等。类似传统理财行业,未来理财子公司竞争也将呈现头部化效应,更早实施市场化薪酬激励的机构有望率先破局。

定位2020A理财子公司重心,理财子公司VS行业

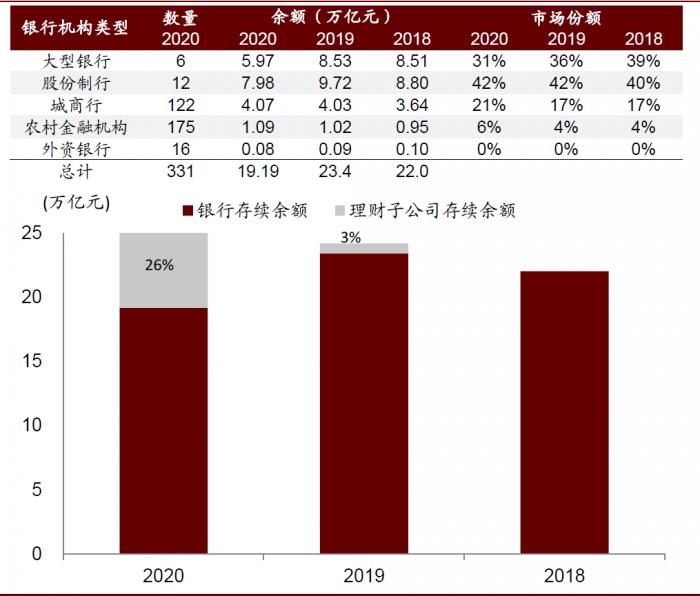

母行产品余额转向子公司进行时。截至2020年末,已有24家银行理财公司获批筹建,其中20家已经正式开业。随着理财子公司业务发展,理财产品存续规模正在从银行机构向子公司转移。根据理财年报披露,银行机构存续理财产品余额从2019年末的23.4万亿元下降到2020年末的19.19万亿元,理财子公司理财产品存续余额占全部产品余额上升到25.79%,期末规模达6.67万亿元。

图表: 理财子公司获批筹建情况一览

图表: 银行机构存续理财产品余额从2019年末的23.4万亿元下降到2020年末的19.19万亿元,理财子公司理财产品存续余额占全部产品余额上升到25.79%

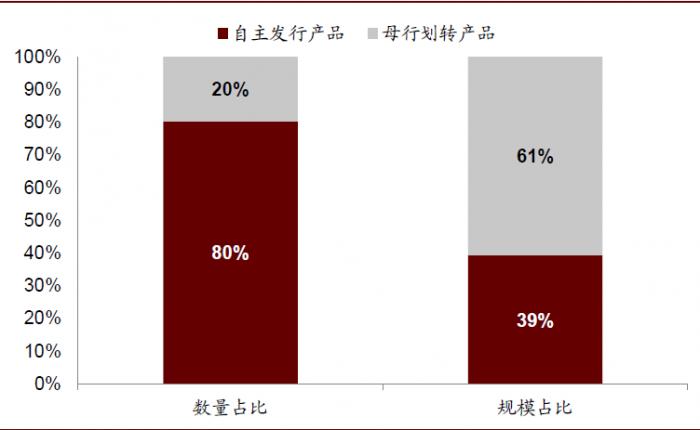

近两年产品重心在于建立完善产品谱系。2020年,理财公司累计发行3265只产品,全部存续产品有3627只,其中2912只为自主发行产品。其中,自主发行产品占存续产品数量比例为80%。但是按照规模占比,但规模占比仅为39%。数量和规模占比的比例数据表明,理财公司近两年产品重心在于建立和完善产品谱系,当产品种类布局完善后,更加侧重产品销售和规模扩张。

图表: 数量占比上,自主发行产品占80%。但是按照规模占比,自主发行产品占比为39%

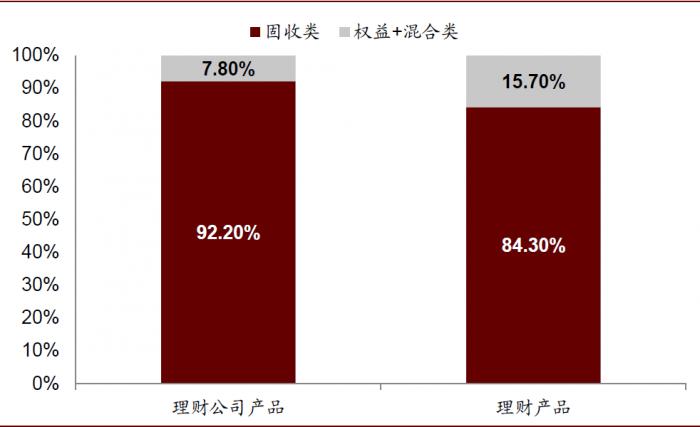

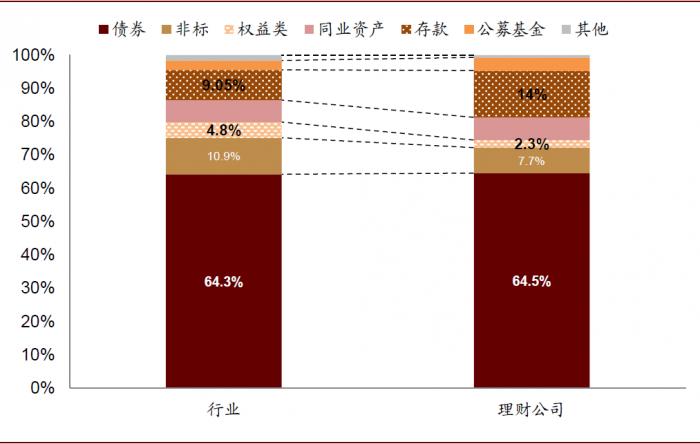

固收类产品规模超九成,权益、非标类占比比例降低。截止2020年末,从产品类型看,理财子公司固收类产品规模占到92%,高出行业固收类产品占比8个百分点。固收类产品中现金管理类产品占比较高,现金管理类产品规模占全部理财公司产品规模的48.7%。同时,从理财公司资产配置结构上,权益类资产占比仅2.31%,仅为行业水平的一半左右。非标资产占比也低于行业平均水平三个百分点左右,而存款和公募基金资产占比高于行业平均水平。

图表: 产品类型上,理财子公司固收类产品规模占到92%,高出行业固收类产品占比8个百分点

图表: 理财子公司资产配置结构上,权益类资产占比仅为行业的一半左右

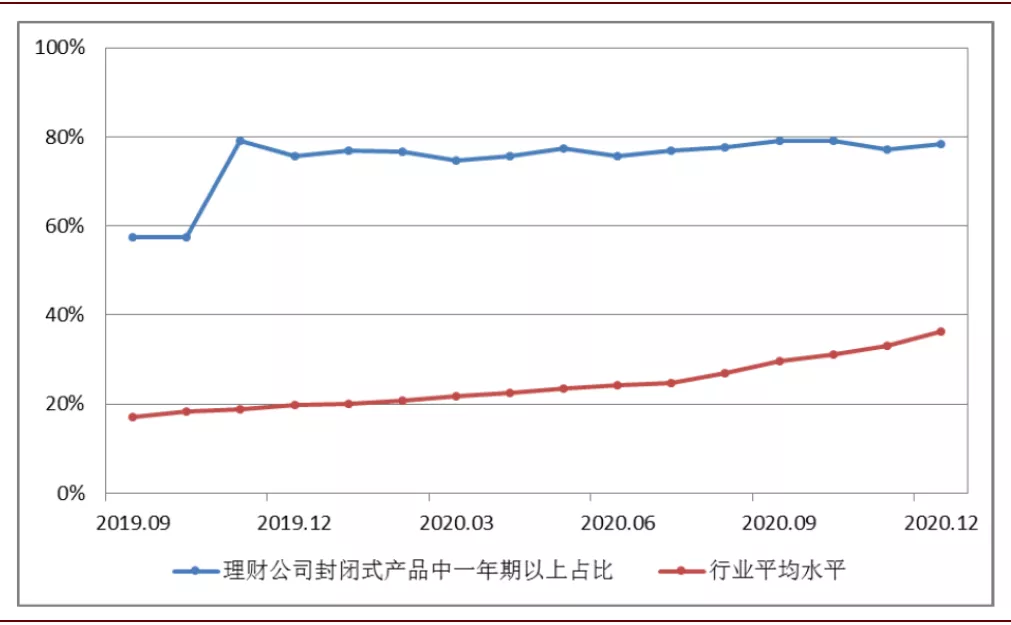

封闭式产品期限拉长有助于期限匹配和灵活配置,有望提升非标和权益配置比例。截止2020年末,理财公司存续封闭式理财产品中期限在一年以上的占比高达78%,高出行业平均水平42个百分点。行业新发行封闭式产品加权平均期限在228天,而理财公司的平均期限应在一年以上。经过充分的投资者教育,长久期产品接受度提高,也为增配非标、权益类资产逐步提供空间。

图表: 理财公司封闭式产品期限较长,远高于行业平均水平,有助于期限匹配和灵活配置策略

图表: 理财子公司产品体系仍然以固收+为主,正在酝酿多元化、全风险偏好的产品体系

银行理财从业人员中投资经理增速最快,投研人力严重缺乏。理财从业人员自2013年来快速增长,其中投资经理数量增长最为陡峭,从2013年的不足1000人增长到2020年末的3000人左右。我们简单的算数平均处理后,大行、股份行的可能代表投研条线人力资源的投资经理数量仅为138和34人,城商行、农村金融机构仅为单位数,显著表现投研人员能力的缺乏。

图表: 理财行业人才集中于头部大机构,大型银行平均投资经理数量是股份制行的3倍多

向前看,我们认为理财子公司能力建设正在显著加快以适应新时期资管行业竞争。我们判断:

1) 资管新规影响逐步吸收,理财行业资产规模将恢复稳定增长,2018-2020年理财行业规模增长分别为8.7/6.15/6.86%(2018年为全行业增速,2019-2020为非保本理财产品规模增速),其中理财子公司逐步完善产品谱系,进而承接母行理财和扩大新发产品规模。

2) 理财子公司作为产品供给方可以和包括母行在内的多家银行开展合作,扩大销售范围和目标客群。后续随着产品和经营转型完善,我们预计其他销售渠道将逐步放开,理财子公司也应该扩大自己的销售渠道,尤其是线上自营渠道。

3) 目前现金管理产品相关监管政策尚未落地,功能监管践行(统一资管类单一产品的监管政策和税收待遇)。我们的调研发现部分银行反馈已经根据征求意见稿进行调整,在久期、杠杆、投资范围等方面和意见稿靠拢。文件出台也大概率伴随合理过渡期,有助于行业平稳整顿过渡。

4) 能力建设仍然是未来几年的工作重点,理财子公司的产品种类和资产配置说明,理财子公司优势在于固收+类产品,但权益、另类资产相关的投研能力缺乏,这应该是短中期维度的产品策略、投研能力配置策略。展望中长期,政策红利有调整的可能,理财公司以独立法人身份同公募基金、私募基金、券商资管、信托公司等资管持牌机构展开竞争,理财子公司应重塑上层建筑以适应资产管理的智力资本驱动型特性,包括组织架构、薪酬激励等。类似传统理财行业,未来理财子公司竞争也将呈现头部化效应,更早实施市场化薪酬激励的机构有望率先破局。

理财行业发展状况

中国银行业理财登记托管中心发布《中国银行业理财市场年度报告(2020年)》,2020年末非保本理财产品存续规模达25.86万亿元,净值化水平近七成。

图表: 2020年底非保本理财产品余额达到25.86万亿元,同比增长6.9%

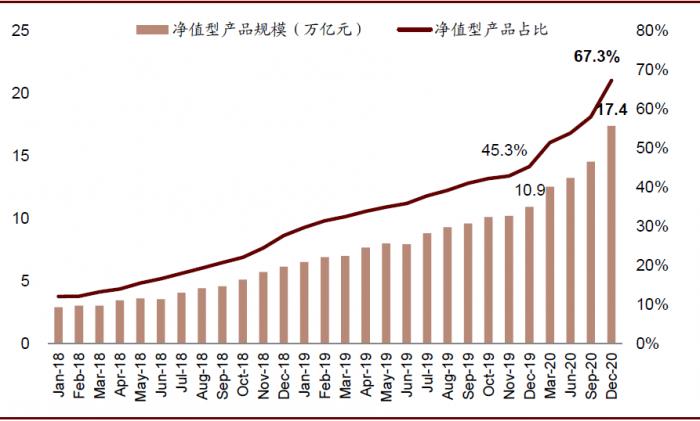

图表: 净值化程度2020年末达到67.3%,同比提升22个百分点

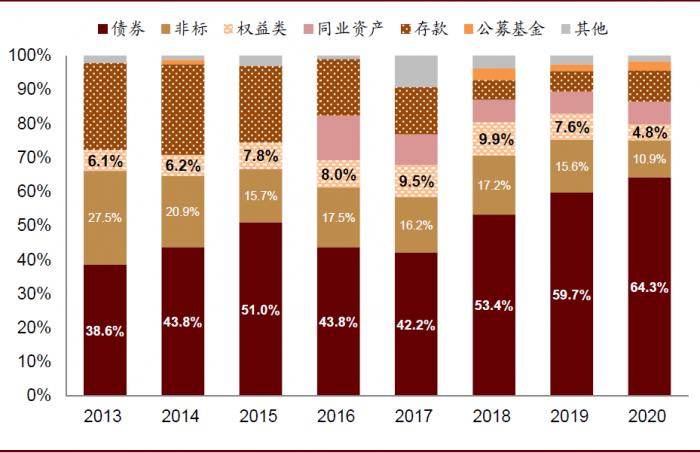

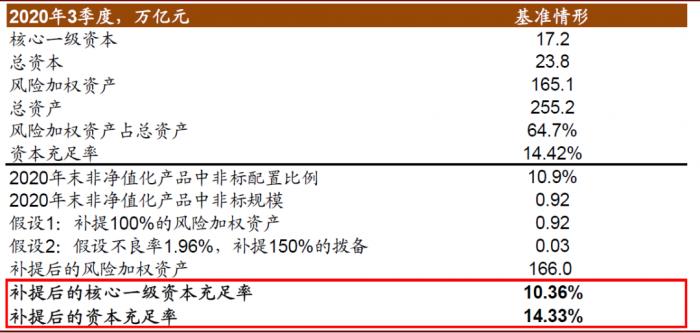

我们根据此次披露的理财产品余额和资产配置情况调整此前对非标回表压力的估算。根据理财年报披露,2020末非保本理财产品余额达25.86万亿元(同比增长6.86%),净值化程度达到67.3%(同比提升22个百分点),其中非标配置比重为10.9%(vs. 2019年末的15.6%)。我们估算非净值化产品中非标规模为0.92万亿元,按照100%风险权重补提风险加权资本并按照3季度商业银行表内不良率和150%的拨备覆盖率计提拨备,补提后的核心一级资本充足率为10.36%,资本充足率为14.33%,较3季度末分别下降6bp和9bp。因此非标回表压力小于我们此前估算,银行资本充足率潜在冲击可控,此外“一行一策”也有望帮助银行平稳过渡,保持流动性环境平稳。

图表: 2020年末理财产品资产配置结构中非标比重进一步下降到10.9%,权益下降到4.8%,债券提升至64.3%

图表: 我们根据此次披露的资产配置情况和理财余额调整此前对非标回表影响的估算,对资本充足率和核心一级资本充足率的冲击比此前估算得更小

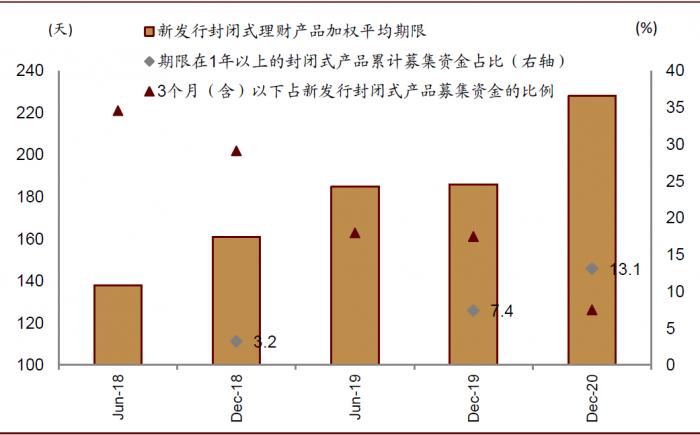

新发行封闭式产品期限明显拉长,净值化产品规模增速远超整体理财规模增速。根据理财年报披露,新发行封闭式产品加权平均期限拉长至228天,同比增加30天。同时长期限产品日益获得投资者的青睐,1年以上期限的封闭式产品募集资金占比上升到13.1%(vs. 2019年末的7.4%),而三个月以内期限的封闭式产品募集资金占比下降到7.5%(vs. 2019年末的17.5%)。该趋势表明投资者对相对长期限的理财产品接受度正在提高。与此同时,净值化产品规模同比增速高达59%,体现净值化转型的成效以及投资者对净值波动接受度的提升。我们认为刚性兑付正在通过投资者教育和银行整改被着实打破,银行理财业务严格秉承“受人之托、代人理财”。

图表: 1年以上期限的封闭式产品募集资金占比上升到13.1%(vs. 2019年末的7.4%),而三个月以内期限的封闭式产品募集资金占比下降到7.5%(vs. 2019年末的17.5%)

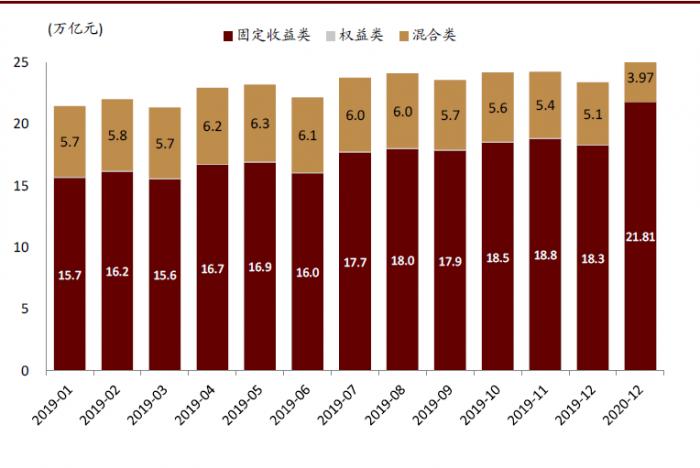

权益类资产规模同比下降,但比重随着大类资产配置能力提升有望恢复。2020年末理财产品资产配置中权益类资产比例规模进一步从2019年末的7.65%下降至4.75%。同时,固收类产品存续规模占比上升到84%(vs. 2019年末的78%),而混合类产品存续规模占比下降到15%(vs. 2019年末的22%)。我们认为权益类资产规模缩减符合预期,主要由于老产品整改速度快于新发行产品权益布局。向前看,随着客户对于净值化、长久期和风险偏好的改变,以及理财子公司资产配置能力提升和FOF/MOM模式成熟普及,权益资产规模有望提升。

图表: 固收类理财产品存续规模占比达到84%,而权益类产品规模缩减至15%

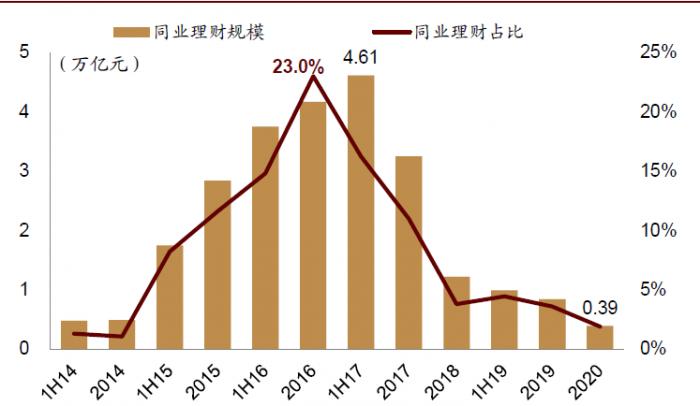

同业理财和通道业务嵌套投资规模大幅下降,银行理财着实满足居民资产配置和实体经济融资需求。截止2020年末,同业理财存续余额仅为0.39万亿元,同比大幅下降54%,占比已经不及2%。同时嵌套投资规模同比压缩4.7%。我们认为未来银行理财作为嵌套工具的角色将继续褪去,逐渐摆脱“影子”属性,着实为实体经济融资做出贡献。

图表: 截止2020年末,同业理财存续余额压降到0.39万亿元,占比不足2%

图表: 2020年银行理财产品全年累计实现客户收益9932.5亿元,同比增长7.13%

(文章来源:中金点睛)

(作者:中金公司 编辑:丁尽勉,汤懿兰)