罗青山/文

风暴呼啸而过,被卷起的滔天巨浪终归会重回大海,回归平静的海面没有了波澜壮阔,深邃辽阔依旧是它不会过时的魅力——风从海面吹过来,永远给人温润和清爽。

2013年,登陆互联网的货币基金,一手接过了公募基金发展的大旗,把不足3万亿元的基金规模直接薅上了10万亿元,货币基金的便捷操作和高收益揭竿而起,成为国民理财工具。

但当货币基金再一次大批量限购时,“持基过节还是持币过节”这样的宣传已不再能吸引投资者关注,大家已在权益基金的爱与恨中辗转反侧,对角落里的货币基金置若罔闻。

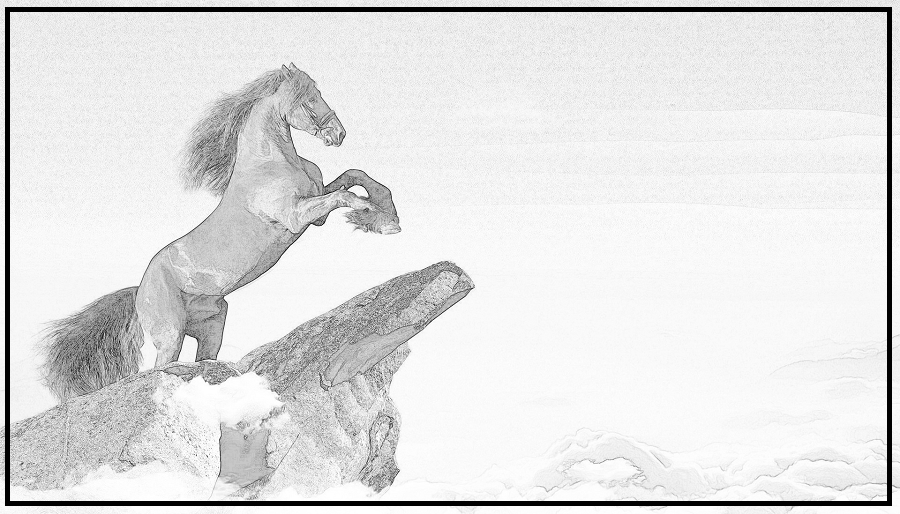

站在风口上的公募权益基金

2019年,半导体、芯片、5G、新能源4位高手齐出山,一举点燃了A股科技板块的热度,各路资金都意识到,这个市场变了,科技要成为这一轮市场行情的主导。

一年如此,又一年依旧如此,感官敏锐、行动迅速的公募基金在这两年大赚一笔。我们在主动权益基金中随便挑一只,在这两年的收益率随随便便都得有个100%。

持续又强大的赚钱效应,让基金持有人开心得脸红了,让保持观望的投资者眼红了。终于,在又一位明星基金经理发新基金时,他们大把大把的资金加入了场外基金。

公募基金在这两年打出一个个鲜红的收益率,有的人看到这些数字想到了自己未来的财富增至,心里默默盘算着,有的人则看到了公募基金的超额收益,跑赢市场的能力。

基金业绩是最好的宣传资料,突破了此前“牛一年熊一年”的市场行情,公募基金“连牛两年”给新基金提供了充足的宣传素材,这一次,有太多投资者都坐不住了。

主动权益基金站在了风口上,如此光彩动人。新基金募集的疯狂和老基金净值的疯涨,直接把公募基金规模抬上了20万亿元,这个行业的发展有了新的接棒者。

这一幕是如此熟悉,在公募基金规模突破10万亿元前夕,冲在最前线的部队还是货币基金,到了今天,货币基金仍是最庞大的队伍,但权益基金已经成为这个时代的精锐。

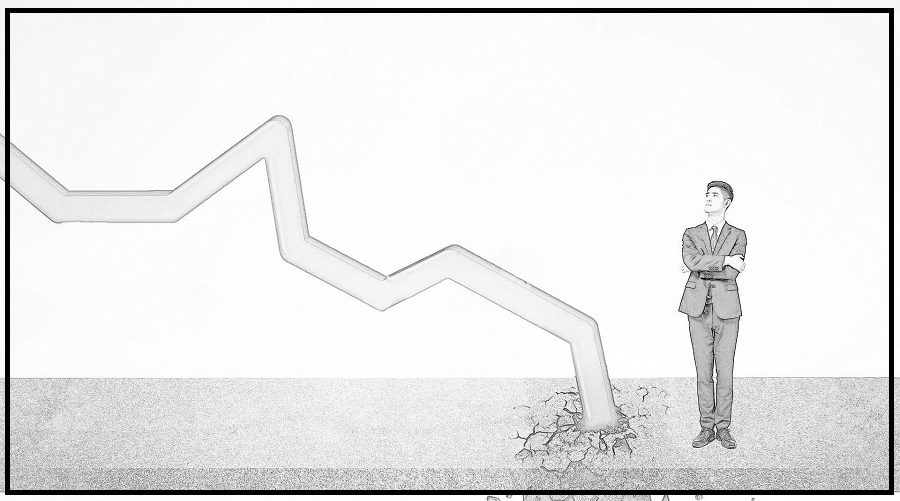

货币基金的高收益率一去不返

从2013年第一只货币基金出现到今天,货币基金的诸多优点一直保持到了现在,唯一让投资者不再买账的是收益率不断下行。当然了,这也是对于理财产品而言最重要的一环。

货币基金收益率最高时,7日年化收益率甚至超过了10%,要知道,目前货币基金的7日年化收益率仅有2.2%,这对于货币基金的持有人来说,感受太不同了。

如果按照3.65%的7日年化收益率,投资者购买1万元的货币基金,每天到账的收益刚好是1元,这样大家可以更直观地感受下,10%的7日年化收益率意味着每天到账有3元左右。

从货币基金幸福时刻走过来的投资者都会有这样一个问题,货币基金的收益率怎么就突然降下来了呢,从什么时候开始其收益率能重新涨上去?

首先,货币基金主要的投资标的是银行票据和短期债券,很显然,银行这两年不缺钱了,放出的市场利率就低很多了,短期债券同样受市场流动性影响,收益率一直在下降。

供货币基金可选的高收益投资标的不再,货币基金如果要想取得较高的回报,只能拉长债券久期,去配置中短期债券,但这样操作有较高的风险,即在面对大额赎回时没有资金垫付。

货币基金数万亿元的规模引起了监管层的注意,货币基金新规紧急出台,除取得基金销售业务资格的商业银行外,禁止其他机构或个人以任何方式为“T+0赎回提现”业务提供垫支。

如此一来,能够给货币基金的垫资来源被一刀切断,货币基金便不得不预留更多的现金来应对日常的赎回。预留的现金越多,用于投资的资金就相对减少,投资收益率自然越低。

货币基金高收益率的日子一去不复返了,即便是资金面再紧张起来,即便是市场利率再高一点,货币7日年化收益率也恐怕再也达不到之前的水平。

后货币基金时代的公募旗手们

货币政策不转向,权益和债券市场的投资大环境就不会骤变。并非每个投资者都意识到这个道理,但大家的交易都在这个环境中进行,在顺从、也在改变着这个环境。

权益投资,仍是目前最受关注的投资领域,货币基金和债券基金依旧在低迷中。挑起公募基金发展大旗的,依旧是风头正盛的权益基金,一批基金公司迎来大发展机会。

分得最大蛋糕的是业绩持续领跑的老牌公募基金,凭借着过硬的投研能力,旗下权益基金积累了较大规模和亮眼的长期业绩,老牌基金经理也积累了一定的知名度。

当新一轮上涨行情初露头角时,这位明星基金经理刚好要发一只新主动权益基金,其吸引力可想而知,销售渠道把过往业绩一摆,新基民老基民都赶着来认购。

具体看一下,去年新发基金数量最多的5家基金公司是富国基金、广发基金、南方基金、华夏基金和易方达基金,都在40只左右,这些基金公司投研团队完善、老牌基金经理也多。

新发基金规模前10的基金公司是清一色的券商系公募,合计募集1.28万亿元资金,占总募集规模比例高达41%,这些基金公司也是爆款基金的生产俱乐部。

按照基金管理规模看,除券商系公募外,规模排在前面的基金公司还有银行系公募,原本靠着货币基金和债券基金,如今也在发力权益基金业务,开始变成“大而全”的基金公司。

像规模排在前面的工银瑞信基金、招商基金,这几年的权益投资排名一直排在前面,去年农银汇理基金的赵诣,更是完成一人独揽包揽收益排行前4名基金的壮举。

两类不同出身的基金公司最终殊途同归,回归到发力权益基金业务,却意外促成了公募行业强者恒强的局面,原本规模庞大、实力雄厚的基金公司在猛发新基金。

一批中小基金公司崛起的机会

当投资者不再在各大互联网平台去申购货币基金,当大多数投资者开始选购主动权益基金,原本在渠道和品牌方面处于劣势的中小公司迎来了更多的机会。

比如从2016年开始陆续出现的自然人股东基金公司,这些基金公司没有券商股东提供的投研基因,还没有银行股东带来的渠道优势,更像是一家家白手起家的创业公司。

这样的公募环境,其实给了他们更多出线的机会。在众多权益基金中,投资者选来选去最终选的还是基金业绩,中小基金公司只要能把业绩持续做好,终有出头的机会。

睿远基金、泓德基金就是很好的例子,靠着公司旗下的明星基金经理迅速打出知名度,持续稳定的超额收益给持有人带来回报的同时,也给自己带来了不菲的管理费收入。

当然了,基金公司自己拿到手的收入跟基金业绩没有直接关系,公募市场上的绝大多数基金不按业绩计提管理费,但业绩好会吸引资金前来申购基金,这毋庸置疑。

自然人股东基金公司是一方面,刚刚成立不久的新基金公司也偏爱这个环境,至少,在A股市场上的阿尔法收益消失之前,权益基金还是最看业绩,业绩就是最直观的脸面。

无论是在投资过程中的策略是什么,无论基金净值的表现是稳健还是激进,基金收益是最能够跟持有人产生直接联系的,因为业绩不佳选择中途“分手”的现象也比比皆是。

如果只看基金公司的权益业务,唯有老牌券商系公募有很大优势,很多实力雄厚银行系基金公司,在权益业务上也是新手,在权益投资的黄金时代,也果断选择了转型。

货币基金远远不是沉重的负担

提起货币基金,很多人第一时间想到的是天弘余额宝,因为余额宝的出现是货币基金发展最锋利的一面刀,天弘基金也因此受益,成为这几年净利润排名TOP1的基金公司。

也正是因为如此,天弘基金也因为在货币基金和非货基金规模上的失衡饱受质疑,甚至在“货币基金新规”出台后,很多媒体和投资者认为货币基金是这家基金公司的负担。

但对于这些基金公司而言,货币基金从来都不是负担,也不是甜蜜的负担。以天弘基金为例,这些年来一直在发力权益,这中间的投入完全可以由货基带来的收入cover掉。

很多在2012年-2015年成立的基金公司都是如此,在制定公司初期发展战略时发力电商,累积了一定的货币基金规模,在随后做权益业务时,货币基金可以充当安全垫的角色。

这其实像是具象版的银行系基金公司,成立较早的银行系公司都是从债基业务做起,后来做大货币基金,最后再发力权益基金。其中,前两项业务带来的收入还是蛮稳定的。

债券基金不是负担,货币基金当然也不应被看做负担。货币基金的收益率不高,但货币基金一直在源源不断地为持有人创造大量收益,即便是收益的比例相对较低。

这些年信用债频繁爆雷,货币基金几乎成为公募市场上唯一保本的产品,如果权益市场真的经历像2018年那样的低谷,货币基金收益率走高,也将重新回到大众视野。

End(作者:裸眼看财经 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。