摘要:

欧央行的通胀目标(用HICP来衡量)是低于并接近2%,但在次贷危机后欧央行开始强调其通胀目标的对称性,具体而言允许在经历长时期低通胀后通胀水平在一段时间内超过2%的水平,这与美国去年提出的“平均通胀目标制”有相似之处。

今年1月以来,欧元区通胀水平和市场通胀预期明显上行,但欧央行仍强调当前通胀快速上升很大一部分来源于临时性因素,包括:(1)去年同期德国增值税率下调带来的低基数;(2)2021年HICP权重调整;(3)能源价格大幅上涨。这些临时性因素的影响预期会在明年初之前逐步消退,短期内无需过分担忧。更重要的是,欧央行认为当前潜在通胀依旧低迷,中期通胀展望依旧低于通胀目标。

此外,对于最近市场通胀预期推高的长端国债收益率,3月欧央行行长拉加德明确表示如果收益率继续上行且不加控制,可能会使得金融市场融资条件过早收紧,进而对经济增长和通胀造成负面影响,这并不是欧央行所希望看到的。

因此,在目前情形下,欧央行仍决定在下个季度开始显著加大QE力度,并且至少可以肯定在通胀水平充分接近(但略低于)目标2%之前欧央行不会加息(预计最快要到2023年)。

市场通胀预期剧烈上升,关键是要关注全球主要央行的通胀态度。2008年次贷危机以及2020年疫情发生之后,各国央行对于通胀的态度发生了一些改变,这些变化又对货币政策产生怎么样的影响?本系列专题主要对此进行梳理分析。本篇主要关注欧央行。

欧央行眼中的通胀和通胀指标?

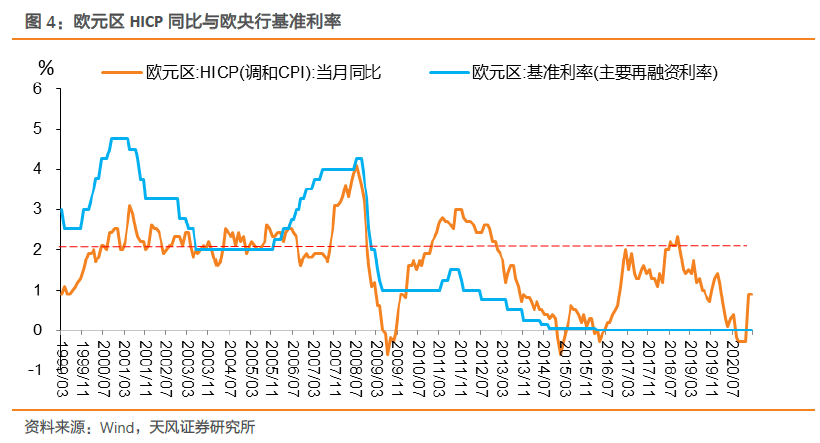

维持价格稳定是欧央行最主要的目标,1998年欧央行便对此做了明确定义:“价格稳定的定义是,欧元区消费者价格统一指数(HICP)同比增长低于2%。”2003年欧央行完善了通胀目标,即保持中期通胀水平低于但接近2% 。

值得注意的是,欧央行所指的中期并非特指一个固定时长,而指的是欧央行无法且不应该尝试在短时间内(如几周、几个月)对通胀进行微调。这一方面是因为货币政策传导有一定的时滞,另一方面是为欧央行操作提供了一定的灵活度。

除了整体通胀,欧央行还会关注潜在通胀以及通胀预期。

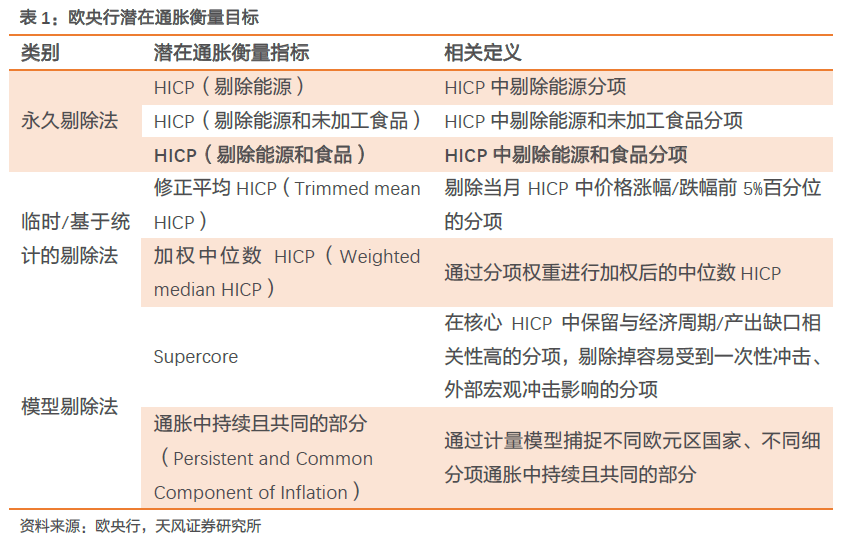

2018年4月《ECB Economic Bulletin》中列举了欧央行关注的一些潜在通胀衡量指标,具体包括三大类指标:

永久剔除法指标:永久性剔除部分受短期因素影响、波动较大的分项,比如永久性剔除能源和食品分项等。

临时剔除法指标:该方法主要基于每个月分项价格涨幅/跌幅进行剔除,比如修正平均HICP(10%)会剔除当月价格涨幅/跌幅前5%百分位的分项。与永久剔除法不同的是,该方法每个月剔除的分项并不一定相同。

模型剔除法指标:该方法主要通过计量模型进行剔除。

虽然没有任何一种潜在通胀衡量指标在各方面的表现(比如指标波动程度、样本内的拟合程度、样本外的预测能力等)上完全优于其他指标,并且不同潜在通胀衡量指标在某些特定时点可能也会指示不同的方向,这使得欧央行对于潜在通胀以及未来通胀走势的判断带来一些困难。然而,从实际使用频率以及便于与公众沟通的角度来看,剔除能源和食品分项的HICP 的重要性应该是相对较高的。

不过,我们不能据此简单认为欧央行相比起整体通胀更加关注潜在通胀。实际上欧央行在不同场合指出过上述潜在通胀指标存在一些问题,具体而言:

并不能提供中期通胀压力的完整图景,需要结合其他数据进行交叉验证。

未必能够有效预测未来通胀趋势,甚至有所滞后。

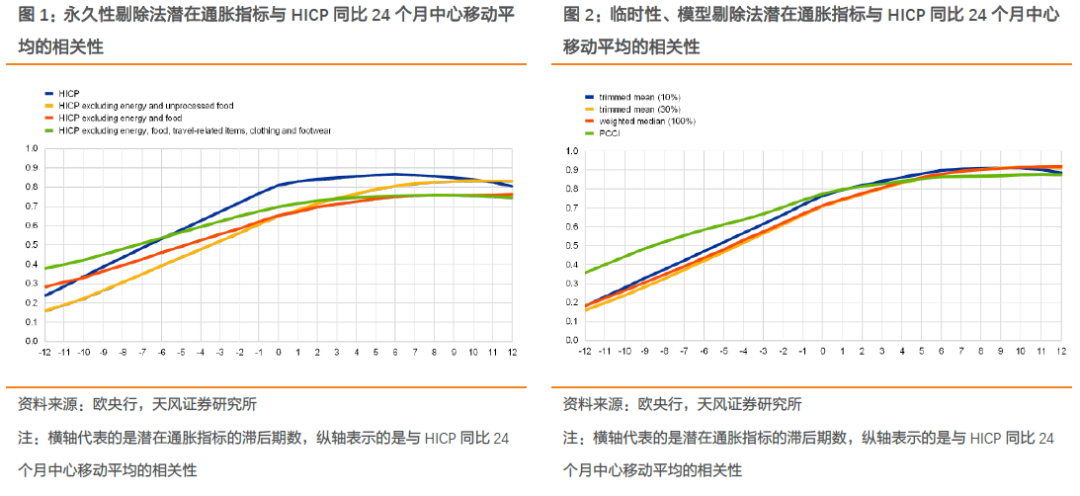

如果以HICP同比24个月中心移动平均作为潜在通胀的衡量基准,可以发现上述各类衡量指标相对于基准呈现出滞后特征(具体表现为各类衡量指标的滞后期与基准的相关性较低,相反其领先期与基准的相关性较高),这意味着这些衡量指标并不能有效地跟踪未来通胀趋势(2018年4月《ECB EconomicBulletin》)。

另外,2013年12月欧央行的研究也表明,整体通胀往往会领先于永久剔除法潜在通胀指标(比如核心HICP),而不是相反。这主要是因为大宗商品价格冲击传导到HICP各分项的速度不一样所导致的,比如HICP中的能源分项能够很快反映商品价格冲击,但对工业品、服务价格的影响则需要更长的传导时间。

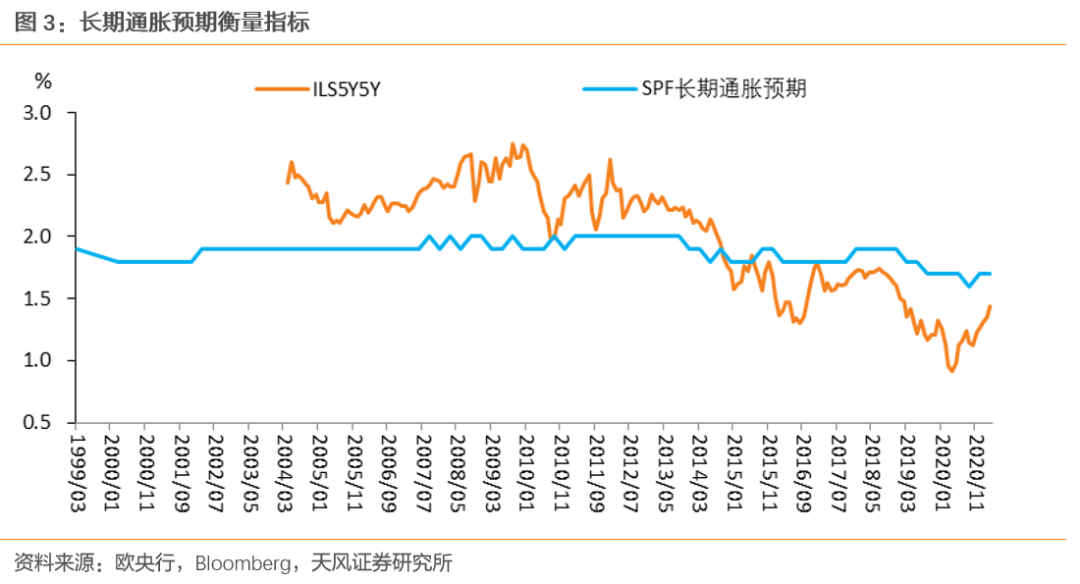

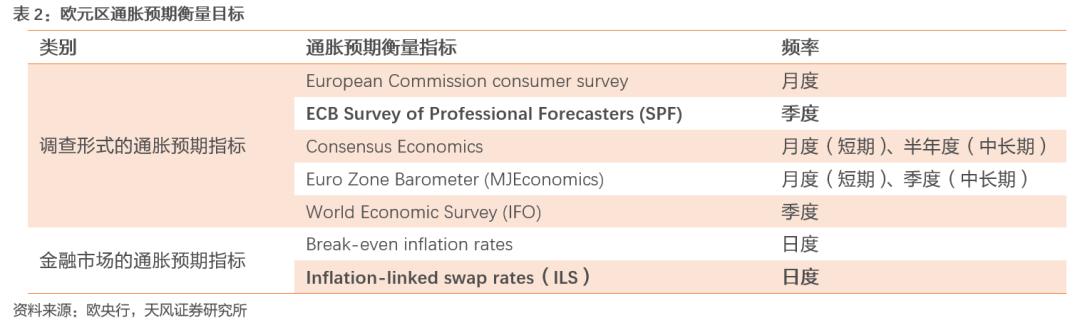

欧央行也会密切关注市场的通胀预期,无论是调查指标的还是金融市场指标。

专家预测调查(Survey of Professional Forecasters ,SPF)是欧央行主要关注的长期通胀预期调查指标(2018年6月《ECB EconomicBulletin》 )。

与通胀挂钩的掉期利率(Inflation-linked swap rates,ILS)则是欧央行认为更加合理的通胀预期金融市场指标,因为相比起用名义与实际国债收益率之差来衡量的盈亏平衡通胀率(Break-even inflation rates,BEI):

ILS更不容易受到流动性和特定国家风险溢价的影响,比如在欧债危机期间市场对于意大利主权信用的担忧使得其与通胀挂钩的国债收益率较名义国债收益率上升更加明显,因而压低了其盈亏平衡通胀率。

ILS更少受到季节性的影响。

ILS无需估计名义和实际国债收益率的期限结构,因此可以避免短期国债数量有限带来的估值问题。

欧央行通胀目标的调整

1998年,欧央行定义通胀目标为HICP涨幅低于2%。

2003年,欧央行将通胀目标调整为保持中期通胀水平低于但接近2% 。调整的内容主要是两方面,一是强调通胀水平要接近2%,二是强调中期的时间维度(而非短期)。

次贷危机之后,与其他发达经济体类似,欧元区也面临着潜在通胀水平和通胀预期下降的情况,并且自从欧央行成立后其政策框架并未持续、系统地经受过通货紧缩的考验,如果不做出合理应对低通胀预期可能会自我实现并损害实体经济。

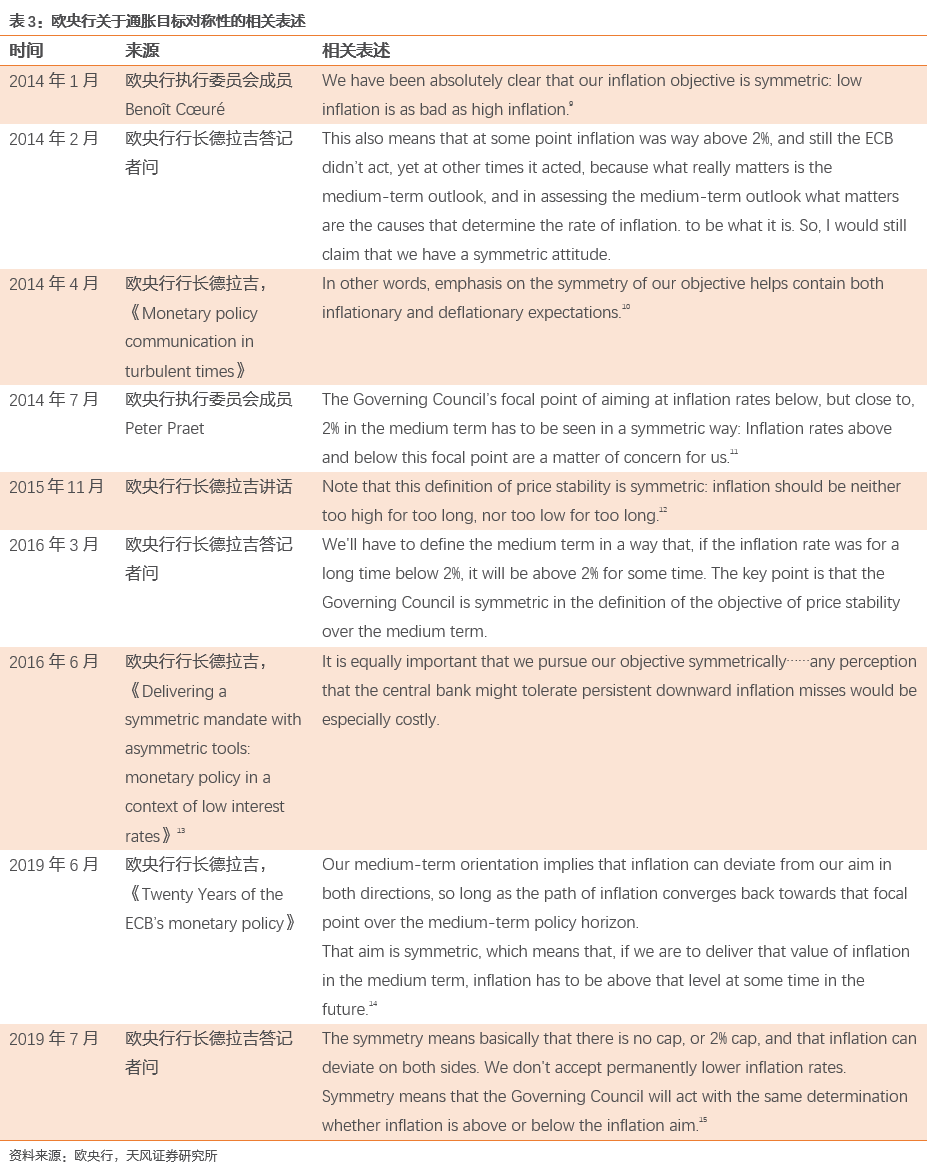

作为积极应对次贷危机后低通胀的重要措施之一,2014年开始欧央行强调其通胀目标的对称性。虽然2003年欧央行已经明确通胀目标是在中期内保持通胀水平低于但接近2%,但其不对称表述在低通胀环境中可能会产生误解,即会让市场误解为欧央行会接受通胀水平持续低于2%。因此,2014年2月,时任欧央行行长德拉吉在答记者问中对通胀目标对称性进行了声明:

“在某些时候通胀水平高于2%,欧央行没有采取行动,但在其他时候却采取了行动,因为真正重要的是中期展望,即在中期决定通胀的原因是什么。所以,我仍然声明我们有一个对称的态度。(This also means that at some point inflation was way above 2%, andstill the ECB didn’t act, yet at other times it acted, because what reallymatters is the medium-term outlook, and in assessing the medium-term outlookwhat matters are the causes that determine the rate of inflation. to be what itis. So, I would still claim that we have a symmetric attitude.)”

2016年3月,欧央行进一步指出在经历长时期低通胀后将允许通胀水平在一段时间内超过2%的水平。

“在中期维度下,如果通胀水平已经在很长一段时间内都低于2%,那么在之后一段时间通胀水平将可以高于2%。(We'll have to define the medium term in a way that, if the inflationrate was for a long time below 2%, it will be above 2% for some time.)”

——2016年3月,时任欧央行行长德拉吉在答记者问

2019年6月,欧央行强调没有将通胀上限设定为2%,中期取向意味着通胀水平允许在两个方向上短期偏离通胀目标。

“欧央行声明通胀目标对称性,这不仅意味着不会接受持续低通胀,而且也没有将通胀上限设定为2%……我们的中期导向意味着,只要通胀在中期会向我们的目标收敛,那么通胀可以在两个方向上偏离我们的目标(We clarified that symmetry meant not only that we would not acceptpersistently low inflation, but also that there was no cap on inflation at2%……Our medium-term orientation implies that inflation can deviate from our aimin both directions, so long as the path of inflation converges back towardsthat focal point over the medium-term policy horizon.)”

——2019年6月,时任欧央行行长德拉吉,《TwentyYears of the ECB’s monetary policy》

2019年7月,欧央行在其议息声明中首次正式明确其通胀目标的对称性。

由此可以看出,欧央行对于通胀目标对称性的要求与美联储的“平均通胀目标制”以及日本的“通胀超调承诺”较为类似。

疫情以来欧央行对通胀的观点

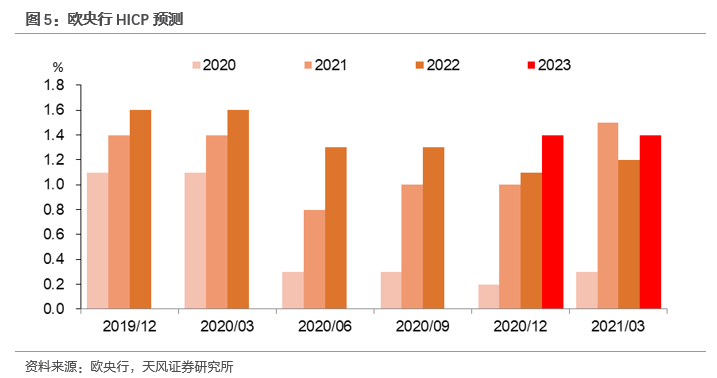

疫情冲击下欧元区通胀水平明显下行,欧央行整体下调了未来通胀预测。

不过,对于去年8月美联储提出的“平均通胀目标制”,欧央行暂时没有表现出要跟进的意愿,可能是因为欧央行原有的考虑通胀目标对称性能够发挥相似的作用。

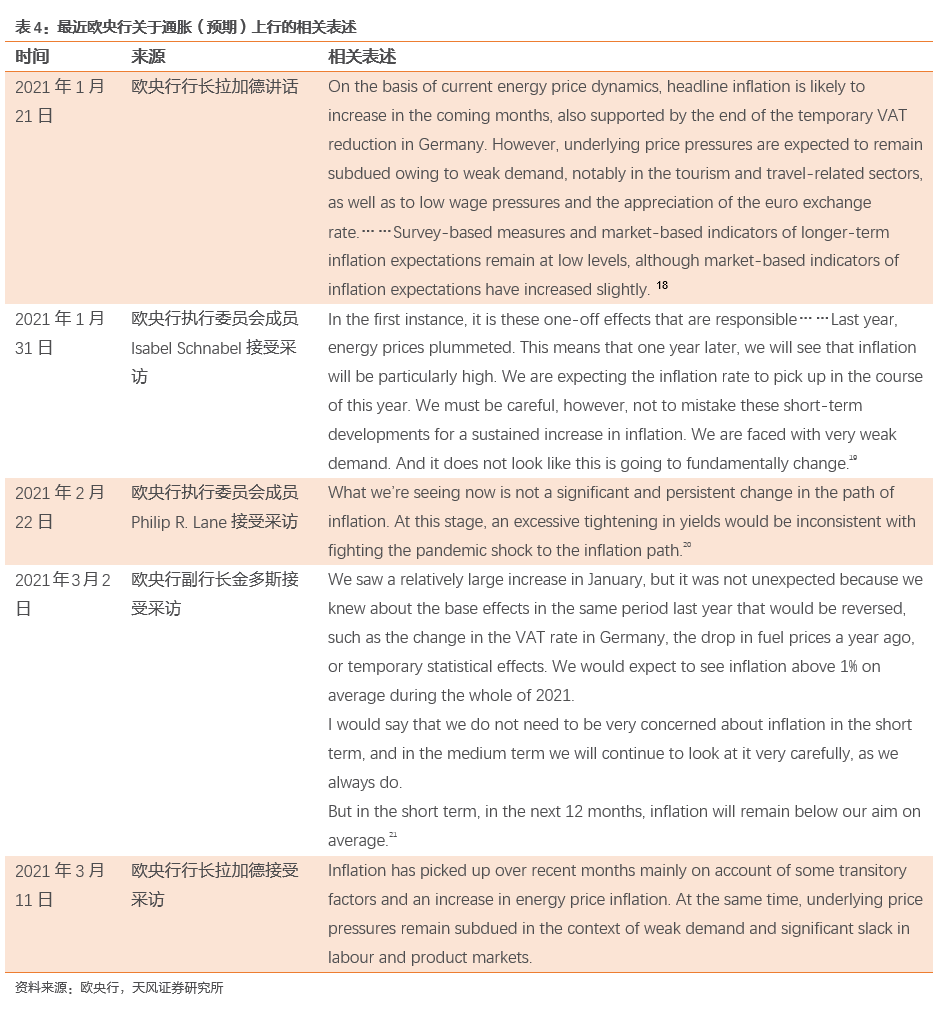

今年1月以来,欧元区通胀水平和市场通胀预期明显上行,结合最新3月欧央行议息会议声明和拉加德接受采访 来看,虽然欧央行也认为在原油价格上涨之下未来几个月通胀水平可能会继续上行,但欧央行仍强调:

当前通胀快速上升很大一部分来源于临时性因素,包括:

(1)去年同期德国增值税率下调带来的低基数;

(2)2021年HICP权重调整;

(3)能源价格大幅上涨。

需要准确区分短期因素和中长期因素,这些临时性因素的影响预期会在明年初之前逐步消退,短期内无需过分担忧。

潜在通胀依旧低迷,中期通胀展望依旧低于通胀目标。

因此,在目前情形下,欧央行仍决定在下个季度开始显著加大QE力度,并且至少可以肯定在通胀水平充分接近(但略低于)目标2%之前欧央行不会加息(预计最快要到2023年)。

在中期通胀目标仍未达成之前,欧央行仍会继续保持良好的金融市场融资条件,其中融资条件的衡量指标包括无风险利率、国债收益率、企业债收益率、银行信贷条件等。如果融资条件有所恶化,那么欧央行会毫不犹豫地进一步宽松(但不包括收益率曲线控制)。

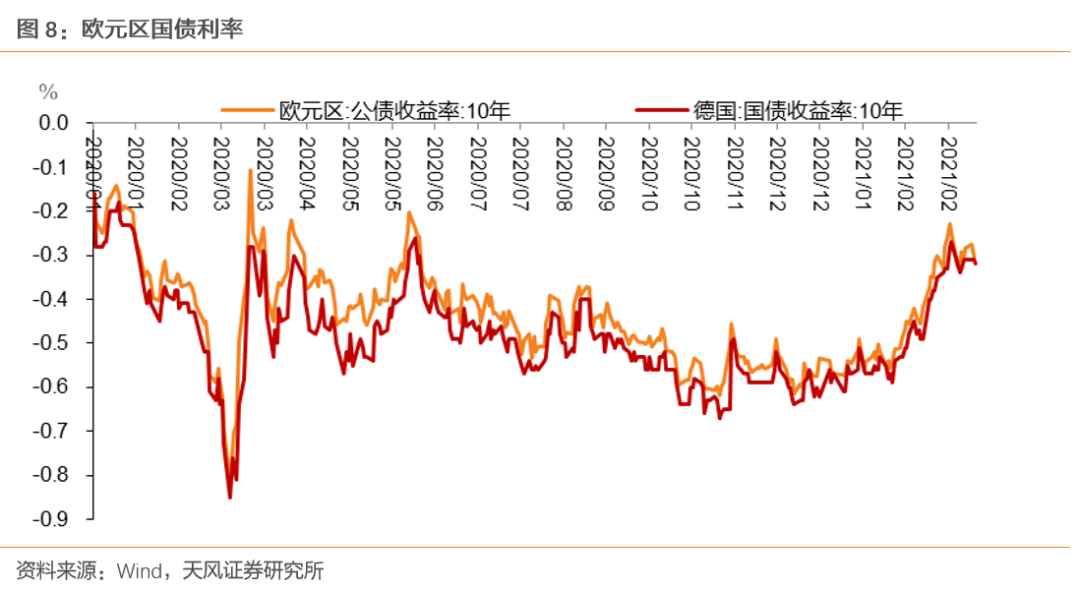

对于最近市场通胀预期推高的长端国债收益率,3月欧央行行长拉加德明确表示如果收益率继续上行且不加控制,可能会使得金融市场融资条件过早收紧,进而对经济增长和通胀造成负面影响,这并不是欧央行所希望看到的。

这也正是在当前通胀(预期)水平上行的背景下,欧央行仍决定显著加大QE力度的重要原因。

小结

总结来看,欧央行的通胀目标(用HICP来衡量)是低于并接近2%,但在次贷危机后欧央行开始强调其通胀目标的对称性,具体而言允许在经历长时期低通胀后通胀水平在一段时间内超过2%的水平,这与美国去年提出的“平均通胀目标制”有相似之处。

今年1月以来,欧元区通胀水平和市场通胀预期明显上行,但欧央行仍强调当前通胀快速上升很大一部分来源于临时性因素,包括:(1)去年同期德国增值税率下调带来的低基数;(2)2021年HICP权重调整;(3)能源价格大幅上涨。这些临时性因素的影响预期会在明年初之前逐步消退,短期内无需过分担忧。更重要的是,欧央行认为当前潜在通胀依旧低迷,中期通胀展望依旧低于通胀目标。

此外,对于最近市场通胀预期推高的长端国债收益率,3月欧央行行长拉加德明确表示如果收益率继续上行且不加控制,可能会使得金融市场融资条件过早收紧,进而对经济增长和通胀造成负面影响,这并不是欧央行所希望看到的。

因此,在目前情形下,欧央行仍决定在下个季度开始显著加大QE力度,并且至少可以肯定在通胀水平充分接近(但略低于)目标2%之前欧央行不会加息(预计最快要到2023年)。

风险提示

风险提示:政策不确定性,海外疫情发展超预期,外部环境变化。

(作者:固收彬法 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。