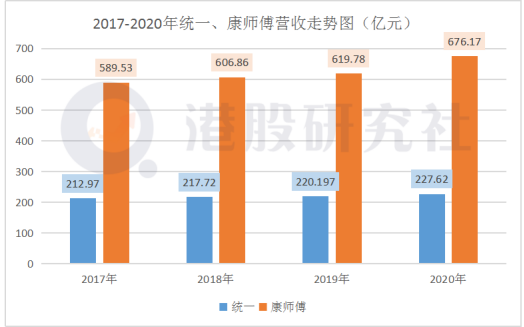

谁也没想到,2020年的一场疫情,刷新了人们对方便食品的认知,也让中国方便面企业从匍匐于低增长通道变成了销量逆势上扬。 3月19日,统一企业中国发布了2020年财报,随后,康师傅也于22日发布了2020年全年业绩报告。 财报显示,2020年全年统一与康师傅营收均实现同比增长,从营收增速上来看,康师傅要优于统一。 财报公布后,二者的股价走势也略有不同。统一于3月19日港股盘后公布财报,3月22日港股开盘后,股价整体表现较为平稳,截至目前,报9.46港元,总市值408.61亿港元;而康师傅财报公布后次日,跌幅较为明显,截止目前跌超6%,报14.14港元。 而两大方便面巨头不同的股价走势,或许与其营收有着不小的关系。 而从二者此次的财报中我们能够发现,虽然均取得了不错的成绩,但细看之下仍然能发现一些问题。尤其是随着消费理念的升级,方便面和饮料不再只是满足吃饱需求,还将被赋予更多元素。未来统一和康师傅谁能向资本市场证明其有更大的发展动力?港股研究社将结合最新财报来解读二者的机遇与挑战。 “懒人经济”成双巨头业绩增长推动力,可持续性如何? 从二者公布的财报来看,统一2020年营收为227.62亿元,同比增长3.4%,与统一营收趋势相似,康师傅在2020年也是稳步增长,全年营收为676.17亿元,同比增长9.1%。 两家公司营收的增长,很大一部分原因得益于2020年疫情催生的“宅经济”。 2020年,疫情新消费模式刺激方便面需求激增,助推其成为食品行业的宠儿。根据尼尔森市占数据,2020年方便面行业整体销量同比增长0.1%,销售额同比增长4.7%,行业的火热推动了方便面业绩的增长,尤其是懒人经济下,方便食品也成为不少年轻用户的选择。 财报显示,2020年统一的食品业务收入为94.25亿元,同比增长10.9%。其中,方便面行业全年业务收入为90.55亿元,同比增长7.2%。这边,康师傅的方便面业绩表现也不差,2020年康师傅方便面业务收入为295.1亿元,同比增长16.64%。 净利润方面,统一与康师傅净利均实现增长,而康师傅净利增速更为明显。2020年康师傅归属股东净利润为40.62亿元,同比增长21.95%;2020年统一净利润为16.25亿元,同比增长19%。 尽管在方便食品业务上,二者均保持一定的同比增长,但在饮品业务方面,统一却呈现下降趋势。 2020年,统一饮品业务年度收入为125.6亿元,同比下降1.3%,康师傅饮品业务收入为372.80亿元人民币,同比增长4.72%。 统一饮品业务出现下滑,主要是因为茶饮料和果汁表现不佳。一方面,新生代消费者对饮品的品牌调性以及产品的创新升级要求越来越高,而统一的饮品整体创新升级比较慢,整个产业端的创新速度赶不上消费端的升级速度。 另一方面,“麒麟”“元气森林”等瓶装饮料的围攻,分走了一部分市场份额。同时喜茶、奈雪、一点点等新晋网红品牌的强势入局,吸引了众多消费者,纷纷引得争相打卡,不得不说,现调奶茶的崛起,一定程度上对瓶装饮品也起到了不小的冲击。 还有值得注意的一点,这次两家公司的业绩增长,尤其是方便食品的业绩,很大程度上依赖于疫情导致的消费者宅家不能外出,同时在上半年,餐饮业关门撤店,外卖停止配送,整个行业处于低迷状态。 但疫情这种特殊事件具有偶然性,随着国内餐饮和外卖业务逐渐恢复,这意味着疫情刺激下的食品业务或许无法继续保持大幅增长。国家统计局最新发布的数据显示,10月份餐饮收入4372亿元,同比增长0.8%,实现月度同比增速由负转正。同时,整个饮料行业正在进入网红化、粉丝化,这也为两家公司饮品业务发展埋下隐患。 发力“高端”拓展利润空间,却埋下成本隐患 财报显示,2020年统一旗下的高端中华料理品牌“开小灶”,收益呈倍数增长。“汤达人”收益连续12年实现双位数以上增长,其中2020年上半年汤达人系列收入同比增长29.7%,而康师傅高价袋面的收入占比也从2019年的40%提升至2020年的44%。这反映的也是,二者在高端市场上发力的成果。 随着高铁的普及,餐车内容日渐丰富,曾经作为“旅途伴侣”的方便面不再是消费者的首选。加之外卖订餐的攻城略池,对方便面行业也形成了跨界打击,方便面需求越发萎缩。 为了抢占方便市场份额,“高端化”成为了统一和康师傅的选择。康师傅推出超高端面“Express速达面馆”,目前在京东平台售价为25元/盒,随后又推出了“速达煮面”,速食领域推出“康品私房”。统一也推出“汤达人极味馆”“开小灶”“满汉大餐”等高端方便食品。 然而,不可忽视的是,这些高端食品之所以能够迅速获得用户青睐,除了自身产品质量不错外,还离不开营销投入和偶像效应。 从财报来看,2020年上半年,统一的营销费用占比达到了22.21%,这可能跟其请新生代演员代言并增加推广活动有关。统一的“汤达人”和“开小灶”品牌,通过与新生代顶流明星合作,并将“元气音乐节”由线下转为在线,“满汉大餐”则与中国探月工程(CLEP)合作推出联名礼盒,来扩大消费群体。 不仅仅在食品业务,饮品业务方面,统一与B站up主合作,冰红茶与KPL王者荣耀深度合作。由此可以看出,统一为了争夺市场份额也是不遗余力,而较高的广告营销费用也会挤占利润空间。相对而言,虽然康师傅的营销费用比一般在20%以下,但是其与多个互联网品牌联名合作,也存在营销费用吞噬利润的隐患。 此外,在渠道深度方面,统一还不能完全做到像康师傅那样随处可见。 据统一最新的财报显示,统一销售及市场推广开支为53.5亿元,较同期略下降约1720万元。虽然费用有所下降,但主要是受中国大陆地区降税减费、差旅费下降影响,而产品下沉、通路费用则相对增加。从这也能窥得,统一也在加大在线通路的投入,并且注重盒马等新零售平台合作,成本增加也成为顺其自然的事。 与此同时,网红食品凭借天生的流量优势也在快速渗透,对于正在扩大市场推广的统一和康师傅来说,势必要有一场正面交锋。 与“网红品牌”正面刚,传统方便食品胜算有多大? 受疫情影响,方便速食品类销量大幅增长,尤其是自热火锅、自热米饭产品备受市场青睐。据英敏特发布《中国方便食品行业报告》数据显示,自热米饭的食用者中,69%的中国城市消费者将其作为午餐食用。 各大品牌纷纷抓住机遇推出速食产品,统一与康师傅也不甘落后。虽然推出的自热食品口碑也不差,但是不可否认的是,莫小仙,自嗨锅这些“网红”品牌的崛起,势必会对其市场份额造成不小的威胁。 首先,从渠道来看,目前如莫小仙、自嗨锅等“网红品牌”主要集中在电商平台,淘宝旗舰店位列其淘系销量榜首。也就是说,网红自热品牌的线上旗舰店流量更为集中。 而具有方便食品背景的康师傅和统一虽然在线下更具有品牌和渠道先发优势,但其基因传统,缺乏线上经验。从销量来看,根据淘数据统计发现,2020年1月统一自热米饭线上销量8万份,不足自嗨锅自热米饭一半。 其次,在线上营销方面,传统方便食品品牌反应和动作相对较慢。比如,统一的料理品牌“开小灶”于2020年1月请肖战代言,反观莫小仙,早在2019年就将品牌植入进《女儿们的恋爱2》等热播综艺,并打入直播。相比之下,网红品牌的营销投入成本更高,但速度也更快。 最后,价格上,康师傅的自热米饭“康品私房”,单价约为25元/盒。相比之下,“网红品牌”的企业更具价格优势,尤其在10-20元价格带,竞争力更强。同时,在三四线及低线城市下沉时,受网上KOL、明星带货种草等,“网红品牌”更易被接受。 当然,这不意味着传统方便食品就没有优势。如康师傅的产品线覆盖了全品类和全价格带,并且通过布局数字化来提升业绩,传统企业在供应链等方面还是有自身优势的。 同时,在高端市场竞争逐渐加剧的背景下,不难发现,中低价位的速食饮品市场也是蓝海一片。 方便面双巨头也瞄准了这些领域的机遇,比如康师傅推出大分量产品“劲爽1倍半”,统一也表示,“统一阿萨姆奶茶”持续推广1.5L大瓶装,打造大包装饮用场景。 总的来说,不论方便食品饮品还是备受年轻群体喜爱的,但在消费升级的背景下,市场对的要求也在逐渐提高,消费端也在倒逼产业端升级和创新。未来随着资本和众多餐饮品牌的相继入局,速食行业必将迎来深度洗牌期,统一和康师傅要想碾压“网红品牌”,或许还需要想想如何更好的实现差异化创新才是关键。

(作者:港股研究社 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。