金融百家|外汇风险管理应树立风险中性,行稳避险业务

2021年2月26日,全国外汇市场自律机制电视会议在北京召开,部署引导金融机构和企业落实“风险中性”理念及开展自律评估工作。会议认为,企业风险中性理念,是指企业把汇率波动纳入日常的财务决策,聚焦主业,尽可能降低汇率波动对主营业务以及企业财务的负面影响。

为此,1)企业应树立以“保值”而非“增值”为核心的汇率风险管理目标,明确汇率风险管理遵循套期保值原则。2)在选择管理工具时遵循简单适用原则,与企业自身交易团队的业务能力相匹配,避免选择过于复杂的外汇保值工具,以免因保值工具运用不当导致更大风险。3)汇率风险管理坚持系统性、整体性原则,即汇率风险表面上直接影响的是公司财务表现,实际涉及公司多个部门的集体决策,考验的是公司整体管理能力。4)汇率风险管理目标及策略的执行应坚守纪律性,不应受到主观预判的干扰,不能根据汇率变化而随意调整。

在当前人民币升值的背景下,为何要引导金融机构和企业落实“风险中性”理念,这对金融机构和企业又将带来哪些影响?

我们认为,在当前环境下,应该从短期、中期、长期三个维度来理解外汇市场的风险中性理念。短期视角来看,这主要是2021年人民币兑美元汇率走势可能难以延续2020年6月以来的单边升值态势,在人民币双向波动加剧情况下,企业应该降低押注单边升值的汇率操作,风险中性的理念有助于减少企业的汇兑损失。中期视角来看,我国企业存在明显的顺周期结售汇行为,这会放大汇率的超调,从而迫使货币政策进行适当干预,风险中性的理念有助于平抑企业的追涨杀跌,为货币政策调控国内经济留下更多空间。长期视角来看,在“三元悖论”约束下,我国作为大国,应该选择汇率的自由浮动来增强货币政策的独立性。汇率自由浮动是我国汇率制度改革的最终选择,但汇率制度的改革并非仅仅是人民币定价机制的改变,还需要成熟的市场参与主体,这也要求金融机构和企业树立风险中性的理念来应对汇率的日常波动。下面我们分别具体进行阐述:

首先,短期来看,2021年人民币兑美元汇率可能难以延续2020年6月以来的单边升值态势,如果企业依然存在单边升值预期,推迟结汇甚至通过外汇衍生品来套利交易,一旦人民币汇率由升值转为贬值,可能会带来较大的汇率损失。对于2020年6月份以来人民币的持续升值,主要是由于美元指数下行、基本面(国际收支)超预期改善以及中美关系不确定性缓和。但展望2021年,推升2020年人民币汇率升值的因素都会呈现不同程度的减弱。其中,美元指数虽然中长周期走弱,但2021年美元指数可能难以持续走弱,不确定性增加。导致美元指数可能走强的因素:美国疫情有望在二季度末实现全民免疫,美国经济复苏超预期走强,美联储提前与市场进行taper沟通,全球金融市场波动加剧。2021年中国经济不再全球一枝独秀,中国经常账户顺差规模大概率收窄,中美利差收敛,这些基本面变化会削弱人民币升值的基础;短期中美之间不确定性的缓和已经反映在人民币的升值走势中,如果没有额外的利好,如削减关税等,对人民币汇率继续升值的支撑减弱。最后,从政策意愿来看,央行通过多种渠道放松资本流出管制,缓解人民币的升值压力。在经历持续升值后,市场将会变得敏感,一旦出现贬值压力,可能会出现快速的较大幅度的贬值,这要求企业应该树立风险中性的理念,理性管理外汇风险。

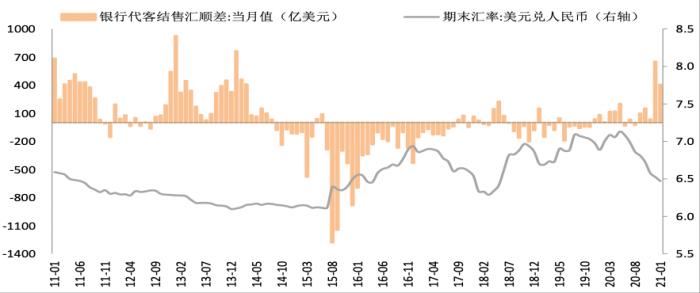

其次,中期来看,树立风险中性理念可以平抑企业的顺周期行为,避免追涨杀跌,有助于降低汇率的超调,从而减少人民银行对外汇市场的干预,增加货币政策的操作空间。汇率风险管理的工作机制包括风险识别、套期保值策略制定与执行、报告与考核机制等。这要求企业外汇风险管理团队需要充分了解公司的总体风险敞口情况,熟悉不同类型的套保策略以及套保策略如何根据企业的订单变化进行动态管理,尤其是在外汇市场出现较大波动时如何去有效的执行套保方案。从我国银行代客结售汇数据来看,我国企业的结售汇行为存在明显的顺周期性,也即在人民币汇率持续贬值时,企业结售汇呈现连续逆差;在人民币汇率持续升值时,企业结售汇呈现连续的顺差。企业的结售汇行为与汇率的变动相互强化,这会加剧汇率的超调,如在“8.11”汇改之后,人民币汇率快速的贬值不但没有消除贬值压力,反而进一步强化贬值预期,迫使人民银行进行一定程度的干预才可以扭转持续的贬值预期。央行的货币政策同时关注内外均衡,这会制约货币政策调控国内宏观经济的空间。

图表1 银行代客结售汇存在明显的顺周期性

资料来源:WIND,平安银行,平安证券研究所

最后,长期来看,汇率自由浮动是我国汇率制度改革的最终选择,汇率制度改革的成功不仅仅是人民币定价机制的改变,还需要培育成熟的市场参与主体,这样才能充分发挥汇率稳定器的功能。“三元悖论”理论认为,货币政策独立、汇率稳定和资本自由流动三个目标不可能同时达到,只能同时达到两个。中国作为大国,应该选择汇率的自由浮动来增强货币政策的独立性,降低为维持汇率稳定而被迫做出的货币政策调整。自由浮动的汇率可以减缓外部的冲击,在我国经常账户顺差规模日趋缩减的环境下,自由浮动的汇率也可以缓解外汇储备的压力。在自由浮动的汇率体制下,汇率走势的预测将会变得愈加困难,面对汇率日常的双向波动,企业只有树立风险中性的理念,才能较好的管理外汇风险。培育成熟的市场参与主体也是我国汇率制度改革的重要部分。

可见,无论是短期、中期还是长期,从事外汇风险管理的企业和个人都应该树立风险中性的理念。风险中性的理念要求企业不仅要建立专门管理外汇风险的专业团队,还需要建立一套外汇风险管理的制度体系。第一,企业应在准确计量总体外汇风险敞口的基础之上,基于套期保值目的适当开展外汇衍生交易,不宜仅通过即期交易满足实际的结售汇需求,对外汇风险敞口不做任何风险管理;第二,开展的外汇交易方向必须与实际的收付汇方向相匹配,不能基于对汇率走势的判断开展与自身结售汇方向相反的投机性交易;第三, 开展交易的目的为出于实际套期保值的需要,不能加杠杆,总交易金额不能超出企业实际的收付汇金额;第四,在产品方面应尽量选择简单有效的产品,比如远期、互换、简单欧式期权及组合,等等,不宜过度开展结构复杂、难以定价的复杂衍生产品。最后,还要建立科学的考核体系,考核的结果是将风险敞口的损益与衍生工具的损益加总,对加总后的结果再进行评价,而非将远期锁汇汇率与到期日即期汇率做比较,以此来考评套保是“亏”还是“赚”。

在风险中性的理念下,金融机构也将大有作为。首先,金融机构作为外汇市场的直接参与者,更应该提高专业技能,在风险中性的理念下,依赖扎实的专业能力为企业制定合适的套期保值策略,提高外汇市场服务的专业性和针对性。其次,及时的与企业进行沟通。这种沟通包括事前向企业传达风险中性的理念和内涵,针对企业的要求进行风险评估,让企业不能只看到衍生品组合的好处,而忽略或低估了衍生品组合潜在的成本及风险。当市场出现较大波动时,及时与投资人沟通应对方案,避免追涨杀跌。最后,金融机构应该坚持客观、中性的态度,不能凭借专业技能发现的投机套利机会来引导企业,金融机构应该和企业一起秉持风险中性态度,不断完善外汇风险管理制度,确保避险业务行稳致远。

(作者夏秋供职于平安银行资金运营中心,郭子睿就职于平安证券研究所,本文仅代表作者观点,与本平台无关)

(作者:夏秋,郭子睿 编辑:侯潇怡)