出品 丨WEMONEY 研究室

文|胡晓

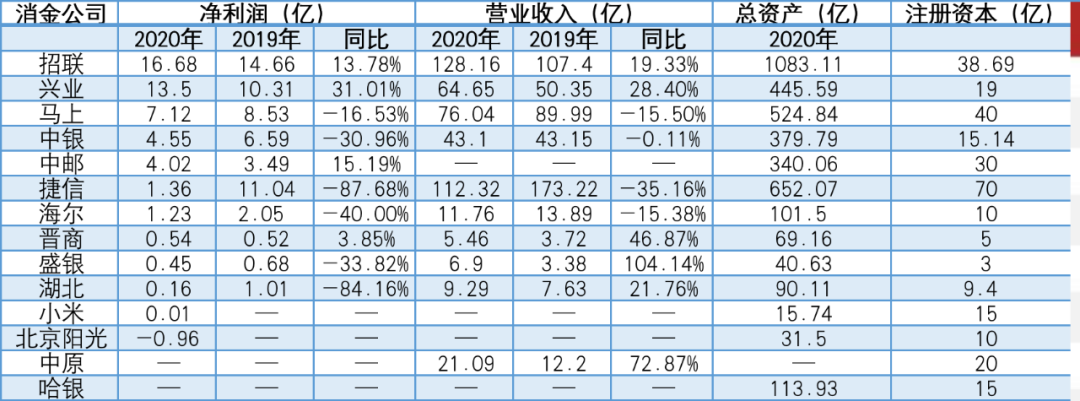

随着年报的陆续披露,已有14家消费金融公司2020年业绩浮出水面。

WEMONEY研究室梳理发现,在披露净利润数据的12家消金公司中,仅2020年成立的北京阳光消费金融一家出现亏损,其余均盈利。

不过,整体来看,2020年消费金融行业业绩增长踩了急刹车,总资产、净利润、营业收入表现均不及往年。

已披露总资产的13家消金公司总规模为3888.03亿元,包括2020年新开业的小米消费金融、北京阳光消费金融,而2019年,11家消金公司的总资产规模为3893.09亿元。2020年,在公司数量增加的情况下,总资产规模反而下降。

有6家消金净利润增长为负,连续两年披露净利润数据的10家消金公司中,2020年净利润总和比2019年少近10亿元,同比下降15.74%。

两家净利润超10亿

兴业消金增速第一

从净利润表现上来看,共有12家消金公司披露了数据,仅北京阳光消费金融公司出现亏损,净利润为-0.96亿元,不过阳光消费金融开业较晚,2020年8月开业。同年开业的还有小米消费金融公司,2020年5月开业,已实现盈利,净利润为0.01亿元。小米消费金融公司和北京阳光消费金融公司分列倒数一、二。

12家消金公司中,共有7家净利润破亿,其中招联消费金融和兴业消费金融净利润超10亿,分别为16.68亿元、13.5亿元;马上消费金融净利润为7.12亿元,排名第三;中银消费金融和中邮消费金融净利润分别为4.55亿元、4.02亿元,分列第四、第五。

从净利润增速上来看,2020年消金行业增速放缓,除去2020年新开业的小米消费金融和北京阳光消费金融,10家公司中共有6家净利润负增长,仅4家消金公司业绩正增长。其中兴业消金增长幅度最大,同比增长31.01%,招联消金同比增长13.78%;中邮消金同比增长15.19%;晋商消费金融同比增长3.75%。

两家营收破百亿

盛银消金增速第一达104.4%

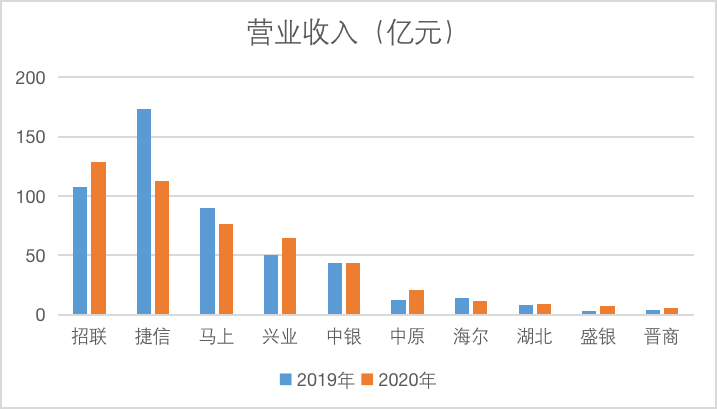

14家公司中,共有10家公司披露了营业收入数据。

数据显示,招联消费金融为128.16亿元,排名第一;捷信消费金融排名第二,为112.32亿元,招联和捷信是两家营收破百亿的消金公司;马上消费金融营业收入为76.04亿元,排名第三;兴业消费金融和中银消费金融净利润分别为64.65亿元和43.1亿元,分列第四、第五。

从营业收入增速上来看,6家实现正增长,4家负增长。增速排名前三的公司分别为盛银消费金融、中原消费金融、晋商消费金融,增速分别为104.14%、72.87%、46.87%。

综合净利润和营业收入表现,部分消费金融公司净利润数据表现不及营业收入,几家公司还出现增收不增利的情况。盛银消费金融2020年营业收入同比增长104.14%,净利润同比下降33.82%;湖北消费金融营业收入同比增长21.76%,净利润同比下降84.16%;捷信消费金融净利润为1.36亿,营业收入却超100亿。

疫情致上半年业绩整体不佳

消金行业分化加剧

营收与净利润增速放缓背后,有受疫情影响的因素,从趋势上来看,部分公司上半年整体表现不佳,下半年开始好转。

总部位于武汉的湖北消费金融,2020全年净利润大幅下降超8成,而2020上半年,湖北消费金融净利润为0.037亿元,同比下降93.4%,业内分析人士指出,上半年受新冠疫情影响,营收和净利润出现双下滑在预期范围内。

此外,海尔消费金融2020年全年实现净利润为1.23亿元,上半年净利润仅为0.38亿元;捷信消费金融全年净利润为1.36亿元,而上半年净利润为0.53亿元;中银消费金融2020年净利润为4.55亿元,上半年实现数额为1.01亿元;中邮消费金融2020年净利润为4.02亿元,其中上半年0.49亿元,下半年3.53亿元;招联消费金融全年16.63亿元的净利润中,超过65%的净利润来自下半年。

可以看到,在疫情的催化下,消金行业分化正在加剧,有公司逆势上扬,也有公司顺势下滑。

针对2020年的业绩表现,从业人士指出,随着消金评级办法的出台,消金行业正从高速发展阶段转移到高质量发展阶段,行业洗牌将加速,公司需要找到新的增长方式。

苏宁金融研究院副院长薛洪言称,接下来的增长空间,更多地来自存量置换。一方面是个人住房贷款占比下降释放一些空间,另一方面则是GDP持续增长从分母侧释放一些空间。

随着巨头玩家的加入,未来行业马太效应会更明显,对于消费金融公司来说,避免同质化的产品和服务,提供更高水平和质量的服务,提高科技技术和内部管理能力,提升资金、风控等综合实力,才是不被洗牌出局的关键。

(作者:WEMONEY研究室 )

声明:本文由21财经客户端“南财号”平台入驻机构(自媒体)发布,不代表21财经客户端的观点和立场。