重大利好

盼星星,盼月亮,千呼万唤下,公募REITS基金,这次终于要来了!

上周,4只公募REITS基金正式上报产品,距离正式出炉,只差临门一脚。

消息一出,整个基金业都沸腾了,毕竟,这可是个拥有万亿级市场空间的产品!

在国外,REITS基金可是和股票型基金、债券型基金媲美的第三类大众投资品。过去几年,不断有荔枝问REITS的问题,但苦于监管层一直没有放行国内REITS,我们也无从谈起。

今天,力哥就来好好聊聊REITS基金。

相信很多人都有这样的梦想,买它个七八九十套房,当个包租婆,每个月收收租,日子要多潇洒又多潇洒。

嗯,力哥也有这样的想法,但奈何囊中羞涩,买一套都够呛~

那,有没有什么曲线救国的方法,像买基金一样,花一百块钱就能投资房地产,而且随时可以买卖,从此当上包租婆呢?

还真有,这就是REITS基金。

货币基金、债券基金、股票基金,很多人都知道,但是REITS基金,知道的人并不多。

要搞清楚什么是REITS基金,先得明白什么是REITS。

REITS全称是Real Estate Investment Trusts,直译叫房地产投资信托。

别看说的这么高级,其实简单理解就是“集资买房,共享收益”。

力哥举个例子,大家就明白了:

小李看中了门口的一个商铺,想把它盘下来,但是自己的钱不够。

于是他找了几个哥们,一人出点钱,把店铺给盘下来了。

随后小李把店铺租给邻居老王开餐馆,自己定期去收房租。

拿到的租金,根据出资额分给几个哥们。

这就可以理解成一只简单的REITS。

擦!原来还可以这样玩,那为啥之前没有这样的产品呢?

其实国外早就有了,美国20世纪60年代就诞生了REITS,没几年就传到日本,2003年,香港也引入了REITS。

现如今,REITS在海外已是一个很常见的投资品种。

REITS和房地产公司,都是投资房地产,两者有啥区别呢?

区别很简单,房地产公司开发房子,是为了卖个好价钱,建好就会卖掉(自持物业除外),他们的收入主要是销售收入;

而REITS开发完房地产后,不会杀鸡取软,而是长期持有,坐等母鸡下蛋,也就是亲自参与后期的经营管理,获取持续不断的租金收入。

看懂了REITS的含义,REITS基金就很好理解了。

毕竟单只REITS和单只股票一样,风险比较高,把多只REITS打包买入,组建一个基金,方便投资者选购,就是REITS基金了。

02

作为投资标的,REITS基金有以下几个优点:

收益较高

大家回想一下中国过去20年的房价和租金走势,相信就会对此有深刻的认识。

那国外是不是也是这样呢?

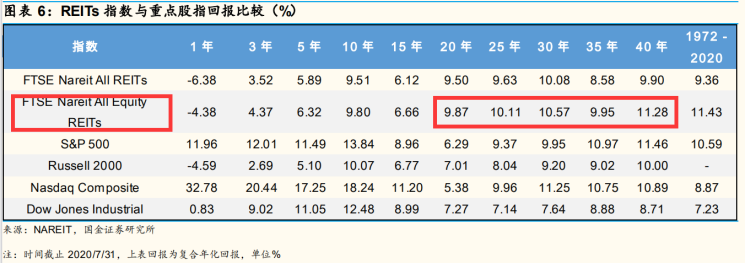

我们来看看美国最具代表性的权益类REITS表现,下面红框中标出的是其过往的走势。

因为去年遭遇到新冠疫情带来的巨大冲击,导致短期收益大幅下滑,但把时间拉长,收益就很靓丽了。

以20-40年为考察周期,美国权益类REITS的长期年化回报超过10%,和标普500指数不相上下,相当优秀。

而且REITS还有一个特点,就是高分红,REITS每年的分红比例,不得低于利润的90%。

这妥妥的就是一头现金奶牛啊~

还不用自己一家家跑去收租,堪称完美。

门槛低

既然是基金,投资门槛当然不会高,有个几百块,就能参与投资。

如果要独立投资地产项目,少说要几百上千万的资金,而且光有钱还不能解决问题,还得有资源。

但借道REITS基金,投资门槛直接就没有了。

流动性高

REITS基金和LOF基金一样,能在交易所上市,因此就像股票一样,在股市开盘时间,随时可以转手,换成现金,流动性相当高。

完全不用担心,一旦买错房子,成了烫手山芋,拿在手里,既租不掉也卖不掉的窘境。

风险中等

长期看,REITS基金通常持有很多个房产项目,有些甚至是分散到全球许多个国家,投资足够分散,相应地,风险也会有所下降。

整体上看,REITS基金的风险介于债券型基金和股票型基金之间,属于中等水平。

03

看到这里,是不是已经摩拳擦掌,跃跃欲试,想赶快买买买了?

先别高兴得太早,因为此次国内即将推出的REITS基金,只是个试水阉割版。

REITS基金最主要的投资方向是住宅和商业地产,这才是真正赚钱的项目。

但房地产行业现在在国内已是重点打压的高风险行业,房地产公司连A股上市的资格都被取消了,哪里还允许你大张旗鼓搞REITS融资?

这次推出的国内REITS基金,直接把投向锁死,只能投资基础设置,比如仓储物流、收费公路、机场港口等,瞬间让人累觉不爱了……

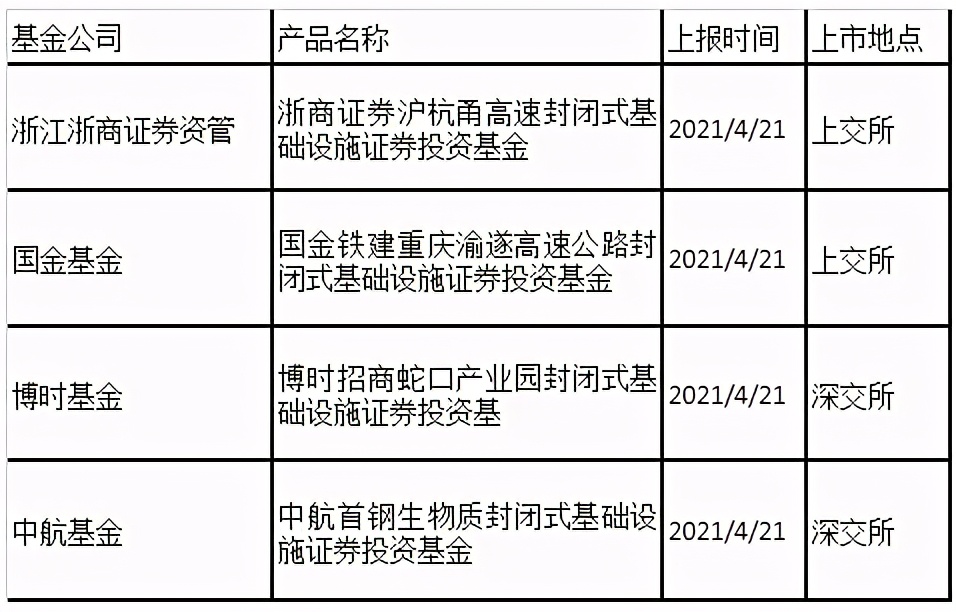

看看下面这批公募REITS基金的名称,不是高速公路,就是基础设施……

投资这些基建类REITS,风险虽然比较低,但想要赚大钱,也基本不可能了。

那,还有没有潜在收益更高的选择呢?

有,直接买海外REITS。

但问题在于,一来,国人对海外市场了解不多,容易中招;二来,就和我们买港美股一样,要面临办港卡、换汇、跨境出入金等繁琐手续,显然风险和门槛都大幅提高了。

好在,还有一个曲线救国的方法,投资QDII型的REITS基金。

04

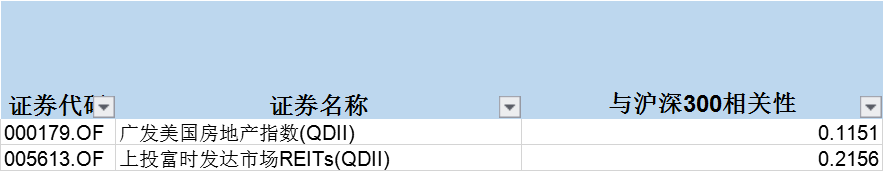

下表是国内已成立的全部QDII-REITS基金——

REITS基金和股票型基金一样,也分主动管理与被动管理两大类。

这回,我们果断选择投资指数型,为什么呢?

1、主动管理型REITS基金规模过于迷你,都不到1亿。

2、这些基金本身规模都不大,基金公司能赚到的管理费总额也不多,出于降低成本的考量,基金公司不太可能花太多钱在海外招聘相关专业人才,而国内基金经理,对海外市场了解又不如当地的基金经理多。

3、以美国为代表的海外市场属于成熟市场,投资者要博取超额收益本就非常困难,更别说中国来的“萌新”了。

4、主动REITS的管理+托管费几乎是被动型的两倍,而REITS本身的潜在收益就不如股票型基金,如此高的收费,也会明显摊薄我们的长期收益。

综上所述,力哥推荐大家优先投资指数型QDII-REITS基金。

其中,南方REITS基金本身规模较小,建议直接pass。

剩下的只有广发美国房地产与上投富时发达市场REITS。

要论房地产的配置价值,当然是在不降低收益的前提下,尽可能分散投资风险,因此它与股市的相关性越低越好。

从上表可以看出,房地产与沪深300的相关性低到0.1-0.2,与美股标普500的相关性也只有0.5-0.6。

相比较而言,中证500指数和各大主动型基金,与沪深300的相关性几乎都高达0.8以上,所以该类基金可以很好地起到分散股市投资风险的作用。

目前这两只基金,可以从天天基金、支付宝等各大平台申购。

最后再提醒一句,世界上不存在长期低风险、高回报、低门槛、高流动性、还不限购的理财神器。

人无完人,任何一种理财工具也不可能完美,都有各自优缺点。

重要的是深刻理解每一种工具的价值和风险,做好资产配置,善加利用,让所有理财工具,为我所用,发挥综合效用最大化。

REITS也同样不是稳赚不赔的理财神器,遇到极端情况,如08年金融危机或去年新冠疫情大爆发,同样可能出现大幅亏损。去年疫情期间,广发美国房地产回撤高达40%,这个跌幅,一点不比股市小。所以务必要在深刻了解REITS特性的前提下,再考虑投资。

(作者:力哥理财 )