核心结论

2020年新冠疫情冲击下,物管行业依然交出亮眼答卷,整体业绩量质齐升,行业处在快速上行阶段。同时,头部企业在规模实力、业绩表现、盈利能力等维度全面领先后面梯队,行业分化加剧,马太效应显现。

新的一年,规模扩张仍然会是行业代名词,收并购市场热度将持续上升,将不乏大鱼吃大鱼现象,行业集中度有望提高。此外,社区增值服务由于其高盈利能力,有望成为物管行业第二赛道,尤其对于头部企业来说,依托其规模优势、盈利优势以及管理优势,迭加政策支持,在此赛道上居领跑位置。

2021年预计是行业加速整合之年,唯有坚定自身战略、秉持高量质发展的物企才能站稳行业一席之地。期待行业的持续演变。

本文作者

郭翰

策略研究分析师

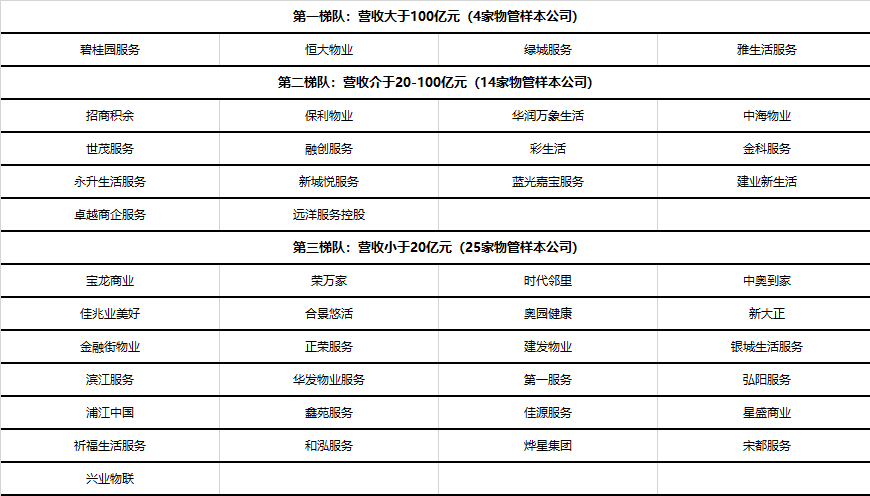

2020年是不平凡的一年,各行各业都遭受疫情的影响与挑战,但物管行业依然逆势上涨,整体业绩量质齐升,行业处在快速上行阶段。本文基于2020年物管公司业绩公告,选择截至2021年3月31日已披露财报的43家上市物管公司作为研究对象(下文统称“总体样本公司”)。另,为了对比不同规模公司的经营成绩以及行业发展趋势,本文依据营收进行分类:营收大于100亿元的4家公司为“第一梯队”;营收介于20至100亿的14家公司为“第二梯队”;营收小于20亿元的25家公司为“第三梯队”。本文从规模实力、盈利能力、业务结构以及市场表现等四个维度对行业表现出的12个方面的特征进行剖析。

01

规模实力

1、管理规模:2020年有16家物企在管面积突破1亿平米,相比2019年实现翻倍增长。同时,储备资源与梯队排名成正比,头部企业未来能释放更多拓展潜力,巩固其行业领先地位。

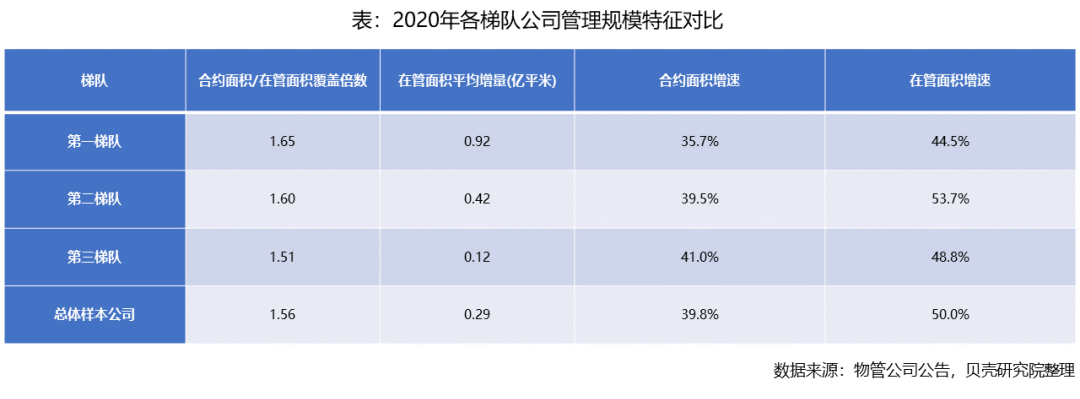

2020年第一梯队各公司在管面积平均增长量为0.92亿平米,显着领跑第二与第三梯队的0.42亿平米与0.12亿平米,第一梯队展现了强劲的拓展能力。就管理规模潜力,第一、第二与第三梯队的合约面积/在管面积覆盖倍数分别为1.65、1.60以及1.51,表明第一梯队未来能释放更多拓展潜力,其主要受益于关联母公司的业务基础与优异的第三方拓展能力所积累的规模储备资源,助其拓展潜力稳定领跑其他梯队。其中,碧桂园服务的在管面积为3.77亿平米,合约面积/在管面积覆盖倍数为2.18,两项指标均位列行业前三甲。

2、增长动力:母公司关联业务奠定增长基础,同时,收并购外拓渐成增长动力引擎,助力物企加速扩张。

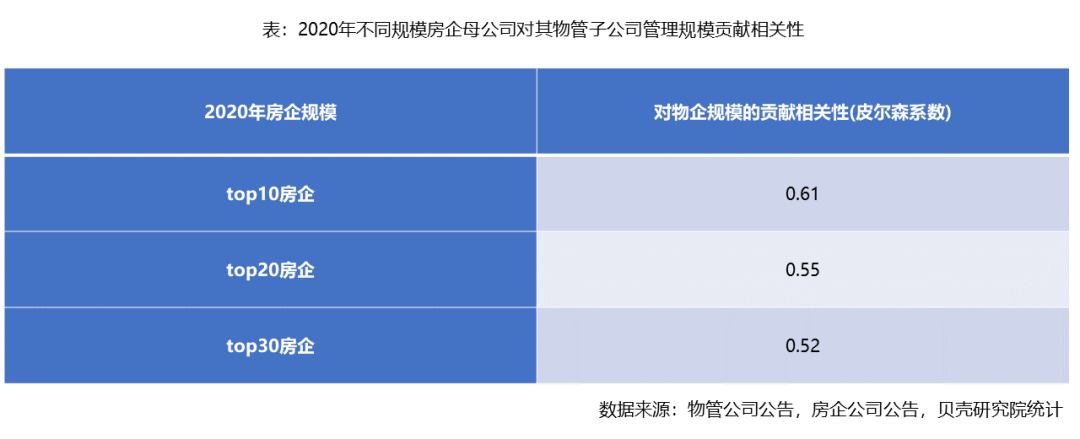

通过统计工具实证检验,房企母公司对物企子公司的规模贡献与房企规模呈正向关系,表明母公司房地产开发项目规模越大,越能保障其子公司的规模稳健增长。就增速看,奥园健康、融创服务、世茂服务、雅生活等公司在管面积同比增速皆实现翻倍增长。综观其原因,上述公司2020年第三方在管面积占比普遍较高,表明其优异第三方外拓能力能促进管理规模的增速提档。值得关注的是,第三方系的外拓强劲主要受益于收并购市场的持续火热,其中不乏“大鱼吃大鱼”现象,例如今年3月碧桂园服务收购蓝光嘉宝71.17%股权,合并后在管面积将突破5亿平米,将持续扩大与其他物企的规模差距。且依据各物企公告,募集资金普遍超过六成运用于收并购、市场外拓等规模扩张手段,预测2021年将是行业的收购整合大年。

3、行业目标:相比于房地产行业的增长放缓,物业行业仍处于规模扩张期,短期内行业将保持快速增长趋势。

总体而言,多数物企在目标设置上普遍乐观,如头部梯队碧桂园服务订立2025年营收超千亿、在管面积超18亿平米的目标;恒大物业提出2021年要实现在管面积6亿平米的高进取翻倍目标,极大程度地考验其拓展能力。后面梯队亦是如此,如金科服务以在管面积增长8000万平米作为2021年发展指引;佳兆业美好与合景悠活分别以在管面积1亿平米和在管面积2亿平米视为2021年的公司目标。伴随目标的高设置,行业内优良标的物的并购选择会越来越少,而收购溢价则会逐渐攀高,第三方系规模的话语权争夺将是未来行业的重头大戏。

02

经营能力

1、业绩规模:近年来头部梯队的营收增速稳定保持在50%以上,显着优于后面梯队,显现行业集中度逐年攀升。同时,2019年物管行业十强企业业绩占比9%,低于同年房企20个百分点左右。作为行业龙头的碧桂园服务市占率不足1.5%,行业成长空间巨大。

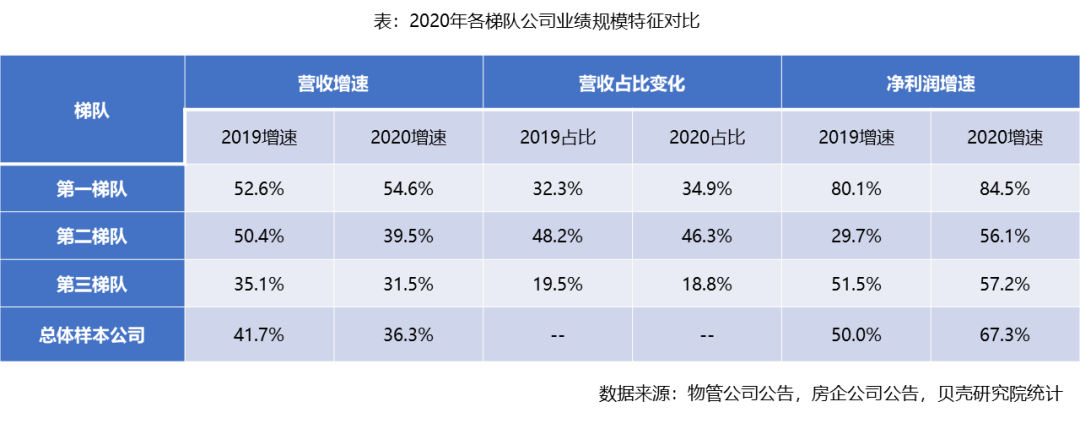

2020年第一、第二与第三梯队的营收分别同比增长54.6%、39.5%以及31%,业绩分化明显。营收占比指标亦能支撑此结论,第一梯队占总体样本公司营收比例从2017年28.97%提高至2020年34.89%,显现行业集中度逐年攀升,头部企业愈发强大。从净利润看,一方面总体样本公司净利润同比增速为67.27%,显着高于营收增速,说明行业的盈利能力逐渐增强,显现“增收更增利”的现象;另一方面第一、第二与第三梯队的同比增速分别是84.52%、56.11%、57.24%,第一梯队净利润增速持续领跑,说明随着规模扩大导致规模效应显现,促使行业分化日趋严重,梯队差距加剧,呈现“强者越强”的局面。

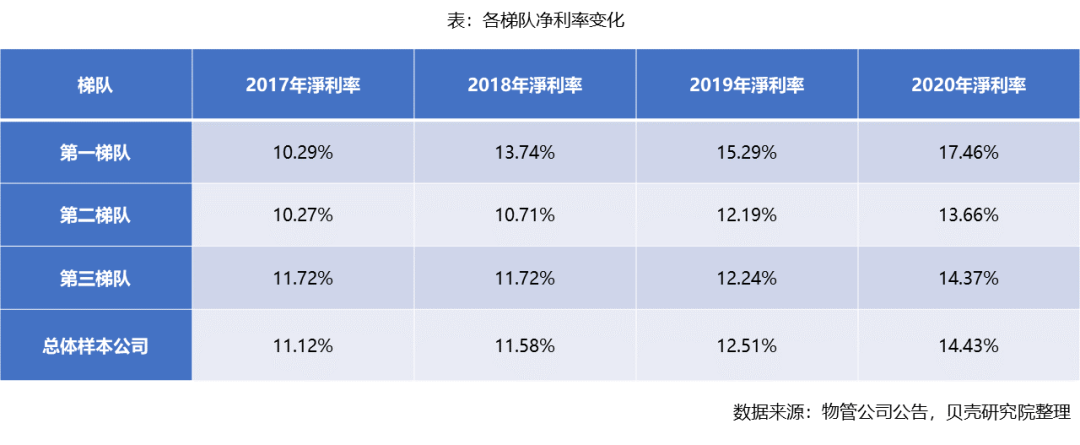

2、盈利能力:行业整体毛利率、管理费率与净利率等指标持续优化,头部梯队盈利指标的优化幅度明显强于后面梯队。

2020年总体样本公司毛利率为29.8%,相比于2017年提高2.3个点,行业整体盈利能力向上。其中,第一梯队的毛利率优化幅度大,2020年相比2017年提高近6.5个点,第二梯队与第三梯队则是各提高2.1与1.7个点,优化幅度明显低于第一梯队。同时,依托于第一梯队较优秀的管理能力,较低的管理费率水平促使其净利率持续走高,第一梯队2020年净利率比2017年提高近7.17个点,显着高于同时段后面梯队的改善幅度。

3、运营能力:应收账款/收入、应收帐款周转率等指标能反映公司的帐务运营能力。具有良好口碑的物企其运营能力优势明显,此外,低质量的收并购举措会降低物企的运营能力。

2020年滨江服务的应收账款/收入、应收帐款周转率与周转天数分别是9.9%、41次与9天,显着优于行业水平的21.06%、7.6次与66天,三项指标均是行业首位,主要受益于滨江服务在区域(尤其是杭州)的重点深耕,构筑品牌优势护城河,高品质服务受业主喜爱。头部梯队中,运营能力呈现分化,绿城服务在上述三项指标均表现良好,分别是19.7%、8.9次与40天,也助力其平均物业费(3.19元/月/平米)高于行业平均水平。相比之下,恒大物业的运营能力表现一般,应收帐款周转天数高达147天,居行业末位。同时2020年世茂服务虽然凭借强大收并购能力实现规模翻倍增长,但三项指标各为46.1%、3.9次与94天,不及行业均值,说明规模裂变以及并购或将对物企的运营能力在短期产生一定程度的负面作用。

03

业务结构

1、基础物业服务:2020年仍是行业营收的压舱石,占总体样本公司年营收62.30%。

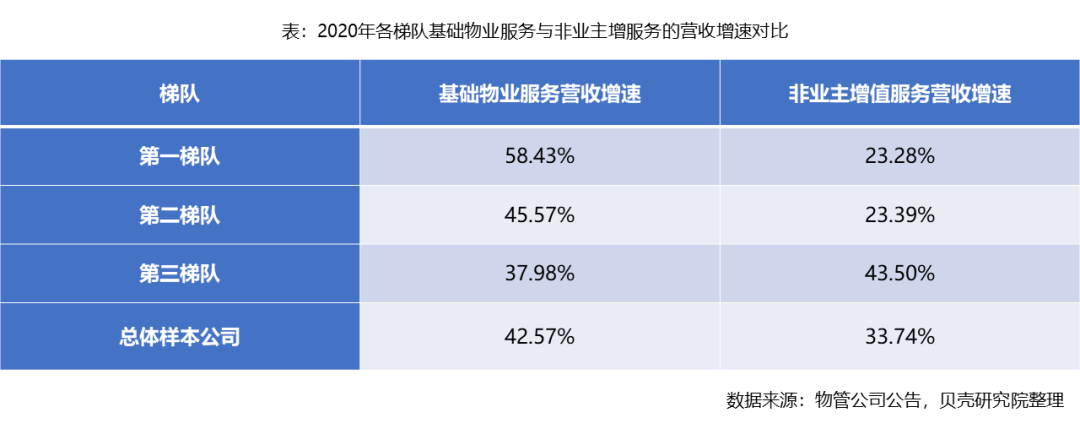

2020年总体样本公司营收为830.79亿元,占总营收62.30%,为2020年物管行业奠定营收基础。从增速看,第一、第二以及第三梯队基础物业服务营收同比增长分别是58.43%、45.57%和37.98%,增速与梯队排名为正向关系,原因在于梯队较前的物企其管理规模储备资源较丰厚,有效保障其基础物业营收稳健增长,尤其是背靠大型房企的物企。

2、非业主增值服务:营收占比逐年下降,行业逐渐摆脱对房地产开发项目的业务依赖,营收结构持续优化。

2020年总体样本公司营收为225.5亿元,占总营收比例从2019年22.32%下跌至2020年20.51%,营收占比收窄,营收结构持续优化。从增速看,第一、第二以及第三梯队非业主增值服务同比增长分别是23.28%、23.39%和43.50%,第三梯队增速显着领跑其他梯队,其原因在于第三梯队多为发展型物管公司,欲通过业务的迅猛增长来追赶行业领先集团,但须警惕非业主增值服务亦受房地产周期波动的风险。

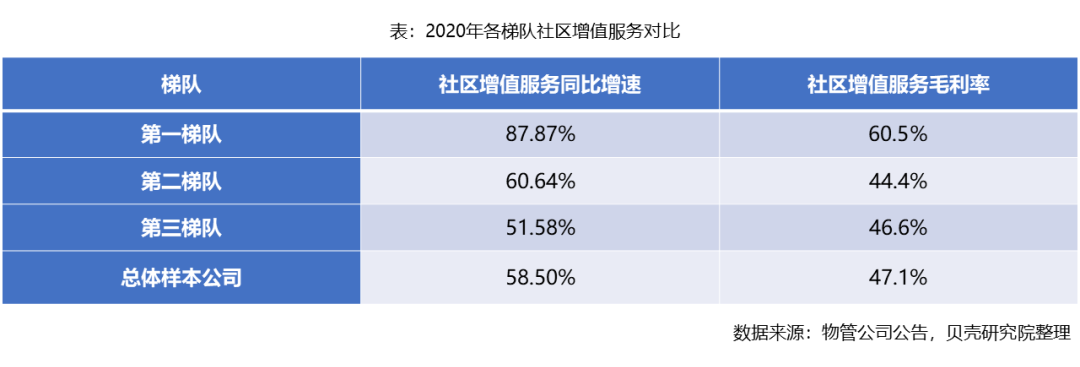

3、社区增值服务:具有营收占比较小但增长强劲的特征,表明其增长潜力较大。同时,其高盈利能力已受资本市场关注。

2020年总体样本公司社区增值服务营收为17.75亿元,占总营收14.64%,同比增长约58.50%,发展势头显着领先其他业务,主要原因是其业务具有高盈利能力(总体样本公司的社区增值服务业务毛利率高达47.08%,是基础物业服务的两倍有余),迭加此业务可持续盈利的特征,促使各物企加大力度发展,并逐渐成为资本市场对物企青睐程度的重要参考指标。分梯队看,第一、第二以及第三梯队社区增值服务营收同比增长分别是87.87%、60.64%和51.58%,第一梯队增长强势,主要原因是社区增值服务享有社区封闭天然性特征,第一梯队物企依托其管理项目数量优势,保障其社区业主能见度与粘性,促使社区增值服务营收大幅上升。值得关注的是,第一梯队社区增值服务的毛利率优势明显,如恒大物业此业务2020年的毛利率为63.4%,促其公司毛利率维持高档,位居行业头部。

4、其他多元化业务:已有多家物企加速布局非住宅业务赛道,延伸其物业服务边界,总体呈现城市服务盈利能力需提高、商业服务盈利能力较强的特征。

就城市服务来看,目前此赛道头部玩家布局较早,且多为央企背景物企,如保利物业2020年新增在管面积高达65%来自公共物业、招商积余非居业态在管面积占比达49.6%。值得注意的是,城市服务整体盈利水平较低,是深耕此业务物企其毛利率明显弱势于行业均值的主要因素之一,2020年保利物业、招商积余毛利率分别仅是18.65%以及12.65%,位居行业末段水平。

就商业服务来看,表现出盈利能力较优异的特征,如2020年华润万象生活其商业服务营收占比仅为42.7%,但其毛利占比为66.2%,显着超过住宅物业,跃然成主要利润来源。

04

市场表现

1、资本市场表现:2020年共计18家物管公司上市,创下历史新高,并出现物企市值超过母公司房企市值的现象,但同时也有物企多股上市破发的情形,资本市场对于物管行业的态度逐渐从热烈对待转变为冷静观察。

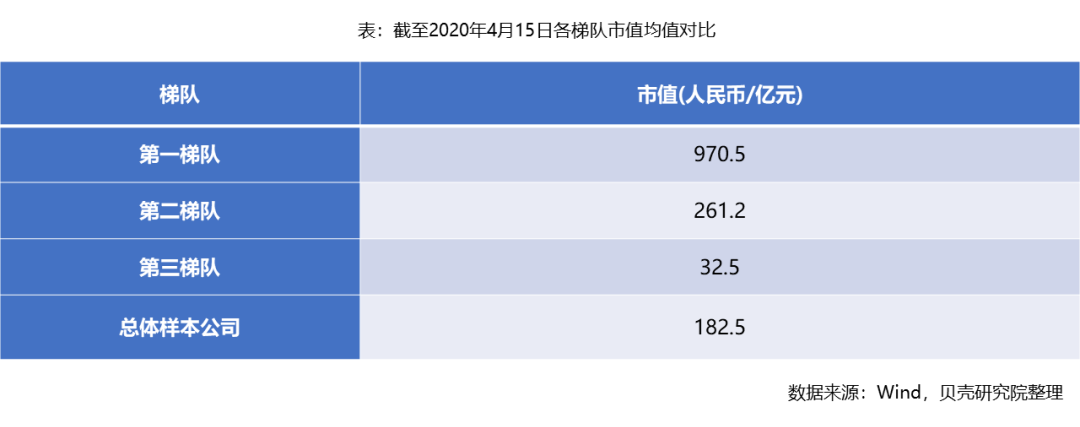

截至4月15日,总体样本公司的市盈率均值为31.51倍,显着高于港股的平均市盈率14倍,表征物管行业的高估值。且由于越来越多的房企选择拆分旗下物业板块单独上市,促使2020年成为物管行业的资本化大年。同时,物管行业的高估值已让部分公司尝到资本甜头,其市值超越房企母公司的现象已屡见不鲜。例如碧桂园、绿城、金科等中大型房企均在不同时点出现旗下物企市值高于母公司的情况。值得注意的是,物管行业的高估值已让资本市场的态度渐趋冷静,2020年至今已发生多支物业股破发现象,如第一服务上市首日跌约27%,刷新纪录。随后世茂服务与和合景悠活上市后先后破发。并且,已有国际投资机构针对物企发布沽空报告,表明行业普遍高估值的背景已引起投资市场关注,未来或将有更多机构对于物企的投资风险予以评价。

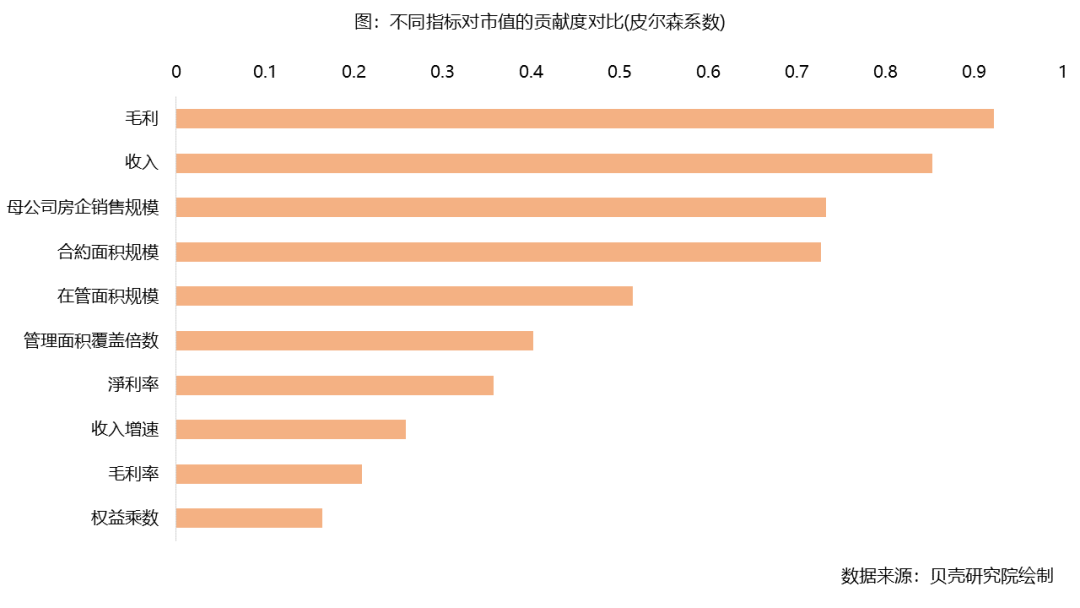

2、市值影响因素:行业正处于“扩规模、占地盘”的阶段,因此业绩规模成为现阶段物企市值的主要推手,尤其资本市场更青睐于背靠强劲房企的物企。

通过统计工具实证检验,总结出推高物企市值的主要因素为“规模”,尤其是毛利、收入等业绩规模对市值最有显着正向促进作用。其次,母公司房企销售规模也明显助力市值上扬,其原因在于强劲房企的支撑能力能确保物企业绩规模的持续稳健增长,进而享有高市值待遇,如2020年碧桂园服务合约面积为8.21亿平米,为上市物企中最高,其市值也是最高。此外,物企的偿债能力与盈利能力对于市值的影响较小,原因在于物业行业属于轻资产输出行业,偿债压力较轻,因此资本市场较不聚焦物管公司的偿债能力,同时行业处于快速扩展规模阶段,因此盈利能力对市值的影响力也不如规模来的密切。

3、业态估值特征:有鉴于商业业态具有高坪效特征,以及商业业态盈利能力优于住宅业态,因此业态布局较均衡、或以商业业态为主要业务的物企其市盈率普遍较高,更受资本市场青睐。

宝龙商业、卓越商企服务与华润万象生活等物企由于在商业业态上布局较深,因此具有高坪效特征,其坪效均值为72.64元/平米,显着高于行业均值。高坪效能有效推高市盈率,截至4月12日收盘,上述公司平均市盈率为43.0倍,高于行业均值的31.2倍,可见资本市场看好之程度。其中,华润万象服务作为商业物管公司龙头,依托丰富的物管经营经验、央企母公司的背书(商业+住宅双轮驱动)以及商业服务的高盈利能力,推动其市盈率高达102倍(截至4月12日收盘),领先全行业。

· END ·

免责声明:本文所载信息为研究院分析师独立观点,不代表所在机构意见,亦不保证相关信息的准确性和完整性。文中所述内容和意见仅供参考,不构成市场交易和投资建议。本文版权为贝壳研究院所有,对本文保留一切权利,未经事先许可,任何机构和个人不得翻版、复印、发表或引用本文的任何部分。

(作者:贝壳研究院 )